Навигация

Стратегия управления портфелем ценных бумаг

2.2. Стратегия управления портфелем ценных бумаг

Стратегия управления портфелем может содержать элементы двух основных подходов: традиционного и современного.

Начинающему инвестору целесообразно использовать традиционный подход в формировании портфеля. Он характеризуется широкой диверсификацией по отраслям, приобретением ценных бумаг известных компаний, которые имеют хорошие производственные и финансовые показатели. Предполагается, что и в будущем их показатели будут не хуже. Кроме того, принимается во внимание высокая ликвидность этих ценных бумаг, что позволяет покупать и продавать их в больших количествах, экономя, на комиссионных.

С приобретением опыта на фондовом рынке целесообразно постепенно переходить к более эффективному современному методу формирования портфеля, основанному на статистических и математических методах. Его отличительной чертой является поиск взаимосвязи между рыночным риском и доходом, формирование относительно рискованного портфеля, дающего повышенный доход. Этот метод требует серьезного компьютерного и математического обеспечения.

Традиционные схемы управления портфелями ценных бумаг имеют три основных разновидности:

1) Схема дополнительной фиксированной суммы (крайне пассивная). Принцип: инвестирование в ценные бумаги фиксированной суммы денег через фиксированные интервалы времени. Т.к. курсы ценных бумаг испытывают постоянные колебания, то при их повышении приобретается меньше ценных бумаг, а при понижении - больше. Такая стратегия позволяет получать прибыль за счет прироста курсовой стоимости вследствие циклического колебания курсов.

2) Схема фиксированной спекулятивной суммы. Портфель делится на 2 части: спекулятивную и консервативную. Первая формируется из высокорискованных бумаг, обещающих высокие доходы. Вторая - из низкорискованных (облигации, государственные бумаги, сберегательные счета). Величина спекулятивной части все время поддерживается на одном уровне. Если ее стоимость возрастает на определенную сумму или процент, изначально установленный инвестором, то на полученную прибыль приобретаются бумаги для консервативной части портфеля. При падении стоимости спекулятивных бумаг ее аналогично восстанавливают за счет ценных бумаг другой части портфеля.

3) Схема фиксированной пропорции. Портфель также делится на две части как в предыдущей схеме. При этом задается некоторая пропорция, при достижении которой производят восстановление первоначального соотношения между двумя частями по стоимости.

Если к традиционному подходу управления портфелем добавить элементы современного, получится схема плавающих пропорций. Она требует определенного искусства инвестора, выражающегося в способности уловить характер циклического колебания курсов спекулятивных бумаг. Заключается в том, что устанавливается ряд взаимосвязанных соотношений для регулирования стоимости спекулятивной и консервативный частый портфеля.

Рассмотренные выше схемы могут быть и более детализированными: портфель, например, может делиться на три части (корзины): акции, облигации, краткосрочные ценные бумаги. Стратегия управления портфелем в этом случае заключается в поддержании постоянной пропорции между суммарной рыночной стоимостью каждой корзины по одной из рассмотренных выше схем. В том числе, может быть использована гибкая шкала весов корзин, зависящая от ожидаемой рыночной конъюнктуры и т.д.

С целью страхования от резкого изменения рыночной конъюнктуры для больших портфелей ценных бумаг используется схема фьючерсных контрактов с индексами. Если инвестор считает, что необходимо увеличить в портфеле долю облигаций, он продает фьючерсный индексный контракт с акциями и покупает фьючерсный индексный контракт с облигациями, и наоборот.

Современный метод управления портфелем ценных бумаг предполагает, что фиксированная изначально структура портфеля через некоторые интервалы времени может пересматриваться. Изменение состава портфеля происходит главным образом, при смещении инвестиционных целей. Оно производится после взвешивания доходности и риска входящих в портфель бумаг.

Ценные бумаги могут продаваться по следующим причинам:

1) если они не приносят дохода и не дают надежд на него в будущем;

2) если ценные бумаги выполнили возложенную на них функцию;

3) если появились более эффективные пути использования денежных средств.

2.3. Взаимосвязь риска, дохода и доходности

Риск и доход рассматриваются как две взаимосвязанные категории. В наиболее общем виде под риском понимается вероятность возникновения убытков или недополучение дохода по сравнению с прогнозируемым вариантом.

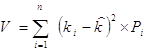

Рассматриваются 2 элемента дохода от финансовых актива: доход от приращения стоимости и от получения дивидендов. Доход, исчисленный в процентах к первоначальной стоимости актива, называется доходностью актива.

Риск, как и доход, можно измерить и оценить. В зависимости от того, какая методика исчисления риска, меняется и его значение.

Существуют две основные методики оценки риска: анализ чувствительности конъюнктуры и анализ вероятности распределения доходности. Сущность первой методики заключается в исчислении размаха вариации R доходности актива, исходя из пессимистической доходности Dn., наиболее вероятной Db и оптимистической Do.

R=Do-Dn (3)

Сущность второй методики заключается в построении вероятностного распределения значений доходности и расчете стандартного отклонения от средней доходности и k вариации, которые и рассматриваются как степень риска актива.

Чем выше k вариации, тем более рисковым является данный вид актива. Делаются прогнозные оценки значений доходности Ki и вероятность их осуществления Pi. Рассчитывается наиболее вероятная доходность Rb по формуле:

Kb=S Ki*Pi. (4)

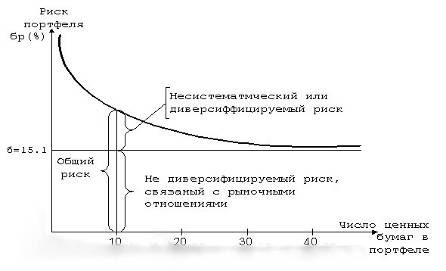

Рассчитывается стандартное отклонение:

![]() (5)

(5)

Рассчитывается коэффициент вариации:

| V = Oc/Kb |

(6)

2.4. Выбор оптимальных стратегий инвестора на основании анализа доходности ценных бумагЗдесь рассмотрено принятие инвестором решений по управлению портфелем. Эффективная доходность рассчитывается по формуле:

![]() (7)

(7)

где Р- реальная цена ценной бумаги, например облигации;

а - время до погашения, дней.

Реальная цена определяется с учетом потерь при покупке облигации.

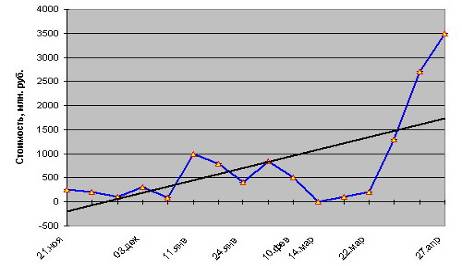

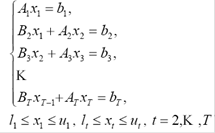

На практике в целях рационального формирования переменного портфеля требуется решить задачу прогнозирования, чтобы выбрать тот выпуск, который даст максимальную доходность за ближайший период реструктуризации, и перераспределить ресурсы в этот выпуск, учитывая наличие потерь при переводе средств из одного выпуска в другой. Для решения этой задачи необходимы как минимум два элемента. Во-первых, это критерий, на основании которого принимается решение о переводе средств из одного актива в другой. Во-вторых, алгоритм вычисления относительных объемов перевода ресурсов из выпуска в выпуск.

Будет вполне логичным в качестве такого критерия воспользоваться показателем ЭД. В этом случае структура портфеля должна меняться в пользу выпуска, обладающего более высокой ЭД:

![]() (8)

(8)

где Rmin- пороговое значение ЭДП в долях единицы, при котором становится целесообразно проводить операцию перевода. Величина Rmin выбирается самим инвестором.

Если ввести в модель временную составляющую, то становится очевидным, что наиболее рациональным является перевод средств в такой момент Т*, при котором относительная разность ЭД достигает локального максимума. Следовательно, для определения оптимальных объемов обмена ресурсами между выпусками в текущий момент необходимо сравнивать относительную разность ЭД выпусков с максимально допустимой разностью ЭД по оценке инвестора.

Для того, чтобы более точно ориентироваться в обстановке на рынке ценных бумаг и представлять себе тенденции изменения их курсовой стоимости, можно в качестве инструмента прогнозирования использовать различные статистические пакеты, такие как STATGRAF, DAEZ и другие. Прогноз, пусть даже и приблизительный, зачастую позволяет принимать более эффективные решения.

3. Оптимизация портфеля ценных бумаг на основе современной теории портфеля

Для принятия инвестиционного решения необходимо ответить на основные вопросы: какова величина ожидаемого дохода, каков предполагаемый риск, насколько адекватно ожидаемый доход компенсирует предполагаемый риск. Помочь решить эти проблемы позволяет современная теория портфеля, основателям которой являются Гарри Марковиц. Эта теория исходит из предположения, что инвестор располагает определенной суммой денег для осуществления инвестиций на определенный период времени, в конце которого он продает свои инвестиции и либо истратит деньги, либо реинвестирует их. И все это производится в условиях эффективного рынка.

Эффективно функционирующий рынок может выступить в трех формах: слабая форма: цены на акции полностью отражают всю информацию, заложенную в модели изменения цены за предшествующие периоды; полусильная форма: цены на акции отражают не только ту информацию, которая относится к прошлому периоду, но и другую соответствующую публикуемую информацию; сильная форма: доступна любая, поступающая на рынок информация, включая даже внутреннюю информацию компании.

Еще раз уточним, что под риском понимается вероятность недополучения дохода по инвестициям. Показатель "ожидаемая норма дохода" определяется по формуле средней арифметической взвешенной:

![]() (9)

(9)

,где

![]() — ожидаемая норма дохода;

— ожидаемая норма дохода;

ki- норма дохода при i-том состоянии экономики;

Pi- вероятность наступления i-го состояния экономики;

n- номер вероятного результата.

При этом под доходом понимается что общий доход, полученный инвестором за весь период владения ценной бумагой (дивиденды, проценты плюс продажная цена), деленный на покупную цену ценной бумаги. Таким образом, для акции он равен:

( D1 + P1 )/Ро , (33) а для облигации (I1+P1)/Po ,где (10)

D1- ожидаемые дивиденды в конце периода,

I1 -ожидаемые процентные платежи в конце периода,

Ð1 - ожидаемая цена в конце периода (продажная цена),

Ро - текущая рыночная цена или покупная цена.

Например, если ожидается, что стоимость акции, продающейся в настоящий момент 50$ , к концу года повысится до 60$ , а ежегодные дивиденды в расчете на 1 акцию составят 2., 5% , то (D1+P1)/Po=(2,5+60)/50*100=125%

Для примера рассчитаем ожидаемую норму дохода по акциям 2-х компаний А и В

Таблица 4. Расчет ожидаемой нормы дохода

| Состояние экономики | Вероятность | Норма дохода по инвестициям по акциям | |

| A | B | ||

| Глубокий спад | 0,05 | -3,0 | -2,0 |

| Небольшой спад | 0,2 | 7,0 | 8,0 |

| Средний рост | 0,5 | 11,0 | 14,0 |

| Небольшой подъем | 0,20 | 14,0 | 16,0 |

| Мощный подъем | 0,05 | 21,0 | 26,0 |

| Ожидаемая норма дохода | 10,6 | 13,0 | |

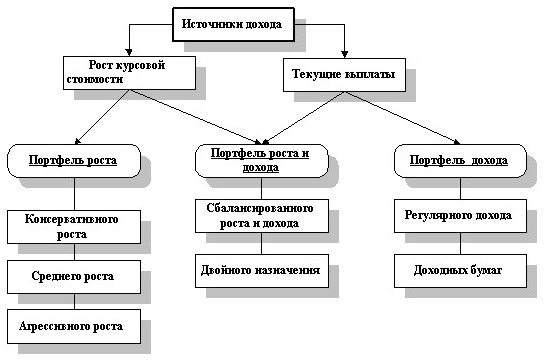

Для измерения общего риска, используется ряд показателей из области математической статистики. Прежде всего, это показатель вариации, который измеряет нормы дохода. Для расчета вариации дискретного распределения (т. е. прорывного с конечным числом вариантов), используют формулу

(11) ,

(11) ,

где V - вариация.

Таким образом, вариация - это сумма квадратных отклонений от средневзвешенной величины ожидаемой нормы дохода - взвешенных по вероятности каждого отклонения. Поскольку вариация измеряется в тех же единицах, что и доход(%), но возведенных в квадрат, очевидно, что оценить экономический смысл вариации для инвесторов затруднительно. Поэтому в качестве альтернативного показателя риска (отклонения от ожидаемой нормы дохода) обычно используют показатель "стандартная девиация" или среднее отклонение, являющееся квадратным корнем вариации:

![]() (12)

(12)

Стандартная девиация - это среднее квадратичное отклонение от ожидаемой нормы дохода. По акциям А стандартная девиация составит 5.2% . Тогда в случае нормального (симметричного) распределения дохода по данному проекту по теории вероятностей в 68 из 100 случаев (точнее, с вероятностью 68,26%)будущий доход окажется между 7,8% ![]() и 18,2%

и 18,2% ![]() .

.

Вероятность того, что доход по данным акциям окажется в пределах между 2,6 ![]() и 23,4%

и 23,4%![]() составит 95,46%

составит 95,46% ![]() . В общем виде, пределы вероятностей для нормального распределения показаны на рисунке 4.

. В общем виде, пределы вероятностей для нормального распределения показаны на рисунке 4.

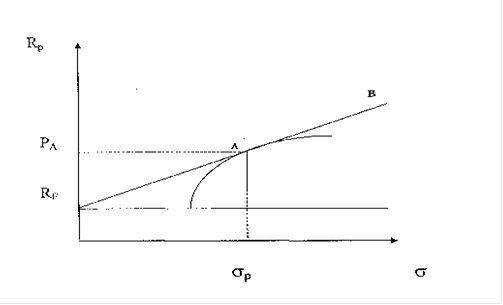

Одним из возможных методов выбора вариантов инвестирования с учетом фактора риска являются применение так называемых правил доминирования. Эти правила, основываются на предпосылке, что средний рациональный инвестор стремится избежать риска, т.е. соглашается на дополнительный риск только в том случае, если это обещает ему повышенный доход. Правила доминирования позволяют выбрать Финансовый инструмент, обеспечивающий наилучшее соотношение дохода и риска. Они состоят в следующем:

Похожие работы

... лицу на основе договора доверительного управления имуществом*. С помощью такого договора (траста) можно управлять фондовым портфелем промышленных акционерных обществ, инвестиционных компаний и фондов. 5. Оценка инвестиционной привлекательности ценных бумаг акционерного общества (эмитента) Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант ...

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

... инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311]. 2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России 2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги Согласно Приказу ФСФР ...

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев