Навигация

Шляхи удосконалення організації депозитних операцій з фізичними особами

3. Шляхи удосконалення організації депозитних операцій з фізичними особами

3.1 Запозичення досвіду зарубіжних країн для побудови системи страхування депозитів населення в Україні

Минуле десятиліття розвитку України позначене низкою проблем, що гальмують її економічне зростання. Однією з них є втрата довіри населення до банківської системи. На макроекономічному рівні – недостатньо гарантій для вкладників, інфляційні процеси; на мікроекономічному – невиважена депозитна та кредитна політика банків, недостатньо високий рівень технічного обслуговування населення, низька надійність банків тощо.

Сьогодні для підвищення довіри населення до банків слід створити надійну систему захисту заощаджень. Законодавством України про банківську діяльність передбачено захист шляхом страхування депозитів і створення відповідного фонду для забезпечення стабільності банківської системи, однак активність НБУ у цьому напрямку досить низька. Свідченням тому є те, що Указ Президента «Про заходи щодо захисту прав фізичних осіб-вкладників комерційних банків України» був підписаний лише у другій половині вересня 1998 року, тобто коли відбулася банківська криза, а Закон України «Про Фонд гарантування вкладів фізичних осіб» був прийнятий у 2001 році.

Отже, побудова механізму страхування вкладів з метою захисту депозитів населення та мінімізації втрат суспільства через банкрутства лишається актуальною.

Законодавство України вбачає кілька можливих способів захисту інтересів вкладників, що передбачені українським законодавством.

По-перше, НБУ вимагає від банків отримання ліцензії на право приймати вклади (депозити) від юридичних і фізичних осіб; відкриття та ведення поточних рахунків клієнтів і банків-кореспондентів.

По-друге, спеціалізованим банкам забороняється залучати вклади від фізичних осіб в обсягах, що перевищують 5% регулятивного капіталу банку.

По-третє, повернення внесків фізичних осіб гарантується в порядку, передбаченому законодавством України. Вклади фізичних осіб Державного ощадного банку України гарантуються державою.

По-четверте, банк відповідає за своїми зобов'язаннями усім своїм майном.

По-п'яте, НБУ визначає норми обов'язкових резервів, що залежать від термінів та виду залученої валюти.

По-шосте, максимальний розмір залучення вкладів фізичних осіб недокапіталізованих банків не повинен перевищувати понад 100% регулятивного капіталу.

По-сьоме, в Україні створено Фонд гарантування вкладів фізичних осіб. Фонд є державною спеціалізованою установою, що виконує функції державного управління.

Для створення ефективнішої системи страхування банківських депозитів в Україні найкориснішим, з огляду на економічний, соціальний і політичний розвиток, є досвід систем страхування країн Східної Європи (Болгарії, Польщі, Румунії, Угорщини та інших). Проблеми захисту вкладників у цих країнах мають багато спільного з українськими. Тому в умовах перехідного періоду у багатьох країнах Східної Європи триває формування змішаної системи захисту внесків. Так, в Угорщині прийнято закон про державний фонд страхування внесків. У ньому переважають державне управління і недержавні джерела фінансування. Діяльність фонду звільнена від оподаткування. Його функції полягають не лише у стягненні страхових внесків і виплаті страхових премій. Фонд має право вживати заходів, що попереджають банкрутство фінансового інституту. Крім того, політика фонду зорієнтована здебільшого на захист інтересів малих і середніх вкладників. Об'єктами страхування є депозити як фізичних, так і юридичних осіб. На наш погляд, ці положення доцільно було б закласти в основу побудови й української системи страхування депозитів.

Формуючи механізм стягування страхових платежів і розробляючи моніторинг фінансового положення банків, слід скористатися досвідом захисту депозитів розвинених країн – США, Великобританії та Японії.

Захист банківських депозитів у Сполучених Штатах Америки базується на змішаній системі захисту інтересів вкладників, функціонування якої забезпечують дві спеціальні організації: Федеральна корпорація зі страхування депозитів (ФКСД) і Федеральна корпорація зі страхування депозитів позичково-ощадних асоціацій. Об'єктами страхування ФКСД є всі внески в банку, включаючи гарантійні зобов'язання банку перед клієнтом. Страхуються внески фізичних і юридичних осіб як державних, так і недержавних організацій. В обов'язковому порядку страхуються внески у так званих національних банках, тобто тих, які працюють на підставі генеральної ліцензії на всій території країни і для яких членство у Федеральній резервній системі (ФРС) є обов'язковим. Такий самий порядок поширюється на «банки штатів», що діють за ліцензіями, виданими владою окремих штатів, і є добровільними членами ФРС. Керівництво ФКСД здійснюється Радою директорів, що складається з п'яти чоловік. Троє з них призначаються відповідно Контролером грошового обігу, Радою керівників ФРС і ФКСД, а двоє – Президентом США за згоди сенату. Директорами не можуть бути особи, які раніше працювали в банках. Крім того, вони повинні належати до різних політичних партій. Первісний капітал ФКСД був сформований із коштів скарбниці і 12-ти федеральних резервних банків. ФКСД надано можливість в екстрених випадках отримати кредит у казначействі США максимальним розміром до 3 млрд. доларів. Банк, що застрахував у ФКСД свої депозити, може в будь-який час розірвати з нею відносини. У свою чергу, ФКСД може виключити із системи страхового захисту внесків банки, що здійснювали незаконні або дуже ризиковані операції. Однак незалежно від мотивів, що спричиняють до позбавлення банку страхового захисту своїх внесків з боку ФКСД, за сімома внесками забезпечується страхове відшкодування ще упродовж 2-х років із моменту розірвання договору. Упродовж цього часу банк зобов'язується робити щорічні внески за чинною ставкою з незмінною сумою внесків. Крім безпосереднього захисту банківських вкладів, ФКСД надане право за рахунок власних коштів здобувати частку в капіталі банку (або весь капітал на термін до 5-ти років) або надавати йому позичку, а також на час змінювати керівництво банку; переказувати дебіторську і кредиторську заборгованість банку, що збанкрутував, іншому банкові, застрахованому ФКСД. ФКСД уповноважена регулярно ревізувати банки, що не є членами ФРС. Для виконання таких завдань корпорація має у своєму розпорядженні великий штат кваліфікованих працівників, її директорам забезпечений доступ до конфіденційної аудиторської звітності про діяльність національних банків, що зберігається у Контролера грошового обігу, і банків штатів, дані про які є в інших адміністративних органах ФРС. Відповідно до чинної практики страхове відшкодування виплачується в розмірі до 100 тисяч доларів на один рахунок держателя. При цьому серйозні обмеження щодо кількості рахунків одного вкладника не встановлюються.

У США ще у 80-х роках було розроблено модель GMS (Growth Monitoring System), застосовану FDIC з метою розпізнавання початкової стадії процесів, що переростають у неплатоспроможність банків. Модель заснована на тому, що швидке збільшення банківських активів може спричинити зростання вкладень з підвищеним ступенем ризику і зниження якості управління банком. Банки, виділені GMS як такі, що «швидко зростають», є об'єктом додаткової уваги з боку FDIC. Модель використовує п'ять показників: приріст активів; приріст кредитного портфеля; частка кредитних вкладень у цінні папери з терміном понад 5 років у складі активів; частка зобов'язань у пасиві; капіталізація балансу.

При цьому розраховуються темпи приросту останніх трьох показників, потім процентні співвідношення порівнюються з відповідними середніми показниками подібної групи банків. Усього, залежно від величини балансу, місця розташування та кількості відділень банку, виділяється 25 таких груп. Ці співвідношення оцінюються за відповідними критеріями й утворюють загальну оцінку GMS. Прогнозні властивості моделі дають змогу виділити банки, що характеризуються підвищеним ризиком неплатоспроможності у майбутньому, причому прогноз поширюється на чотири роки. Така система значною мірою сприяла обмеженню величини ризику, прийнятого кредитними інститутами, і підвищенню рівня надійності внесків.

Захист банківських депозитів у Великобританії здійснюється Страховим фондом депозитів (СФД) британських банків. Його створення уперше було передбачено Банківським актом 1979 року, який регулює з правового погляду діяльність СФД. Фонд почав діяти з 1982 року і має такі особливості.

По-перше, фонд утворений на підставі законодавчого розпорядження, а не добровільної угоди безпосередньо між банками, він є самостійною юридичною особою. По-друге, страхуються в обов'язковому порядку внески усіх банків, винятком є окремі філії іноземних банків, стерлінгові рахунки яких у Великобританії знаходяться під захистом систем, що діють у країнах, де базується головна контора. По-третє, страхуються лише внески у фунтах стерлінгів на рахунках у Великобританії. По-четверте, схемою захисту передбачений лише прямий захист заощаджень вкладників, а максимальний розмір страхового відшкодування для одного вкладника визначений у 75% перших 10 тисяч фунтів стерлінгів його депозиту. СФД формується із вступних внесків банків-членів, обумовлених залежно від класу банку. Мінімальна сума внеску становить 10 тисяч фунтів стерлінгів, максимальна – 300 тисяч. За потреби розміри внесків можуть бути збільшені. Однак їхній максимальний розмір не повинен перевищувати 0,3% від загального обсягу застрахованих депозитів.

Очолює СФД правління, до якого входять керівник, його заступник, головний касир Банку Англії, а також кілька членів, що призначаються керівником. Членами правління є три контролери і кілька директорів банків – членів СФД».

Корпорація зі страхування депозитів у Японії існує з 1971 року. її капітал рівними частинами вніс уряд, Банк Японії і приватні банки. Корпорацією керує комітет, куди входять також керівник Банку Японії і представники приватних банків. Участь у системі страхування депозитів є обов'язковим для усіх міських банків, банків довгострокового кредиту, валютних і ощадних банків, а також кредитних кооперативів. Система закрита для місцевих відділень іноземних банків. Страхове відшкодування виплачується з фонду, що утвориться зі щорічних внесків у розмірі 0,008% від застрахованих депозитів банку. Компенсація вкладникам виплачується тільки у випадку, якщо їхні депозити були виражені в ієнах і максимальна сума становить 10 мільйонів ієн.

Отже, можна виділити три різновиди побудови системи захисту інтересів вкладників різних країн.

По-перше, систему страхування клієнтських внесків, що діє відповідно до норм страхової діяльності.

По-друге, систему гарантій з більшою гнучкістю заходів для оздоровлення банку. У першому випадку за банкрутства банку вкладник отримує зі спеціального фонду означену суму в межах страхового покриття.

У другому – можливі втрати вкладникові не відшкодовуються, але розпочинається комплекс заходів для оздоровлення банку.

По-третє, змішану систему, що включає в себе елементи двох вищезгаданих систем. Система страхування зазвичай будується так, що у разі банкрутства банки перекладають втрати на своїх вкладників, що не застрахувалися. [35]

Для ефективної системи страхування банківських депозитів економічно розвинених країн передбачено такі послідовні кроки.

По-перше, створення політичного і законодавчого базису для обов'язкової та структурованої системи страхування банківських депозитів. Відкрита система дає владі змогу уникати помилкових стимулювальних дій. Як показав досвід, прихована система, заснована на державних розпорядженнях або минулих заходах для захисту державних банків, гарантування їхніх кредитів і захисту вкладників інших банків за потреби, неефективна. Схема страхування банківських депозитів має однаково поширюватися як на великі, так і на малі банки, а також враховувати специфіку методів оздоровлення банків різних форм власності.

По-друге, оплата витрат на оздоровлення державного банку може бути делегована приватним кредитним організаціям через підвищення страхової премії.

Умовою стабільності є формування адміністративних меж, що відповідають обраній системі страхування банківських депозитів, прийняття рішень про включення окремих банків у систему страхування, наприклад, за критерієм власного банківського капіталу. Важливим є відповідність міжнародним стандартам чинних правил і розпоряджень, процедур звітності, оцінки позичок, аудиту, контролю. Окреме місце посідає забезпечення доступу до інформації про діяльність банків, що дає змогу клієнтам захищати свої інтереси і примушує банки підкорятися ринковій дисципліні. Обов'язковою умовою є незалежність державного відомства, відповідального за систему страхування банківських депозитів, у прийнятті рішень про банкрутство банків. Важливою є визначеність законодавчої бази щодо захисту депозитів стосовно прав власності, закриття збанкрутілих банків і незалежність відомства контролю від центрального банку, включаючи політичний тиск. Невіддільною складовою є забезпечення системи страхування банківських депозитів необхідним фінансуванням і кваліфікованим персоналом. Перші кошти для фінансування надходять від стартового податку на усі банки, податку, розподіленого між комерційними банками, центральним банком і казначейством, винятково державного фінансування, або від запозичення фінансових коштів, право на яке надається агентству, відповідальному за страхування банківських депозитів, якщо немає інших джерел. При цьому державне фінансування може бути постійним або тимчасовим, а кошти, вилучені з банків на створення системи страхування банківських депозитів, можуть бути компенсовані.

Операції зі страхування банківських депозитів зазвичай стандартизуються на підставі методик, випробуваних у страхових компаніях, зокрема методи гарантування, контролю, розподілу ризиків, установлення страхових премій з урахуванням специфіки страхування банківських депозитів. Вимоги мають бути задоволені до надання банку ліцензії, що забезпечує право на захист депозитів. Хоча у багатьох країнах ліцензія на ведення банківських операцій надається довічно, є країни, де перереєстрація банків здійснюється періодично, що дає змогу контролювати якісні характеристики діяльності банків. Обов'язковим є планування дій на випадок кризи усієї банківської системи. Під час кризи банківської системи масово та взаємозалежно банкрутіють банки. Гарантією реалізації плану є адекватна база податкових доходів, що стримує кризу. Для цього важливим є механізм додаткового фінансування системи захисту банківських депозитів.

Таким чином, система страхування банківських депозитів на Заході створює умови для забезпечення гарантій банківських вкладів.

Дослідження досвіду зарубіжних країн дає змогу стверджувати, що запровадження змішаної системи захисту депозитів в Україні забезпечить як прямий захист вкладників (коли у разі банкрутства отримує з фонду зазначену суму у межах страхового покриття), так і непрямий захист (коли НБУ разом з фондом уживає заходів з фінансового оздоровлення проблемного банку). Тому, на нашу думку, для створення ефективної системи страхування банківських депозитів необхідно змінити підхід до розв'язання проблеми. Суб'єктом страхування і захисту повинен стати не окремий вкладник, а банк разом із вкладниками. Таким чином, ефективний захист банківських депозитів передбачає однаково ефективне функціонування як страхування, так і контролю та нагляду за фінансовим станом комерційних банків. [35]

Побудова системи захисту депозитів населення має базуватися на таких основних положеннях.

Похожие работы

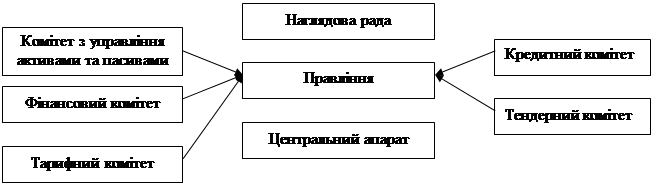

... іональному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 100 процентів) до суми обов’язкових резервів за попередній звітний період резервування. РОЗДІЛ 2. ОРГАНІЗАЦІЯ ДЕПОЗИТНИХ ОПЕРАЦІЙ З ФІЗИЧНИМИ ОСОБАМИ В ВАТ «ОЩАДБАНК» 2.1. Загальна характеристика діяльності ВАТ «Ощадбанк» ВАТ «Ощадбанк» - одна з найбільших фінансово-банківських установ в ...

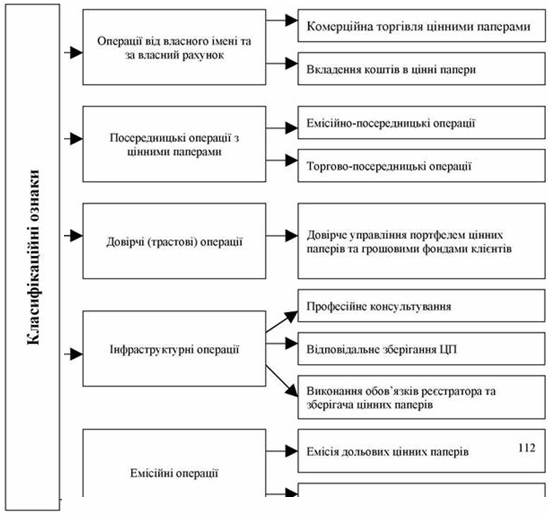

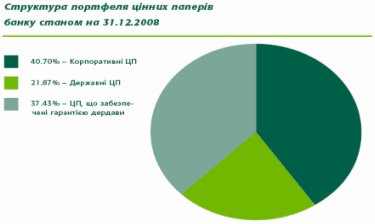

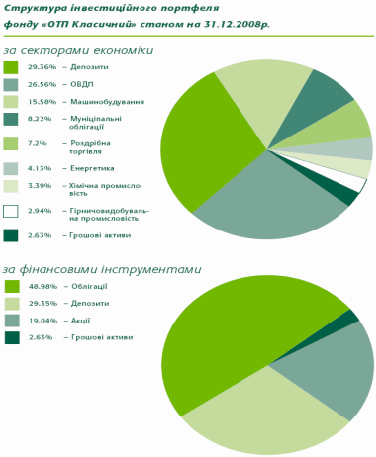

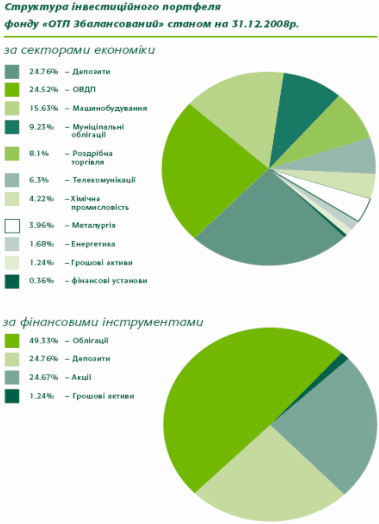

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

... інвестиційної діяльності. В Україні сьогодні необхідним є розширення застосування кредитних відносин в інвестиційній сфері. Розділ 2. Організація кредитування в комерційному банку 2.1. Основні умови кредитної угоди Кредитні правовідносини між кредитором і позичальником регламентуються на підставі кредитних договорів. Кредитний договір – це юридичний документ, що визначає взаємні обов' ...

... і та інші нарахування на працівників банку»); К-т рахунку № 1001 «Банкноти та монети в касі банку». Розділ 3. Перспективи удосконалення касових операцій у банківських установах 3.1 Удосконалення автоматизації в організації обліку розрахунків В Донецькій філії ВАТ „Кредитпромбанку” автоматизація з процесу розрахунків і їх обліку має переваги з застосуванням програмного забезпечення ОДБ ...

0 комментариев