Навигация

Найчастіша перевірка проблемних кредитів, збільшення частоти перевірок у міру зростання проблем, пов'язаних з конкретним кредитом

3. Найчастіша перевірка проблемних кредитів, збільшення частоти перевірок у міру зростання проблем, пов'язаних з конкретним кредитом.

4. Частіші перевірки кредитів в умовах економічного спаду або появи значних проблем в тих галузях, в які банк вклав значну частину своїх ресурсів (наприклад, помітна зміна податкового або експортно-імпортного законодавства; поява нових конкурентів або зміна технологій, вимагаючи використовування нових методів производства і реалізації продукції).

Важливим елементом кредитного моніторингу є внутрішній аудит кредитних операцій. Така перевірка здійснюється (як негласно, так і відкрито) відділом, підвідомчим внутрішньому аудитору банку. Аудитор знаходиться в безпосередньому адміністративному підпорядкуванні керівника банку або особи, його заміщаючого.

Аудиторська перевірка має на меті визначити:

- стан залишків засобів на банківських рахунках по прострочених кредитах;

- реальну ситуацію із забезпеченням поворотності кредитів і скороченням кредитного ризику;

- положення з організацією кредитного процесу: відповідність практиці видачі і погашення кредитів вимогам кредитної політики банку; правильність віддзеркалення всіх кредитів в облікових документах, особливо по пролонгированним і простроченим; стан резервів під можливі втрати по кредитах.

Аудитор перевіряє правильність оформлення і ведення кредитного досье.

У звітах про результати аудиторської перевірки робляться висновки відносно:

a) загального стану надання кредитів і їх погашення;

b) основних причин кредитних неплатежів (в результаті недостатньої кваліфікації співробітників, зайнятих цими проблемами або практики видачі кредитів поза встановленою процедурою — по вказівці керівництва банку);

c) положення із списанням безнадійних кредитів;

d) стани фондів для покриття заборгованості по кредитах;

e) порядку ведення кредитної звітності і іншої документації, зокрема кредитного досьє.

Звіт повинен містити рекомендації щодо фінансових, кадрово-організаційних і інших заходів за рішенням проблеми погашення кредитів. Він надається керівнику і Раді Директорів банку.

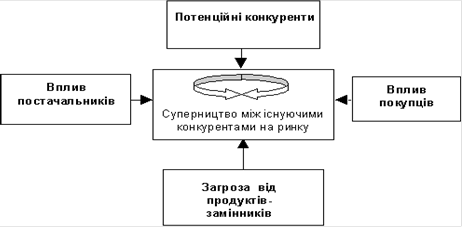

Перевірка кредитів необхідна для здійснення розумної програми банківського кредитування, а так само для виявлення помилок і недоліків. Вона допомагає керівництву банку не тільки швидше виявляти проблемні кредити, але і постійно контролювати відповідність Кредитної політики банку діям уповноважених співробітників Кредитного управління (відділу). Кредитний контроль допомагає також керівнику і Раді директорів банку в оцінці сукупного ризику і здійсненні відповідних превентивних заходів щодо зміцнення фінансової стійкості банку.

При цільовому кредитуванні кредитний інспектор має право вимагати від позичальника надання платіжних документів з напрямом платежу, відповідного цілям, вказаним в кредитному договорі, візує їх у разі відповідності, перевіряє стан розрахункового рахунку позичальника на предмет наявності картотеки до картотеки № 2. Після здійснення видачі кредиту залучає копії розрахункових документів з відміткою про оплату, одержані в обліково-операційному відділі, в кредитне досьє.

У разі видачі кредиту на здійснення попередньої оплати, відповідно до термінів, вказаних в договорі, що кредитується, перевіряється цільове використовування кредиту з виходом на місце. При цьому позичальник надає в банк документи, підтверджуючі факт отримання цінностей, сплачених за рахунок кредиту. За фактом неотримання сплачених цінностей у вказані в договорі, що кредитується, терміни кредитним інспектором складається довідка, в якій аналізується ситуація, що склалася, і визначаються подальші перспективи кредитних взаємостосунків з позичальником.

За фактом встановлення нецільового використовування засобів (як в ході перевірки з виходом на місце, так і в ході перевірки платіжних документів в банку) складається відповідний акт, на підставі якого застосовуються санкції, передбачені умовами кредитного договору.

Кредитний інспектор здійснює контроль за виконанням умов договорів по забезпеченню, зокрема при наданні в забезпечення кредиту:

- гарантій, векселів банків - щокварталу перевіряє за даними одержуваної бухгалтерської звітності фінансовий стан банків;

- поручительств, векселів організації – регулярно (щокварталу) перевіряє фінансовий стан поручителя (векселедавця), при виникненні необхідності, здійснює перевірку з виїздом на місце;

- цінних паперів - щомісячно, на підставі інформації про поточну ринкову вартість цінних паперів, наданої фондовим відділом, перевіряє ліквідність і достатність забезпечення.

- застави товарів в обороті, основних засобів -

а) щомісячно, за даними бухгалтерської звітності заставника, перевіряє наявність забезпечення і його достатність для покриття суми наданого кредиту. Перевіряє відповідність фактично наявного і переданого в заставу майна переліку закладеного майна за договором про заставу.

б) регулярно перевіряє наявність і правильність ведення книги застави.

Результати перевірки оформляються актом, складеним в 2-х экземплярах, який підписується перевіряючим і посадовцями заставника, уполномоченнимі на таку перевірку, у присутності яких вона проводилася. З актом обов'язково повинен бути ознайомлений керівник організації - заставодавця, про що робиться відповідна відмітка, після чого акт надається начальнику Кредитного відділу або управління.

При виявленні недостатності заставного забезпечення, а також при встановленні фактів його неналежного зберігання та погіршення якості, позичальнику і заставнику пред'являється вимога про приведення його у відповідність з умовами кредитного договору і договору про заставу. У разі відмови заставника і позичальника від приведення забезпечення у відповідність з умовами договорів, незабезпечена заборгованість признається проблемною, і по ній проводиться відповідна робота. Завершальний етап – погашення кредиту виробляється після настання терміну платежу, визначеного кредитним договором, як правило, на підставі розпорядження кредитного відділу. Допускається так само і погашення кредиту позичальником своїм платіжним дорученням.

Похожие работы

... строки зберігання документів. У ньому відмічено, які документи постійно зберігаються, які від 1-го року , до 3-х, 5-ти, 10-ти, 75-ти років. 2.4 Перспективи вдосконалення організації роботи та документного забезпечення Корецької міської ради Для поліпшення організації і прискореного опрацювання документів застосовують уніфіковані системи управлінської документації, які розрізняються за функці ...

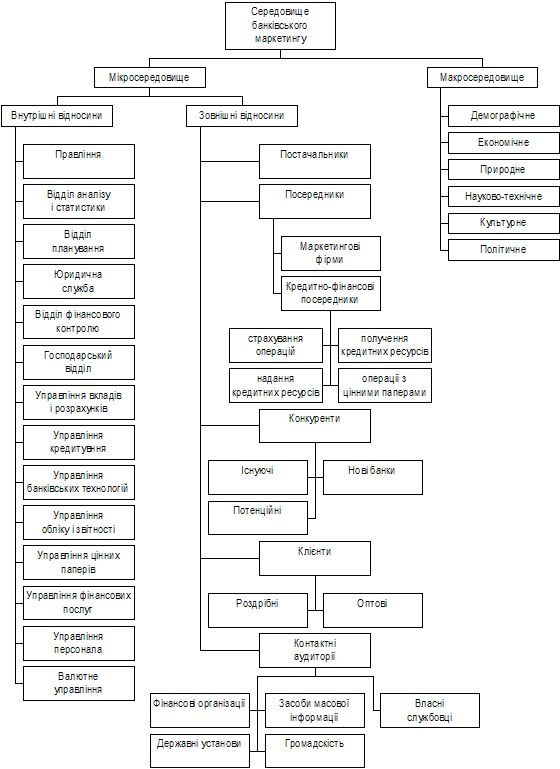

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

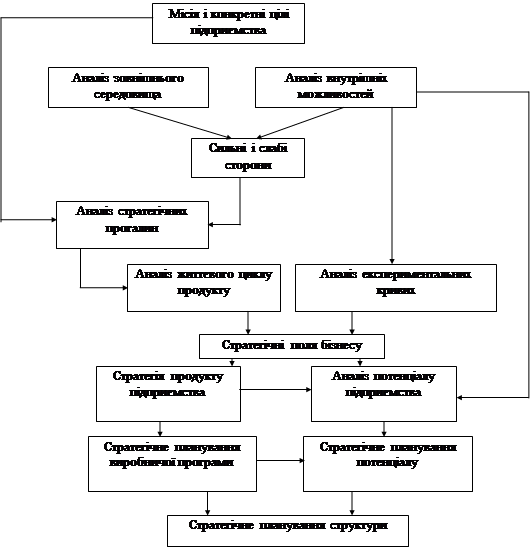

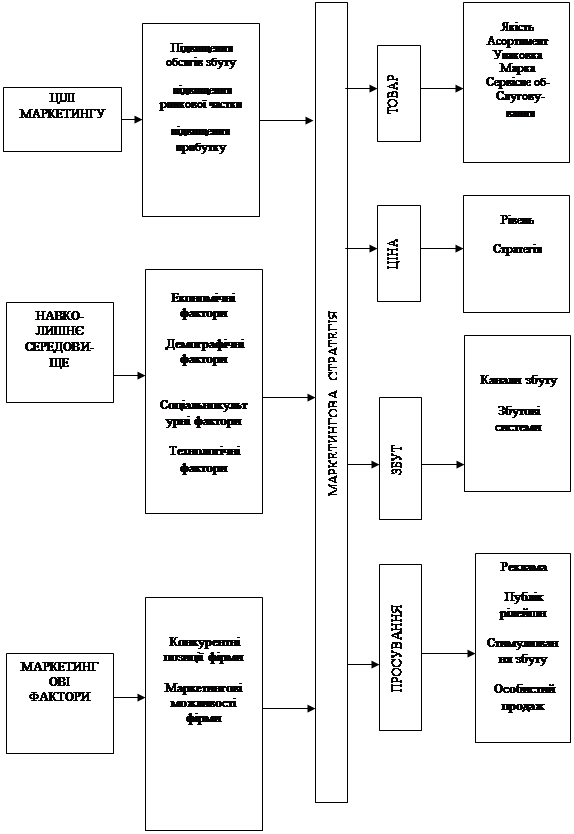

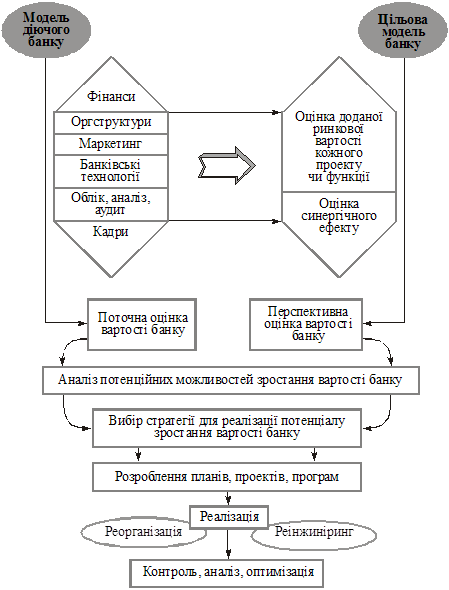

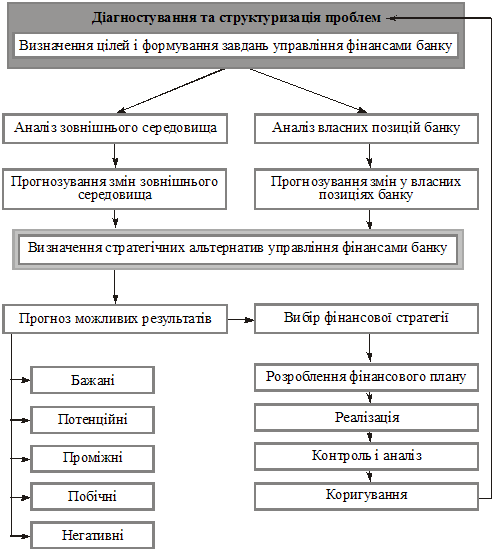

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

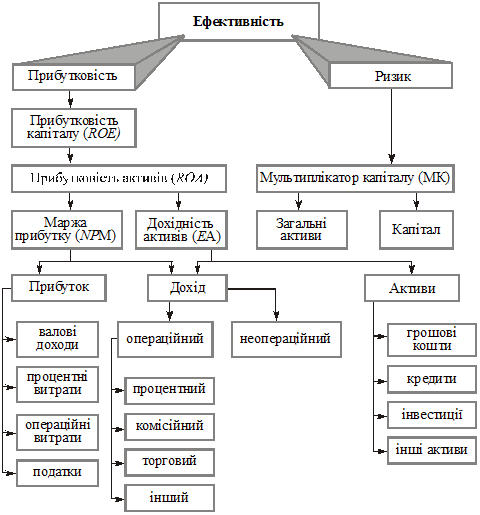

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

0 комментариев