Навигация

ОХОРОНА ПРАЦІ У КОМЕРЦІЙНОМУ БАНКУ

4. ОХОРОНА ПРАЦІ У КОМЕРЦІЙНОМУ БАНКУ

Охорона праці – це система правових, соціально-економічних, організаційно-технічних, санітарно-гігієнічних і лікувально-профілактичних заходів і засобів, направлених на збереження здоров'я і працездатності людини в процесі праці.

Складовою частиною системи управління охороною праці є навчання і інструктаж працівників з питань охорони праці, яка проводиться зі всіма працівниками в процесі їх трудової діяльності.

Для того, щоб людина могла плідно працювати, йому необхідно створити оптимальні умови для виконання його виробничих обов'язків. Існує цілий ряд норм, виконання яких дозволяє багато в чому забезпечити такі умови, продовжити життя даному конкретному індивіду і зберегти його дорогоцінне здоров'я.

Весь процес роботи в комерційному банку ведеться на комп'ютері.

Розміри приміщення повинні відповідати кількості працюючих в ньому людей. Згідно існуючим "Санітарним нормам проектування підприємств" (СH-245-71) об'єм виробничого приміщення на одного працюючого повинен складати не менше 15 кубічних метрів, а площа - 4.5 квадратних метрів.

Бухгалтерія та кредитний відділ банку знаходиться в триповерховому будинку, на першому поверсі. Загальна площа бухгалтерії 85 м2, висота 3,8 м. На одного працюючого припадає в середньому 7,1 м2 площі. Об’єм помешкання на одного працюючого 26,9 м2. Що відповідає нормам Держстандарту (площа виробничого помешкання на одного працюючого 4,5 м2, обсяг виробничого помешкання на одного працюючого 15 м3, висота помешкання від підлоги до виступаючих конструкцій перекриттів 2.2). Інтер'єр оформлений у світлих тонах: стіни - білі, та шумопоглинаючі пластикові панелі, підлога - паркет світло-коричневого кольору, вікна - жалюзі білого кольору, двері і бар’єри пофарбовані у білий колір, офісна меблі - чорного кольору.

Для успішної роботи дуже важливо правильно спланувати робоче місце, яке повинне задовольняти вимогам зручності виконання робіт, економії енергії і часу користувача, раціонального використовування площ і об'ємів, дотримання правил техніки безпеки. При плануванні робочого місця необхідно враховувати зручність розташування дисплеїв, принтерів, системного блоку, клавіатури, робочого столу користувача, а також зони досяжності рук оператора. Ці зони встановлені на підставі антропометричних даних людського тіла і приводяться у відповідних довідниках.

Умови експлуатації обчислювальної техніки також накладають ряд умов на параметри мікроклімату, оскільки перегрів апаратури може привести до виходу її з ладу а дуже низька температура приводить до проблем при запуску вінчестерів і помилкам читання на гнучких дисках.

Важливо, щоб робоче місце було добре освітлене. Краще всього якщо світло падає зліва. Hеобходимо також передбачити штучне освітлення, наприклад, у вигляді люмінесцентних ламп. У будь-якому випадку, пряме світло не повинне потрапляти на екран монітора, що дуже сильно знижує контрастність (при цьому зображення практично не видно - його закриває освітлена поверхня екрану). Крім того, шкідливими є різкі перепади освітленості - коли екран стоїть в тіні, а за спиною оператора знаходиться вікно або яскраво освітлена стіна - в цьому випадку екран перетворюється на дзеркало, на якому видно все, що відбувається за спиною оператора, але не видно те, що відбувається на самому екрані. При цьому набагато швидшає стомлюваність очей, хоча, на відміну від першого випадку і можна абияк працювати.

Для боротьби з вредностямі подібного роду застосовуються захисні екрани, які непогано працюють, коли потрібно підвищити контрастність, але, на жаль, більшість з них дає сильніші відблиски, ніж сам екран. Рекомендується після кожних двох годин роботи за дисплеєм робити п'ятнадцятихвилинну перерву, а після чотиригодинної - вартовий. Цей режим дозволить уникнути перевтоми.

Роботи, виконувані в приміщенні відділу відносяться до категорії легких робіт, оскільки в даному приміщенні виконуються операторські роботи. Це приміщення по теплоїзбиткам відноситься до приміщень з незначними надлишками тепла, оскільки сучасні ПЕВМ, виконані за технологією “SL Enhanced” практично не вироблять тепла, крім того мають вбудовані системи вентиляції. Згодне ГОСТ 12.1.005-88 “Повітря робочої зони.

Санітарно-гігієнічні умови у нашому банку відповідають встановленим нормам. У будинку відсутні які-небудь токсичні і пожежно-небезпечні речовини і матеріали. Умови і чинники, що несприятливо впливають на організм людини зустрічаються трьох видів: фізичні, хімічні і біологічні захворювання.

Метеорологічні умови у закладі або мікроклімат визначають такі параметри: температура повітря в помешканні, %, відносна вологість повітря, %, рухливість повітря, м/с, теплове випромінювання. Ці параметри окремо й у комплексі впливають на організм людини, визначаючи його самопочуття (див. таблицю 4.1).

Таблиця 4.1

Метереологічні показники.

| Параметр | Фактичне Значення | Норматив по ДГСТ 12,1005-88 і др. держстан-дартам | Відповідність стандартам параметрів |

| Шум, дБа | 60 | 60 | відповідає |

| Освітленість, лк | 400 | 400 | відповідає |

| Значення КЕО, % | 0,9 | 0,9 | відповідає |

| Загазованість, м2/м3 | - | - | - |

| Запиленість, мг/м3 | |||

| Температура повітря, 0 С, взимку | 21 | 22-24 | припустимо |

| влітку | 23 | 23-25 | відповідає |

| Відносна вологість повітря, % | 40 | 40-60 | відповідає |

| Швидкість руху повітря, м/с | 0,1 | 0,1 | відповідає |

Вентиляція повітря у приміщенні звичайна - у зимовий час, за рахунок різниці питомої ваги теплого повітря, що знаходиться у середині приміщення, і більш холодного зовні, а також за рахунок вітру природна вентиляція створює необхідний повітряний обмін. У літню пору використовуються кондиціонери, (тобто примусова вентиляція) які забезпечують постійність температури, відносної вологості, рухливості і чистоти повітря.

Рівень шуму відповідає нормі в середньому, але іноді може досягати 80 дБа. У бухгалтерії робітничі місця освітлюються як природним, так і штучним способом. Природне освітлення - віконне, штучне - лампи. Освітлення в приміщенні природне бічне і штучне загальне. Нормування природного і штучного освітлення здійснюється СНіП II-4-79 “Природне і штучне освітлення” залежно від характеру зорової роботи. Якнайменший розмір об'єкту розрізнення з яким може працювати бухгалтер при експлуатації системи складає 0,3 - 0,5 мм (розмір крапки, друкованої на папері), що дозволяє віднести даний вид роботи з III-му розряду згідно СНіП II-4-79.

У відділі зі встановленою обчислювальною технікою і електронними пристроями основним джерелом шуму є вентилятори охолоджування блоків апаратури. Джерела живлення виконані в імпульсному варіанті з високочастотними трансформаторами. Шум вентиляторів є среднечастотним тональним і не перевищує 42 ДБ для машин класу IBM PC встановлених в приміщенні відділу, що відповідає нормі згідно СНіП II-12-77

Необхідно дотримувати заходи пожежної профілактики, керуючись при цьому СНіП 2.01.02-85 "Протипожежні норми", в яких висловлені основні вимоги до вогнестійкості будівель і споруд.

Роботи виробляються обслуговуючим персоналом на ПЕВМ і пристроях зв'язаних з ними, які підключаються в мережу з напругою 220 В і частотою 50 Гц (по ССВТ ГОСТ 12.1.038-82 - небезпечні параметри). Згідно ПУЕ приміщення відноситься до 2-й категорії "Приміщення з підвищеною небезпекою", оскільки існує можливість торкання корпусів апаратури і батарей центрального опалювання. У приміщенні відсутні відкриті токоведущие частини з напругою більше 12 В (послідовний інтерфейс RC-232C). Поразка електричним струмом можлива тільки у разі несправності апаратури і живлячих кабелів.

Пристрої вентиляції і кондиціонування повітря використовується для забезпечення нормальних параметрів мікроклімату підтримуючих постійну температуру, вогкість, чистоту і швидкість повітря (СНіП 2.04.05-86 “Опалювання, вентиляція і кондиціонування повітря”). Виробимо розрахунок надходження тепла у відділ:

Q = Qобор + Qл + Qосв + Qрад (ккал/час), (4.1)

де Qобор - виділення тепла від устаткування;

Qл - надходження тепла від людей, що працюють в приміщенні;

Qосв - виділення тепла від електричного освітлення;

Qрад - надходження тепла через зовнішні захищаючі конструкції від сонячної радіації.

Qобор = 860 × n × P × К1 × К2, (4.2)

де n - кількість машин = 1;

P - настановна потужність машини = 0,2 КВт ;

К1 - коефіцієнт використовування настановної потужності = 0,8;

К2 - коефіцієнт одночасності роботи оборудования= 0,5;

860 - це коефіцієнт відношення між потужністю устаткування і кількістю тепла, що виділяється, під час переходу електричної енергії в теплову: 1 КВт = 860 ккал/час.

Qобор = 860 × 1 × 0,2 × 0,8 × 0,5 = 68,8 ккал/час. (4.3)

Qл = n × q, (4.4)

де n- кількість працюючих в приміщенні людей -3;

q-кількість тепла, що виділяється однією людиною-125 ккал/час

Qл = 3 × 125 = 375 ккал/час.

Qосв = 860 × N × ДО (ккал/час),

де N - сумарна настановна потужність лампочок = 0,56 КВт;

До - коефіцієнт способу установки приладів електроосвітлення = 0,5.

Qосв = 860 × 0,56 × 0,5 = 240,8 ккал/час.

Величина Qрад з СН 7-57 для західної півкулі 50-й широти береться рівною 135 ккал/час. Підставляючи відповідні значення у формулу для розрахунку надходження тепла у відділ, одержимо:

Q = 68.8 + 375 + 240,8 + 135 = 819,6 ккал/час.

Виробимо розрахунок повітрообміну по надлишках тепла:

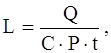

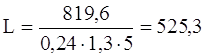

(4.5)

(4.5)

де З - питома теплоємність повітря = 0.24 ккал/(кг × град);

p - густина повітря в приміщенні = 1.3 (кг/м3);

t - різниця температури повітря в приміщенні і повітря приточування = 5 град.

(м/година)

(м/година)

Для підтримки настановних параметрів мікроклімату в досліджуваному приміщенні цілком досить 1 кондиціонера БК0 - 500, холоднопроводность якого - 500 ккал/час.

Повітря в місцях забору повинне ретельно очищатися від пилу. Для цього використовуються фільтри очищення повітря.

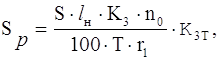

Нормування природного освітлення здійснюється СНіП II-4-79 “Природне і штучне освітлення” залежно від характеру зорової роботи. Розрахунок природного освітлення полягає у визначенні площі світлових отворів. Для цього використовується формула:

(4.6)

(4.6)

де Sп - освітлювана площа;

lн - нормоване значення коефіцієнта природної освітленості;

Kз - коефіцієнт запасу, залежний від концентрації пилу в приміщенні і періодичності очищення стекол;

n0 - світлова характеристика вікна;

Kзт - коефіцієнт затінювання;

T - загальний коефіцієнт светопропуськанія;

r1 - коефіцієнт враховує підвищення lн при віддзеркаленні світла від стін, стелі, поля.

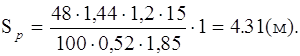

Освітлювана площа рівна S = 6 • 8 = 48 м2 .

Значення lн визначається по формулі:

![]() (4.7)

(4.7)

де lн - коефіцієнт природної освітленості;

m - коефіцієнт світлового клімату;

з - коефіцієнт сонячності клімату.

m = 0,9, з = 0,8. lн вибирається згідно СНіП 11-4-79 залежно від розряду зорової роботи (KEO рівний 2.0).

lн = 2 • 0,9 • 0,8 = 1,44.

Значення Kз визначається по СНіП 11-4-79 і при очищенні вікон 2 рази на рік рівний 1,2. Значення n0 визначається конструкцією вікон і згідно СНіП 11-4-79 рівне 15. Коефіцієнт затінювання Kзт рівний одиниці, оскільки відсутні протистоячі будівлі. Значення T визначається по формулі:

T = T1 × T2 × T3 ×T4 × T5 = 0,8 × 0,65 × 1 × 1 × 1 = 0,52,

де T1 = 0,8 - коефіцієнт светопропуськанія матеріалу;

T2 = 0,65 - коефіцієнт втрат в палітурках вікон;

T3 = 1 - коефіцієнт в несучих конструкціях, при бічному освітленні рівний ;

T4 = 1 - коефіцієнт враховує втрати світла в сонцезахисних пристроях;

T5 = 1 - коефіцієнт втрат світла в захисній сітці для ліхтарів.

Значення T1 - T5 визначаються по СНіП 11-4-79. Значення r1 визначаються по СНіП II-4-79 і рівно 1,85. Знаючи всі параметри можна визначати площу світлових отворів:

Площі світлових отворів недостатньо для нормальної освітленості, оскільки в бухгалтерії є три вікна загальною площею 4 м2, проте розширити отвори вікон не представляється можливим, тому природне освітлення необхідно комбінувати з штучним.

Нормування штучного освітлення також здійснюється СНіП II-4-79. Для загального освітлення використовують головним чином люмінесцентні лампи, що обумовлено їх достоїнствами. Виходячи з економічної доцільності вибираємо люмінесцентні лампи типа ЛБ білого світла. Для розрахунку штучного освітлення застосовують метод коефіцієнта використовування потоку:

(4.8)

(4.8)

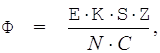

де Ф - світловий потік ;

E - нормована мінімальна освітленість ;

До - коефіцієнт запасу ;

S - освітлювана площа ;

Z - коефіцієнт нерівномірності освітлення ;

З - коефіцієнт використовування випромінюваного світильниками світлового потоку на розрахунковій площі;

N - число світильників;

Згідно СНіП 11-4-79 визначаємо норму освітленості:

E = 400 лк;

До = 1,5;

S = 6 × 8 = 48 м2;

Z = 1,2.

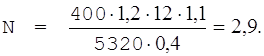

При вибраному типі і потужності люмінесцентних ламп їх необхідна кількість визначається по формулі:

(4.9)

(4.9)

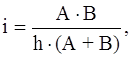

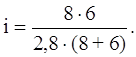

Найприйнятнішими для приміщення є люмінесцентні лампи ЛБ (білого світла) потужністю 80 ВТ. Нормальний світловий потік лампи ЛБ-80 рівний Ф = 5320 люмен (лм). Велічиной i, індексом приміщення можна встановити залежність від площі приміщення і висоти підвісу:

(4.10)

(4.10)

де А - довжина приміщення = 8м;

B - ширина приміщення = 6м;

h - висота підвісу;

h = H - hр - hс, (4.11)

де H - висота приміщення = 4 м;

hр - висота робочої поверхні = 0,8м;

hс - висота від стелі до нижньої частини лампи = 0,4м;

h = 4 - 0,8 - 0,4 = 2,8 м;

Коефіцієнт використовування світлового потоку на розрахунковій площі визначається по таблиці: З = 0.4. У результаті число світильників вийде рівним

Таким чином потрібно 3 люмінесцентні лампи ЛБ-80.

Як світильники вибрані стельові світильники УСП-35 з двома лампами ЛБ-80. Отже, всього необхідно два світильники УСП-35.

Електробезпека забезпечується відповідною конструкцією електроустановок; застосування технічних способів і засобів захисту; організаційними і технічними заходами.

Конструкція електроустановок відповідає умовам і експлуатації і забезпечує захист персоналу від зіткнення з токоведущимі і рухомими частинами, а устаткування – від попадання всередину сторонніх твердих тіл і води.

Основними технічними способами і засобами захисту від поразки електричним струмом, використовуваними окремо або в поєднанні один з одним, є: захисне заземлення; занулення; вирівнювання потенціалів; мала напруга; електричне розділення мереж; захисне відключення; ізоляція токоведущих частин (робоча, додаткова, посилена, подвійна); компенсація струмів замикання на землю; захисні пристрої, попереджувальна сигналізація, блокування, знаки безпеки; ізолюючі захисні і запобіжні пристосування.

Не підприємстві технічними засобами захисту є захисне заземлення і занулення.

Для захисту від поразки електричним струмом у відділі передбачено:

1) наявність заземлення всіх ПЕВМ і приладів з опором не більш 4 Ом;

2) недоступність токоведущих частин;

3) застосована прихована електропроводка в захищаючих від механічних пошкоджень трубах;

4) маркіровані роз'єми і розетки;

5) передбачений аварійний рубильник виключення всього електроживлення.

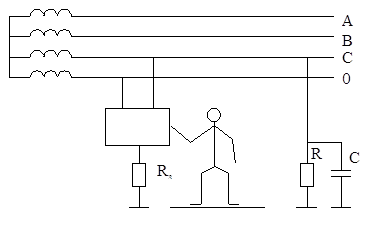

Оскільки ПЕВМ відноситься до виробу першого класу, то згідно ГОСТ 12.2.007.0-75 вона повинна мати принаймні робочу ізоляцію і елемент для заземлення (див. Ошибка! Источник ссылки не найден. 3.1). Виробимо електричний розрахунок заземлітеля.

Рісунок 4.1 - Схема захисного заземлення.

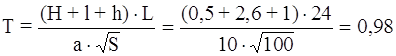

Задамося параметрами заземлітеля:

- S = 100 м2 - площа обмежена заземлітелем;

- L = 24 м2 - загальна довжина горизонтальних електродів;

- l = 2,6 м2 - довжина вертикальних електродів;

- а = 10 м2 - відстань між вертикальними смугами.

Розрахуємо параметр Т при відношенні питомих опорів

шарів грунту:

,

,

,

,

де P1 = 100 Ом×м - питомий опір грунту суглинного грунту;

P2 = 50 Ом×м - питомий опір садової землі;

H = 0,5 м - глибина заставляння горизонтальних електродів;

h = 1 м - товщина шару грунту

При,

CB = 0,71; EB = 0,24; Cb = 0,15; Eb= 0,32..

Визначаємо значення параметрів B і b по формулах:

,

,

.

.

Визначаємо опір заземлення:

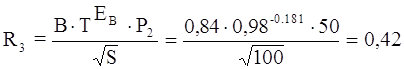

Визначаємо коефіцієнт напруги дотику

![]() ;

;

де m = 0,602 - параметр визначений для ![]() .

.

Визначаємо напругу дотику:

![]() ,

,

де J = 20 А - струм короткого замикання, виходячи із споживаної потужності блоку живлення ПЕВМ.

Допустима напруга дотику згідно ПУЕ Uдоп = 42 в, що вище розрахованого значення.

Отже, параметри заземлення для даного приміщення вибрані правильно.

В цілях підтримки високого рівня пожежної безпеки в обов'язку керівника підприємства входить: організація пожежної охорони об'єкту, організація навчання робітників і службовців правилам пожежної безпеки, розробка перспективних планів упровадження засобів пожежогасінні і заходів щодо підвищення рівня пожежної безпеки підприємства; розробка інструкції про порядок роботи з пожароопаснимі речовинами і матеріалами, а також інструкцією про дотримання протипожежного режиму і про дії людей при виниклій пожежі; виготовлення і застосування засобів наочної агітації по забезпеченню пожежної безпеки і т.п.

У допомогу пожежній охороні на підприємстві організована пожежно-технічна комісія. До складу комісії, що призначається наказом керівника підприємства, входять: головний інженер (голова), начальник пожежної охорони, головний енергетик, головний технолог, головний механік, інженер по охороні праці і інші фахівці. Задачами пожежно-технічної комісії є виявлення порушень і недоліків технологічних процесів, які можуть привести до виникнення пожеж, і розробка заходів щодо їх усунення; сприяння органам пожежного нагляду і їх роботі; створення строгого протипожежного режиму; організація масової роз'яснювальної роботи серед персоналу.

Приміщення відділу відноситься до пожароопасним. Оскільки в приміщенні знаходяться горючі речовини в холодному стані (документація, роздруки, дерев'яні меблі), то його слід віднести до категорії "В" пожароопасних приміщень. Клас пожароопасності П1 оскільки в приміщенні знаходяться електроустановки. Приміщення відділу можна віднести до вибухобезпечних.

Будівлі ВЦ, згідно СНіП 2.01.02-85 “Протипожежні норми”, повинні бути I або II ступенів вогнестійкості.

Необхідно оснастити будівлю первинними засобами пожежогасіннею: внутрішніми пожежними водопроводами, ручними і пересувними вогнегасниками, сухим піском, азбестовими ковдрами. Пожежні крани повинні бути встановлені в коридорах, на майданчиках сходових кліток, у входів. Щити протипожежного захисту повинні бути оснащені ручними углекислотнимі вогнегасниками, оскільки для даного класу приміщень рекомендується використовувати хімічні засоби гасіння пожежі. Для гасіння пожеж в замкнутих об'ємах, яким і є приміщення техвідділу, застосовують вуглекислий газ для припинення подачі кисню повітря до вогнища спалаху.

Первинними засобами пожежогасінні можуть послужити ручні вогнегасники типу: ОУ-6 і ОУ-8. У приміщенні як первинні засоби пожежогасінні передбачені порошкові вогнегасники типа ОПС-6, проте їх застосування може виробити значний збиток в слідстві псування дорогої електронної апаратури, тому рекомендується застосовувати пінний вогнегасник типу ОХП-10.

ВИСНОВКИ

Результати застосування кредиту важливі і багатоманітні. Кредит, використовуваний для поворотного надання засобів, впливає на процеси виробництва, реалізації і споживання продукції і на сферу грошового обороту.

Роль кредиту виявляється в результатах складаються при здійсненні різних видів його відносин, що виникають при комерційному, банківському, споживацькому, державному і іпотечному кредитах. По кожному напряму впливу кредиту домінуюче місце займає який-небудь вид кредитних відносин.

Не мале значення в системі кредитних відносин має залучення засобів для виконання кредитних операцій. Проте така діяльність неоднакова для різних кредитних відносин. Наприклад, при застосуванні комерційного кредиту немає необхідності в залученні кредитором засобів із сторони; для надання засобів у позику у вигляді відстрочення оплати реалізовуваних товарів використовуються власні ресурси кредитора. Це не виключає подальше залучення банківського кредиту для компенсації вкладень засобів кредитора (облік векселів, позики під заставу векселів). Проте спочатку при наданні комерційного кредиту не обов'язково передбачається залучення засобів із сторони.

Навпаки, банківське кредитування припускає широке залучення засобів із сторони. Така діяльність банків має важливе значення, оскільки наявність привернутих засобів свідчить про те, що власники засобів не використовували їх для придбання товарів. Проте в подібній ситуації надання засобів позичальнику означає появу у нього можливості придбавати необхідні товари. Іншими словами, застосування банківського кредиту зводиться кінець кінцем до перерозподілу матеріальних ресурсів. Такий результат застосування банківського кредиту характеризує його значення в перерозподілі матеріальних ресурсів в господарстві.

Практично і при застосуванні державного, потребітельського, а також іпотечного кредитів, що надаються під заставу нерухомого майна і на споруду такої нерухомості, як житло, стає можливим перерозподіл матеріальних ресурсів.

Все це свідчить про важливість участі кредиту в перерозподілі матеріальних ресурсів. Проте це припускає необхідність таких кредитних відносин, при яких досягається доцільне використовування ресурсів. Одним з проявів ролі кредиту виступає його дія на безперебійність процесів виробництва і реалізації продукції. При систематичних неспівпаданнях поточних грошових надходжень і витрат підприємства можлива тимчасова недостатність засобів для придбання необхідних товарно-матеріальних цінностей, оплати послуг і обумовлені цим порушення безперебійності процесів виробництва і реалізації продукції. Завдяки наданню позикових засобів для задоволення тимчасових потреб долаються «приливи», що безперервно повторюються, і «відливи» засобів у позичальників, що сприяє подоланню затримки відтворювального процесу і тим самим його безперебійності і прискоренню.

Кредит виконує велику роль в задоволенні тимчасової потреби в засобах, обумовленою сезонністю виробництва і реалізації певних видів продукції. Використовування позикових засобів дозволяє утворити сезонні запаси і виробляти сезонні витрати підприємствами і організаціями сезонних галузей господарства. Тут важливо, що при застосуванні кредиту створюються сприятливі умови не тільки для успішної роботи підприємств і організацій сезонних галузей господарства, але і для економічного використовування ресурсів, оскільки ці підприємства і організації можуть здійснювати свою діяльність при мінімальному об'ємі власних засобів, а також зменшенні резервів, зокрема грошової їх частини.

Разом з тим завдяки перерозподілу засобів між різними позичальниками створюється можливість скорочення сукупного об'єму засобів, що надаються позичальникам. Необхідною передумовою надання позикових засобів для задоволення сезонних потреб служить те, що розмір потреби в засобах обумовлений дійсно сезонними чинниками. Недотримання такої вимоги може привести до надмірного надання позикових засобів і невчасного їх повернення.

Велика роль кредиту і в розширенні виробництва. Позикові засоби можуть надаватися на порівняно короткі терміни для збільшення запасів і витрат, що вимагаються для розширення виробництва і реалізації продукції. Разом з тим кредит може використовуватися як джерело засобів для збільшення основних фондів – будівель, споруд, придбання устаткування і т.д.

Характеристика ролі кредиту як важеля, сприяючого безперебійності виробництва і його розвитку, виявляється прямолінійною, оскільки не виключене застосування кредиту, яке може вплинути на уповільнення виробництва і реалізацію продукції.

Значна роль кредиту у сфері грошового обороту – наявного і безготівкового. Це відноситься до грошово-кредитних систем всіх країн. Важливе також те, що надходження готівки в обіг і вилучення їх з обігу відбувається на кредитній основі, через банки. Останнє виявляється, з одного боку, у тому, що випуск готівки в обіг з кас банків при видачі готівки підприємствам, організаціям, а також окремим громадянам можливий, якщо у них є залишки на рахунках в банках. Наявність таких залишків означає, що між клієнтами і банками існують кредитні відносини, в яких кредиторами є підприємства, організації і окремі громадяни.

У роботі розкриті сутність, класифікація і призначення кредитів комерційних банків України, зокрема аналізованим по КБ „ПриватБанку”

Відокремлені такі форми кредиту: банківський, комерційний, лізинговий, іпотечний, бланковий, консорціумний, споживчий. Також названа і розкрита класифікація кредитів, охарактеризовані кредитні операції. У організації кредитного процесу відокремлено значення керівного складу банку, кредитного відділу і кредитних підрозділів, а також інших чинників, що впливають на організацію кредитного процесу.

Етапи процесу кредитування подані у чотири етапи, кожний із який вносить свій внесок у характеристику кредиту і визначає ступінь надійності і прибутковості для банку.

У роботі поданий аналіз активних операцій банку за 2004-2005 рокі, у структурі якого кредити займають 49.9%, у тому числі видача короткострокових кредитів 33,1%. На цьому етапі банк можна охарактеризувати як платоспроможний. тому що кошти на коррахунках в НБУ складають 2,7%. Активи банку складаються в основному з кредитів клієнтів. На даному етапі банк повинний боротися з безнадійними боргами і погано забезпеченими кредитами, що можуть спричинити за собою збитки.

Аналіз кредитної діяльності банку - це оцінка ефективності банківських аналітичних систем керування кредитними ризиками, оцінка якості можливого ризику, прогноз рентабельності кредитних операцій, слушність визначення кредитного портфеля банку.

Зроблений також аналіз кредитного портфеля банку. У аналізі структури кредитного портфеля банку найбільшу питому вагу складають пролонговані позички 81,7%, що складає 659730 грн. Банк проводить ризиковану кредитну політику.

У дипломній роботі приведена діюча практика визначення платоспроможності і ліквідності підприємства. Оскільки для того, щоб погасити кредит і відсотки по ньому, капітал повинний бути вкладений в основному в ліквідні активи, що приносять прибуток.

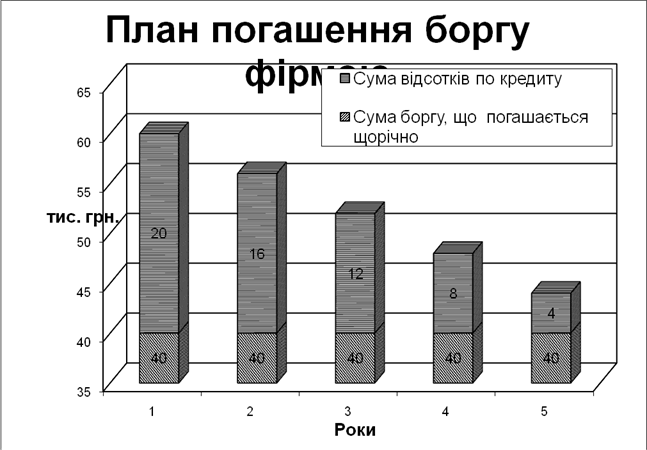

Аналіз прибутку банку зроблений на 1.01.2006 р., у структурі прибутків найбільшу питому вагу займають відсотки, отримані від кредитної діяльності 69%. У структурі прибутків за рік відбулися такі зміни: отримані відсотки по кредитах зменшилися на 14%. Оскільки в структурі прибутків банку найбільшу питому вагу займають отримані відсотки по кредитах, зроблений аналіз впливу суми виданих кредитів і процентної ставки за кредит. Прибуток склав 1310250 грн., тобто збільшення суми виданих кредитів на 1103430 грн., а зменшення процентної ставки на 2,51% зменшило суму отриманих відсотків на 114880 грн.

Зроблено аналіз прибутковості банку від кредитної діяльності в порівнянні з попереднім періодом. Прибутковість зменшилася на 113990 грн., за рахунок того, що сума сплачених відсотків перевищила відсотки отримані. Від кредитної діяльності банк одержав збитки в розмірі 16280 грн.

Зміни ефективності діяльності банку визначалася за допомогою таких показників:

1. Чистий спред - 6,5% - означає, що кредитна діяльність банку неефективна, свідчить про те, що ставка сплачених відсотків перевищує відсотки отримані.

2. Маржа - 0,17% - означає збитки від кредитної діяльності.

3. Інший прибуток 3,8% Прибуток банку формувався за рахунок не кредитних операцій.

На підставі даних можна зробити висновок про те, що фінансове положення банку задовільне. Проблеми пов'язані з кредитною діяльністю банку можуть бути вирішені керівництвом банку. Фінансове положення банку стабільне, банк може пристосуватися до умов економічної кон’юнктури і роботи банківського сектора.

Комерційні банки виконують функції кредитування і інвестування підприємств, держав і населення. Банки виступають у якості фінансових посередників, одержуючи кошти в кінцевих кредиторів і даючи їхнім кінцевим позичальникам. За рахунок кредитів банку здійснюється фінансування промисловості, сільського господарства, торгівлі, забезпечується розширення виробництва.

Ефективне розміщення активів приносить банку прибуток, що дозволяє йому здійснювати свою роль у розвитку держави.

Проблема, що стосується добробуту держави, є актуальною.

Література:

Про банки і банківську діяльність: Закон України № 872-Х11 від 20.03.91 р. // Відомості Верховної Ради УРСР. -1991. -№ 25.

Про заставу: Закон України від 2.10.92 р. №2654 – 12 //Відомості Верховної Ради України 1997 №47

“Рекомендації по визначенню фінансового стану позичальників” Постанова НБУ №323 затверджене від 29.09.97

“Про кредитний моніторинг” Положення Ощадбанку України протокол №8 від 2.03.99

“Про порядок визнання і списання безнадійної заборгованості за кредитами” Положення Ощадбанку протокол №8 від 2.03.99

1. Абрамова М.А., Александрова Л.С. Финансы, денежное обращение и кредит / Учебное пособие. - М.: Институт международного права и экономики, 1996.- 136 с.

2. Адибеков М.Г. Кредитные операции: классификация, порядок привличения и учет / серия «Международный банковский бизнес».- М.:Изд. АО « Консалтбанкир», 1999.-88с.

3. Андреев А.А., Морозов А.Г. Пластиковые карточки. Руководство для пользователей. -М.: Концерн «Банковский деловой центр», 2001- 102 с.

4. Андреев А.А. Пластиковые карты 2-е изд. переработанное и дополненное, -М.: Концерн «Банковский деловой центр», 2003.- 412 с.

5. Анкасов А.И. Активные операции коммерческих банков / серия «Международный банковский бизнес». - М.: Издательство АО «Консалтбанкир», 2004.- 280 с.

6. Антонов Н.Г. Пессель М.А. Денежное обращение, кредит и банки .- М.: АО «Финстатинформ», 1999.- 269 с.

7. Банківська енциклопедія / Під редакцією д. ек. н. професора Мороза А.М. - К.: "Слід", 2003.- 328 с.

8. Банковский кредит и способы его обеспечения / Под ред. А.А. Безуглова , М.: «Интерпол - Москва» , 1999.- 80 с.

9. Банковский портфель – I / Книга банкира , Книга клиента, Книга инвестора – М.,1999. – 752 с.

10. Банковское дело и финансирование инвестиций: т.1 теория и концепции / под ред. Н. Брука, - Вашингтон :Всемирный банк реконструкции и Развития , 1997.- 548 с.

11. Банковское дело и финансирование инвестиций: т.2 политика и стратегия/ под ред. Н. Брука, - Вашингтон :Всемирный банк реконструкции и Развития , 1997.- 648 с.

12. Банковское дело под редакцией О.И. Лаврушина – М.: «Росто», 1998. – 429с.

13. Банковское дело / Учебник для вузов – М.: Финансы и статистика , 2001. – 480 с.

14. Банки и финансы. Информационно-аналитический бюллетень. - 2001.-№ 1.

15. Банковское дело. Учебник под ред. Колесникова В.И., Кроливецкой Л.П. - М.: Финасы и статистика. 1999.

16. Батракова Л.Г. Экономический анализ деятельности коммерческого банка: Учебник для вузов,- М.: Издательская корпорация «Логос», 1999.- 344 с.

17. Брітхем, Евхен Основи фінансового менеджменту : Пер. з англ. / Державний національний університет ім. Т. Шевченка – К.: « Молодь» , 1999 – 1000 с.

18. Вступ до банківської справи / Під ред. М.І. Савлука , - К.: Лібра , 1998. – 344с.

19. Гамидов Г.М. Банковское и кредитное дело, - М.: Банки и биржи, ЮНИТИ , 2001.- 94с.

20. Головач А.В., Захожай В.Б., Банківська статистика. -К.: Український фінський інститут менеджменту та бізнесу, 1998.- 192 с.

21. Горчикова И.Н. Финансовый менеджмент – М.: АО «Консалтбанкир», 1999. – 208 с.

22. Деньги, кредит, банки: Справочное пособие / Г.И. Кравцова, Б.С. Войтешенко, Е.И. Кравцов и др. ;под общ. ред. Г.И. Кравцовой , - Мн.: Меркаванне, 1999.- 270 с.

23. Деньги. Кредит. Банки: Учебник для вузов/ под ред. Профессора Е. Ф. Жукова. - М.: Банки и биржи, ЮНИТИ, 1999. - 622 с.

24. Діяльність банку в умовах ринкової економіки / Г.О. Швиданенко, С.Г.Мішта, І.А.Колесникова, М.С.Рудь, - К., 2003 - 164 с.

25. Заруба О.Д. Фінансовий менеджмент у банках : навчальний посібник для студентів економічних спеціальностей – К.: Знання , 1999. – 172 с.

37. Економічний словник-довідник: За ред. док. екон.наук, проф. С.В. Мочерного - К.: Феміна, 1999.- 368 с. (Nota bene )

26. Ишринская Е.Б. Операции коммерческих банков : российский и зарубежный опыт. -М.: Финансы и статистика 1998.- 450 с.

27. Корниенко Е.Б. Коммерческие банки их операции: Учебное пособие. - Симферополь, 2001.- 270 с.

28. Кредиты. Инвестиции / Под ред. Куликова А.Г.,- М.: «ПРИОР» , 1999.- 144 с.

29. Кредитный процесс коммерческого банка / А.И. Абалкин : А.Г. Гряднова и др. (ред.) – М.: ДСКА, 1999. – 112 с.

30. Кудрявцев В.А., Кудрявцева Е.В. Основы организации ипотечного кредитования: Учебное пособие .- М.: Высшая шк. 1998.- 64 с.

31. Нуреев Р.М. Деньги , банки и денежно - кредитная политика: Учебное пособие .- М.: АО «Финстатинформ», 1999.- 128 с.

32. Новітні банківські продукти: Модуль 2. -К.: ДЕкУ Українська фінансово-банківська шк., 1997.- 39 с.

33. Лексис В. Кредит и банки . -М.: Перспектива, 2003.- 120 с.

34. Лексис В. Кредит и банки / Пер. с нем. Р. и Ф. Михалевских - М.: Перспектива 2003. – 118 с.

35. Львов Ю.И. Банки и финансовый рынок Петроград – Санкт-Петербург. – СПб.: РИЦ «культ информ пресс», 1999. – 528 с.

36. Маркова О.М., Сахорова Л.С., Сидоров В.Н. Коммерческие банки и их операции: Учебное пособие. -М.: Банки и биржи, ЮНИТИ, 1999.- 288 с.

37. Масляченков Ю.С. Финансовый менеджмент в коммерческом банке : Фундаментальный анализ - М.: Перспектива., 1999. – 160 с.

38. Маслеченков Ю.С. Финансовый менеджмент в коммерческом банке Кн.№2 : Технологический уклад кредитования М.: Перспектива , 1999. – 191 с.

39. Маслеченков Ю.С. Финансовый менеджмент в коммерческом банке Кн.№3 : Технология финансового менеджмента клиента, - М.: Перспектива - 1999. – 221 с.

40. Мирун.Н.И. Герасимович А.Л. Банковское обслуживание предприятий и населения, - К.: Национальная академия управления, 1998.- 278 с.

41. Мішта С.П. Механізм формування та використання ощадних ресурсів – К.,1999 – 23 с.

42. Основы банковского дела / под редакцией Мороза А.Н. – К.: «Либра», 2001 – 330 с.

43. Панова Г.С. Кредитная политика коммерческого банка .- М.: ИКЦ «Дис», 1999.- 464 с.

44. Планирование финансовой деятельности банка: необходимость, возможность, эффективность – М.: АСА, 1999. – 90 с.

45. Положення про оцінку фінансового стану позичальника . - К.: Банк «Україна» , 1999. - 28 с.

46. Полфреман Д. Основы банковского дела /Пер. с англ. – М.:ИНФРА-М, 2001. – 624 с.

47. Руководство по кредитному менеджменту / Пер. с англ. Под ред. Б. Эдвардса 3-е изд. – М.:ИНФРА-М ,1999. – 464 с.

48. Русак Н.А., Русак В.А. Основы финансового анализа, - Мн.: ООО «Меркаванне», 1997.- 196 с.

49. Сусіденко В.Т. Організація і методика управління кредитною діяльністю комерційного банку – В. Логос , 1997. –238 с.

50. Сусіденко В.Т. стратегія управління кредитною діяльністю комерційного банку –К.,1998. – 345 с.

51. Сусіденко В.Т. Теоретичні основи та практичні питання управління сучасною кредитною діяльністю комерційного банку, К., 1997. – 221 с.

52. Уткин Э.А. Финансовое управление / Ассоциация «Тандем» - М.,1997. – 208 с.

53. Финансовый менеджмент : теория и практика / Е.С. Стоянова , И.Т. Балабанов; Академия менеджмента и рынка , Институт финансового менеджмента - М.: Перспектива , 1999. – 574 с.

54. Финансовый менеджмент: Учебник для студентов экономических вузов/ Под ред. Г.Б. Поляк - М.: Финансы, ЮНИТИ 1997. – 518 с.

55. Шеремет А.Д.,Сайфулин Р.С. Методика финансового анализа. -М.: ИНФРА-М, 1995.- 176 с.

56. Шульга Н.П. Оценка кредитоспособности клиента: рекомендации банкиру при выдаче кредита – К., 1999. – 59 с.

57. Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов - М.: Высшая школа, 1998.- 272 с.

58. Челноков В.А. Банки: букварь кредитования. Технология банковских ссуд. – М.: АО « Антидор» , 1999. – 368 с.

59. Черкасов В.Е., Платицина Л.А. Банковские операции: маркетинг, анализ, расчеты: Учебно-практическое пособие , -М.: Метаинформ, 1999.- 208 с

60. Черкасов В.Е. Финансовый анализ в коммерческом банке . -М.: ИНФРА-М, 1998.- 272 с.

61. Четыркин Е.М. Методы финансовых и коммерческих расчетов – М.: Дело, «Business Речь», 199. – 320 с. ( 2-е изд.)

ДОДАТОК А

Схема проведення кредитного аналізу (правило шести ”СІ” - принципи кредитування.

| I. Характер. | II. Здатність. | III. Грошові кошти |

| 1. Кредитна історія клієнта банку 2. Досвід роботи інших кредиторів з даним клієнтом 3. Мета позички 4. Досвід клієнта і складанні планів та прогнозів 5. Кредитний рейтинг клієнта 6. Наявність серед керівників осіб з правом другого підпису | 1. Дієздатність клієнта і гарантія 2. Наявність статутних документів 3. Характеристика клієнта: юридичний статус, засновники, основна діяльність, тощо | 1. Обсяг в звітному періоді: продаж, прибутку, дивідендів 2. Забезпеченість власними коштами 3. Наявність ліквідних резервів 4. Кредиторська та дебіторська заборгованість 5. Структура капіталу та рівень ліверіджу 6. Контроль за витратами 7. Динаміка цін на акції (показник Р/Е) 8. Наявність аудиторського висновку 9. Якість управління 10. Останні зміни в бухгалтерському обліку |

| IV. Забезпечення | V. Умови | VI. Контроль |

| 1. Право власності на активи 2. Строк служби активів 3. Залишкова вартість 4. Борги, обмеження 5. Зобов’язання за лізингом та закладні 6. Наявність страхування 7. Гарантії 8. Банк клієнта 9. Судові санкції 10. Податкові санкції 11. Потреба в фінансових ресурсах | 1. Рейтинг клієнта в своїй галузі, частка ринку 2. Конкурентоздатність клієнта 3. Чутливість до кон’юнктур-них та технологічних змін 4. Умови на ринку робочої сили 5. Вплив інфляції на грошові потоки клієнта 6. Довгострокові прогнози розвитку галузі та перспектива зростання клієнта | 1. Банківське законодавство 2. Правила кредитування 3. Наявність документації у клієнта 4. Кредитна заявка та кредитний договір 5. Інформація сторонніх осіб (політики, економісти, громадські діячі) про зовнішні фактори зміни умов економічної діяльності |

ДОДАТОК Б

Прибутки та видатки банку

| 2006 рік казники | Сума, грн. | 2005 рік, показники | Сума, грн. |

| Отримані відсотки усього у тому числі по короткостроковим міжбанківських операціях Прибутки і комісія з наданих послуг Усього прибутків Сплачені відсотки Витрати банку | 1195370 1080290 115160 370900 1566320 1211650 1525720 | Отримані відсотки усього у тому числі по короткостроковим міжбанківських операціях Прибутки і комісії з наданих послуг Усього прибутків Усього витрат | 994340 890640 103700 107050 1101440 1064860 |

Надані кредити - 3473070

Сплачені відсотки - 896630

Прибуток банку від кредитної діяльності – 97710

ДОДАТОК В

Баланс „ПриватБанку” за 2004 та 2005 рік

| Показник | На 01.01.2005 Сума (тис.грн..) | На 01.01.2006 Сума (тис.грн..) | |

| 1 | 2 | 3 | |

| АКТИВ | |||

| Нерухоме майно | 1183 | 1635 | |

| Поточні активи, усього в тому числі: | 2004 | 2161 | |

| 1. Виробничі запаси | 734.0 | 752.0 | |

| у тому числі – залежані | 246.0 | 341.0 | |

| 2. Незавершене виробництво | 110.0 | 118.0 | |

| 3. Готова продукція | 187.0 | 172.0 | |

| 4. Витрати майбутніх періодів | 61.0 | 79.0 | |

| 5. Дебіторська заборгованість | 612.0 | 780.0 | |

| у тому числі – сумнівна | 170.0 | 301.0 | |

| 6. Кошти | 300.0 | 260.0 | |

| БАЛАНС | 3187 | 3796 | |

| ПАСИВ | |||

| Джерела фінансових коштів | 1932 | 2205 | |

| Позикові кошти - усього | 1255 | 1591 | |

| У том числі короткострокові позички банків | 357 | 888 | |

| короткострокові позики | 245 | - | |

| розрахунки з кредиторами | 653 | 703 | |

| БАЛАНС | 3187 | 3796 | |

Похожие работы

... строки зберігання документів. У ньому відмічено, які документи постійно зберігаються, які від 1-го року , до 3-х, 5-ти, 10-ти, 75-ти років. 2.4 Перспективи вдосконалення організації роботи та документного забезпечення Корецької міської ради Для поліпшення організації і прискореного опрацювання документів застосовують уніфіковані системи управлінської документації, які розрізняються за функці ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

0 комментариев