Навигация

Джерела погашення кредиту

8. Джерела погашення кредиту.

Всі кредити повинні мати, щонайменше, два джерела виплат. Першим, як правило, буде операційний потік грошей, а останнім - реалізація застави.

9. Висновки кредитного інспектора.

Даний кредитний огляд повинен закінчуватися висновками про доцільність надання запрошуваного кредиту з чітким обгрунтуванням ухвалюваних рішень.

Запропонована методика оцінки кредитоспроможності позичальника має недолік, який полягає у тому, що методика не дозволяє кількісно зміряти ступінь ризику по кожному конкретному позичальнику. Розв'язати цю проблему можна, аналізуючи динаміку економічних показників діяльності підприємства із застосуванням методів економіко-математичного моделювання.

Таким чином, запропонована методика оцінки кредитоспроможності позичальника допоможе ефективніше оцінювати кредитоспроможність позичальника, забезпечуючи тим самим зниження кредитного ризику.

У разі погіршення фінансового стану позичальника, може виявитися під загрозою повернення позики. Виявивши такого позичальника, необхідно вжити екстреним заходам до недопущення погіршення кредитного портфеля банку. Реалізація заставного майна є крайнім заходом, якому слід уникати через її трудомісткість і недосконалість законодавства України в даному питанні. Тому доцільно провести оцінку фінансового стану позичальника і порекомендувати йому заходи по його поліпшенню.

Оцінку фінансового стану підприємства доцільно проводити в розрізі статей балансу, впливаючих на показники кредитоспроможності підприємства.

Підприємству слід докласти зусилля до недопущення погіршення показників кредитоспроможності. Такими заходами повинні стати:

– вдосконалення організації розрахунків з дебіторами і кредиторами з метою недопущення випереджаючого зростання кредиторської заборгованості над дебіторською;

– скорочення витрат на основні засоби і збільшення витрат на формування оборотних коштів;

– скорочення розміру оборотних коштів в запасах і витратах;

– негайне скорочення кредиторської заборгованості перед бюджетом і позабюджетними фондами.

Таким чином, виконання вказаних заходів допоможе позичальнику досягти вищих фінансових показників, що дозволить йому надалі ефективніше користуватися банківським кредитом.

Розглянувши шляхи підвищення кредитоспроможності позичальника, необхідно розглянути роботу з проблемними кредитами, оскільки досвід роботи показує, що процес кредитування не обмежується оцінкою кредитоспроможності позичальника.

3.2 Робота з проблемними кредитами

Особлива увага в процесі кредитування надається своєчасності сплати позичальником чергових внесків в погашення позики і відсотків по ній. Оскільки по кожній позиці існує ризик непогашення боргу через непередбачені обставини, банк прагне видавати кредити найнадійнішим клієнтам. Проте він не повинен упускати можливостей розвивати свої позикові операції і за рахунок надання кредитів, пов'язаних з підвищеним ризиком, оскільки вони приносять вищий дохід. Враховуючи назад пропорційну залежність між рівнями ризику і прибутковості позикових операцій, банк повинен будувати свою кредитну політику так, щоб забезпечувався баланс між обережністю і ризиком. Надмірна обережність позбавляє банк багатьох прибуткових можливостей, а надмірна ризикована створює загрозу втрати не тільки доходу від відсотків, але і позичених засобів.

В той же час неприйняття своєчасних заходів до недопущення фінансових проблем у позичальника приводить не тільки до несплати позики і відсотків. Збиток в цьому випадку для банку значно більше. По-перше, підривається репутація банку, оскільки велика кількість прострочених кредитів може привести до падіння довіри вкладників і інвесторів і до загрози неплатоспроможності банку. По-друге, втрати від позикових операцій підвищують загрозу відходу з банку кваліфікованих працівників через зниження можливостей їх матеріального стимулювання. По-третє, банк вимушений виробляти додаткові витрати, пов'язані із стягненням проблемної позики. По-четверте, певна частина позикового банківського капіталу заморожується в непродуктивних активах. Названі втрати за своїми розмірами можуть набагато перевищити прямий збиток від непогашення боргу.

Що повинен робити банкір у випадку, якщо кредит стає проблемним? Зарубіжні експерти по розробці планів по поверненню кредитів - процесу відшкодування засобів банку у разі виникнення проблемної ситуації - пропонують наступні основні кроки [62, с. 76]:

1. Завжди пам'ятати про мету розробки подібних планів - максимізації шансів банку одержати повне відшкодування своїх засобів.

2. Украй важливими є швидке виявлення і оголошення про виникнення будь-яких проблем, пов'язаних з кредитом; звичайно затримка тільки погіршує ситуацію.

3. Відділити відповідальність по розробці подібних планів від функції кредитування для того, щоб уникнути можливих зіткнень інтересів у конкретного кредитного інспектора.

4. Кредитні інспектора повинні щонайшвидше обговорити з проблемним позичальником можливі варіанти рішення проблеми, особливо в частині скорочення витрат, збільшення потоку готівки і поліпшення контролю з боку менеджерів. Дана зустріч повинна передувати аналізом проблеми і можливих причин її виникнення, а також виявленням особливих проблем (зокрема наявність інших кредиторів). Після визначення ступеня ризику для банку і наявності всіх необхідних документів (особливо претензій на заставу, надану клієнтом, відмінних від претензій з боку банку) повинен бути розроблений попередній план дій.

5. Оцінити, якою сумою коштів потрібно розташовувати для стягнення проблемного кредиту (зокрема оцінити продажну ціну активів і розміри депозитів).

6. Співробітники, що займаються поверненням кредитів, повинні вивчити податкові декларації і судові позови для того, щоб з'ясувати, чи має позичальник інші неоплачені боргові зобов'язання.

7. Співробітники банку повинні оцінити якість, компетентність і чесність керівництва фірми-позичальника і відвідати позичальника для того, щоб на місці оцінити його майно і діяльність.

8. Потрібно розглянути всі розумні альтернативи для погашення проблемного кредиту, зокрема висновок нової, тимчасової угоди, якщо виниклі проблеми є за своєю природою короткостроковими, або розробити способи збільшення потоку готівки клієнта (наприклад, зниження витрат або вихід на нові ринки) або вливання нового капіталу в підприємницьку фірму. Інші можливості припускають пошук додаткового забезпечення, наявність другого підпису або гарантій, реорганізацію, злиття або ліквідацію фірми, заповнення заяви про банкрутство.

Природно, найприйнятнішим варіантом завжди є такий перегляд умов кредитного договору, який дає і банку, і його клієнту шанс відновити нормальну діяльність. Навіть за наявності серйозних проблем з кредитним договором у банку подібних проблем може не бути у клієнта. Це означає, що у разі правильно розробленого кредитного договору нерозв'язні проблеми виникають рідко. Проте неправильно складений кредитний договір може посилити фінансові проблеми позичальника і послужити причиною невиконання зобов'язань по кредиту.

Труднощі з погашенням позик можуть виникати з різних причин, найпоширенішими з яких є: помилки і упущення самого банку, допущені при розгляді кредитної заявки, розробці умов кредитного договору і подальшому контролі; неефективна робота клієнта, що одержав позику; чинники, які не знаходяться під контролем банку.

Серед причин непогашення позик, залежних від самого банку, слід зазначити: необгрунтовано ліберальне відношення до позичальника при розгляді заявки на кредит; неякісно проведена оцінка кредитоспроможності позичальника; погана структуризація позики; помилки в оцінці забезпеченості позики; неповне віддзеркалення в кредитному договорі умов, що забезпечують інтереси банку; відсутність контролю за позичальником в період погашення кредиту (обстежень, перевірок забезпечення і ін.).

Основні причини виникнення проблемних позик (позик, по яких виникають труднощі з їх погашенням і сплатою відсотків), залежні від клієнта, пов'язані із слабким керівництвом підприємства, погіршенням якості продукції і роботи, помилками в оцінці ринків збуту, із слабкістю контролю за станом фінансів, що виявляється в зростанні дебіторської заборгованості, непродуктивних витрат і ін.

До чинників виникнення труднощів з погашенням кредиту, які не знаходяться під контролем банку, відносяться: погіршення економічної кон'юнктури, зміна політичної ситуації і законодавства і т.д.

Якнайкращою мірою є розробка спільно з позичальником плану заходів для відновлення стабільності підприємства і усунення недоліків в його роботі. Якщо цей захід не дасть необхідних результатів, банк повинен забезпечити свої інтереси, зажадавши платіж по позиці, продажі забезпечення, пред'явлення претензій до гаранта і т.п. Самий крайній захід - постановка питання про оголошення позичальника банкротом, але це якнайменше бажаний шлях як для банку, так і для клієнта.

У роботі по стягненню проблемних позик банк повинен діяти швидко, без зволікання, оскільки якщо позичальник затримає розрахунки за своїми зобов'язаннями перед іншими організаціями і підприємствами (постачальники, податкова служба, страхова організація) раніше, ніж виникне вимога банку, останньому прійдется перебувати в довгій черзі кредиторів, що вимагають відшкодування довга.

Залежно від форми забезпечення кредиту банк застосовує різні способи примусового стягнення боргу і відсотків але йому у разі відсутності у позичальника найближчим часом реальні перспектив розрахуватися з ним.

Якщо позика видана під заставу майна, банк одержує задоволення своїх вимог до позичальника з вартості закладеного майна в порядку, визначеному в договорі застави. Звичайно це здійснюється шляхом зарахування виручки від реалізації продукції на позиковий рахунок позичальника, минувши його розрахунковий рахунок, до повного погашення позикової заборгованості. Проте загальна сума прямих зарахувань на позиковий рахунок виручки від реалізації продукції не повинна перевищувати суми, вказаної в договорі застави.

При видачі позики під гарантію (поручительство) банк пред'являє до стягнення суму боргу своїм розпорядженням (вимогою) в безперечному порядку з рахунку гаранта.

У випадку, якщо забезпеченням позики є страхове свідоцтво (поліс), банк одержує страхове відшкодування від органів страхування (державних або акціонерних) в межах термінів, визначених правилами страхування.

Якщо забезпеченням позики служить переуступка вимог, банк пред'являє до оплати вимоги і рахунки позичальника третій особі і поступаючі засоби направляє на погашення кредиту.

Як вже було відмічено, кожен банк розробляє і здійснює свою кредитну політику, яка складається під впливом поточних і перспективних задач банку, а також економічної кон'юнктури. В процесі проведення кредитних операцій банк дотримується виробленої політики і тому періодично аналізує склад і структуру виданих позик або кредитний портфель. Від структури і якості кредитного портфеля банку в значній мірі залежать його стійкість, репутація і фінансовий успіх. Тому банку необхідно ретельно аналізувати якість позик, проводити незалежні експертизи крупних кредитні проектів і заходів, виявляти випадки відхилення від напряму кредитної політики. Банківські працівники, що займаються позиковими операціями, зобов'язані направляти свої зусилля на виявлення у складі кредитного портфеля крупних і особливо крупних кредитів, а також проблемних позик, що вимагають підвищеної уваги.

Контроль за крупними, особливо крупними і проблемними позиками може полягати в повторному аналізі бухгалтерських балансів і фінансових звітів, відвідинах ссудополучателя, перевірці документації, якості забезпечення і т.д. При контрольній перевірці знов розглядається питання про відповідність даної позики цілям і установкам кредитної політики банку, оцінюються кредитоспроможність і фінансовий стан позичальника.

Таким чином, робота в даному напрямі дозволяє своєчасно виявляти проблемні позики, що сприяє зниженню кредитного ризику.

Виходячи з існування специфічних банківських ризиків, що мають до певної міри імперативний характер, банки повинні проводити чітку політику управління цими ризиками і підтримка стабільності. Імперативність банківських ризиків як одна з їх основних характеристик виходить з можливості банку у разі невиправдано високого ступеня ризику по якій-небудь операції відмовитися від її проведення, тобто відхилитися від ухвалення на себе відповідних ризиків. Крім того існування систем управління банківськими ризиками припускає наявність певного інструментарію, що дозволяє здійснювати мінімізацію ризиків згідно цілям банку.

Повне уникнення ризику кредитних операцій не представляється можливим, оскільки це привело б до того, що банки взагалі не видавали б кредитів. Але в окремих випадках існує можливість відхилення заявки конкретного клієнта на кредит і, таким чином, уникнення виникнення окремої зв'язаної із значним ризиком кредитної позиції, що і має місце в практиці.

Для поліпшення свого положення щодо існуючих ризиків банки звичайно вимагають від позичальника надання (додаткового) забезпечення, оскільки не дивлячись на перевірку кредитоспроможності ризик неплатоспроможності не може бути виключений повністю. Особливо при довгострокових кредитах, які у момент ухвалення рішення про видачу кредиту припускають здійснення довгострокових і пов'язаних таким чином з невизначеністю прогнозів щодо платоспроможності позичальника, забезпеченість кредиту просто необхідна.

Надання гарантій обов'язкове і в тим випадку якщо після завершення перевірки кредитоспроможності виникли певні думки з приводу платоспроможності позичальника, проте банк не бажає відмовитися від проведення даної кредитної операції.

В усякому разі потрібно сказати, що як «перша» гарантією кредиту виступає платоспроможність позичальника, а забезпечення є «другою лінією оборони», оскільки кредити повинні погашатися не шляхом реалізації наданого забезпечення, а з доходів боржника, а забезпечення використовується лише тоді, .когда позичальник не виконує умови кредитного договору.

Розділення ризиків має місце у тому випадку, коли сума за планованим або укладеним кредитним договором ділиться на «однорідні» частини між декількома кредиторами. Розділення ризиків використовується, як правило, при операціях по дуже крупних кредитах, оскільки в цих випадках розмір окремого кредиту часто перевищує можливість, а значить і готовність кредитора прийняти на себе відповідний ризик. Крім того існують певні обмеження на видачу крупних кредитів, в яких допустимий розмір кредиту ставиться в залежність від власного капіталу банку, вимушуючи тим самим банк до створення консорціуму для видачі кредиту.

Крім можливості зменшення виплачуваної суми консорциальниє (синдиковані) кредити дозволяють банкам виробляти кредитування таких позичальників, з якими банки не змогли б працювати поодинці (поєднання високої прибутковості із значними ризиками).

Нарешті, ініціатива по розділенню ризиків може виходити від банку, якщо він у принципі міг би самостійно надати позичальнику необхідну суму, але із стратегічних міркувань банк вважає вигіднішим здійснити видачу синдикованого кредиту в надії в майбутньому бути запрошеним для участі в наданні крупних синдикованих кредитів.

Щодо готовності банку приймати на себе певні ризики і враховувати при калькуляції можливе невиконання зобов'язань з боку контрагента (непогашення кредиту) існують різні гіпотези.

Згідно тези про відшкодування ризику при ухваленні банком на себе ризиків по кредитних операціях допускається включення в процентну ставку за кредитом специфічної премії за ризик для погашення можливих втрат (цей метод був розглянутий на чолі II). Теорія нормування ризику базується на тому, що банки не слідують принципу компенсації кредитного ризику, що збільшується, шляхом збільшення премій, що містяться в процентних ставках, за ризик, а здійснюють селекцію кредитів таким чином, що вони зберігають готовність прийняти на себе ризики по кредитних операціях до певного рівня. Значення даної фрази полягає у тому, що банки хоча і приймають на себе окремі ризики, але лише в тому випадку, якщо вірогідність непогашення кредиту не перевищує визначеної, загальновизнаної норми, причому ця норма не залежить від рівня процентної ставки.

Можна стверджувати, що банки особливих премій за ризик, як правило, не стягують, а більшою мірою стежать за наявністю достатнього забезпечення. Слід зазначити, проте, той факт, що частина процентної ставки за кредитом неявно містить премію за ризик, яка окремо ніде не обмовляється, але забезпечує банку створення достатніх резервів. Розмір неявної премії за ризик повинна враховувати індивідуальну платоспроможність позичальника і залежить від ринкової позиції банку з одного боку і репутації позичальника - з іншою.

Основна ідея розподілу ризику полягає в диверсифікації кредитних операцій по самих різних критеріях так, щоб у випадку збитковість окремих кредитів не мала для банку катастрофічних наслідків. Згідно цьому принципу кредити повинні видаватися по можливості великій кількості позичальників, при цьому причини можливого недотримання з позичальниками умов кредитного договору повинні знаходитися під впливами різних чинників.

Розподіл ризиків кредитних операцій може здійснюватися за речовинним, тимчасовим і регіональним принципами. Речовинний розподіл ризиків може відбуватися по-різному. На першому місці стоїть дисперсія кредитних операцій залежно від розмірів, виду кредиту і галузевої приналежності позичальників. Тимчасовий розподіл ризиків має місце тоді, коли банк диверсифікує свій кредитний портфель на кратко-, средне- і довгострокові кредити. Регіональний розподіл кредитних ризиків здійснюється таким чином, що при видачі кредитів по можливості виключається концентрація операцій банку на певному регіоні, для того, щоб уникнути кумулятивної дії негативних змін економіки регіону на кредитні операції банку в цілому. Існують проте певні обмеження в значенні того, що не всі банки в рівній мірі здатні проводити такий розподіл ризиків. Звично ті банки, які спеціалізуються на певних групах клієнтів і галузей народного господарства, або чия комерційна діяльність пов'язана з відносно жорстким обмеженням, не мають досить можливостей проводити активні заходи в плані розподілу ризиків.

Обмеження кредитних ризиків важливе як при видачі окремого кредиту, так і для процесу кредитування в цілому. Воно конкретизується у встановленні лімітів, які залежно від вигляду, групи позичальників обмежують розміри кредиту згідно готовності банку здійснити видачу кредиту. Особливим моментом лімітації кредиту є те, що контрольні банківські органи багатьох стан фіксують максимальні межі окремих кредитів і загальних об'ємів кредитування шляхом співвідношення їх власним капіталом банку, Законодавче обмеження кредитних операцій в Росії і за рубежем було розглянуте вище.

Компенсація ризиків шляхом хеджування у принципі досягається тим, що банк створює в своєму балансі так звані контрпозиції, ризики і шанси на прибуток по яких мають негативну кореляцію з ризиками і шансами на прибуток по хеджованих позиціях. Їх можлива реалізація залежить від настання одних і тих же подій, при чому позитивна зміна вартості однієї позиції компенсується негативною зміною вартості іншої.

При так званому «досконалому» хеджуванні банк повністю уникає збитків, але і не одержує ніякого прибутку, інакше можлива лише часткова компенсація ризиків.

Як хеджування - з погляду дії на кредитора - може розглядатися посередництво по кредитах, так в даному випадку активні і пасивні балансові позиції однозначне сопоставіми і відповідають один одному щодо розмірів, процентних ставок і термінах, а у разі непогашення кредиту банк-посередник не зобов'язаний до виплати по відповідних пасивах. Проте, оскільки при подібних операціях ініціатива по зіставленню ризику непогашення кредиту шансам на прибуток по контрпозиції виходить не від кредитора, а є характеристикою посередницького кредиту, така операція не є заходом щодо компенсації ризику згідно вищенаведеному визначенню.

Звідси можна зробити висновок, що компенсація ризиків кредитних операцій банку шляхом хеджування неможлива. Проте подібні заходи мають велике значення у сфері міжнародного кредитування, якщо для рефінансування кредитором полягає «контроперація», відповідна початковій по валюті, сумі і термінам. Такі заходи служать більшою мірою захисту від валютних ризиків при кредитуванні.

Ще одним з методом зниження ризиків є організація роботи з проблемними кредитами. Не дивлячись на елементи страхування, які банки включають в свої програми кредитування, деякі кредити неминуче переходять в розряд проблемних. Звичайно це означає, що позичальник не виробив своєчасно один або більш платежів або що вартість забезпечення по кредиту значно знизилася. Не дивлячись на те, що кожен проблемний кредит має свої особливості, всім їм властиві певні загальні риси, які говорять банкіру про те, що виникли певні труднощі:

1. Незвичайні або нез'ясовні причини затримки надання фінансової звітності, здійснення платежів або припинення контактів з працівниками банку.

2. Будь-яка несподівана зміна позичальником методів розрахунку амортизації, внесків по пенсійних планах, оцінки товарно-матеріальних запасів, нарахування податків або розрахунку прибули.

3. Реструктурірованіє заборгованості або відмова від виплати дивідендів, зміна кредитного рейтингу позичальника.

4. Несприятливі зміни ціни на акції позичальника.

5. Наявність чистих збитків протягом одного або декількох років, зміряних за допомогою показників прибутковості активів, прибутковості капіталу або прибутку до сплати відсотків і податків.

6. Несприятливі зміни структури капіталу позичальника (показника співвідношення акціонерного капіталу і боргових зобов'язань), ліквідності (коефіцієнт "критичної" оцінки) або ділової активності (наприклад, співвідношення об'єму продажів і товарно-матеріальних запасів).

7. Відхилення об'єму фактичних продажів або потоку готівки від планованих при подачі кредитної заявки.

8. Несподівані і нез'ясовні зміни у розмірі залишків на рахунках клієнта.

Такі основні стратегії активної політики управління кредитними ризиками. Таким чином, банк повинен визначити всі можливі ризики, які можуть бути пов'язані з кожним кредитом і виробити заходи по їх зниженню.

Похожие работы

... строки зберігання документів. У ньому відмічено, які документи постійно зберігаються, які від 1-го року , до 3-х, 5-ти, 10-ти, 75-ти років. 2.4 Перспективи вдосконалення організації роботи та документного забезпечення Корецької міської ради Для поліпшення організації і прискореного опрацювання документів застосовують уніфіковані системи управлінської документації, які розрізняються за функці ...

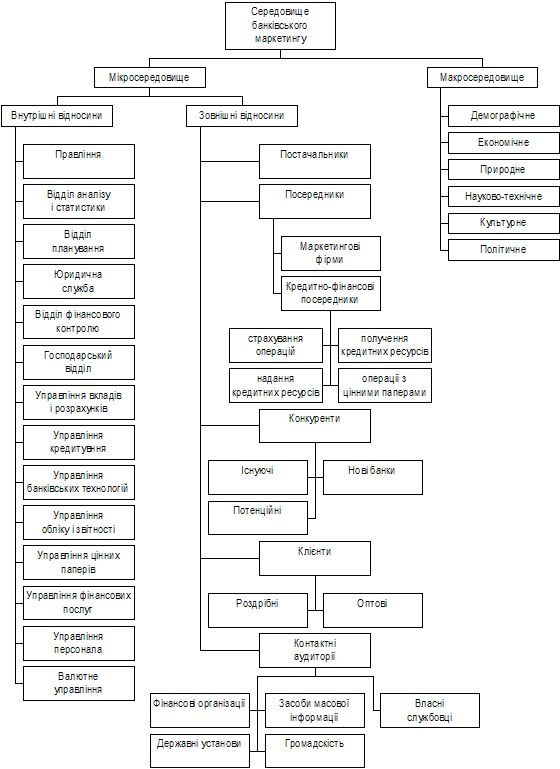

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

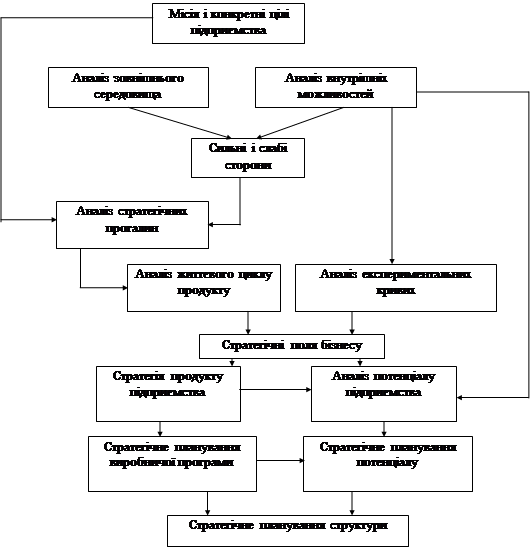

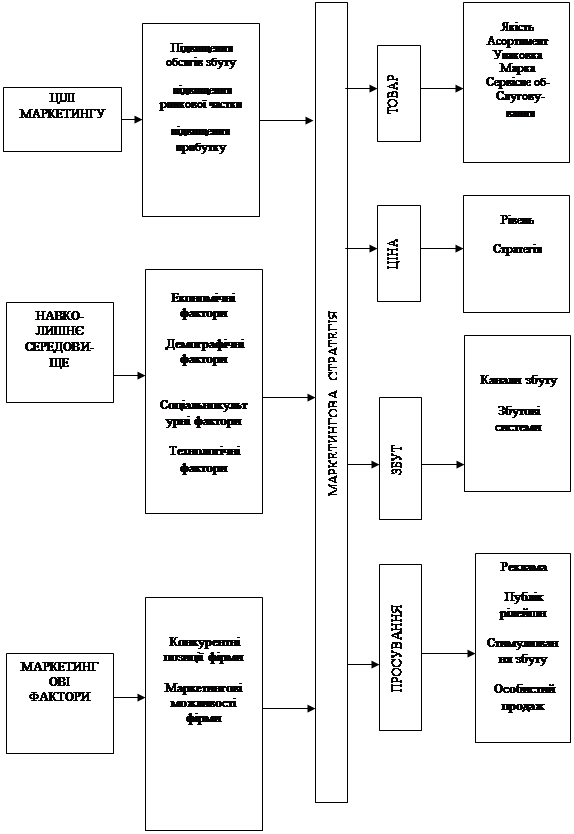

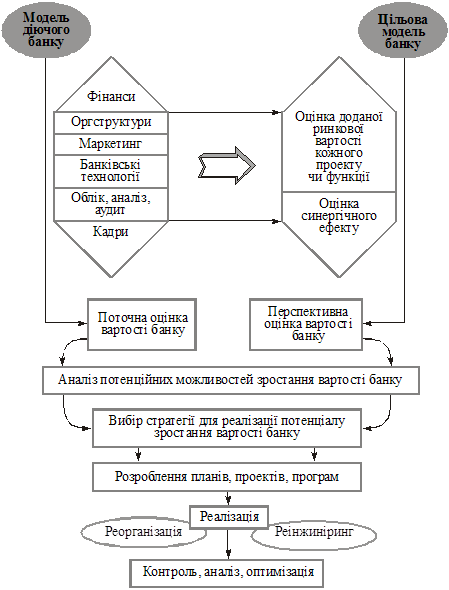

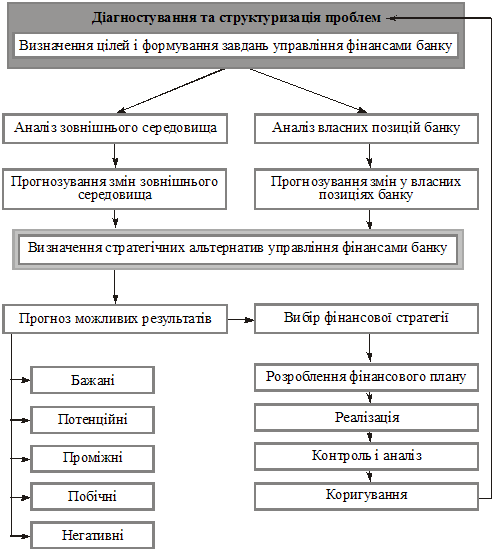

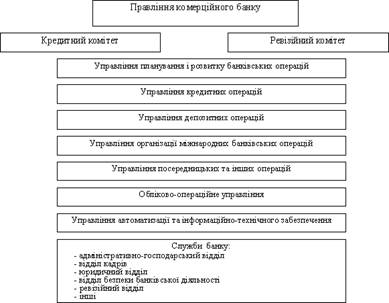

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

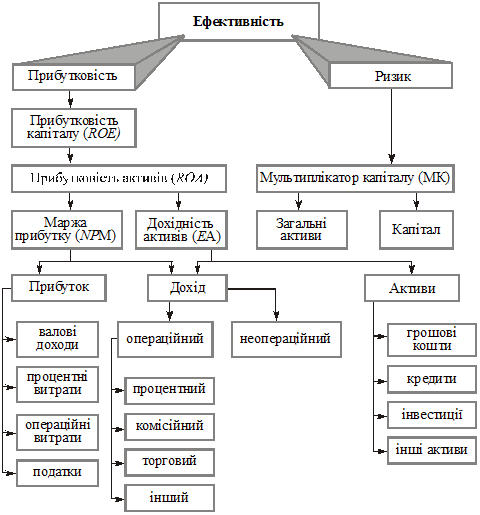

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

0 комментариев