Навигация

Наиболее частая проверка проблемных ссуд, увеличение частоты проверок по мере роста проблем, связанных с конкретным кредитом

3. Наиболее частая проверка проблемных ссуд, увеличение частоты проверок по мере роста проблем, связанных с конкретным кредитом.

4. Более частые проверки кредитов в условиях экономического спада или появления значительных проблем в тех отраслях, в которые банк вложил значительную часть своих ресурсов (например, существенное изменение налогового или экспортно-импортного законодательства, появление новых конкурентов или изменение технологий, требующие использования новых методов производства и реализации продукции).

Важным элементом кредитного мониторинга является внутренний аудит кредитования. Такая проверка осуществляется (как негласно, так и открыто) отделом, подведомственным контролеру банка. Контролер находится в непосредственном административном подчинении президента банка либо лица, его замещающего.

Аудиторская проверка имеет целью определить: состояние остатков средств на банковских счетах по просроченным кредитам; реальную ситуацию с обеспечением возвратности кредитов и сокращением кредитного риска; положение с организацией кредитного процесса — соответствие практики выдачи и погашения ссуд требованиям положения банка по кредитованию, правильность отражения всех ссуд в учетных документах, особенно по пролонгированным и просроченным ссудам, состояние резервов на покрытие убытков по ссудам и организация аналогичной работы по кредитованию.

Проверка кредитов необходима для осуществления разумной программы банковского кредитования. Она помогает руководству банка не только быстрее выявлять проблемные кредиты, но и постоянно контролировать соответствие кредитной политики банка действиям уполномоченных сотрудников кредитного управления (отдела). Кредитный контроль помогает также президенту и совету директоров банка в оценке совокупного риска и осуществлении соответствующих превентивных мероприятий по укреплению финансовой устойчивости банка.

Закрытие юридического дела заемщика и соответственно прекращение действия кредитного договора происходит при полном:

• возврате и погашении процентов; погашении кредита и невозможном погашении процента по нему (решение принимает кредитный комитет банка);

• при полном погашении кредита и процента по кредиту.

Кредит может быть погашен как добровольно — по истечении срока или досрочно, если это предусмотрено договором, так и принудительно — списание средств с расчетного, текущего счета заемщика или по решению суда, возможно погашение кредита путем проведения зачета взаимных требований, уступки требований (цессия) и другими способами расчетов.

Единой модели погашения кредита не существует, так как практика порождает многообразные варианты погашения ссуды, в том числе эпизодическое погашение на основе кредитного договора; погашение по мере фактического накопления собственных средств и снижения потребности в кредите с расчетного счета заемщика; систематическое погашение на основе заранее фиксируемых сумм (по графику планируемых платежей); зачисление выручки, минуя расчетный счет, в уменьшение ссудной задолженности; отсрочка погашения кредита; перенос просроченной задолженности на особый счет «Просроченные кредиты»; списание просроченной задолженности за счет резервов банка; списание просроченной задолженности за счет обеспечения.

При возникновении просроченной задолженности по выданному кредиту банк переводит данный кредит на счет просроченных ссуд и требует объяснительную записку с указанием причин и перспектив погашения задолженности. По истечении срока, предусмотренного в договоре при невозврате кредита, банк обращается с иском в арбитражный суд.

Если от заемщика поступило ходатайство о пролонгации (продлении) кредита, то между банком и заемщиком составляется дополнительное соглашение к кредитному договору, в котором указываются новые условия выдачи кредита — изменение долгосрочного кредита на краткосрочный, процент уменьшается, могут быть внесены в договор изменения по видам обеспечения.

В случае погашения кредита "составляется справка о закрытии дела и передаче его в архив. В случае непогашения кредита дело передается в юридический отдел банка для открытия иска о невозврате ссуды и представлении дела в арбитраж.

5.2.3 Учетные операции

Предоставление кредита в виде покупки (учета) векселей носит название учетной операции. Учитывая вексель, банк приобретает право на получение денег по векселю по истечении срока векселя. Появление этой операции связано, во-первых, с развитием вексельного обращения, во-вторых, с ограниченностью хождения векселя, так как он не является законным обязательным платежным средством. В последнем случае векселедержатели не всегда могли оплатить свою покупку векселем, для чего и необходимо было учесть вексель в банке и получить наличные деньги, необходимые для оплаты.

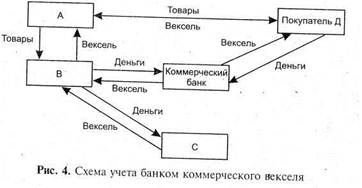

Схематично учет векселей может быть представлен следующим образом (рис 4.) Фирма А продает товары покупателю Д, который, не имея денег для оплаты, выписывает вексель и расплачивается им с А. Тот в свою очередь получает товары от В, но, не получив денег за свои товары, он может расплатиться с В только векселем покупателя Д. В свою очередь В должен оплатить поставленный ему С товары, но С по каким-либо причинам принимать вексель в качестве оплаты не желает.

|

|

В этом случае фирма В обращается в банк с просьбой учесть вексель организации Д. Банк учитывает этот вексель, предоставляя В цену векселя, которая ниже валюты (номинальной стоимости) векселя. Фирма В, получив деньги, оплачивает товар С, а банк оставляет у себя вексель до момента погашения, а затем предъявляет его покупателю Д, который выплачивает банку валюту векселя, обеспечивая тем самым определенную прибыль банку в виде разницы между валютой векселя и его ценой.

Банк принимает векселя к учету от предприятий под соответствующий учетный процент при наличии двух условий — срок до погашения векселя не превышает 9 мес. и вексель должен иметь не менее двух подписей (векселедателя, бланконадписателя): с одной подписью (векселедателя) вексель принимается только при дополнительном обеспечении. Банк учитывает только надежные векселя, анализируя при этом платежеспособность предприятия-векселедателя и предприятия-векселедержателя.

Учетная операция предполагает право регресса, т. е. если векселедатель не оплатил вексель, банк может обратиться к векселедержателю данного векселя для оплаты этого векселя, поэтому банку важна и кредитоспособность последнего.

За проведение такой операции банк взимает с векселедержателя, т. е. предприятия, предъявившего вексель к учету, дисконт, который выступает в виде разницы между валютой векселя (ВВ), которую он получит от векселедателя, и его ценой (ЦВ), по которой будет - учтен вексель. Размер дисконта (суммы учета) зависит от процентного периода (ПП), т. е. времени, в течение которого вексель будет находиться в банке до погашения, и учетной ставки, которая устанавливается банком по данной операции и официально объявлена.

Размер учетного процента зависит от срока векселя, кредитоспособности предприятия, степени риска и спроса на данную операцию. Исходя из этого банк формирует цену векселя и сообщает об этом клиенту. Если это устраивает клиента, банк выдает данную сумму предприятию и взаимодействие банка с предприятием заканчивается. Банк же хранит вексель до момента погашения, а затем предъявляет его векселедателю и получает валюту векселя, обеспечивая себе таким образом прибыль.

Учет векселей в банке, как и кредитный процесс, имеет свои особенности. Предприятие, желающее учесть вексель, подает в банк заявление, к которому прикладываются соответствующие рекомендации. Поступившее заявление выносится на рассмотрение учетного комитета. Изучив и одобрив кредитоспособность предприятия, учетный комитет определяет сумму учета и цену векселя. Получив согласие на учет векселя, клиент предъявляет в банк вексель, который проверяется на предмет ошибок, которые могли безпрепятствовать нотариусу совершить протест векселя, выписан ли вексель на соответствующей весельной бумаге, соответствуют ли подписи всем признакам, указанным в реестре, если подписи осуществлялись по доверенности, то наличие их, если вексель иногородний, то существует лив данном городе нотариус и корреспонденты данного банка.

После этого учетный комитет проверяет по своим контрольным книгам следующие моменты: не превышает ли в общей сумме векселей, представленных клиентом, сумма кредита; не предоставляли ли в отдельности векселедателю такие суммы, которые превышают существующую в банке оценку кредитоспособности этих лиц; не были ли векселедатели объявлены несостоятельными и не подвергались ли их векселя протесту. Ответы на первые два контрольных вопроса учетный комитет банка получает из контрольной книги — облиго, т. е. обязательств по векселедательству и предъявительству. Раз вексель поступает в банк, лицам, подписавшим его, открываются счета в облиго в зависимости от того, векселедатели они или векселедержатели. Когда по этим векселям поступают деньги, то счета закрываются. Таким образом, в каждый данный момент банку известен размер задолженности этих лиц перед банком.

После того как контрольная служба не обнаружила ошибок и все данные ее удовлетворили, банк выдает клиенту денежные средства в размере рассчитанной цены векселя. Это может быть как выдача наличными, что бывает крайне редко, так и путем перечисления денег на счет клиента. После выплаты денег клиенту поступившие векселя оформляются в учетном комитете, в частности, определяется день его срока и место платежа, делается запись в вексельной книге, где указываются наименование векселедателя, место платежа, срок, векселя раскладываются по срочным портфелям, отдельно по дням и месяцам, рассылаются повестки, напоминающие о сроках платежа. Заканчивается работа с векселем лишь при его погашении.

Помимо учета векселей активной операцией выступают специальные счета под обеспечение векселей (онкольная операция). В России она больше известна как кредит под залог векселей. Это разновидность учетной операции, учитывающая определенные негативные моменты последней для клиента и расширяющая возможности ее применения. Достаточно часто векселедержателю бывает не нужна вся сумма векселя сразу и на весь срок до момента погашения веселя. В этом случае при учете векселей клиент теряет достаточно большую сумму, так как сумма учета рассчитывается исходя из вышеназванных параметров.

Онкольная операция, учитывая это, заключается в том, что клиенту открывается кредит под обеспечение его векселей том же порядке, как и при учете, но со следующими изменениями:

а) процент за кредит платится в конце срока, в то время как при учете векселей он оплачивается в момент получения денег;

б) размер процента изменяется в зависимости от положения на денежном рынке, т. е., если произошло снижение рыночной процентной ставки на момент оплаты, клиент будет платить более низкую процентную ставку и наоборот;

в) сумма кредита может быть любая, но не более 90 % валюты векселя;

г) срок, на который может быть взят кредит, может быть меньше срока, оставшегося до погашения векселя;

д) процент оплачивается за реальную сумму кредита и реальный срок;

е) банк в любое время может потребовать возврата денежных средств, уведомив об этом клиента за несколько дней.

Схема проведения онкольной операции достаточно проста. Клиент, имеющий на руках коммерческий вексель и нуждающийся в деньгах, предъявляет его в банк, где договаривается о сумме и сроке необходимого кредита. После этого банк выдает необходимую сумму, а вексель забирает. Через указанный срок клиент возвращает банку взятую сумму, уплачивает учетный процент за пользование этой суммой и получает обратно свой вексель, который впоследствии может быть предъявлен к погашению векселедателю.

Данная операция, привлекательна для клиента в условиях снижающейся процентной ставки, так как платить процент необходимо не в момент получения кредита, а в момент его погашения. Поэтому клиенты маневрируют между учетной и онкольной операцией, в зависимости от тенденций развития процентных ставок: если процентная ставка повышается, то клиенты предпочтут учетную операцию, если наоборот — онкольную.

Для банка такая операция также имеет определенные преимущества: он может в любое время потребовать возврат кредита, и когда не решается учитывать векселя, не доверяя кредитоспособности векселедателя.

5.2.4 Вложения в ценные бумагиВложения банков в ценные бумаги также относятся к активным операциям. В зависимости от целей приобретения эти вложения можно разделить на три вида.

1. Вложения в ценные бумаги, приобретенные по операции типа РЕПО;

2. Вложения в бумаги, приобретенные для перепродажи с целью получения курсовой разницы;

3. Банковские инвестиции, т. е. покупка ценных бумаг с целью получения дохода в форме процентов и дивидендов и участия в управлении предприятием.

В первом случае коммерческие банки приобретают, как правило, акции компаний на срок до востребования с последующим выкупом. Эта операция приносит банку прибыль в виде курсовой разницы, или маржи, так как цена покупки ценной бумаги всегда ниже цены продажи. Коммерческие банки осуществляют такие операции только с финансово устойчивыми клиентами, желающими привлечь денежные средства, но не знающими точно на какой срок, в этом случае они предпочитают операцию РЕПО простому кредитованию. Банки могут также приобретать у центрального банка на условиях последующего выкупа государственные ценные бумаги.

Во втором случае коммерческие банки приобретают акции, облигации, государственные долговые обязательства, векселя других банков на определенный срок, надеясь на повышение их курсовой стоимости в течение этого времени. В последующем банк продает эти ценные бумаги и получает курсовую разницу, равную разнице цены продажи и цены покупки. Это наиболее распространенная операция коммерческих банков. Именно она послужила основанием тому, что банки стали выступать конкурентами фондовых бирж, так как ценные бумаги можно было приобрести не только на бирже, но и у коммерческого банка. Если в недалеком прошлом банк являлся членом биржи, поэтому покупка и продажа ценных бумаг осуществлялась в основном на бирже, то в настоящее время из-за больших затрат, связанных с членством на бирже, распространенностью бирж, банки предпочли выйти из членов биржи и выступают теперь обычными клиентами бирж, осуществляя свои операции по покупке и продаже ценных бумаг через посредников (брокеров или дилеров), уплачивая при этом комиссионное вознаграждение.

Коммерческие банки могут приобретать ценные бумаги как на вторичном рынке, биржевом и внебиржевом (уличном), так и при их первичном размещении на первичном рынке, выступая в качестве институционального инвестора. Стоит отметить, что в некоторых странах, например, в США, допуск коммерческих банков на первичный рынок ограничен. Коммерческие банки, приобретая ценные бумаги на первичном рынке, как правило, по цене, максимально приближенной к номиналу, в дальнейшем выходят с ними на вторичный рынок, где продают по курсу выше номинала.

Банковские инвестиции — это вложения в ценные бумаги, как правило, на длительный срок. В процессе этой деятельности банки выступают в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной: деятельности. Банки осуществляют вложения в долгосрочные корпоративные облигации, обеспечивающие достаточно высокие проценты, так как процент по облигациям, как и по кредитам, зависит от срока: чем он выше, тем выше процент. Эти облигации, как правило, высокого качества (эмитенты имеют высокую финансовую устойчивость и. риск непогашения таких ценных бумаг невелик). Большинству западных банков по уставу запрещено инвестировать в бумаги ниже инвестиционного уровня (ВВВ). Российским банкам это не запрещено, однако трудно себе представить, что они будут покупать облигации с низким рейтингом.

Помимо корпоративных облигаций, банки приобретают акции корпорации. Покупка таких ценных бумаг определяет двоякую цель — получение прибыли от вложений в виде дивидендов по акциям, но главное — получение определенного контроля над предприятием, который позволил бы банку в дальнейшем осуществлять кредитную и депозитную политику предприятия и обеспечивал бы увеличение прибыли. Акции являются бессрочной ценной бумагой, поэтому банк, размещая деньги в акции, определяет срок своих вложений как неопределенный, но на длительный период времени. Ценные бумаги для инвестиционных целей в большей степени приобретаются на первичном рынке, т. е. при их первичном размещении.

Риск таких операций для коммерческого банка достаточно высокий, так как вложения носят долгосрочный характер. Основным путем снижения инвестиционного риска является формирование оптимального портфеля ценных бумаг на основе диверсификации вложений (в портфель должны входить ценные бумаги разных эмитентов, с разным сроком погашения, разным риском) и ступенчатости погашения (чтобы срок погашения ценных бумаг был последовательным, а не одновременным).

5.3 Финансовые услуги коммерческих банковОсобое место среди банковских операций занимают финансовые услуги, к которым относят лизинговые, факторинговые, форфейтинговые и трастовые.

В широком смысле слова лизинг (от англ. to lease — арендовать, брать в аренду) — это аренда оборудования и в зависимости от срока аренды делится на 3 вида: краткосрочная (от 1 дня до 1 года) — рейтинг; среднесрочная (от 1 года до 3 лет) —хайринг и долгосрочная (от 3 до 20 лет) — собственно лизинг.

В узком смысле слова лизинг — это долгосрочная аренда машин и оборудования, купленных арендодателем для арендатора с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора. При этом арендодатель получает арендную плату, арендатор г- оборудование.

Впервые упоминание о лизинге встречается в древнем Вавилоне. Современный лизинг появился в конце XIX в. в США, когда компания по производству телефонов решила их не продавать, а сдавать в аренду. Начиная с этого момента объем лизинговых операций необычайно возрос во всех странах, включая и Россию, где он начинает появляться в годы Второй мировой войны и получает свое развитие в 90-е гг. XX в.

Лизинг является специфической формой финансирования вложений в основные фонды при посредничестве специализированной (лизинговой) компании, которая приобретает для третьего лица имущество и отдает ему в аренду на долгосрочный период. В лизинговой сделке поэтому обычно участвуют три стороны. Собственник имущества (лизингодатель) приобретает за счет привлеченных или собственных средств в собственность имущество и предоставляет его за определенную плату в аренду на определенный срок. Второй стороной сделки выступает лизингополучатель, которому передается имущество в пользование и владение, третьей стороной является продавец имущества, продающий лизингодателю в обусловленный срок имущество. Лизингом могут заниматься лизинговые компании или лизинговые отделы коммерческих банков.

|

|

Механизм лизинговой сделки достаточно прост. Обычно потенциальный лизингополучатель сам подбирает поставщика, выпускающего необходимое оборудование. В силу невозможности приобретения его в собственность лизингополучатель обращается к банку или в лизинговую компанию с просьбой о приобретении для него соответствующего оборудования. Банк или лизинговая компания приобретают для него оборудование и передают во временное пользование (рис. 5)

Лизингодатель может оказывать дополнительные услуги по лизингу — приобретение ноу-хау; товарно-материальных ценностей для монтажа, осуществление монтажа, послегарантийное обслуживание, подготовка к монтажу, транспортировка, демонтаж оборудования, стоимость которых входит в лизинговые платежи.

Лизингополучатель выплачивает банку (лизингодателю) за пользование оборудованием определенную сумму, называемую лизинговым платежом — общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю (амортизация), возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

Лизинговые операции не -однородны, выделяют разнообразные виды, типы и формы лизинга. Говоря о формах лизинга, стоит выделить внутренний, когда все участники договора — резиденты, т. е. юридические лица, зарегистрированные на территории данной страны, и международный, когда один из субъектов сделки — нерезидент. По типам лизинга различают долгосрочный, среднесрочный и краткосрочный лизинг. Виды лизинга предполагают финансовый и оперативный лизинг.

При финансовом лизинге лизингодатель приобретает в собственность указанное имущество и передает его во временное владение и пользование с возможной продажей этого оборудования лизингополучателю по остаточной стоимости. Как правило, при таком виде лизинга срок лизингового договора предполагает полную окупаемость оборудования. Разновидностью финансового лизинга выступает возвратный лизинг, при котором продавец может получать проданное им имущество в пользование и владение.

Оперативный лизинг — это лизинг, при котором лизингодатель покупает имущество за свой счет, на свой страх и риск и передает его лизингополучателю временное пользование на короткий срок, как правило, меньше срока амортизации. При таком договоре имущество не может быть передано в собственность лизингополучателя и ему предоставляется право в любое время расторгнуть договор. Этот вид лизинга удобен предприятию, так как можно постоянно совершенствовать техническую базу — при моральном устаревании оборудования возвращать его банку и приобретать в аренду более современное оборудование. Банку же это не совсем выгодно, так как нужно «пристраивать» оборудование до момента его полной окупаемости, для чего необходим вторичный рынок оборудования.

Лизинговые операции, по сути,, приравниваются к кредитным, так как схожи с коммерческим кредитом и носят название кредит-аренда. Однако лизинг имеет ряд преимуществ перед кредитом: лизинг предполагает 100%-ное кредитование, в то время как получить кредит можно только на определенную сумму оборудования (до 75 %). Мелким и средним компаниям проще получить лизинг, нежели кредит, из-за необходимости дополнительной гарантии по кредиту. Лизинговое соглашение более гибко, чем кредит, поскольку предоставляет возможность выработать удобную для покупателей схему финансирования, заключающуюся в сроках оплаты арендной платы, начало которой можно отсрочить на определенный период времени, что невозможно при кредитовании, суммы платежей и снижении налогооблагаемой прибыли у арендатора, т. к. лизинговые платежи включаются в себестоимость товара, в то время как выплаты кредита осуществляются за счет прибыли. Однако нельзя считать, что у лизинга нет недостатков: арендатор не выигрывает на повышении остаточной стоимости оборудования, лизинг дороже кредита, при финансовом лизинге даже за устаревшее оборудование приходится платить до окончания срока договора. В то же время риск устаревания оборудования, прежде всего морального, целиком ложится на арендодателя.

Лизинговые сделки оформляются лизинговым договором, в котором отражаются все основные аспекты сделки, а именно:

• описание предмета договора, в качестве которого может выступать любое имущество для предпринимательской деятельности, кроме земельных участков и других природных объектов, а также имущество, которое запрещено для свободного обращения или для которого установлен особый порядок обращения;

• объем передаваемых прав собственности, в частности предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. К лизингополучателю же в полном объеме переходит право владения и пользования предметом лизинга (если: договором не установлено иное). Лизингодатель имеет право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях, предусмотренных договором лизинга;

• наименование местами указание порядка передачи предмета лизинга;

• срок действия договора лизинга;

• порядок балансового учета предмета лизинга, переданного лизингополучателю по договору лизинга. Он может учитываться на балансе лизингодателя или лизингополучателя по взаимному соглашению;

• порядок содержания и ремонта предмета лизинга. Как правило, капитальный ремонт осуществляется лизингодателем, а его техническое обслуживание, средний и текущий, ремонт — лизингополучателем за свой счет. Однако договором может быть предусмотрено и иное. Гарантийное обслуживание может осуществляться и продавцом, если это оговорено договором купли-продажи;

перечень дополнительных услуг, предоставляемых лизингодателем на основании договора комплексного лизинга, к которым относят услуги любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга лизингополучателем. Лизингодатель может оказывать такие дополнительные услуги, как приобретение ноу-хау, лицензионных прав, товарно-материальных ценностей для монтажа, осуществление монтажа, послегарантийное обслуживание, подготовка к монтажу и др.; общая сумма лизингового договора и размера вознаграждения. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

Для расчета суммы арендных платежей используется формула аннуитетов (ежегодных платежей по конкретному займу), которая выражает взаимосвязанное действие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичность платежей.

П = А + ( ( И : Т) / 1-1 : (1 + И : Т)Т х П)

где П — сумма арендных платежей (лизинговый платеж); А — амортизация; П — срок контракта; И — лизинговый процент (плата за ресурсы, привлекаемые лизингодателем для осуществления сделки, лизинговая маржа, включающая доход лизингодателя за услуги, рисковая премия, величина которой зависит от уровня различных рисков); Т — периодичность арендных платежей;

• порядок расчетов, график платежей. Договор лизинга может предусматривать отсрочку лизинговых платежей на срок не более 6 мес. (180 ней) с момента начала использования предмета лизинга;

• страхование предмета лизинга, где указываются возможность страхования предмета лизинга как лизингодателем, так и лизингополучателем и срок страхования;

• права и обязанности сторон. На основании договора лизинга лизингодатель обязуется приобрести у определенного продавца в собственность конкретное имущество для его передачи за определенную плату на определенный срок, на определенных условиях в качестве предмета лизинга лизингополучателю; выполнить другие обязательства, вытекающие из содержания договора лизинга. Лизингополучатель обязуется принять предмет лизинга в порядке, предусмотренном указанным договором лизинга; выплатить лизингодателю лизинговые платежи в порядке и в сроки, предусмотренные договором лизинга; по окончании срока действия договора лизинга возвратить предмет лизинга, если иное, не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в ' собственность на основании договора купли-продажи; выполнить другие обязательства, вытекающие из содержания договора лизинга;

• порядок разрешения споров участников лизинговых отношений.

В договоре должны быть оговорены обязательства, которые стороны считают бесспорным и очевидным нарушением обязательств и ведут к прекращению лизингового договора и имущественному расчету, а также процедура изъятия. Договор лизинга предусматривает его продление. Им определяются также обязательства сторон, которые исполняются сторонами других договоров и образуются путем заключения с другими субъектами лизинга обязательных (договор купли-продажи) и сопутствующих договоров (договор о привлечении денежных средств, договор о залоге, гарантии, поручительства).

Помимо лизинга, может осуществляться сублизинг, определяемый как вид поднайма предмета лизинга, при котором лизингополучатель по договору лизинга передает третьим лицам (лизингополучателям по договору сублизинга) во владение и в пользование за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга. При передаче имущества в сублизинг право требования к продавцу переходит к лизингополучателю по договору сублизинга. При передаче предмета лизинга в сублизинг обязательным является согласие лизингодателя в письменной форме. В то же время переуступка выплат не допускается.

Факторинговые операции являются разновидностью посреднических операций и появились впервые в США в конце XIX в., распространившись затем в другие страны. Наибольшее распространение факторинг получил с середины 80-х гг. в период устойчивого экономического подъема в западных странах. К началу 90-х гг. количество факторинговых компаний возросло в 3,6 раза, причем в их совокупном обороте в 2 раза уменьшилась доля США ив 1,5 раза выросла доля Западной Европы: В нашей стране факторинг появился в 1989 г. в Ленинградском Промстройбанке, а затем и другие коммерческие банки освоили эту операцию. В настоящее время факторинг в России практически не используется.

Факторинг (от англ. «factor» — маклер, посредник) представляет собой выкуп платежных требований у поставщика товаров, т. е. переуступку банку неоплаченных долговых требований, возникающих между контрагентами в процессе реализации продукции (выполнения работ, оказания услуг). Основой данной операции является кредитование торговых сделок. В соответствии с конвенцией 1988 г. операция считается факторинговой, если она удовлетворяет как минимум двум из четырех признаков:

1. Наличие кредитования в форме предварительной оплаты долговых требований;

2. Ведение бухгалтерского учета поставщика, прежде всего учета реализации;

3. Инкассирование его задолженности (получение задолженности от покупок);

4. Страхование поставщика от кредитного риска.

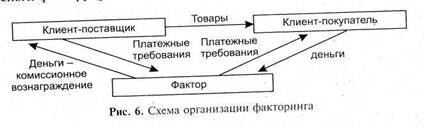

В факторинговых операциях участвуют три стороны: факторинговая компания или факторинговый отдел коммерческого банка (фактор) — специализированное учреждение, покупающее счета-фактуры у своих клиентов; клиент (поставщик товара, кредитор) — промышленная или торговая фирма, заключившая соглашение с факторинговой компанией, и предприятие (заемщик) — фирма — покупатель товара.

Предприятие-поставщик направляет товары своим покупателям, платежеспособность которых различна. Фактор приобретает у клиента-поставщика право требовать денежные средства за поставленный товар с покупателя, перечисляя ему стоимость товара за вычетом комиссионного вознаграждения, и представляет платежные требования клиенту-покупателю, который перечисляет на их основе деньги фактору (рис. 6).

|

|

Для осуществления операций по факторингу заключается договор, в котором оговариваются оформление документации, сроки и доля суммы платежей фактора от суммы платежных требований, порядок реализации операции, максимальные суммы по операциям факторинга, размеры комиссионного вознаграждения и другие условия. Факторинг экономически выгоден всем участникам сделки: для клиента-поставщика — это уверенность в своевременной оплате товара, страхование кредитного риска; для факторинговой компании или банка — получение комиссионного вознаграждения.

Исторически первым возник конвекционный факторинг, который является универсальной формой обслуживания предприятий. Он включает ведение бухгалтерского учета, расчеты с поставщиками и покупателями. При этом предприятие занимается выпуском товара, а банк — бухгалтерским учетом. В силу того, что для ведения бухгалтерского учета требуются большие расходы (нужно помещение, компьютеры, их покупка и обслуживание, зарплата работникам и т. д.), то для предприятия факторинг становится очень выгодной операцией, так как комиссионное вознаграждение, которое придется заплатить банку, дешевле, чем иметь свою бухгалтерию. Для банка также есть неоспоримые выгоды, так как он может использовать своих сотрудников бухгалтерии и операционистов, которые ведут счета предприятия, и получить за счет этого прибыль в виде комиссионного вознаграждения.

Этот вид факторинга часто сочетается с дисконтированием фактур, предполагающим приобретение счетов-фактур коммерческим банком (фактором). При этом заключается договор на определенный срок между банком и клиентом-поставщиком товаров, согласно которому поставщик направляет товары своим клиентам, при этом некоторые сразу могут оплатить товар, некоторые осуществляют платежи с задержкой, некоторые перманентно либо оплачивают сразу, либо задерживают платеж. Банк в свою очередь покупает у своего клиента право на получение денег от всех его покупателей в течение всего срока договора, при этом сразу же зачисляет на счет поставщика около 80 % стоимости отгруженного товара, остальную сумму перечисляет ему в строго установленный срок независимо от получения денег банком. За это банк получает комиссионное вознаграждение (рис. 7).

|

|

По сути, такая операция представляет собой кредит под отгруженные товары, за который клиент платит обусловленный процент. При таком виде факторинга должники уведомлены об участии в сделке банка, и эта запись делается на счете-фактуре.

Рис. 7. Схема дисконтирования фактур

В последние годы широкое распространение получил конфиденциальный факторинг, который ограничивается выполнением только некоторых операций: уступка права на получение денег (как правило, одноразовая операция на получение денег либо только у одного покупателя, либо оплата только данной поставки товара), оплата долгов и т. п. Он является формой предоставления поставщику — клиенту факторинга кредита под отгруженные товары, а покупателю — клиенту факторинга —.платежного кредита. В то же время при конфиденциальном факторинге должники не информированы о посредничестве банка.

Различают также следующие виды Факторинговых операций:

1. Регулярное приобретение факторинговым отделом банка права от поставщика на получение платежей от их покупателей (покупка задолженности по товарам и услугам — дебиторская задолженность);

2. Разовое приобретение товара на получение денег по платежным требованиям (покупка просроченной дебиторской задолженности) ;

3. Оплата предъявляемых покупателю платежных документов (право на кредиторскую задолженность) ;

4. Приобретение банком сомнительных векселей;

5. Выдача краткосрочных необеспеченных бланковых кредитов;

6. Выдача гарантий при коммерческом кредитовании.

Факторинговые операции могут заключаться с правом регресса, когда банк имеет право обратного требования к поставщику возместить уплаченную сумму или без права регресса, когда такого права он не имеет.

Операцией, близкой к факторингу, является форфейтинг, но в отличие от него является однократной операцией, связанной с взиманием денежных средств путем перепродажи приобретенных прав на товары и услуги.

Форфейтинг получил свое распространение в конце 50-х — начале 60-х гг. XX в связи с развитием международной торговли, требующей увеличения сроков коммерческого кредита. Одним из первых банков, осуществивших операции форфейтирования, стал «Кредит Суиз», а основным крупным банковским центром форфейтирования вплоть до настоящего времени остается Швейцария.

Помимо банков, этой операцией занимаются и специализированные кредитные организации. С 1965 г. форфейтирование осуществляет первая специализированная организация «Финанц АГ» в Цюрихе, являющаяся филиалом крупнейшего швейцарского банка. В настоящее время этот вид операций распространился и в других странах, и, в частности, в России.

Форфейтинг — это покупка банком (форфейтером) векселей и других, долговых требований у экспортеров с целью его кредитования. Как правило, форфейтирование применяется при покупке оборудования с длительной рассрочкой платежа (до 5—7 лет).

Схема форфейтирования может быть представлена следующим образом (рис. 8): экспортер передает товар импортеру и получает от него вексель, который и продается банку. Впоследствии, по мере наступления срока платежа по векселю, коммерческий банк обращается не к экспортеру, а только к импортеру, предоставляя ему его вексель и получая за него деньги.

|

|

Обычно форфейтированию подлежат торговые тратты (переводные векселя) или простые векселя. Хотя теоретически задолженность в любой форме могла бы быть форфейтирована, однако аккредитив и вытекающие из него отсроченные платежи, а также счета дебиторов используются редко. Преобладание векселей обусловлено, прежде всего, их известностью (эти виды обязательств существуют во всех странах еще со средних веков), что ведет к значительному облегчению общения участвующих сторон и способствует быстрому и беспрепятственному осуществлению операций.

В то же время согласованная на международном уровне правовая основа, заложенная Международной конвенцией о коммерческих векселях, принятой Женевской конвенцией 1930,г., четко определяет все основные параметры операций с векселями. Окончательный же выбор того или иного платежного средства в международных торговых и кредитных сделках зависит от многочисленных юридических, экономических и политических соображений, что не позволяет выработать какого-либо общего правила. Долговые расписки и вексель выписываются, как правило, в долларах США и евро, хотя учесть вексель можно в любой валюте. Связано это с тем, что риски, связанные со слабыми и нестабильными валютами, увеличивают стоимость форфейтирования.

Простые или переводные векселя, акцептуемые при форфейтировании в случае если импортер не является первоклассным заемщиком, пользующимся несомненной репутацией, обязательно должны быть гарантированы в форме аваля (вексельного поручительства, по которому поручитель принимает на себя ответственность за выполнение платежных обязательств) или безусловной и безотзывной гарантии. Гарантом, как правило, выступает действующий на международном рынке и известный форфейтеру банк, являющийся резидентом в стране импортера и способный подтвердить платежеспособность импортера. Такая гарантия важна не только для уменьшения риска непогашения векселей, но также для того, чтобы при необходимости иметь возможность переучета векселей на вторичных рынках.

Иногда в качестве обеспечения обязательств используется бюргшафт (поручительство), т. е. объявление обязательства, привязанного к определенному контракту. Чаще всего в целях снижения риска кредитора условием коммерческого кредита является погашение его частями. Возможность такого погашения кредита при форфейтировании достигается тем, что выписывается не один вексель на полный срок кредита, а несколько на определенный срок, обычно на срок до 6 мес, поэтому погашение задолженности происходит раз в полгода одинаковой суммой последовательно после очередной отгрузки товара.

Форфейтирование как метод рефинансирования коммерческого кредита имеет для экспортера свои преимущества и недостатки.

К преимуществам относятся упрощение балансового соотношения возможных обязательств; улучшение состояния ликвидности (эти два преимущества важны в случае растущей задолженности экспортера); уменьшение возможности потерь, связанных лишь с частичным государственным или частным страхованием, и возможных затруднений с ликвидностью, неизбежных в период предъявления застрахованных ранее требований; отсутствие рисков, связанных с колебанием процентных ставок, курсов валют и изменением финансового положения должника; отсутствие рисков и затрат, связанных с деятельностью кредитных органов и взысканием денег по векселям и другим платежным документам.

Недостатки для экспортера сводятся к возможным относительно более высоким расходам по передаче рисков форфейтеру. Но, осуществляя форфейтирование, фирма-экспортер исходит из стратегических соображений, а с этой точки зрения форфейтирование может показаться ей очень выгодным.

Таким образом, форфейтирование служит наиболее распространенным способом рефинансирования внешнеторгового коммерческого кредита.

Усиливающаяся конкуренция между коммерческими банками и другими кредитными организациями за привлечение клиентов привела к развитию трастовых, или доверительных операций.

В зарубежной практике под трастовыми понимают операции банков или финансовых институтов по управлению имуществом и выполнение иных услуг по поручению и в интересах клиентов на правах его доверенного лица. В отечественной практике трастовые операции — это особая форма распоряжения собственностью, определяющая права на имущество, передаваемое в управление банку, на распределение прибыли, полученной в результате, этого правления.

В общем виде трастовые операции можно определить как операции по управлению имуществом и выполнению иных услуг по поручению в интересах клиентов на правах его доверенного лица. Трастовыми операциями в банке занимаются трастовые отделы, иногда эти отделы отделяются от банков и выступают как отдельные трастовые компании.

Трастовые операции известны давно.- Многие ведущие банки США выросли практически из трастовых компаний, действовавших еще в конце XIX в. Весьма значительным был трастовый бизнес и в 20—30-е гг. XX в. Однако расцвет трастовых операций в США приходится на послевоенные годы в связи с принятием закона Гласса Стигала, запрещающего банкам приобретать акции предприятий в собственность. Именно это и привело к тому, что первым направлением в развитии трастовых операций стало управление ценными бумагами.

Не имея возможности приобрести акции промышленных компаний, коммерческие банки нашли удобный путь для обхода закона и маскировки своей связи с промышленностью путем получения ценных бумаг корпораций за счет своих клиентов. Структура клиентов трастовых компаний и трастовых отделов банков в этой связи становится иной: если раньше основными клиентами было население и предприятия, то теперь банки на доверительной основе стали распоряжаться средствами крупных благотворительных, инвестиционных и пенсионных фондов.

Изменяются и формы привлечения ценных бумаг в управление. Клиенты передают банкам либо приобретенные ими самими ценные бумаги на хранение и обслуживание, либо свои капиталы вместе с исключительным правом распоряжаться ими. Так как инвесторов интересует только конечный результат (доход), а не пути его получения, то в этом случае банки сами определяют виды покупаемых ими ценных бумаг. В результате у них создается уникальная возможность комплектовать интересующие их пакеты ценных бумаг в весьма крупных масштабах. При этом стоит отметить, что информация о размерах активов трастовых отделов крупнейших банков о фактических собственниках капитала и объектах приложения последних крайне скупа, отрывочна и противоречива.

Банки, как правило, предпочитают отмалчиваться как о размерах вверенных им капиталов, так и о характере ценных бумаг, в которые капиталы вложены. Все, это позволяет банкам привлекать большие пакеты акций, которые позволяют им устанавливать контроль над предприятиями. И хотя банки формально считаются лишь управляющими пакетами акций, владение ими позволяет осуществить все права акционеров соответствующих компаний (за исключением дивидендов), определять результаты голосования, смещать руководство, вводить в состав правления своих людей, что позволяет банкам определять как депозитную, так и кредитную политику данных компаний.

Трастовые операции не приносят банкам непосредственно высокую прибыль. Сборы за управление имуществом не так уж велики. Однако если учесть огромные масштабы операций, прямые доходы от трастовой деятельности у ведущих банков исчисляются многими десятками миллионов долларов. Но самое главное для банков — это то, что акции корпораций, находящиеся во владении крупнейших банков в связи с их трастовыми операциями, являются одним из факторов могущества банков, позволяющих влиять на политику промышленных компаний, удерживать их в сфере своего влияния и получать возможности потенциального увеличения доходов в будущем за счет привлечения дополнительных денежных средств подконтрольных предприятий и выдачи им кредитов. Вот почему между банками идет серьезная конкурентная борьба за прием средств на доверительных условиях. Траст отделы в американских банках — наиболее значительные отделы, в которых занято несколько тысяч служащих.

Круг акций и облигаций, находящихся в управлении банками чрезвычайно широк, а влияние банков через трастовые отделы распространяется не только на промышленность, но и на другие сферы деловой жизни. Основное внимание уделяется крупнейшим корпорациям. Половина доверительных операций осуществляется с акциями 20 крупнейших компаний США. В ФРГ 50 % всех акций находится в доверительном управлении, в том числе 30 % их общей стоимости — у трех крупнейших банков. Особый размах трастовая деятельность приобрела в швейцарских банках.

В настоящее время доверительные операции достаточно разнообразны. Наиболее распространенными являются финансовые трасты — услуги инвестиционных организаций для частных пенсионных фондов, премиальных фондов. При этом различают публичный траст, образующийся из пожертвований частных лиц на благотворительные цели; пенсионный траст, учреждающийся для управления фондами предприятий, из которых выплачиваются пенсии служащим; дискреционный траст, дающий право распоряжаться средствами учредителя с целью получения выгоды.

По характеру распоряжения доверяемой собственностью выделяют активные трасты, когда собственность, переданная в управление, может продаваться, отдаваться в долг, закладываться без дополнительного согласия доверителя, и пассивные трасты, представляющие собой услуги по управлению собственностью, которая не может быть продана или заложена доверителем.

Трастовые услуги могут выполняться банком в пользу физических (персональные трастовые услуги) и юридических лиц (институциональные трастовые услуги).

Для физических лиц доверительные операции обычно включают такие услуги, как распоряжение наследством (завещательный траст), передача доверителю имущества и управление имуществом (прижизненный траст), управление имуществом по доверенности в порядке осуществления опекунских функций над несовершеннолетними, недееспособными лицами. Выполнение функций депозитария и консультации по вопросам оценки, покупки или продаже ценных бумаг, недвижимости.

В персональном трасте самые распространенные виды операций — ведение счетов клиента, операции с ценными бумагами клиента, подготовка для него налоговых деклараций, взимание доходов в пользу клиента, управление недвижимостью.

Для юридических лиц трастовые услуги включают: управление на основе договора-поручения имуществом (обычно недвижимым); управление денежными средствами и ценными бумагами; управление целевыми фондами; агентские услуги — хранение активов; представительство интересов доверителя, в том числе на собрании акционеров; инкассация обязательств и доходов; распоряжение доходом и инвестированием; купля-продажа активов; расходование средств по подписанию; привлечение и погашение займов; выпуск и первичное размещение ценных бумаг; предоставление имущества и денежных средств в ссуду; страхование активов; реорганизация и ликвидация юридического лица; выплата налогов и других фиксированных платежей.

Банки за проведение трастовых операций получают комиссионное вознаграждение, размер которого устанавливается в зависимости от проводимой операции. Комиссионное вознаграждение может выплачиваться в виде ежегодного взноса с основной суммы переданного в управление имущества; единичного взноса по окончании срока договора либо ежегодных отчислений части доходов от переданного в управление имущества.

Трастовые операции обязательно оформляются договором доверительного управления, который закрепляет собой отношение между учредителем траста, доверительным собственником (распорядителем) и бенефициаром. Субъектами такого договора выступают учредитель траста (или его основатель) — физическое или юридическое лицо, основавшее траст и (или) передавшее в него определенное имущество, доверительный управляющий (распорядитель), которым может быть индивидуальный предприниматель или коммерческая организация, назначаемый учредителем для управления этим имуществом, и лицо, в пользу которого был заключен договор об учреждении траста, т. е. бенефициар (им может быть как третье лицо, так и сам учредитель).

В соответствии с договором учредитель управления передает управляющему на определенный срок часть своего имущества, которое используется последним в интересах либо учредителя, либо указанного третьего лица (бенефициара), если только какие-то из них прямо не исключены договором (например, действия по безвозмездному отчуждению находящегося в управлении имущества). Доверительный управляющий по договору доверительного управления имуществом не может быть выгодоприобретателем. Управляющий чужим имуществом всегда совершает соответствующие действия от своего имени, но при этом указывает, что действует в качестве управляющего. В этом случае долги по совершаемым сделкам погашаются за счет управляемого имущества. Если сообщения от доверительного управляющего не поступает при совершении сделок, считается, что он совершил сделку в личных целях и отвечает личным имуществом. Объектом доверительного управления в соответствии с договором может быть не любое имущество собственника, а предприятия и другие имущественные комплексы, отдельные объекты, относящиеся к недвижимому имуществу, ценные бумаги и права, удостоверенные бездокументарными ценными бумагами, исключительные права, а также денежные средства. Другое имущество может быть передано в управление по договору лишь при возможности его обособления и учета на отдельном балансе.

Развитие трастовых услуг в России началось одновременно с созданием коммерческих банков, однако трудности их развития привели к тому, что круг таких услуг достаточно ограничен. Наиболее распространенными видами трастовых услуг в настоящее время выступают услуги по операциям с ценными бумагами по линии предоставления агентских услуг, к которым можно отнести управление активами и услуги по первичному размещению ценных бумаг. В сфере управления активами коммерческие банки России осуществляют операции с ценными бумагами, проводят инвестиции по поручению клиента, которые включают куплю-продажу ценных бумаг, формирование их портфеля. В качестве услуг по первичному размещению банки предоставляют услуги по размещению акций на рынке ценных бумаг, создают и ведут реестр акционеров, выплачивают доходы акционерам, осуществляют регистрацию сделок с ценными бумагами.

В Российской Федерации до настоящего времени отсутствуют трастовые услуги для физических лиц. Это, прежде всего, касается завещательного, прижизненного и страхового трастов. В качестве перспективных направлений развития трастовых услуг можно выделить сотрудничество коммерческих банков с инвестиционными фондами, что даст Возможность большинству индивидуальных инвесторов размещать свои средства на фондовом рынке, и с частными пенсионными фондами (управление средствами данных фондов. Другим направлением развития трастовых услуг в России может стать создание ипотечных инвестиционных трастов для оказания консультационных услуг по вопросам инвестиций в недвижимость.

В перспективе банки будут осуществлять управление имуществом по доверенности и по завещанию по подобию западных стран, что станет возможным при дальнейшем развитии рыночных структур.

5.4 Прочие операцииК прочим операциям относят операции, которые трудно однозначно отнести к активным или пассивным. Это посреднические, чаще всего забалансовые, которые не отражаются в балансе, операции, за которые банки получают комиссионное вознаграждение.

Среди прочих выделяют вексельные операции, связанные с хранением векселей, фондовые — операции коммерческих банков на бирже в качестве брокеров, валютные операции, расчетные операции, т. е. операции, связанные с проведением расчетов, кассовые — операции с наличными деньгами, товаро-комиссионные операции, операции с драгоценными металлами.

Расчетные операции занимают ведущее место среди прочих операций. С помощью этих операций банки осуществляют платежи своих клиентов. Для осуществления операций клиент открывает в банке счет (расчетный, ссудный, контокоррентный, чековый, карт счет, текущий и т. д.). В западной практике предприятие может иметь только один расчетный счёт и только в одном банке, в России предприятия (юридические лица) могут иметь несколько расчетных счетов в нескольких банках. При этом обязательным требованием для проведения расчетов считается наличие положительного сальдо на счете. Для открытия такого счета банк требует от клиента предоставления определенных документов.

Расчеты осуществляются в различных формах, которые имеют специфические особенности в характере и движении расчетных документов. Форма расчетов представляет собой совокупность взаимосвязанных элементов, к.числу которых относится способ платежа и соответствующий ему документооборот, т. е. система оформления, использования и движения расчетных документов и денежных средств. К основным формам расчетов относят платежное поручение, аккредитив, инкассовое поручение (инкассо), чеки, пластиковые карты.

Платежное поручение — письменное распоряжение владельца счета обслуживающему его банку перечислить с его расчетного счета соответствующую сумму на счет получателя средств. Принимаются платежные поручения банком только при наличии денежных средств на его текущем счете, частичная оплата платежных поручений не допускается.

Схематично процесс оплаты платежными поручениями (рис. 9) можно представить так:

|

|

Рис. 9. Схема документооборота при платежном поручении

С корреспондентского счета банка-эмитента по гарантированному аккредитиву определяется по соглашению между банками.

Схема расчетов аккредитивами (рис. 10) достаточно сложна и может быть представлена следующим образом:

Рис. 10. Схема документооборота при аккредитивной форме расчетов

Как видно из схемы, расчеты платежным поручением выгодны покупателю, так как именно он решает вопрос о сроках перечисления денег, и соответственно не выгодны продавцу, в силу возможности несвоевременной оплаты поставленного товара. Применяется платежное поручение при расчетах за товары и услуги, при погашении кредиторской задолженности, а также для перечисления средств по нетоварным операциям и финансовым обязательствам (платежи в бюджет, органам Госстраха, социального страхования и др.). Платежное, поручение может быть местным (для расчетов с одногородними получателями) и иногородним (для расчетов с предприятиями, находящимися в других городах). Срок действия платежного поручения — 10 дней.

Следующей формой расчетов выступают расчеты аккредитивами.

Аккредитив — условное денежное обязательство, принимаемое банком по поручению физического лица, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

При открытии аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива в распоряжение исполняющего банка на весь срок действия аккредитива и предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств.

При расчетах аккредитивами покупатель оговаривает с продавцом виды документов, подтверждающих отгрузку товаров. Далее покупатель направляет в банк заявление на открытие аккредитива, в котором указывает сумму, продавца, банк продавца и перечень документов, на основании которых банк должен списать сумму со счета покупателя. Банк покупателя рассматривает это заявление и принимает решение об открытии аккредитива, при этом он либо депонирует сумму на счете покупателя (депонированный аккредитив), либо гарантирует оплату этой суммы (гарантированный аккредитив) и сообщает банку продавца об открытии аккредитива. Последний сообщает своему клиенту о том, что аккредитив открыт и продавец отгружает товары покупателю, а документы на отгрузку направляет в свой банк. Банк на основании этих документов зачисляет деньги на счет продавца и сообщает о закрытии аккредитива балку покупателя, и направляет ему в качестве подтверждения документы, на основании которых банк покупателя списывает деньги со счета покупателя и сообщает ему о закрытии аккредитива.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы на счет получателя средств при выполнении условий аккредитива. Допускаются частичные выплаты по аккредитиву в случае, если они предусмотрены условиями аккредитива. Как видно из схемы, аккредитив более выгоден продавцу, нежели покупателю, так как именно продавец решает вопрос о сроках поставки продукции, и в этом случае у покупателя банк может списать денежные средства, а товары еще не будут поставлены.

Различают аккредитивы покрытые (депонированные), непокрытые (гарантированные) и подтвержденные.

Покрытый аккредитив — это аккредитив, при открытии которого банк-эмитент (банк покупателя) перечисляет сумму аккредитива в исполняющий банк.

Непокрытый аккредитив — это аккредитив, при открытии которого банк-эмитент сумму аккредитива в распоряжение исполняющего банка не перечисляет, но предоставляет ему право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

Подтверждение аккредитива означает, что исполняющий банк принимает на себя дополнительное к обязательству банка-эмитента обязательство произвести платеж в соответствии с условиями безотзывного аккредитива (так как подтвержден может быть только безотзывный аккредитив).

В то же время аккредитив бывает отзывным и безотзывным. Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения клиента без предварительного согласования с получателем средств и без каких-либо обязательств банка-эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия. Исполняющего банка. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

Еще одной формой расчетов выступают расчеты по инкассо.

Инкассо — банковская расчетная операция, посредством которой банк по поручению физического лица получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за оказанные услуги и зачисляет эти средства на счет физического лица в банке. Такие расчеты осуществляются на основании инкассовых поручений. Последние применяются при осуществлении безналичных расчетов для взыскания по исполнительным документам в случае их предъявления через обслуживающий банк — банк-эмитент, а также в случаях, предусмотренных основным договором, при условии предоставления обслуживающему банку права на списание денежных средств со счета плательщика без его распоряжения.

Расчеты по инкассо достаточно просты (рис. 11).

|

|

Рис. 11. Документооборот при инкассовом поручении

В современной практике денежных расчетов граждан развитых стран большая роль принадлежит автоматизированным безналичным платежам с помощью различного рода банковских карточек, которые выпускаются в обращение банками, финансовыми, торговыми и иными компаниями и обеспечивают клиента широким спектром финансовых услуг. Система использования кредитных карточек (VISA, American Express, EuroCard, MasterCard, Cirrus/Maestro, Tomas Kuk) получила свое развитие и в коммерческих банках на территории России.

Пластиковая карточка — это пластинка с нанесенной магнитной полосой или встроенной микросхемой, дающая ключ к специальному карточному счету в банке. Пластиковая карточка содержит информацию о платежеспособности клиента, имя владельца, номер его банковского счета, символы' электронной системы платежей, голограмму, срок пользования карточкой и на ее обороте (на магнитной полосе) — подпись клиента. Пластиковая карточка — это обобщающий термин, который обозначает все виды карточек, различных как по назначению, набору оказываемых с их помощью услуг, так и по своим техническим возможностям и организациям, их выпускающим. В настоящее время свыше 200 стран мира, а также и Россия, развивают банковские услуги на основе пластиковых карточек, безналичная оплата товаров (услуг) во многих странах достигает 90 % в структуре всех денежных операций.

Классификация пластиковых карточек осуществляется по эмитентам, по категории клиентуры, по техническим особенностям, по экономическому содержанию и т. д.

По эмитентам они подразделяются на:

• универсальные карточки (выпускаются банками и финансовыми компаниями);

• частные (private) карты (используются для определенного вида услуг или нескольких взаимосвязанных видов услуг). Частные карты обычно называют целевыми.

По категориям клиентуры карточки подразделяют на:

• обычные, предназначенные для рядового клиента;

• «серебряные», предназначенные для физических лиц, которые собираются расходовать средства в определенных пределах;

• «золотые», открываемые для- наиболее состоятельных и богатых клиентов. «Золотые» карточки обеспечивают дополнительные виды услуг, например, безлимитное кредитование при покупках, упрощенную систему оплаты услуг и т. д.

По экономическому, содержанию они классифицируются на:

• кредитные карточки, которые связаны с открытием кредитной линии в банке, что дает возможность владельцу карточки пользоваться кредитом при покупках товаров, при получении кассовых ссуд;

• дебетовые карточки, предназначенные для получения наличных денег в банковских автоматах или покупке товаров с расчетом через электронные терминалы, в этом случае деньги списываются со счета владельца в банке);

По характеру и набору предоставляемых услуг можно выделить следующие виды карточек:

• кредитные — используются для оплаты различных видов товаров (услуг) за счет кредита, предоставленного клиенту банком или специализированной сервисной компанией (например, American Express или VISA International). Оплата с помощью карточки может производиться в любой точке, оборудованной устройством для подготовки специального торгового чека, который плательщик подписывает при покупке. Кредитные карточки могут использоваться для получения денег в банковских автоматах (но все такие карточки имеют дневные и месячные лимиты на снятие наличных средств);

Кредитные — используются для оплаты определенного вида услуг (или нескольких взаимосвязанных видов услуг) за счет кредита, финансируемого (в пределах установленного лимита) компанией, оказывающей данный вид услуг. Подобные карточки можно назвать целевыми. Наиболее распространены карточки, позволяющие оплачивать счета в отелях и ресторанах многих стран, карточки оплаты телефонных разговоров и т. д.;

в карточки, используемые как гарантия чековых платежей. Выдаются банком, где открыт счет клиента, и применяются во избежание получения от клиента необеспеченного чека или •чека с поддельной подписью. Такие карточки используются владельцами еврочеков, имеющих хождение в нескольких странах;

Другие карточки, которые выполняют все функции вышеупомянутых, но в отличие от них не являются кредитными, а наоборот, являются дебетовыми, т. е. клиент должен вначале внести деньги на счет банка или финансового института, прежде чем он сможет пользоваться своей карточкой. Такие карточки сейчас широко распространены в нашей стране из-за недоверия банков своим клиентам, так как в отличие от западных стран многие наши клиенты еще неизвестны и не имеют большой кредитной истории, на остатки по таким карточкам чаще всего начисляются проценты.

К операциям, которые можно осуществить при помощи кредитных карточек, относятся: покупка товаров; оплата услуг; получение наличных денежных средств в виде ссуды; получение наличных денег через банкоматы (автобанки) как внутри страны, так и за рубежом.

Раз в месяц владелец карточки получает сведения (отчет) о движении средств на его ссудном счете, детализирующие даты и стоимость произведенных покупок и услуг, получение наличных денежных средств и т. д. Владелец карточки имеет право погасить всю сумму задолженности без уплаты процентов в течение .25 дней с момента получения отчета, либо уплатить лишь часть суммы, а остаток долга погашать в течение нескольких месяцев, но при этом уплачивая банку проценты.

Преимущество использования пластиковых карт заключается в универсальности производимых платежных операций, безопасности хранения денежных средств, удобстве транспортировки, начисления процентов, оперативности и доступности получения наличных денег. Владелец карточки имеет в пределах установленных ограничений получать кредиты банка при оплате товаров или получения наличности, использовать карточку для расчетов на всех предприятиях торговли и услуг, принимающих карточки данного типа, с прохождением .идентификации личности или без нее, в зависимости от суммы покупки платить задолженность банку после покупки до начала действия банковского кредита. Обладание карточкой позволяет осуществить оплату счетов за товары (услуги) независимо от места совершения покупок, оплату товаров различных магазинов, услуг, гостиниц, авиакомпаний, ресторанов, туристских агентств, проката автомобилей, заправочных станций, медицинского обслуживания и других услуг в любой валюте — в СНГ и более чем в 30 странах мира.

В России существуют две разновидности пластиковых карт: локальные и международные. Локальные пластики принимаются только на территории России, международные — по всему миру. К международным относятся Visa, Master Card, Diners Club, American Express (Amex), JCB. Локальные системы представлены в лице «Золотой короны», «СТБ-кард», Union Card. Иногда один или несколько банков выпускают собственные карты: Сбербанк — «Сберкарту», «Русский стандарт» — одноименный пластик, Лефко-банк — NPS Cards, «Уралсиб» — Accord. В Москве локальные карточки почти полностью вытеснены международными и выдаются лишь в рамках зарплатных проектов или кредита. На конец 2003 г. российские банки выпустили в, общей сложности свыше 24 млн. карт — из них Visa — 8 млн. шт., Master Card — 5, «Золотая корона» — 1,8, «СТБ-кард» — 2,7 млн. шт., Diners Club — 27 тыс.

Еще одной формой расчетов могут служить чеки.

Чек — это приказ банку о выдаче денег со счета предъявителю чека или зачислении денежной суммы, указанной в чеке, на счет предъявителя чека.

Для оплаты чеками необходимо открыть в банке чековый счет, на котором должен быть положительный остаток. Клиенту банк выдает чековую книжку для оплаты чеками. В процессе приобретения товаров (услуг) клиент заполняет чек из этой чековой книжки и передает владельцу товара, который в свою очередь предъявляет его в банк и получает деньги.

Удобство этой формы расчетов очевидны как для покупателя, так и для продавца: для покупателя не нужно носить, все деньги, а для продавца — быстрое получение денег.

Чеки получили широкое распространение на Западе, в то время как в России должного применения им не нашлось. В то же время стоит отметить, что они в основном применяются предприятиями для обналичивания денег с расчетного счета. Получает распространение дорожный (туристический) чек — платежный документ, используемый главным образом как средство международных расчетов неторгового характера. Сочетая преимущества денежных аккредитивов и наличных денег, он является одним из наиболее удобных средств международных расчетов по неторговым операциям.

Дорожный чек представляет собой денежное обязательство (приказ) выплатить обозначенную на чеке сумму денег владельцу, чей образец подписи проставляется на чеке в момент его продажи. Дорожные чеки выставляются банком на собственные отделения за границей или иностранные банки-корреспонденты, но, как правило, без указаний конкретного адресата. Эмитентами дорожных чеков являются коммерческие банки, другие кредитные и финансовые учреждения, туристические организации (крупнейшие из них — Американ-экспресс, ВИЗА, Сити Банк, Томас Кук, Барклез Банк). Дорожные чеки принимаются также во внутренних расчетах для безналичной оплаты товаров (услуг). Но поскольку дорожные чеки не являются стандартными платежными средствами, их покупка и прием в оплату товаров (услуг) обеспечиваются договоренностью эмитента с соответствующими организациями. Дорожные чеки оплачиваются только первоначальному владельцу, образец подписи которого имеется на чеке. Оплата дорожного чека производится только в полной сумме, частичная оплата чека не допускается.

К преимуществам дорожных чеков можно отнести то, что это один из наиболее безопасных и удобных способов перевозки денег; в любой стране дорожные чеки легко и быстро обмениваются на наличные средства в любой валюте; утраченные чеки легко и бесплатно возмещаются, как правило, в течение 24 ч.; часто обменный курс, применяемый к дорожным чекам, более выгоден, чем тот, по которому осуществляются обменные операции с наличной валютой.

Расчеты между банками и другими кредитными учреждениями предполагают межбанковские расчеты, производящиеся через расчетно-кассовые центры, клиринговые учреждения и корреспондентские счета банков. Межбанковские расчетные операции характеризуются высокой скоростью проведения операций, большим объемом совершаемых платежей и в суммарном выражении, и в количественном, которые проводятся как в пределах одного региона, так и между различными регионами, а также тем, что могут совершаться как в национальной, так и в иностранных валютах. К межбанковским расчетам относятся также операции, которые проводят коммерческие и государственные банки с зарубежными контрагентами (банками-нерезидентами).

В настоящее время в России наблюдается увеличение объемов межбанковских расчетов, что связано в первую очередь с возрождением рынка межбанковского кредита, который был практически заморожен после экономического и банковского кризисов августа 1998 г., а также с общей активизацией работы банков и улучшением общей экономической ситуации в стране.

Для осуществления платежей и расчетно-кассового обслуживания клиентов банки по поручению друг друга устанавливают между собой отношения, получившие название прямых корреспондентских, путем открытия счетов друг у друга, минуя расчетно-кассовый центр. В соглашениях о корреспондентских отношениях предусматривается круг органов, которые будут участвовать в расчетах, перечень операций по счетам и документов по их совершению, условия платежа и порядок обмена информацией. Помимо этого корреспондентские отношения могут предусматривать дополнительные условия: сверхлимитное кредитование, консультации по управлению инвестиционным портфелем, покупка, продажа и хранение ценных бумаг по поручению. Основное требование к этой форме расчетов — обеспечение ежедневного равенства остатков по корреспондентскому счету по балансу кредитной организации — банка-респондента и по балансу кредитной организации — банка-корреспондента.

Для проведения межбанковских расчетов открываются корреспондентские счета — счета, на которых отражаются расчеты, произведенные одним кредитным учреждением по поручению и за счет другого кредитного учреждения на основе заключенного корреспондентского договора. Корреспондентские счета принято подразделять на два вида:

• счет «НОСТРО», открываемый в банке-респонденте (счет данного банка в другом банке) и отражаемый на балансе банка как активный;

• счет «ЛОРО», открываемый банком-корреспондентом банку-респонденту, по которому банк-корреспондент осуществляет операции по перечислению и зачислению средств в соответствии с договором и. отражаемый на балансе банка как пассивный.

Указанные счета могут открываться как на взаимной основе, так ив одностороннем порядке. Основные записи делаются по счету «ЛОРО» — они являются решающими для обеспечения своевременности платежей, начисления процентов. Операции по счету «НОСТРО» проводятся по методу зеркальной бухгалтерии. По общему правилу списание средств с корреспондентского счета «ЛОРО» производится в соответствии с поручением банка-респондента за исключением случаев списания средств со счета без распоряжения владельца счета, предусмотренных законом либо договором. Схема осуществления расчетов с использованием корреспондентских отношений между банками представляется следующим образом: банк плательщика на основании поручения клиента дает распоряжение банку покупателя, являющемуся его корреспондентом, выплатить определенную сумму получателю средств со своего корреспондентского счета (рис. 12). Таким образом обеспечивается своевременное и надлежащее поступление средств получателю.

Операции по корреспондентским счетам осуществляются в пределах кредитового сальдо, т. е. на данных счетах всегда должен быть положительный остаток.

Рис. 12. Схема прямых корреспондентских отношений

По остатку на счете платится процент. Однако в отдельных странах эта выплата запрещена законодательством. В зависимости от договоренности между банками-корреспондентами за ведение счетов (их открытие, закрытие, списание и зачисление средств, направление выписок и т. п.) может взиматься комиссия. Это определяется характером взаимоотношений между банками, активностью использования счетов и уровнем поддерживаемых на них остатков. Банк может договориться об открытии счета в одном из банков на имя другого банка либо могут быть открыты два счета, по одному в каждом учреждении — участнике соглашения.

Преимуществами прямых корреспондентских отношений являются ускорение расчетов, возможность применять новые виды банковских услуг, экономия издержек, установление доверительных отношений. Данная форма осуществления расчетов отличается возможностью обеспечения максимальной скорости производства расчетов, а также минимальным количеством лиц, участвующих при проведении одной расчетной операции.

Недостатками выступают, во-первых, то, что она менее подвержена контролю со стороны Банка России, а значит, связана с рисками финансовой надежности контрагентов и требует их квалифицированного анализа, что ведет к дополнительным издержкам, во-вторых, отвлекаются средства банка, так как необходим положительный остаток на счете, и если корреспондентские счета открыты во многих банках, сумма остатка достаточно велика.

В этой связи банки прибегают к другой системе расчетов через расчетно-кассовые центры центрального банка или клиринговые центры.

Банки осуществляют также клиринговые расчеты — система расчетов за товары и услуги, основанная на зачете взаимных требований и обязательств клиентов. Основой таких расчетов выступают корреспондентские отношения (счета банков). Объектом являются платежные поручения, чеки, векселя, переводы. Клиринговые расчеты предполагают сокращение сроков документооборота и использование временно свободных денежных средств. На эффективность таких расчетов влияют полная автоматизация, взаимная договоренность, стандартная форма чеков, которую способна прочитать машина.

Большая часть расчетов проводится через расчетно-кассовые центры, которые могут открываться при центральном банке, и как альтернатива на частной основе при каком-либо банке. В этом случае каждый коммерческий банк открывает лишь один корреспондентский счет в РКЦ, который позволяет ему расплачивается со всеми банками-контрагентами. На корреспондентском счете коммерческого банка в РКЦ ЦБ РФ хранятся все его средства (как собственные, так и не использованные им деньги своих клиентов, а также неиспользованные средства, полученные в качестве ссуды от иных кредитных учреждений). Платежи могут осуществляться в пределах средств, имеющихся на момент оплаты, с учетом средств, поступающих в течение операционного дня, и кредитов центрального банка. С коммерческих банков не взимается плата за расчетное обслуживание расчетно-кассовыми центрами (плата за кассовое обслуживание, как правило, взимается). С другой стороны, не начисляются проценты на кредитовые остатки по корсчетам в РКЦ.

Основными преимуществами этой платежной системы являются безопасность и надежность, так как расчеты осуществляются через корреспондентские счета, открытые в центральном банке, который в свою очередь контролирует остатки и движение по этим счетам. Также важным достоинством данного вида расчетов является то, что центральный банк располагает сетью корсчетов со всеми коммерческими банками и круг его расчетов неограничен, чего ж может себе позволить ни один коммерческий банк.-

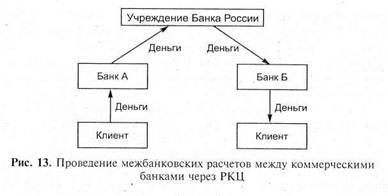

В России межбанковские расчеты осуществляются преимущественно через расчетно-кассовые центры Банка России и на них приходится около 70% общего объема платежей. Платежная система Банка России является двухуровневой, включающей внутри- и межрегиональный уровни. Под внутрирегиональными платежами понимаются платежи между плательщиком и получателем, находящиеся на территории одного региона, под межрегиональными платежами — платежи между плательщиком и получателем, находящиеся на территории разных регионов. Порядок проведения межбанковских расчетных операций на внутрирегиональном и межрегиональных уровнях представлен на рис. 13.

В соответствии с рис. 13 клиент-плательщик дает поручение о передаче платежа своему банку А, который списывает денежные средства со счета клиента и направляет этот платеж в подразделение Банка России, последний обрабатывает платеж, т. е. списывает денежные средства с корсчета банка А и зачисляет их на корсчет банка Б, и направляет его в банк получателя Б, который зачисляет денежные средства своему клиенту.

Рис. 13. Проведение межбанковских расчетов между коммерческими банками через РКЦ

При осуществлении межбанковских расчетов между коммерческими банками разных регионов расчеты усложняются, так как в данной цепочке вместо одного участвуют два подразделения Банка России, появляется соответственно дополнительное звено в расчетах — это расчеты между подразделениями Банка России. Значительно ускорить расчеты через расчетную сеть Банка России позволил ввод с 1999 г. полноформатного электронного документооборота в системе многорейсовой обработки платежей кредитных организаций, учреждений Банка России и их клиентов. Под многорейсовой обработкой платежей понимается проведение нескольких рейсов приема, обработки и исполнения пакетов электронных документов в течение рабочего дня, результатом которых является безотзывный перевод средств по счетам участников расчетов в рамках данной системы.

Система электронных платежей Банка России также имеет двухуровневую структуру. Она состоит из систем внутрирегиональных электронных платежей и межрегиональных электронных платежей. Порядок проведения электронных межбанковских расчетов представлены на рис. 14.

В соответствии с рис. 14 электронный платеж проходит несколько этапов: во-первых, осуществляется передача электронного платежного документа из коммерческого банка А в РКЦ А. После этого передаются пачки начальных электронных документов РКЦ А в ГРКЦ. Далее осуществляется прием электронных документов из ГРКЦ в РКЦ Б. Следующий этап — передача подтверждения между РКЦ Б и ГРКЦ о приеме ответных электронных документов за

Рис. 14. Межбанковские электронные расчеты