Навигация

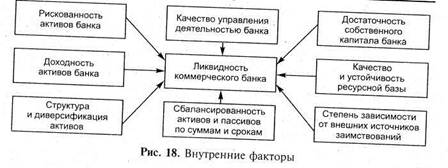

Достаточность собственного капитала банка. Значительная величина капитальной базы банка положительно сказывается на уровне

2. Достаточность собственного капитала банка. Значительная величина капитальной базы банка положительно сказывается на уровне

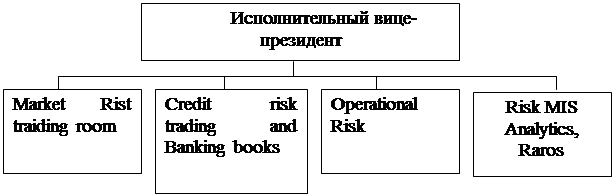

Рис. 18. Внутренние факторы

его ликвидности, поскольку собственный капитал, выполняет роль амортизатора в случае возникновения непредвиденных обстоятельств, которые повлекут изъятие средств и как следствие вызовут кризис ликвидности или платежеспособности. Обеспеченность собственным капиталом в большей степени связана с платежностью банка, т. е. банк, имея собственные средства, может рисковать и может проигрывать собственный капитал, и тем не менее его репутация не падает, так как он потеряет собственные средства, а не средства вкладчиков. Поэтому банки стремятся увеличивать свой капитал. Минимально допустимая величина регулируется законодательно (Инструкция ЦБ РФ от 16 января 2004 г. № 110-и «Об обязательных нормативах банков», Базельское соглашение в западных странах) ;

3. Качество и устойчивость ресурсной базы банка. Ресурсная база является определенным фактором для объема и степени развития активов операций банка. Поэтому наличие в пассивах, большой доли ценных бумаг, срочных вкладов дает банку большую уверенность в его ликвидности;

4. Степень зависимости от внешних источников заимствования. Чем сильнее выражена у банка такая зависимость, тем серьезнее могут оказаться проблемы в случае возникновения даже временной неплатежеспособности. Кризис межбанковского рынка, развивавшийся в августе 1995 г., показал степень неустойчивости банковских структур при возникновении кризисной ситуации. Сила воздействия данного фактора зависит от запаса финансовой прочности банка, а также от проводимой банком политики;

5. Сбалансированность активов и пассивов по суммам и срокам. Чем более краткосрочны активы, тем выше ликвидность и соответственно наоборот. В этом случае говорят о золотом правиле: «активы по срокам должны совпадать с пассивами по срокам». Такая сбалансированность практически исключает возможность возникновения кризиса ликвидности и платежеспособности в банке, так как обязательства банка будут обеспечивать своевременное выполнение обязательств без убыточной реализации активов: Чем выше согласованность, тем сбалансированнее проводимая банком политика, выше его ликвидность, устойчивее финансовое состояние;

6. Степень риска отдельных активных операций. Означает вероятность потерь при реализации активов или риск невозврата вложенных средств. Рискованность активов зависит от факторов внутреннего и внешнего порядка, таких как:

• стратегия банка при размещении средств;

• структура и качество его кредитного портфеля;

• активность инвестирования в ценные бумаги;

• качество проводимого финансового анализа;

• состояние реального сектора экономики, государственных финансов.

Чем выше риск активных операций банка, тем больше вероятность возникновения потерь при трансформации активов в денежные средства, а это отрицательно скажется и на его ликвидности.

7. Доходность активов банка. Чем больше доля работающих активов в балансе банка и выше их эффективность, доходность, тем устойчивее финансовое состояние банка. Рост доходности взаимосвязан с увеличением риска, в связи с чем повышается требование к ликвидности;

8. Структура и диверсификация активов. В процессе управления ликвидностью особое внимание следует уделять структуре активов. Для осуществления расчетно-кассового обслуживания клиентов, возврата средств до востребования банку необходимо иметь определенный запас высоколиквидных активов. Учитывая их низкую или нулевую доходность, банк должен поддерживать долю этих активов на минимально возможном уровне, достаточном для того, чтобы оставаться платежеспособным и ликвидным. Диверсификация активов, т.е. размещение их по различным направлениям, оказывает положительное воздействие на уровень ликвидности, поскольку совокупный риск активов снижается. Однако не следует допускать и излишней диверсификации — это может привести к неуправляемости портфеля активов, росту организационных издержек.

При диверсификации активов необходимо учитывать воздействие финансовой устойчивости клиентов банка и банков-партнеров, так как это в значительной степени влияет на устойчивость финансового положения банка, перспективы его развития. Для того чтобы избежать потерь, вызванных, например, невозвратом кредитов или необходимостью нести ответственность по гарантийным обязательствам за несостоятельных клиентов, банку необходимо отслеживать изменения в финансовом состоянии клиентуры, изучать потребности и финансовое положение потенциальных клиентов, а также стремиться к получению максимально достоверной и всесторонней информации о своих партнерах.

Ликвидность коммерческого банка, таким образом, базируется на постоянном поддержании посредством оперативного управления объективно необходимого соотношения между тремя составляющими: собственным капиталом банка и привлеченными средствами, с одной стороны, и размещенными средствами — с другой. Осуществление этой цели предполагает анализ, контроль и управление активами и пассивами банка.

8.2 Методы управления ликвидностьюЛиквидность очень тесно связана с прибыльностью банка. Чем выше ликвидность, тем прибыль банка ниже. Связано это с тем, что наиболее ликвидные активы (резервы в центральном банке, касса, средства на корреспондентском счете) приносят минимальный доход, а высокоприбыльные (вложения в долгосрочные ценные бумаги, долгосрочные кредиты) — имеют низкую ликвидность.

Для устранения такого противоречия (между прибыльностью и ликвидностью) банк занимается управлением ликвидностью. С этой целью он разрабатывает, а затем и применяет целую совокупность мер по поддержанию оптимального уровня ликвидности, который обеспечивал бы удовлетворение спроса клиентов банка на денежные средства и в то же время не снижал рентабельность активов и прибыль банка, так как избыточная ликвидность негативно влияет на доходность банка.

В краткосрочном плане банку выгодно поддерживать ликвидные активы на минимальном уровне — достигается наиболее эффективное использование имеющихся ресурсов, которое при соблюдении определенных принципов управления обеспечит доходность проводимых операций.

В долгосрочном плане предпочтительным вариантом оказывается поддержание относительно высокого уровня ликвидности, что, однако, противоречит достижению более высокой доходности, но будет способствовать упрочению финансового состояния банка.

Все это приводит к тому, что перед руководством банка ежедневно возникают вопросы: в какие финансовые инструменты, на какие сроки и с каким риском можно разместить имеющиеся средства или же какой приток заемных средств необходим, чтобы, с одной стороны, обеспечить приемлемый уровень доходности вложений, с другой — не испытывать нехватки средств для обеспечения обязательств в настоящем и в будущем.

В зависимости от специализации, особенностей клиентской базы, проводимых операций и многих других факторов управление ликвидностью в различных банках существенно различается.

В настоящее время существует несколько основных направлений и теорий, в соответствии с которыми осуществляется управление ликвидностью. При управлении активами банк определяет пути размещения собственных и привлеченных средств таким образом, чтобы при минимальном риске получить максимально возможный доход, оставаясь при этом ликвидным. При управлении пассивами банк определяет не только политику управления размером собственного капитала и привлеченных средств, но и их оптимальную структуру с целью дальнейшего эффективного использования в активных операциях. Однако чаще всего применяют комплексный метод сбалансированного управления активами и пассивами. При этом используется портфельный подход к управлению ликвидностью через согласованное управление активами и пассивами банка.

Управление активами осуществляют следующими основными методами: общего фонда средств, конверсии активов, научного управления.

Управление активами заключается в эффективном размещении имеющихся ресурсов, т. е. максимизации возможных доходов при минимальном риске и поддержании при этом ликвидности банка.

Чтобы банк сохранил ликвидность, его активы должны удовлетворять ряду критериев:

• определенная доля актива должна находиться в высоколиквидной форме, т. е. должен поддерживаться достаточный уровень резервов первой очереди. К таким активам относятся наличные деньги и платежные документы, а также средства на корреспондентских счетах, открытых в центральном банке и в банках — нерезидентах стран из числа «группы развитых»; депозиты, размещенные в центральном банке;

• часть активов банка можно продать или передать кредиторам в короткие сроки и с минимальными потерями (этому критерию удовлетворяют резервы второй очереди: вложения в государственные ценные бумаги, валюту, драгоценные металлы, средства на корсчетах в банках-корреспондентах, в банках —нерезидентах стран, не входящих в «группу развитых», в СКВи в иностранных валютах с ограниченной конвертацией, кредиты и другие платежи в пользу банка сроком исполнения в ближайшие 30 дней, межбанковские кредиты, предоставленные на срок до 30 дней);

• если определенная доля его активов является своевременно погашаемыми краткосрочными ссудами;

• ликвидность банка можно планировать, воздействуя на срочную структуру активов банка, т. е. применяя «ступенчатость» погашения кредитов и возврат инвестированных средств;

• значительное воздействие на ликвидность банка оказывают факторы риска и качества активов банка, так как от этих показателей напрямую зависит своевременное возвращение средств в банк.

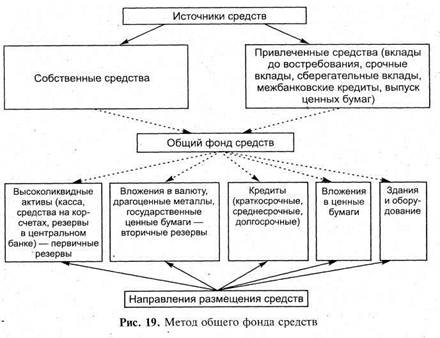

Метод общего фонда средств является одним из простейших для применения на практике. Средства, которые в процессе своей деятельности размещает коммерческий банк, поступают из различных источников и обладают различными качествами. Сущностью данного метода является объединение всех имеющихся ресурсов для дальнейшего их распределения между активами в соответствии с предпочтениями банка. До тех пор пока размещение средств соответствует достижению поставленных банком целей, при проведении конкретных активных операций не учитываются источники средств, за счет которых они осуществляются (рис. 19).

При размещении средств в этом случае необходимо так сформировать структуру активов, чтобы одновременно учитывать требования и ликвидности, и доходности, т. е. банк должен предварительно установить определенные параметры и приоритеты своей деятельности. Прежде всего, он должен установить долю высоко ликвидных активов, которая пойдет на проведение платежей по счетам клиентов, погашение обязательств до востребования и требований к банку, по которым наступает срок платежа, т. е. обеспечить мгновенную ликвидность. Банк, у которого наблюдаются сильные колебания в ресурсной базе, должен создавать значительные резервы второй очереди, например, в форме вложений в государственные ценные бумаги или краткосрочных межбанковских кредитов и депозитов, чтобы отвечать по внезапно возникшим обязательствам.

Первичное размещение средств из общего фонда осуществляется на цели поддержания ликвидности. Однако, как говорилось ранее, требование ликвидности противоречит прибыльности функционирования банка. Поэтому при определении доли высоко ликвидных активов и ликвидных активов следует учитывать данное обстоятельство и минимизировать долю этих активов для достижения более высокой доходности. Дальнейшее распределение средств общего фонда должно проводиться в соответствии с приоритетами банка и основными направлениями его деятельности.

Рис. 19. Метод общего фонда средств

Основной доходной статьей банка являются проценты, полученные по выданным кредитам. Поэтому следующий этап размещения Средств заключается в формировании кредитного портфеля банка. Однако при этом необходимо учитывать тот факт, что данный вид вложений — один из наиболее рискованных и повышение рискованности активов ведет к снижению ликвидности банка в результате потенциального невозврата основной суммы долга и процентов по ней.

Следующим этапом размещения средств является формирование портфеля корпоративных ценных бумаг с различным сроком погашения. Данный вид вложений считается относительно более доходным, но и достаточно рискованным.

Метод общего фонда средств на практике применяется коммерческими банками в основном при наличии избытка денежных средств и высокого профессионализма сотрудников. Этот метод имеет свои достоинства и недостатки. Достоинства состоят в том, что он предоставляет руководству банка значительную свободу в выборе направлений вложений средств и видов проводимых банком активных операций, так как при формировании политики часть имеющихся средств выделяется на поддержание ликвидности банка, а остальные средства вкладывают в зависимости от приоритетов банка в операции, приносящие доход. Недостатками метода выступают, во-первых, то, что определение структуры размещения средств руководством банка может быть достаточно субъективным, а, следовательно, принести дополнительный риск в деятельности банка; во-вторых, с точки зрения поддержания ликвидности данный метод является недостаточно корректным, поскольку в нем отсутствуют четкие ориентиры по установлению достаточного уровня ликвидности активов.

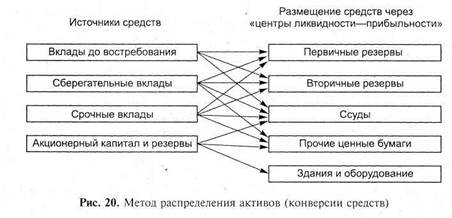

В определенной степени разрешает указанные недостатки второй метод — метод распределения активов (конверсии средств). Суть метода заключается в сопоставлении по срокам и суммам активов и пассивов банка. Источники и основные направления размещения средств группируются и сопоставляются таким образом, чтобы средства определенной группы пассивов размещались в определенные группы активов с учетом доходности вложений и поддержания ликвидности банка (рис. 20).

Основа метода заключается в том, что количество ликвидных активов, необходимых банку для поддержания ликвидности, напрямую зависит от источников привлечения ресурсов. При использований данного метода делается ставка на размещение источников, т. е. неустойчивые и краткосрочные пассивы для поддержания мгновенной и текущей ликвидности банка направляются в высоко ликвидные активы, а более долгосрочные пассивы соответственно вкладываются в менее ликвидные, но более доходные активы, например, в кредитный портфель банка. Применение метода конверсии средств снимает проблему определения срочной структуры активов, возникающей при использовании метода общего фонда.

Рис. 20. Метод распределения активов (конверсии средств)

Временная структура активов определяется исходя из имеющихся у банка ресурсов. В банке создаются так называемые «центры ликвидности — прибыльности», через которые производится размещение имеющихся источников средств. Эти центры также называют банками внутри банка, поскольку размещение средств из каждого центра осуществляется независимо от размещения средств из других центров. На начальном этапе руководство банка должно определить принадлежность средств к различным центрам и определить порядок их размещения. В данном случае будут иметь значение такие показатели, как нормы обязательного резервирования, устанавливаемые центральным банком, а также скорость оборота средств, так как они устанавливают ограничения на дальнейшее распределение и инвестирование пассивов.

На практике этот метод управления ликвидностью применяется следующим образом. Первичные резервы формируются за счет вкладов до востребования и средств на текущих и расчетных счетах. Связано это с тем, что оборачиваемость средств данной группы велика, поэтому основная их часть будет помещена именно в высоко ликвидные активы. Часть средств до востребования может быть также помещена во вторичные резервы, например, инвестирована в краткосрочные государственные ценные бумаги. При наличии стабильных остатков на счетах до востребования на балансе банка часть их может быть помещена в краткосрочные кредиты надежным заемщикам. Использование первой группы пассивов будет наиболее полным, т. е. будут соблюдены требования к ликвидности, при этом банк получит доход от краткосрочных вложений в государственные ценные бумаги и кредиты.

В отличие от привлеченных средств до востребования средства, привлеченные на срочной основе, обладают большей стабильностью, но оборачиваемость их значительно ниже. Поэтому требования к покрытию данного вида средств несколько ниже, чем по средствам до востребования, они могут быть использованы в операциях, приносящих банку основной доход, т. е. для кредитных вложений, а также для инвестирования в ценные бумаги различных эмитентов с различными сроками погашения.

Собственные средства банка могут быть использованы в операциях по формированию имущества банка, т. е. вложения в здания, оборудование, транспорт, телекоммуникации, необходимые для нормального функционирования банка. За счет этих средств также может осуществляться долгосрочное кредитование, долевое участие банка, инвестиционные вложения в ценные бумаги. Таким образом, средства данной группы пассивов тоже используются для получения банком дохода.

Как и предыдущий, этот метод имеет свои преимущества и недостатки. Главное преимущество: под средства каждой группы пассивов фактически создается определенный резерв ликвидных активов, размер которого зависит от степени влияния данной группы пассивов на риск несбалансированной ликвидности. Этот метод позволяет банку поддерживать и планировать свою ликвидность, обеспечивая размещение средств в активы в соответствии со срочностью пассивов, а также позволяет корректировать объемы привлечения и размещения средств в зависимости от значимости операций для банка, доходности активов, издержек на привлечение пассивов, рискованности размещения средств, стабильности ресурсной базы и других факторов.

.Применение данного метода снижает риск ликвидности для банка благодаря осуществлению взвешенной политики в области активов и пассивов. Накопление определенного запаса ликвидных активов и пассивов в балансе повышает шанс клиентов на своевременное удовлетворение их требований, а самому банку гарантирует относительную стабильность и минимум убытков, если будет необходимо привлечь внешние источники ликвидности.

К недостаткам метода конверсии можно отнести то, что применение на практике основного принципа (создание резерва ликвидных активов под определенную группу пассивов) приводит к уменьшению доли работающих активов, что в свою очередь сказывается на его развитии.

По сравнению с методом общего фонда средств данный метод позволяет несколько снизить размер резервов ликвидных средств под обеспечение обязательств банка, так как в нем учитываются качественные различия групп пассивов. Кроме того, существует такая проблема, как практически определить оптимальных размер резерва ликвидных средств, необходимый для обеспечения банка, из-за неоднозначности выбора групп средств. Этот метод опирается на средний, а не предельный уровень ликвидности, что не всегда приводит к оптимальному соотношению прибыльности и ликвидности. Стоит отметить и неоднозначность влияния отдельных активов на изменение ликвидности, например, при подъеме экономики растет количество вкладов, что приводит к увеличению нормы обязательных резервов, но в этом случае увеличивается и потребность в кредитах, в то время как средств в кредиты будет направлено меньше, что уменьшит прибыль банка. Этот метод предполагает независимость источников средств от путей их размещения, хотя на практике такое бывает нечасто, например, банк, стараясь привлечь новых клиентов, обещает льготные кредиты, но на деле привлекает деньги на счет до востребования, а кредиты предоставляет как на короткий, так и на длительный срок, что нарушает ликвидность банка.

Два метода, рассмотренные ранее, сводятся к применению простейших примеров научного управления для анализа связей между различными статьями актива и пассива. Они показывают пути размещения всех доступных для инвестирования средств таким образом, чтобы обеспечить достаточную норму прибыли, осуществляя операции в пределах ограничений ликвидности, установленных руководством банка (т. е. изнутри) или органами банковского контроля (т. е. извне).

Более сложная методика предполагает научный подход к решению управленческих проблем с использованием прогрессивных математических методов и ЭВМ для изучения взаимодействия элементов в сложных моделях. Этот подход требует определения целей, установления связей между различными элементами проблемы, идентификации переменных, находящихся и не находящихся под контролем руководства, оценки возможного поведения неконтролируемых переменных и выявления тех внутренних и внешних ограничений, которые регламентируют действия руководства.

Одним из таких методов является линейное программирование. Этот метод увязывает проблему управления активами с проблемой управления пассивами, с учетом ограничений в отношении как прибыльности операций, так и ликвидности. Модель линейного программирования — это метод математического моделирования, выражающий взаимосвязь различных элементов принятия решений в стандартной математической форме. Модель использует один из стандартных вычислительных методов, например, симплекс метод, для определения оптимального сочетания элементов, подлежащих контролю со стороны лица, принимающего решения.

Линейное программирование представляет собой модель, приводящую к единственному оптимальному решению, так что характер ограничений должен быть точно известен или поддаваться расчету. Целевая функция должна быть непрерывной, т. е. коэффициенты решающих переменных должны допускать возможность задавать им любые значения.

Модель линейного программирования требует формирования цели, которая должна быть оптимизирована. Оптимизация в данном случае должна состоять в максимизации прибыли от размещения активов.

Примером такой модели может служить система уравнений: П = 0,04Л1 + 0,05А2 + 0,06ЛЗ + 0,07Л4 -> max, (т. е. прибыль банка формируется за счет процентов по определенным операциям и она должна быть максимальной). При этом должны быть оговорены ограничения, например, XI — вложения в Центральный банк, они не могут быть меньше определенной суммы нормы обязательных резервов, т. е. к примеру Х1 > 0,07 K, где Y — объем привлеченных средств; X1 — объем краткосрочных кредитов, их объем ограничен количеством поступивших заявок (например, 5000), т. е. XI < 5000; A3 — вложения в инвестиции, они определяются объемами долгосрочных средств банка (в частности, 2000), т. е. ХЪ < 2000; Х4 — вложения в основные фонды банка; определяются потребностью в расширении деятельности банка, т. е. Х4 < 15 000.

Таким образом, создается система неравенств, решение которой и определит оптимальный размер размещения средств. В целом все это может быть представлено в следующем виде: П = 0,04Zl + 0,05JG + 0,06X5 + 0,071*4 -> max. Х1 > 0,077; XI < 5000; ХЪ < 2000; Х4 < 15 000.

Модель линейного программирования достаточно эластична и может включать любые ограничения, желательные для руководства или требуемые органами контроля. Модель для нескольких периодов содержит еще и ограничения, обеспечивающие переход от одного периода к следующему.

Метод научного управления банковскими активами дает заметные преимущества банкам, располагающим либо сотрудниками, либо консультантами, математическая подготовка которых позволяет его использовать. Руководство банка должно рассматривать подобные методы как путь совершенствования процесса принятия решений, но не как замену их собственного опыта суждений. Использование достаточно разработанной модели линейного программирования позволит руководству банка увидеть последствия некоторых его решений.

Модель можно использовать для проверки чувствительности этих решений к изменениям экономической конъюнктуры или к ошибкам в прогнозах. И уж, конечно, она полезна тем, что позволяет использовать преимущество быстрой обработки данных на компьютерах для обобщения сложных взаимодействий большого числа переменных, с которыми управляющим приходится иметь дело при размещении средств в различные активы. Однако на завершающей стадии анализа руководство банка должно принять на себя ответственность за формирование модели и за те решения, которые основываются на полученной информации.

Одно из главных преимуществ, которое получает руководство при формировании модели, состоит в том, что заставляет тщательно определять цели и в явной форме выражать различные ограничения. Более того, этот, процесс вынуждает руководство банка изучать портфель кредитов и инвестиций для выявления объемов различных видов инвестиций, возможности дохода и издержек по ним. Полученная информация представляет исключительную ценность независимо от метода ее получения.

Основной недостаток использования научных методов управления касается главным образом мелких банков. Оно предполагает наличие сотрудников или консультантов с соответствующей подготовкой, а также вычислительного оборудования мощности, достаточной для расчета крупных моделей. И то и другое обходится очень дорого.

Управление пассивами коммерческого банка является неотъемлемой составляющей управления его ликвидностью. Пассивные операции определяют масштаб проведения его активных операций.

По способу формирования пассивы банка можно разделить на три группы. Первую из них составляют пассивы, сформированные за счет средств, привлекаемых от расчетно-кассовых и депозитных операций. Они занимают большую часть в пассивах банка. Вторую группу составляют так называемые управляемые пассивы, третью — собственные средства банка, размер которых влияет на устойчивость и ликвидность банка.

Основными направлениями в развитии методов управления ликвидностью через управления пассивами банка выступают, во-первых, формирование основной части пассивов, состоящей из привлеченных средств клиентов. При этом значительная часть пассивов должна быть привлечена на срочной основе для того, чтобы их можно было, использовать в активных операциях, приносящих доход, повысить устойчивость ресурсной базы посредством согласования сроков привлечения и размещения средств, снизить риск несбалансированной ликвидности банка.

Второе направление связано с поддержанием ликвидности через управляемые пассивы, т. е. средства, которые банк может привлечь по своей инициативе. К ним относятся депозитные сертификаты, облигации и займы у других банков, продажа ценных бумаг на условиях обратного выкупа (РЕПО), а также евровалютные кредиты.

В российской практике банки ограничены в использовании управляемых пассивов для поддержания ликвидности. Связано это со многими причинами, в том числе и с неразвитостью и нестабильным состоянием отечественного финансового рынка и минимальным набором финансовых инструментов, с помощью которых банк может привлекать средства. В их число входят, прежде всего, межбанковские кредиты (МБК) — этот источник средств в настоящее время является одним из наиболее доступных. Отрицательным моментом использования таких средств для банка является их относительная дороговизна. Привлечение МБК не должно становиться основным источником поддержания ликвидности, поскольку это приведет к резкому увеличению издержек банка и, следовательно, к снижению эффективности его функционирования, и к сильной зависимости от рынка межбанковского кредита, что при возникновении нестабильной или кризисной ситуации вызовет кризис ликвидности в самом банке. Поэтому, с одной стороны, банк должен уделять внимание налаживанию партнерских отношений с другими банками, чтобы иметь возможность привлечения МБК для поддержания ликвидности, с другой — тщательно регулировать объем привлекаемых средств.

Структурный анализ активов и пассивов дает информационную базу для анализа ликвидности, однако для получения полного объема информации применяется метод расчета показателей — коэффициентов ликвидности.

Похожие работы

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев