Навигация

Валютный контроль по экспортно-импортным операциям

1.3 Валютный контроль по экспортно-импортным операциям

Основным органом валютного регулирования в Республике Казахстан является Национальный Банк Республики Казахстан, осуществляющий функции валютного регулирования в соответствии с законодательством Республики Казахстан.

Правительство Республики Казахстан и иные государственные органы осуществляют валютное регулирование в пределах своей компетенции в соответствии с законодательством Республики Казахстан.

Нормативные правовые акты по вопросам валютного регулирования, разработанные органами валютного регулирования, подлежат обязательному согласованию с Национальным Банком Республики Казахстан

Органами валютного контроля в Республике Казахстан являются государственные органы, которые вправе в соответствии с законодательством Республики Казахстан осуществлять функции валютного регулирования.

Агентами валютного контроля являются уполномоченные банки и уполномоченные организации, осуществляющие отдельные виды банковских операций, а также другие организации, на которые в соответствии с полученными лицензиями возложена обязанность контроля за соблюдением валютного законодательства при проведении ими операций.

Агенты валютного контроля обязаны:

1) соблюдать требования валютного законодательства при проведении ими операций, в том числе по поручениям клиентов;

2) обеспечивать полноту и объективность учета и отчетности по валютным операциям;

3) сообщать в правоохранительные органы и Национальный Банк Республики Казахстан о ставших им известными фактах нарушения валютного законодательства, допущенных их клиентами.

Уполномоченные банки могут свободно обменивать, покупать и продавать иностранную валюту как в Республике Казахстан, так и за рубежом в пределах лимита открытой валютной позиции, установленного Национальным Банком Республики Казахстан.

Международные банковские платежи и переводы, осуществляемые для исполнения текущих операций между резидентами и нерезидентами, производятся уполномоченными банками без ограничений, в порядке, установленном Национальным Банком Республики Казахстан.

В октябре 2008 года Нацбанк представил в Мажилисе поправки относительно валютного регулирования и валютного контроля Законопроектом предусмотрено, что административная ответственность наступит при превышении суммы невозврата экспортной выручки и неиспользованного аванса за импорт эквивалента 50 тыс. долларов США.

Со снятием с 1 января 2007 года валютных ограничений на проведение валютных операций движения капитала созданы необходимые условия для полной конвертируемости тенге не только по текущим, но и капитальным операциям. Отсутствие валютных ограничений на международные операции является одним из основных условий для дальнейшей интеграции Казахстана в мировую экономику и повышения его международной конкурентоспособности. В то же время открытость экономики и свобода движения капитала увеличивает уязвимость экономики к внешним шокам.

С учетом того, что для казахстанской экономики экспорт товаров является важнейшим источником поступления иностранной валюты в страну, в валютном законодательстве сохранено требование репатриации - возврата в страну средств, полученных в результате внешнеторговых операций. В рамках Закона Республики Казахстан "О валютном регулировании и валютном контроле" предусмотрен механизм контроля за требованием репатриации - экспортно-импортный валютный контроль.

Глобальный финансовый кризис, свидетелями и невольными участниками которого являемся мы сегодня, показывает насколько важно для государственных регуляторов обладать развитым инструментарием для эффективного принятия адекватных мер реагирования на системные риски. Законом "О валютном регулировании и валютном контроле" установлена возможность временного введения валютных ограничений в ответ на внешние шоки. В случае угрозы экономической безопасности страны и стабильности ее финансовой системы .

2 АНАЛИЗ ВНЕШНЕТОРГОВЫХ ОПЕРАЦИЙ АО “Банка Туран Алем”

2.1 Внешнеторговые операции коммерческих банков РК

За семь месяцев 2006 года совокупная чистая прибыль казахстанских коммерческих банков республики увеличилась на 52,7% в годовом выражении, составив 67,5 млрд. тенге. Совокупная сумма доходов банков второго уровня в этот период составила 452,6 млрд. тенге (рост на 78,2%), расходов - соответственно 385,1 млрд. тенге (рост на 84,3%).

На 1 августа 2006 года совокупный расчетный собственный капитал банковского сектора составил 809,6 млрд. тенге, увеличившись с начала года на 37,9%, совокупные активы - соответственно 5706,4 млрд. тенге, или на 26,4% больше, ссудный портфель банков с учетом межбанковских займов увеличился за семь месяцев на 28,7% до 3941,5 млрд. тенге (ссудный портфель составил почти 70% совокупных банковских активов). В структуре кредитного портфеля банков по состоянию на 1 августа 2006 года доля стандартных кредитов составила 58,3% (на 1 июля - 58,5%), сомнительных - 39,3% (39,2%), безнадежных - 2,4% (2,3%).

На 1 августа 2006 года общая сумма вкладов, привлеченных банками от юридических и физических лиц, составила 3208 млрд. тенге (рост с начала года на 27,2%), в том числе сумма вкладов юридических лиц - 2438,6 млрд. тенге (на 23,1% больше), физических лиц - 769,4 млрд. тенге (с ростом на 28,9%). Вклады дочерних организаций специального назначения составили 965,4 млрд. тенге, увеличившись с начала года на 12%.

На начало августа совокупные обязательства банков Казахстана достигли 5121,2 млрд. тенге, увеличившись по сравнению с началом года на 25,72%. Обязательства банков перед нерезидентами республики составили на отчетную дату 47,7% всех обязательств -2445,8 млрд. тенге, увеличившись за семь месяцев текущего года на 19,52%.

В годовом выражении совокупные обязательства банков выросли на 68,59%, обязательства банков перед нерезидентами республики - в 2 раза, тогда как за 2004 год - на 62% и на 78% соответственно.

Размеры внешнего долга банковского сектора продолжают беспокоить правительство и, скоро, возможно будет установлен определенный лимит для внешних заимствований банками республики, что станет прямой мерой их ограничения.

Поэтапные меры Агентства по регулированию и надзору финансового рынка и финансовых организаций (АФH) лишь косвенно ограничивают привлечение коммерческими банками внешних заимствований и поэтому особенного успеха пока не имеют.

С 1 июля 2006 года был установлен максимальный лимит краткосрочных обязательств перед нерезидентами Казахстана в размере собственного капитала банка. С 1 сентября 2006 года вступили в силу правила сокращения лимитов открытой валютной позиции (длинной и короткой) по иностранным валютам. С 1 октября 2006 года лимиты валютной ликвидности будут установлены по каждой иностранной валюте, размер обязательств в которой составляет не менее 1% от размера обязательств банка.

Пока же банки удлиняют сроки краткосрочных кредитов на несколько дней от установленного лимита в один год, чтобы обойти требования АФН. "Казкоммерцбанк" привлек очередной синдицированный заем на $850 млн. сроком на 18 месяцев, "Банк ТуранАлем" (БТА) привлек синдицированный займ на сумму $1,111 млрд. двумя траншами сроком на 18 месяцев и 3 года. "АТФБанк" начал синдикацию кредита на сумму в $400 млн. сроком на 370 дней, "Темирбанк" привлек свой пока самый крупный синдицированный заем в размере $50 млн. сроком 369 дней.

Выпуск еврооблигаций планирует "Нурбанк", который проведет road -show выпуска еврооблигаций на $200 млн. во второй половине сентября. ТуранАлем планирует разместить пятилетние международные необеспеченные облигации, номинированные в евро и проведет road-show евробондов в Европе и Азии с 12 по 20 сентября. Альянс-банк провел в сентябре road-show еврооблигаций, номинированных в долларах США, сроком обращения 7 лет. Нефтебанк планирует получить рейтинг и выйти на международные рынки капитала и сотрудничество с международными финансовыми институтами. Внутренним рынком для фондирования воспользуется "Темирбанк", который планирует реализовать облигационную программу на сумму 50 млрд. тенге. Ввиду роста депозитов, Народный банк заявил, что до конца года не планирует привлекать внешние заимствования.

Кроме того, основными стратегиями привлечения средств для казахстанских банков станут либо привлечение стратегического инвестора, либо ряд институциональных посредством IPO, либо оба варианта.

В 2007 году "АТФБанк" планирует провести первичное размещение акций (IPO), Банк "ТуранАлем" также готовится к выходу на IPO. "Нефтебанк" планирует привлечь стратегического инвестора к 2009 году. Ожидается приход стратегического инвестора в "Валют-Транзит банк" (ВТБ), который призван нормализовать ситуацию в банке после серий корпоративных конфликтов и неудачи с продажей контрольного пакета акций.

АФН также сняло ряд ограничений по доступу нерезидентов в банковский сектор республики, что, возможно, повлечет расширение иностранного участия в секторе уже в ближайшее время. Bloomberg сообщило, что бывший владелец контрольный пакет акций турецкого Finansbank AS, Хусну Озыгин планирует создать банк в Казахстане.

Свою деятельность иностранные банки могут также фокусировать на бурно развивающемся рынке потребительского кредитования и кредитования малого и среднего бизнеса. Так, первый дочерний банк иностранного банка в Казахстане, "ABN AMRO Банк Казахстан" сообщил о планах расширения филиальной сети в Казахстане и расширения направления розничного кредитования. Пока на финансовом рынке Казахстана открывают представительства все больше иностранных компаний. АФH Казахстана выдало бессрочную лицензию АО "КИТ Финанс" (дочерняя компания российской УК "КИТ Финанс") на деятельность по управлению инвестиционным портфелем. Российская "Атон" планирует до конца текущего года открыть офис в Казахстане. Казахстанские банки предпринимают меры по повышению прозрачности своей деятельности – к началу сентября 16 коммерческих банков подписали соответствующий меморандум с АФН. Согласно меморандуму, акционеры "АТФБанка", например, ввели в состав совета директоров независимого директора, бывшего высокопоставленного сотрудника ЕБРР, Хуберта Пандза. Требование меморандума обнародовать структуру акционеров уже повлекло увеличенные транзакции с акциями банков.

Несмотря на многочисленные риски быстрого роста кредитования, казахстанские банки оптимистично смотрят в будущее. Банки разрабатывают амбициозные стратегии развития. Так, «Нефтебанк» планирует к 2009 году увеличить объем активов в 12 раз, собственный капитал - в 3 раза.

АО «Валют-Транзит Банк» 11 ноября подписал Соглашение о получении синдицированного займа в размере 6 млн. долларов США при участии казахстанских банков АО «Банк ЦентрКредит», АО «Евразийский Банк» и АО «Темирбанк». Главным организатором данного синдицированного займа выступило АО «Банк ЦентрКредит». Все банки-участники Соглашения являются крупнейшими на казахстанском рынке и входят в десятку по размерам активов и капитала.

Синдицированный заем предоставляется АО «Валют-Транзит Банк» сроком на 180 дней, с возможной пролонгацией по ставке 9%. За счет привлеченных средств будет увеличено финансирование экспортно-импортных контрактов клиентов банка. За счет привлекаемых денег АО «Валют-Транзит Банк» предоставляет возможность своим клиентам расширить деятельность на внешнеэкономическом рынке. Обозначенная ставка доходности значительно ниже стоимости заимствования на внутреннем рынке. Кроме того, в ходе организации займа сумма привлекаемых средств увеличилась. Банк планирует привлечь синдицированный заем в размере 5 млн. долларов США.

АО «Нурбанк» в соответствии с графиком осуществил накануне последнее в 2008 году погашение синдицированного займа на общую сумму 133 млн. долларов США, привлеченного 2 мая 2006 года, и выплатил начисленное вознаграждение.

Организаторами займа выступили Deutsche Bank AG (Германия) и RaiffeisenZentralBank AG (Австрия). Данный синдицированный заем Нурбанк погасил за счет собственных ресурсов, без рефинансирования, что в очередной раз послужило доказательством устойчивости финансового института, а также казахстанского банковского сектора в целом.

Таким образом, Нурбанк стал первым из казахстанских банков, полностью расплатившимся по своим внешним обязательствам в 2008 году. Доля внешнего долга в виде синдицированных займов и еврооблигаций в общем объеме обязательств снизилась до приемлемого уровня – менее 20% за счет роста клиентской депозитной базы. У Нурбанка остался единственный выпуск еврооблигаций объемом 150 млн. долларов с погашением в 2011 году.

6 ноября 2007 года Альянс Банк погасил транш «А» (370 дней), согласно графику погашения, в размере 188 миллионов долларов США синдицированного займа, привлеченного в ноябре 2006 года на общую сумму 300 миллионов долларов США. Заем был предоставлен Банку синдикатом зарубежных банков со структурой траншей 370 дней, 2 и 3 года. Ведущими организаторами сделки выступили Citibank N.A., ING Bank N.V. и Standard Bank Plc.

Также, 7 ноября 2007 года Альянс Банк погасил, согласно графику погашения, транш «B» (2 года) в размере 51 миллион долларов США. Заем был предоставлен синдикатом зарубежных банков, со структурой траншей 1 и 2 года. Ведущими организаторами сделки выступили Deutsche Bank AG и ING Wholesale Banking. Транш «A» в размере 119 миллионов долларов США был погашен 6 ноября 2006 года, таким образом Альянс Банк полностью выполнил свои обязательства по данному синдицированному займу.

Погашение синдицированных займов свидетельствует о достаточном уровне ликвидности и исполнении Банком всех принятых на себя обязательств в установленные сроки и в полном объеме.

Вместе с тем, в казахстанском финансовом секторе вполне возможно появление совместных проектов софинансирования. Развивший деятельность, фонд устойчивого «Казына» уже подписал ряд меморандумов о сотрудничестве в софинансировании с коммерческим банком «Каспийский» и российско-казахстанским Евразийским банком развития, который в свою очередь подписал аналогичный меморандум с Альянс банком. Необходимость масштабного инвестирования в инфраструктуру страны может повлечь развитие синдицированных займов между казахстанскими банками и институтами развития.

Похожие работы

... и агента валютных расчетов со стороны клиентов, осуществляющих экспортно-импортные операции. 2.3 Направления совершенствования валютных расчетов Основные направления в сфере реформирования системы организации валютных расчетов при экспортных и импортных операциях в РФ должны включать в себя следующие принципиальные положения. 1. Концентрация полномочий по валютному контролю за экспортными и ...

... а также методики интегрального подсчета, которые предусматривают одновременный анализ экспортно-импортных операций. Выводами по третьей главе дипломной работы будут основные рекомендации и мероприятия по оптимизации систем учета и анализа эффективности экспортно-импортных операций в ООО «МБИ-Поволжье», сделанные на основании анализа приведенного во второй главе: - в ООО «МБИ-Поволжье» отгрузка ...

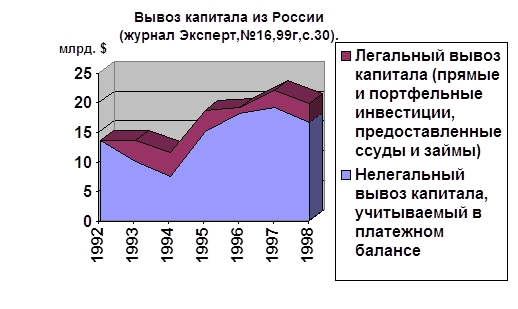

... резидентами был авансирован импорт товаров на сумму 12, 4 млрд. долларов. В 2002 году таможенно-банковским контролем были охвачены операции экспортеров на сумму 49, 1 млрд. долларов, импортеров - 34, 5 млрд. долларов. Достигнутый уровень валютного контроля по экспортно-импортным сделками с товарами снижает возможность утечки капитала через этот канал, но остаются иные каналы ухода капитала за ...

... учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их предоставления; - готовит и публикует статистику валютных операций Российской Федерации по принятым международным стандартам; - выполняет другие функции, предусмотренные законом. Действующее законодательство требует обязательного перевода средств на счета в ...

0 комментариев