Навигация

Целевой характер кредита

5. Целевой характер кредита

Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

6. Дифференцированный характер кредита

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.)

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

1. Банковский кредит предоставляют коммерческие банки, иные кредитные организации, получившие в ЦБР лицензию на осуществление банковских операций (ст.13 Закона о банках).

Кредитный договор, как и договор займа, может предусматривать целевое использование кредита.

2. Кредитный договор вступает в силу с момента его подписания сторонами. Однако проценты за пользование кредитными средствами начисляются с момента поступления кредитных средств на счет заемщика, а не с момента заключения договора либо даты, когда кредитор должен был предоставить денежные средства. Это правило обусловлено тем, что проценты на сумму кредита выплачиваются за время реального пользования кредитными суммами.

3. В случае изменения ЦБР ставки рефинансирования кредитор вправе в одностороннем порядке увеличить размер процентов за пользование заемными средствами лишь в случае, когда это право предусмотрено в кредитном договоре (п.1 ст.450 ГК).

4. Кредит может быть предоставлен в иностранной валюте (п.2 ст.807 ГК). В случае невозвращения кредита в иностранной валюте в установленный срок на сумму кредита начисляются проценты, предусмотренные договором. К договору о предоставлении кредита в иностранной валюте нормы п.1 ст.395 ГК в части начисления процентов на сумму кредита исходя из учетной ставки банковского процента (ставки рефинансирования) не применяются.

2. Основные проблемы потребительского кредитования в современных условиях

2.1 Анализ основных показателей потребительского кредитования в России

Для оценки российского рынка банковского кредитования физических лиц, необходимо проанализировать такие показатели как влияние потребительского кредитования на рост оборота розничной торговли, изменение величины процентных ставок по потребительским кредитам и т.п.

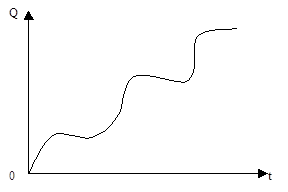

Сегмент потребительского кредитования начал активно развиваться в конце 90-х годов. Первым банком, который вышел с уникальными программами по предоставлению кредитов "на месте" является "Русский стандарт". Наряду, с высокими процентными ставками (суммарные переплаты за кредит составляли порядка 70-80% в год), "Русский стандарт" предложил покупателю совершенно новый способ предоставления кредитов. Кредит предоставлялся быстро (в течение 30 минут), не требовалось дополнительных поручителей для заемщиков и сбора большого количества документов. Несмотря, на большую стоимость таких кредитов, желающих было много, что помогало стремительно увеличивать объемы продаж торговым организациям, а банку получать солидные прибыли. Единственной отличительной особенностью таких кредитов являлся целевой характер предоставления кредитов, т.е. кредиты выдавались только под покупку определенного товара.

Постепенно, потребительское кредитование приобрело массовый характер, что сказалось на положительных результатах. Помимо банков, весьма выгодным явлением потребительское кредитование является для торговых организаций. К началу 2005 года, по оценкам различных аналитических агентств, товары, продаваемые в кредит, составляли порядка 60% от суммарного объема продаж крупных сетевых магазинов. Лидерами среди них являлись такие торговые сети как: "М-Видео", "Эльдорадо". На территории данных организации в среднем было представлено по 5-10 банков, которые предлагали рынку свои уникальные условия.

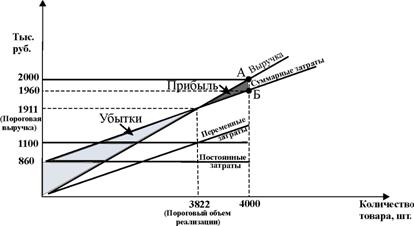

Для увеличения спроса на потребительские кредиты, банки предлагали новые условия. Появилось такое понятие как "акция". Банки вводили новые продукты: "бесплатный кредит", "кредит без первоначального взноса", "10-10-10", "беспроцентный кредит". Однако, такие акции не могли появляться в ущерб банкам. Именно этого, так и не понимает потенциальный заемщик, когда обращается в банк за кредитом. Думая о том, что банки действительно выдают беспроцентные кредиты, клиент пытается успокоить себя, что, по сути, он покупает товар в рассрочку. На самом деле банки применяли изощренные механизмы, за счет которых, компенсировались недополученные доходы. К примеру, широко распространенный способ включения недополученных процентов в стоимость товара. На ценниках в магазинах можно встретить две цены: первая – в кредит, вторая – за наличные. Разница таких цен составляет порядка 6-9%. Таким образом, покупая в кредит товар за 10 000 рублей (а если без кредита, то цена составляла бы – 9 300 рублей), клиент уже заплатил те самые проценты, которые он считает, что платить не будет. Заманивая клиентов подобными акциями, банки увеличивали свои прибыли, а организации объемы продаж.

Дополнительными прибылями, которые получает банк в рамках реализации программ потребительского кредитования, являются комиссии с торговых организаций, в которых осуществляется выдача кредитов. Это так называемый дисконт с торговой организации.

Первоначально подобные дисконты доходили до 7-10%, однако в последнее время (до августа 2008 г) средний дисконт с торговой организации вышел на уровень 1,5-2,5%. Это связано с тем, что, борясь за клиентов, банки начинали снижать дисконты в рамках конкурентной борьбы между собой. Более того, крупные торговые сети тали требовать от банков отмены подобных комиссий, а сети "первого" порядка заставляют банки платить им. По некоторым данным, величина такого дисконта составляет 2-3%.

Такая ситуация на рынке потребительского кредитования сохранялась до августа 2008 года. Но мировой финансовый кризис, который не обошел стороной и Россию, изменил ситуацию в противоположную сторону.

Похожие работы

... с одной стороны и юридическими и физическими лицами с другой стороны, при которых государство выступает в качестве заемщика, кредитора и гаранта. Как экономическая категория государственный кредит находится на стыке отношений финансы и кредит, по этому, поэтому ему присущи особенности обеих этих категорий. Как одно из звеньев финансовой системы кредит обслуживает формирование и использование ...

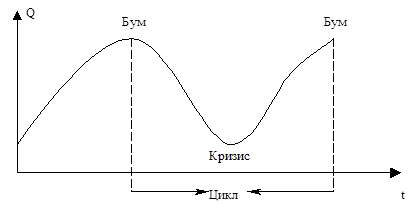

... важно знать, что для экономического цикла характерны колебания деловой активности при наличии долговременной тенденции к экономическому росту.[7] 2. ВИДЫ ЭКОНОМИЧЕСКИХ ЦИКЛОВ, ИХ ФАЗЫ И ВЛИЯНИЕ ЭКОНОМИЧЕСКИХ ЦИКЛОВ НА РАЗЛИЧНЫЕ ОТРАСЛИ ЭКОНОМИКИ 2.1 Фазы экономических циклов Существует множество классификаций, согласно которым определяется число фаз и их названия. Некоторые современные ...

... прибыли выступает, с одной стороны, показателем эффективности производства, с другой – его стимулом и регулятором. Снижение прибыли отражает падение эффективности пред Понятие экономического роста и цикличности История развития человеческого общества наглядно свидетельствует о том, что рыночная экономика способна создать большее количество товаров и услуг для большего количества людей, чем ...

... самостоятельно и в режиме саморегулирования (без вмешательства правительства). Главное достоинство их внутренний лаг равен нулю, следовательно стабилизация экономики может наступить очень быстро. Действия стабилизаторов связано с изменениями: 1) реального объема национального производства. Здесь стабилизатор – прогрессивная шкала налогообложения 2) уровня цен в стране (рост). Это ведет к ...

0 комментариев