Навигация

Анализ влияния потребительского кредитования на объем продаж в розничной сети "Корона Урала" г.Первоуральска

2.3 Анализ влияния потребительского кредитования на объем продаж в розничной сети "Корона Урала" г.Первоуральска

В розничных торговых сетях всех регионов России с конца 90-х годов активно оказывалась услуга продажи товаров в кредит. Практика показала, что население приняло эту услугу. Объемы продаж розничных сетей росли, вместе с этим доля проданных товаров в кредит также была велика и иногда доходила до 60-70% от розничного товарооборота

Услугу продажи товаров в кредит активно предоставляли и в торговой сети "Корона Урала" с 2003 года. в каждой торговой точке предприятия находилось по 2-3 представителя банков "Русский стандарт" и "Русфинанс". Ежегодно рос процент продаж товаров в кредит. Банки предлагали населению различные условия получения кредита, проводились многочисленные акции. Население научилось "жить в кредит" и активно пользовалось предоставленной возможностью, не смотря на огромные процентные ставки, на переплаты по кредитам. До августа 2008 года сохранялась тенденция роста потребительского кредитования.

Но мировой финансовый кризис резко прервал такой рост. В городе остановили свою деятельность ряд промышленных предприятий, в том числе градообразующее предприятие Первоуральский Новотрубный завод. Большинство работоспособного населения оказалось без средств к существованию, вырос процент безработного населения. Возможность найти вакансии сократилась до нуля. Те кто остался на своих рабочих местах потеряли в заработной плате до 60 %.Одновременно банки стали отказывать желающим приобрести товары в кредит.

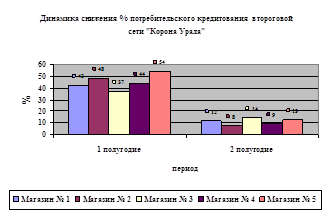

В августе и сентябре 2008 процент проданных товаров в кредит в среднем по всем торговым точкам снизился на 10 пунктов; в октябре и ноябре еще на 15 пунктов и к концу 2008 года достиг снижения на 35 пунктов.

В приложении № 2 приведены показатели розничного товарооборота и доли продаж товаров в кредит по структурным подразделениям данной торговой сети. Пять торговых точек (магазинов) оказывают услугу потребительского кредитования через банки "Русский стандарт" и "Русфинанс" банк. Данные показатели приведены за первое и второе полугодие 2008. Магазины предоставляют товары в кредит по следующим группам:

- мебель

- сантехника

-строительные материалы

-бытовая и компьютерная техника

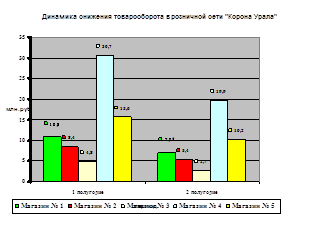

Из данных таблицы видно, что в среднем по предприятию розничный товарооборот снизился во втором полугодии на 25 079 225,00 рублей. Что в процентном соотношении составляет 36% к показателям первого полугодия. Доля потребительского кредитования в среднем снизилась на 27 542 597,00 рублей и составляет лишь 15% от показателя первого полугодия. Динамика такова, что в среднем по подразделениям доля потребительского кредитования упала на 35% по отношению к первому полугодию.

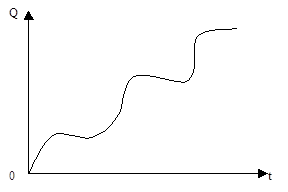

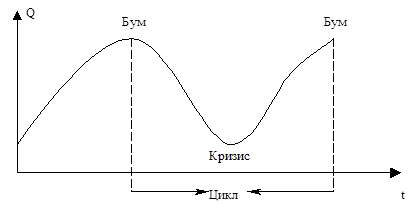

Эту динамику можно отразить в диаграммах Рисунок № 1 и Рисунок № 2

Рисунок № 1

Рисунок № 2

Итак, можно сделать вывод, что потребительское кредитование действительно существенно влияет на величину розничного товарооборота. Когда был подъем в области продаж товаров в кредит, большую выгоду имели и банки, и предприниматели, а теперь в сложной для всех ситуации значительно пострадали не только банки, но и розничная торговля промышленными товарами. В данной ситуации бизнесменам, которые сделали акцент своей деятельности на розничную торговлю промышленные товары, ничего не остается делать, как ждать. Объемы розничного товарооборота снизились в данной области не только за счет снижения выдаваемых кредитов населению, но и за счет ухудшения финансового положения населения в целом.

3. Потребительское кредитование в 2009 году. Прогнозы, перспективы развития

Во второй главе работы подробно описана ситуация, сложившаяся на рынке потребительских кредитов на сегодняшний день, когда во всем мире ярко выражен финансовый кризис.

В сложившейся ситуации пострадали как кредитодатели, то есть банки, выдавшие займы, но и сами заемщики. На вопрос, как будут обстоять дела в сфере потребительского кредитования в текущем 2009 году, однозначных ответов нет. Специалисты крупных банков, эксперты в этой области дают разные оценки происходящему.

Эксперты видят три главные причины сложившегося положения: во-первых, ухудшение платежеспособности населения страны, во-вторых, неблагоприятные макроэкономические факторы, в-третьих, "заградительные меры" самих банков. Падение платежеспособности населения вызвано резким сокращением рабочих мест, приостановкой роста зарплат, снижением темпов производства и потребления. Рынок труда в нашей стране очень болезненно закончил 2008 год, но пик безработицы еще впереди: основной удар придется на март–апрель 2009 года. В таких условиях заемщик должен учитывать достаточно непростую ситуацию в экономике – если он неожиданно станет безработным, могут возникнуть сложности с возвратом денег. Другой момент – возможное замедление роста заработной платы. В итоге возникнет ситуация, когда в условиях растущей инфляции для выплаты процентов придется экономить на самом необходимом. Кроме того, стоимость залога по кредиту может снизиться, что сделает необходимым изыскивать средства для компенсации этой разницы

Второй фактор – ухудшение макроэкономических условий – не зависит ни от конкретных заемщиков, ни от отдельных банков, а является результатом общего снижения темпов развития мировой экономики в условиях глобального финансового кризиса.

Третий фактор уменьшения общей доли потребительских кредитов на рынке кредитования – это ужесточение требований к заемщикам от самих банков. В начавшемся году он также негативно скажется на этом сегменте продуктовой линейки банков. В условиях нестабильности все кредитные организации делают акцент не на количестве выданных кредитов, а на качестве потенциальных заемщиков. Основная тенденция начавшегося года – максимальное снижение рисков – останется ведущей мотивацией всех игроков банковской сферы. Сейчас кредитные организации идут не по пути наращивания кредитного портфеля, а по пути минимизации рисков. Также были пересмотрены правила оценки платежеспособности заемщика: например, для кредитора важно, чтобы доход заемщика был подтвержден официально. Корректировка требований к заемщикам вызвана желанием кредитных организаций повысить качество своего кредитного портфеля в целях недопущения невозвратов, т.е. направлена на повышение финансовой устойчивости кредитора. Никто не возьмет на себя ответственность полностью застраховать заемщиков от не самых приятных последствий кризиса. В настоящий момент каждый банк страны переживает дефицит ликвидности.

Таким образом, перспективы первого полугодия выглядят неутешительно. В прогнозах на второе полугодие 2009 года аналитики расходятся. Негативные оценки становятся более сдержанными, а ряд экспертов вообще ожидают некоторого роста.

"В краткосрочной перспективе мы увидим сокращение объемов потребительского кредитования и, как следствие, замедление его роста", – считает Андрей Степаненко, член правления Райффайзенбанка, руководитель дирекции обслуживания физических лиц. Оптимистические же оценки развития рынка потребительского кредитования в конце 2009 года связаны с очевидной необходимостью этого вида кредитов. Людям всегда нужны будут деньги, и долгий режим экономии все равно не исключает привлечения средств извне. К тому же полгода – достаточный срок для того, чтобы приспособиться к новым требованиям банков, снова найти потерянную работу с возможностью предоставления официальных справок о зарплате и прохождении испытательного срока.

Основная борьба за заемщика между банками может развернуться во второй половине 2009 года. Когда ставки у всех повышены и требования ужесточены, для увеличения прибыли придется совершать какие-то нетрадиционные шаги, чтобы привлечь клиентов. "Мы полагаем, что в условиях растущей конкуренции на рынке розничного кредитования основные игроки будут стремиться сохранить ставки по большинству продуктов на текущем уровне, – считает Дмитрий Вечканов, директор департамента розничных продуктов и маркетинга дирекции розничного бизнеса Росбанка. – Некоторое повышение ставок можно ожидать в сегменте продуктов с низкой доходностью для банков, таких как автокредиты или ипотека". Таким образом, основной удар сместится на соседние сегменты кредитования, а это значит, что оформлять потребительский кредит для приобретения, например, автомобиля простым заемщикам станет выгоднее, чем покупать машину по программе того же банка.

В период мирового финансового кризиса, когда банки снизили объемы выдачи потребительских кредитов, возможно, будет решен ряд проблем, давно имеющих место в этом сегменте рынка.

В целом по стране за последние три года объемы потребительского кредитования выросли в 6,8 раза, тогда как совокупные активы банков увеличились лишь в 2,4 раза, а общий кредитный портфель банков - только втрое. Представленные данные подтверждают тот факт, что за последние несколько лет российский рынок потребительского кредитования испытывал небывалый рост. Но проблемой является отсутствие достаточного законодательного регулирования в этой области.

Круг нерешенных правовых проблем, связанных с потребительским кредитованием, достаточно широк. Это и отсутствие специального законодательства, и сложный механизм реализации залога, а также целый ряд других проблем юридического характера.

С точки зрения банка можно выделить следующие основные проблемы потребительского кредитования.

Похожие работы

... с одной стороны и юридическими и физическими лицами с другой стороны, при которых государство выступает в качестве заемщика, кредитора и гаранта. Как экономическая категория государственный кредит находится на стыке отношений финансы и кредит, по этому, поэтому ему присущи особенности обеих этих категорий. Как одно из звеньев финансовой системы кредит обслуживает формирование и использование ...

... важно знать, что для экономического цикла характерны колебания деловой активности при наличии долговременной тенденции к экономическому росту.[7] 2. ВИДЫ ЭКОНОМИЧЕСКИХ ЦИКЛОВ, ИХ ФАЗЫ И ВЛИЯНИЕ ЭКОНОМИЧЕСКИХ ЦИКЛОВ НА РАЗЛИЧНЫЕ ОТРАСЛИ ЭКОНОМИКИ 2.1 Фазы экономических циклов Существует множество классификаций, согласно которым определяется число фаз и их названия. Некоторые современные ...

... прибыли выступает, с одной стороны, показателем эффективности производства, с другой – его стимулом и регулятором. Снижение прибыли отражает падение эффективности пред Понятие экономического роста и цикличности История развития человеческого общества наглядно свидетельствует о том, что рыночная экономика способна создать большее количество товаров и услуг для большего количества людей, чем ...

... самостоятельно и в режиме саморегулирования (без вмешательства правительства). Главное достоинство их внутренний лаг равен нулю, следовательно стабилизация экономики может наступить очень быстро. Действия стабилизаторов связано с изменениями: 1) реального объема национального производства. Здесь стабилизатор – прогрессивная шкала налогообложения 2) уровня цен в стране (рост). Это ведет к ...

0 комментариев