Навигация

Система страхования вкладов в России и пути ее совершенствования

3. Система страхования вкладов в России и пути ее совершенствования

3.1 Система страхования (гарантирования) вкладов в России и пути ее совершенствования

Банки привлекают значительные объемы средств, причем на самые разные сроки, и потому даже относительно небольшие потери могут привести их в состояние, когда они окажутся не способны рассчитаться по долгам в срок. Когда общественность узнает о нарушении ликвидности у банка, то часто ответной реакцией с ее стороны бывает наплыв в банк требований о возврате вкладов. Это приводит к истощению ресурсов и заставляет банки резко сокращать объемы операций, приносящих доходы. То есть банки страдают даже от случайной нестабильности рынка, от панически разрастающегося чрезмерного изъятия вкладов. Незапланированное увеличение оттока вкладов (депозитов) может привести отдельные банки к банкротству.

Любое значительное банкротство обладает потенциалом, способным вызвать цепную реакцию трудностей у контрагентов банкрота. Банкротства банков не более часты, чем банкротства в других секторах хозяйства, но они могут иметь более опасные последствия для экономики в целом. Когда происходит банкротство крупного банка или нескольких банков, то это всегда влечет за собой волну банкротств других банков и клиентов, имеющих тесные связи с этими банками. Иногда наплыв требований от кредиторов о досрочном возврате вкладов распространяется не только в банк, оказавшийся в затруднительной ситуации, но и на другие, в том числе и платежеспособные банки. Бывает, что изъятие вкладов охватывает большое количество банков, что провоцирует финансовую панику. Последняя, представляющая собой стихийное и досрочное изъятие вкладов (депозитов) из большого количества банков, является своеобразным фактором зарождения сугубо банковских кризисов, зарождающихся на самостоятельной основе (хотя чаще волны банковских кризисов являются следствием общего экономического кризиса или спада в экономике).

С другой стороны, можно понять и мотивы вкладчиков, пытающихся срочно и в массовом порядке изъять свои деньги из банков, о которых стала известна тревожная информация, т.е. спасающих свои средства, доверенные банкам.

Восстановление платежеспособности банковского сектора и доверия к банкам после прокатившегося кризиса всегда требует от общества значительных затрат. Для уменьшения таких затрат давно уже изобретен действующий в упреждающем порядке способ борьбы со вспышками массового изъятия вкладов и предотвращения кризисных ситуаций в экономике. Этот механизм называется государственным гарантированием (страхованием) банковских вкладов населения. Главной целью такого механизма, финансируемого преимущественно за счет средств самих же банков, является компенсация вкладов населения в случае банкротства конкретного банка (банков).

В России проблема создания механизма гарантирования банковских вкладов населения весьма нервно обсуждалась много лет, но к ее практическому решению приступили только в 2004 году.

Закон № 117-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" был подписан Президентом 23 декабря 2003 года. В соответствии с данным Законом в России впервые создаются общенациональный фонд обязательного страхования банковских вкладов физических лиц и соответствующий орган управления в форме государственной корпорации – Агентство страхования вкладов (ст. 38 Закона "О банках и банковской деятельности").

Целями Федерального закона являются защита прав и законных интересов вкладчиков банков Российской Федерации, укрепление доверия к банковской системе Российской Федерации и стимулирование привлечения сбережений населения в банковскую систему Российской Федерации.

Участие в системе страхования вкладов в России в соответствии с Федеральным законом обязательно для всех банков. Банки, не участвующие в системе страхования вкладов, не имеют права на получение лицензии на привлечение во вклады средств физических лиц.

На сегодняшний день число банков-участников системы страхования вкладов в Российской Федерации составляет 941 банк (всего Банком России или на основании его решения уполномоченным регистрирующим органом по состоянию на 01 февраля 2009 г были зарегистрированы 1225 кредитных организаций, 1170 являлись банками и 55 - небанковскими кредитными организациями.

Требования к участию банков в системе страхования вкладов:

Банк, имеющий разрешение Банка России признается удовлетворяющим требованиям к участию в системе страхования вкладов при соответствии им одновременно следующим условиям:

если учет и отчетность банка признаются Банком России достоверными;

если банк выполняет обязательные нормативы, установленные Банком России;

если финансовая устойчивость банка признается Банком России достаточной;

если меры, предусмотренные статьей 74 Федерального закона "О Центральном банке Российской Федерации (Банке России)", статьей 20 Федерального закона "О банках и банковской деятельности", статьей 3 Федерального закона от 25 февраля 1999 года N 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций", к банку не применяются, а также отсутствуют основания для их применения по итогам тематической инспекционной проверки, проведенной в соответствии с частью 4 статьи 45 настоящего Федерального закона.

Предназначение и смысл существования агентства заключается в защите прав и законных интересов вкладчиков. И для этого государство предоставило необходимые полномочия и инструментарий.

Во-первых, в России существует и успешно функционирует система страхования вкладов граждан. Это означает, что при банкротстве банка агентство максимально быстро обеспечивает доступ граждан к получению страхового возмещения.

Во-вторых, создана дополнительная защита прав и интересов вкладчиков в виде системы финансового оздоровления банков, оказавшихся в затруднительном положении. Эта система новая, она стала функционировать с октября 2008 года, и при помощи агентства принимаются меры по предупреждению банкротства банков и обеспечению бесперебойного обслуживания и вкладчиков, и других клиентов банка. То есть в России действует комплексная система защиты прав вкладчиков.

Размер Фонда страхования вкладов составляет 83 миллиарда рублей. И в абсолютном, и в относительном выражении это – вполне достаточная сумма.

Механизм страхования вкладов в России похож на те механизмы, которые применяются в большинстве стран мира при создании подобной системы. Механизм заключается в накоплении регулярных взносов коммерческих банков – участников этой системы. Банки РФ обязаны ежеквартально отчислять в фонд страхования вкладов определенный процент от суммы всех привлекаемых вкладов физических лиц в данном банке, не более 0,15% расчетной базы.

При наступлении страхового случая будут производиться выплаты вкладчикам из фонда страхования вкладов. Администрирует этот фонд Агентство по страхованию вкладов. При наступлении страхового случая, когда у банка будет отозвана лицензия, или когда Центральным Банком России будет введен мораторий на выплату вкладчикам, Агентство должно будет осуществлять выплаты вкладчикам этого банка. Механизм достаточно простой, Агентство получает регулярно формируемый банком реестр вкладчиков. Реестр должен быть получен в течение недели после наступления страхового случая. По истечении двух недель вкладчики имеют право обратиться в Агентство за выплатой компенсации в оговоренных законом объемах. В течение трех дней после обращения агентство обязано выплатить эти деньги. Если в фонде не будет хватать средств, то закон предусматривает пополнение фонда из федерального бюджета. Другими источниками формирования фонда являются: первоначальный имущественный взнос государства в размере 2 млрд. руб, доходы от инвестирования средств фонда. В случае, если обязательство банка, в отношении которого наступил страховой случай, перед вкладчиком выражено в иностранной валюте, сумма возмещения по вкладам рассчитывается в валюте Российской Федерации по курсу, установленному Банком России на день наступления страхового случая.

Сумма возмещения по вкладам поменялась со времени принятия закона уже 4 раза. По вкладам в банке, в котором страховой случай наступил:

до 9 августа 2006 г. - максимальная сумма страхового возмещения составляет 100 тысяч рублей;

с 9 августа 2006 г. по 25 марта 2007 г. - максимальная сумма страхового возмещения составляет 190 тысяч рублей;

с 26 марта 2007 г по 1 октября 2008 г. – максимальная сумма страхового возмещения составляет 400 тысяч рублей;

после 1 октября 2008 г. – максимальная сумма страхового возмещения составляет 700 тысяч рублей.

Кроме того, отменена шкала выплат, что упростило восприятие населением самой системы страхования вкладов. Это уже третье повышение суммы страхового возмещения.

Каждый раз, когда происходило такое повышение, то фиксировалась положительная реакция населения.

Как уже было сказано, механизм страхования вкладов в России похож на механизмы страхования вкладов в других странах. В России и в других странах она построена на примере Федеральной корпорации по страхованию депозитов США (Federal Deposit Insurance Corporation – FDIC), которая была создана еще 75 лет назад. В США в отличие от России, страхуются вклады не только физических лиц, но и депозиты юридических лиц.

Размер фонда страхования депозитов в США на 1 октября 2008 г. составлял 45.2 млрд. долларов. В настоящее время размер фонда обязательного страхования вкладов РФ составляет 77.6 млрд. руб. (еще в ноябре 2008 размер фонда составлял около 86 млрд. руб).

В начале октября совет директоров FDIC принял решение о повышении ставок взносов в среднем в 2 раза - до 0,135% в год от суммы страхуемых депозитов.

В России 23 сентября 2008 г. размер страховых взносов банков был снижен с 0,13% до 0,1% расчетной базы в квартал (что все равно больше, чем в большинстве европейских стран, США).

Государственная дума России одобрила законопроект, в соответствии с которым с 01.10.2008 производится 100 % возмещение по вкладам, не превышающим 700 000 рублей.

В США в октябре 2008 г. увеличен со 100 тыс. дол. до 250 тыс. дол. лимит страховых выплат по банковским депозитам - на период до конца 2009 г., также 7 октября о повышении страховки объявили министры финансов стран-членов Евросоюза. В них объем 100-процентного возмещения был увеличен с 20 тысяч до 50 тысяч евро.

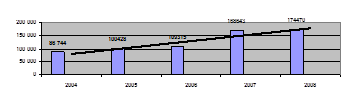

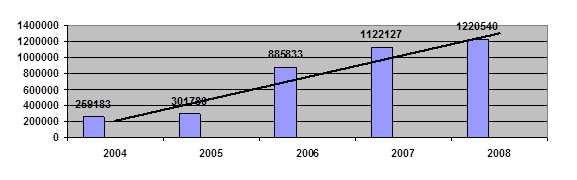

Отметим, что в прошедшем году система страхования вкладов оказала положительное влияние на рынок банковских вкладов, способствовала сохранению положительных тенденций в сфере банковских сбережений населения, сложившихся в последние годы.

Не исключено что предприниматели без образования юридического лица смогут получать возмещение по банковским вкладам так же, как и физические лица.

То есть в случае банкротства банка государство гарантирует им выплату 700 тысяч рублей по депозиту. Такая идея обсуждается сейчас в Агентстве по страхованию вкладов.

Но параллельно Агентство по страхованию вкладов предлагает ужесточить некоторые нормы законодательства, касающиеся таких выплат. Беспокойство агентства вызывают участившиеся попытки получить возмещение по вкладам, когда это не предусмотрено законодательством.

Речь идет о том, что, почуяв в банке проблемы, юридические лица в срочном порядке "перебрасывают" деньги со своего счета на счета физических лиц, обычно руководителей и учредителей предприятия, либо зачисляют деньги на зарплатные счета сотрудников. То есть они "дробят" свои счета и благодаря такой схеме пытаются получить страховое возмещение по вкладам, которое полагается физическим лицам. Иногда к махинациям прибегают и граждане, вклады которых составляют более 700 тысяч рублей. С августа прошлого года сумма такого возмещения, предъявленного Агентством по страхованию вкладов, составила 1,4 миллиарда рублей, а всего было открыто 2,5 тысячи "псевдовкладов", подсчитали в агентстве. Но такую нагрузку ни система страхования вкладов, ни бюджет не выдержат, говорит директор агентства. Правда, пока ни одной копейки по "псевдовкладам" Агентство по страхованию вкладов не выплатило.

Решить проблему, считают в агентстве, можно несколькими способами.

Например, предлагает А.В. Турбанов, внести изменения в закон о страховании вкладов и исключить выплату возмещения по вкладу, обязательства по которому возникли в течение трех месяцев до наступления страхового случая, если при этом не было фактического поступления денежных средств в банк.

Не исключено, что жесткие меры затронут и добросовестных вкладчиков либо спровоцируют новую волну оттока вкладов, предупреждают некоторые эксперты. В любом случае доказать, что дробление проводилось по злому умыслу и при "пособничестве" банкиров, будет сложно.

По мнению директора Департамента лицензирования деятельности и финансового оздоровления кредитных организаций Центрального банка Российской Федерации Михаила Сухова, пока надо пытаться пользоваться действующими нормами законодательства, а если судебная практика покажет, что это невозможно, тогда уже вносить поправки в закон.

Что касается предложения о государственных гарантиях по вкладам индивидуальных предпринимателей, по подсчетам А.В. Турбанова, увеличение страховой ответственности Агентства по страхованию вкладов составит 3,5 миллиарда рублей. И это не будет существенной нагрузкой на агентство. По мнению А.В. Турбанова, можно подумать и о подключении к этой схеме малых предпринимателей. Как правило, суммы вкладов индивидуальных и малых предпринимателей не превышают 700 тысяч рублей, говорит директор агентства.

При банкротстве любого по размеру банка агентство в состоянии выплатить вкладчикам соответствующую сумму страхового возмещения.

И даже если представить какой-то кошмарный сценарий массового банкротства банков, то и в этом случае предусмотрен механизм поддержки Фонда страхования средствами федерального бюджета.

Сейчас по уровню защиты мы вышли на европейский стандарт, Евросоюз рекомендует размер страхового возмещения на уровне 20 тысяч евро. 700 тысяч рублей – это как раз эквивалент данной суммы.

Из интервью генерального директора Государственной корпорации "Агентство по страхованию вкладов" А.В. Турбанова:

"Я бы хотел пожелать не волноваться за сохранность своих вкладов в банках, поскольку они защищены системой страхования. Я бы пожелал не поддаваться паническим настроениям, и если вы поспешили в банк для того, чтобы досрочно расторгнуть договор вклада, это означает, что вы поспешили усилить то напряжение, которое мы сейчас все ощущаем: и вы, и банки, и агентство. Сегодня вы забираете досрочно свои деньги из банка, завтра ваш близкий родственник идет в банк, чтобы получить потребительский кредит, и ему говорят: "Извините, мы не имеем возможности". Или предприятие, на котором вы работаете, обращается в банк с тем, чтобы получить оборотные средства для выплаты заработной платы вам и другим работникам предприятия, и у банка опять может не оказаться этих средств. Как бы мы не относились к банкирам, надо понимать, что банки – это кровеносная система и для экономики, и для наших домашних хозяйств. Пусть эта кровеносная система функционирует нормально под общественным контролем и под надзором государства".

Сам факт существования системы страхования вкладов оказывает стабилизирующую роль и беспокойство вкладчиков было бы в наше несколько напряженное время намного большим, если бы такой системы не существовало.

Похожие работы

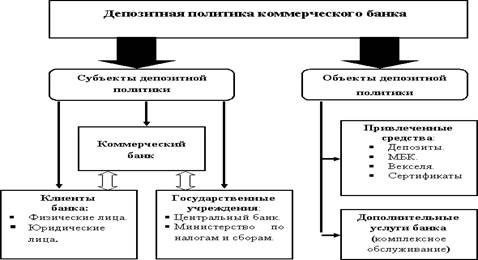

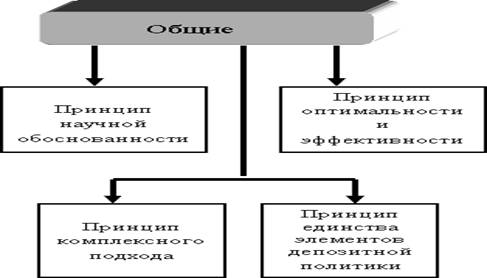

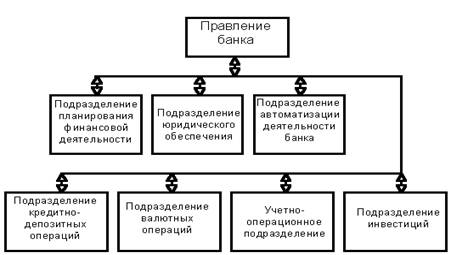

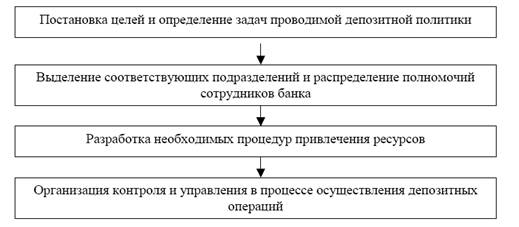

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

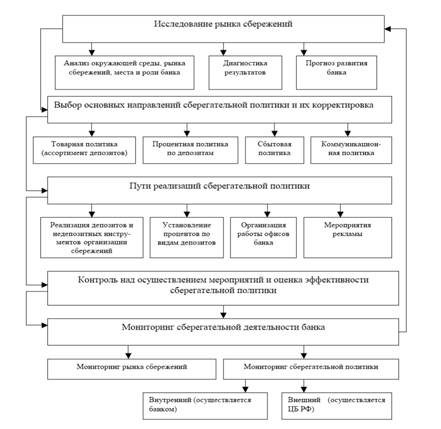

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

... кризиса, сложившегося в мире. Только за 1 квартал 2009 года они увеличились приблизительно на (3-5)% практически по всем коммерческим банкам. Глава 2 Депозитная политика коммерческого банка (на примере ОАО «Банк «Петровский») 2.1 Место ОАО «Банк «Петровский» на рынке банковских услуг Прежде чем анализировать конкретное направление деятельности какого-либо субъекта экономики, необходимо ...

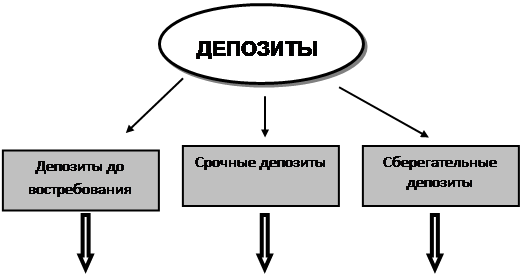

... ценных бумаг; Б) отчисления от прибыли банка на формирование или увеличение фондов; В) кредиты и займы, полученные от других юридических лиц; Г) депозитные операции. 2. ДЕПОЗИТНАЯ ПОЛИТИКА КОММЕРЧЕСКИХ БАНКОВ 2.1. Депозитные вклады Депозит – это экономические отношения по поводу передачи средств клиента на временное пользование банку. Исследуя сущность банковского депозита Э.С. ...

0 комментариев