Навигация

Аналіз ефективності функціонування Національного банку України

2.1 Аналіз ефективності функціонування Національного банку України

Проголошення державного суверенітету України стало передумовою проведення незалежної економічної політики, спрямованої на розбудову соціально орієнтованої ринкової економіки. Особливість перехідної економіки України полягає в тому, що вона вже не є плановою, але ще й не набула усіх характерних рис ринкової економіки. У такій економіці діють механізми обох типів економічних систем, і водночас важливу роль відіграють неекономічні фактори розвитку.

Процес трансформації в перехідних економіках передбачає створення грошово-кредитної і фінансової систем, що відповідають потребам розвитку ринкової економіки, забезпечують ефективність виробництва та включення національної економіки в міжнародний поділ праці.

Грошово-кредитна система України пройшла складний і суперечливий шлях розвитку, який умовно можна поділити на три етапи.

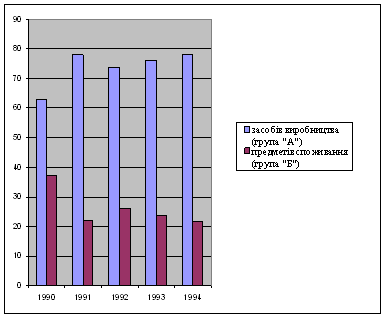

1. Формування грошово-кредитної системи незалежної України (1991-1994 рр.). Узагальнено особливості даного етапу відображено в додатку А.

2. Адекватний розвиток грошово-кредитної системи і досягнення макроекономічної рівноваги (1995-2000 рр.). Основні особливості цього етапу трансформаційних перетворень в грошово-кредитній системі України відображено в додатку Б.

3. Підвищення ефективності грошово-кредитної системи і забезпечення економічного зростання (починаючи з 2001 р.).

Цей етап є найбільш актуальним для даної роботи, тому більш докладно розглянемо цей період. На цьому етапі спостерігається економічне пожвавлення, економіка України розвивається динамічніше. На прискорення зростання позитивно вплинула грошово-кредитна політика, реалізація якої зумовила збільшення кредитів в економіку, забезпечення стабільності валютного ринку та обмінного курсу при значному зростанні резервів НБУ, збільшення рівня монетизації. В 2003 р. монетизація української економіки досягла рекордної величини – 36%. Деякого прискорення набула інфляція, яка порівняно з дефляцією 2002 року становила в 2003 році 8,2%, але вона не спричинила дестабілізаційного впливу на економіку. Темпи зростання реального ВВП у 2003 році в порівнянні з 2000 роком зросли в 1,44 рази, а ВВП на душу населення склав 1034 дол. В порівнянні з іншими країнами цей результат виглядає більш ніж скромним. У 2003 році ВВП на душу населення в Росії оцінювався в 3 тис. дол., а в Польщі – в 5 тис. дол.

Поліпшився фінансовий стан підприємств, загальна сума прибутку суб’єктів господарювання в 2003 році зросла порівняно з 2000 роком в 1,4 рази і становила 19,64 млрд. грн., але платіжна дисципліна залишилася на низькому рівні, значною залишилась кредиторська та дебіторська заборгованість. Значно збільшилися доходи зведеного бюджету. За підсумками 2003 року сума надходжень до зведеного бюджету України склала – 66,9 млрд. грн.

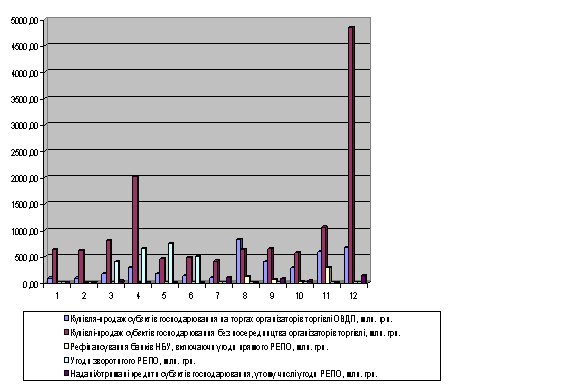

Позитивні зрушення відбулися у сфері кредитування економіки. Якщо у 2001 році обсяги кредитування української економіки складали 28 млрд. грн. То в 2002 році – 42 млрд. грн., а в 2003 році цей показник сягнув 53,8 млрд. грн. До позитивних зрушень в фінансовій-кредитній сфері можна віднести довгострокове кредитування. У 2003 році зафіксоване зростання довгострокового кредитування в порівнянні з минулим роком майже в чотири рази. Це свідчить про загальну адекватність банківської системи та її спроможність забезпечити потреби економіки в кредитуванні. Але крім цього це ж свідчить і про позитивні зрушення в самій економіці.

Після 2000 року розмір державного боргу стабілізувався на рівні 14,1-14,2 млрд. дол. Тільки за 2000 рік Україна виплатила одним лише міжнародним фінансовим організаціям 870 млн. дол. у рахунок погашення основної суми боргу, 132 млн. дол. – у рахунок обслуговування боргу, не отримавши жодного долара зовнішніх запозичень. Структура державного боргу залишалася незмінною, тобто із зазначеним переважанням зовнішньої складової.

У цілому розвиток грошово-кредитної системи на цьому етапі здійснювався відповідно до розвитку загальної макроекономічної ситуації і був спрямований на забезпечення внутрішньої та зовнішньої стабільності національної валюти.

Адекватність в основному грошово-кредитної політики економічному розвитку зумовила позитивні зміни в структурі грошової маси:

- обсяги зростання коштів у національній валюті перевищували обсяги в іноземній валюті вдвічі, що свідчило про зростання довіри до національної валюти;

- частка готівки в структурі грошової маси зменшилася з 41% до 37,4%;

- депозити фізичних осіб зростали більш високими темпами, ніж юридичних осіб, і їх частка у загальному обсязі ресурсів комерційних банків перевищувала частку коштів суб’єктів господарювання.

Оптимізація структури грошової маси та вжиття заходів щодо поліпшення умов для мультиплікативного розширення раніше випущених в обіг грошей сприяло зростанню випереджаючими темпами грошової маси порівняно зі змінами монетарної бази.

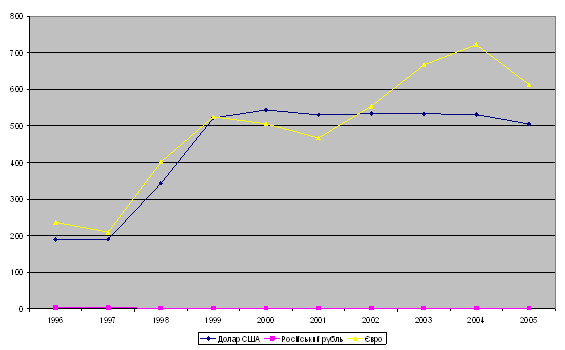

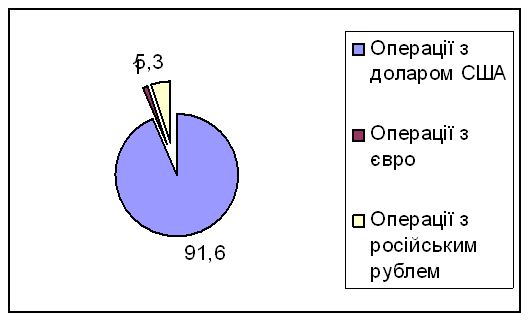

З 2000 року в Україні запроваджено режим регульованого плаваючого обмінного курсу гривні. Після значних коливань курсу в 1998 (80,5%) і в 1999 році (52,2%), протягом 2000-2002 років курс гривні змінився лише на 2,2%. В економіці і суспільстві з’явився реальний курсовий орієнтир, що сприяло зниженню інфляції з 25,8% в 2000 р. до 8,2% в 2003 році, а в 2002 – навіть мала місце дефляція (-0,6%). Обсяги валютних резервів НБУ за останні 4 роки збільшилися у 5 разів, саме за їх рахунок обслуговувався і погашався зовнішній борг. Про позитивний вплив режиму регульованого плаваючого валютного курсу гривні на ситуацію на валютному ринку свідчить зростання довіри до валютної політики.

Таблиця 2.1

Окремі параметри грошово-кредитної системи України в 2000-2003 рр.

| Показники | Одиниці | 2000 | 2001 | 2002 | 2003 |

| Реальний ВВП | % приріст | 5,9 | 9,1 | 4,1 | 8,5 |

| Інфляція | % | 25,8 | 6,1 | -0,6 | 8,2 |

| Профіцит бюджету | % до ВВП | 0,6 | -0,3 | 0,7 | -0,2 |

| Доходи зведеного бюджету | % до ВВП | 28,9 | 26,9 | 27,4 | 28,5 |

| Видатки зведеного бюджету | % до ВВП | 28,3 | 27,2 | 26,7 | 28,7 |

| Кредити в економіку | млн. грн. | 19121 | 28373 | 42035 | 53852 |

| Прибуток підприємств | млрд. грн. | 13,93 | 18,74 | 14,64 | 19,64 |

| Збиткові підприємства | % від загальн. кількості | 37,7 | 38,2 | 38,8 | 37,2 |

| Кількість безробітних | тис. чол. | 2707,6 | 2516,9 | 2301,0 | 2059,5 |

| Грошова готівка (М0) | млн грн. | 12799 | 19465 | 26434 | 33119 |

| Грошова маса (М1) | млн грн. | 20762 | 29796 | 40281 | 53129 |

| Грошова маса (М2) | млн грн. | 31544 | 45186 | 64321 | 94463 |

| Грошова маса (М3) | млн грн. | 32252 | 45755 | 64870 | 95043 |

Звертає на себе увагу ще одна особливість цього етапу трансформації грошово-кредитної системи України, а саме зміщення стратегічних пріоритетів до використання стабільності гривні, як монетарної передумови поступового переходу до інноваційно-інвестиційного розвитку. Основні особливості третього етапу відображені в додатку В.

Найважливішим елементом грошово-кредитної системи в Україні є Національний банк України, створений у вересні 1991 р. згідно із Законом України „Про банки і банківську діяльність”. Основною функцією НБУ є регулювання грошової маси, забезпечення її відповідності масі товарів і підтримки таким чином стійкої купівельної спроможності грошей, що є дуже важливою умовою нормального функціонування ринкового механізму. Виконанням цієї функції Національний банк сприяє дотриманню стабільності банківської системи, а також у межах своїх повноважень, - цінової стабільності.

Іншими похідними функціями Національного банку України є такі:

- організація системи рефінансування комерційних банків;

- встановлення для банків правил проведення банківських операцій, бухгалтерського обліку і звітності;

- визначення системи, порядку і форм платежів;

- здійснення банківського регулювання, організація і здійснення валютного контролю;

- аналіз стану грошово-кредитних, фінансових та валютних відносин та ін.

Виконання НБУ цих функцій означає водночас проведення грошово-кредитної політики, завдяки чому формується відповідна система.

Національний банк України має монопольне право на емісію грошей в обіг, на випуск банкнот, монет. Для забезпечення економіки готівковими грошима комерційні банки замовляють їх через мережу регіональних управлінь НБУ.

Функцію акумулювання і зберігання вільних коштів і обов’язкових резервів комерційних та інших банків, надання їм кредитів НБУ виконує встановленням норм обов’язкових резервів банків щодо різних категорій рахунків вкладників. За кризового стану окремих комерційних банків НБУ зобов’язаний вживати заходи для їх порятунку або ліквідації. Так, в Україні на початку 1996 НБУ розробив комплекс заходів із недопущення банкрутства великих банків. На початку 1999 року було зареєстровано 214 банків, з яких 54 віднесено до категорії проблемних, у 4-х банків відкликано ліцензію на здійснення всіх банківських операцій, 33 банки перебували на стадії ліквідації – 17 із них ліквідувались за рішенням НБУ, 16 – за рішенням Арбітражного суду, а станом на 01.07.2000 р. було 183 діючих банків, у 2003 – 179.

Крім регулювання емісії грошей, НБУ використовує різні методи регулювання самого руху грошей. Так, регулювання готівкового обігу відбувається через встановлення загального порядку здійснення касових операцій (організація денних, вечірніх та інших кас), встановлення лімітів залишку грошей в операційній касі банку, визначення загального порядку формування грошових знаків, їх зберігання, порядку витрачання готівки за цільовими призначеннями, передання одними підприємствами іншим, лімітування залишків грошей у касах та ін. Безготівковий грошовий обіг НБУ регулює стимулюванням депозитних операцій через виплату комерційними банками відсотків за депозити, використанням перевідних векселів, лімітуванням залишків у касах (що водночас стимулює зберігання основної маси грошей підприємствами і організаціями на рахунках у банку) та ін. Завдяки цим та іншим заходам НБУ здійснює єдину грошово-кредитну політику держави, забезпечує стабільність грошової системи.

Регулювання масштабів надання кредитів здійснюється передусім тому, що комерційні банки частину своїх активів (у країнах Заходу від 2 до 12%) зобов’язані зберігати у вигляди касового резерву в центральному банку, й розширення кредиту, який вони надають, залежить від величини приросту банківських пасивів, але не повинно перевищувати суму такого приросту більше як у 5 разів. В України норма обов’язкового резервування депозитів комерційних банків зменшилась з 17% у 2000 р. до 7,7% у 2003 р. З підвищенням центральним банком резервної норми банківські обороти зменшують, а з її зменшенням – зростають. Якщо кредитна експансія призводить до нестачі засобів на резервному рахунку банків, вони змушені загальмувати або припинити видачу нових кредитів, продати частину цінних паперів тощо, а за надлишку цих засобів порівняно з нормами резервів вони мають змогу розширювати кредити і створювати нові депозити. Це сприяє збільшенню на ринку банківських капіталів.

Кредитна політика здійснює суперечливий вплив на економіку. Якщо уряд, здійснюючи експансію, хоче знизити відсоткову ставку і пожвавити тим самим інвестиції, то грошово-кредитний механізм діє у зворотному напрямку: НБУ починає скуповувати цінні папери у комерційних банків, нефінансових організацій і населення, збільшуючи таким чином резерви комерційних банків та їх здатність до кредитування. В свою чергу, це збільшує пропозицію грошей та знижує відсоткову ставку. Інвестиції на ринку капіталів зростають і в перспективі мультиплікативно зростає ВВП. Це так звана політика „дешевих” грошей. Вона посилює інфляцію, призводить до диспропорції у народному господарстві та ін. Якщо НБУ продає урядові цінні папери. То в результаті у комерційних банків, нефінансових організацій і населення зосереджуються цінні папери, а в НБУ – гроші. Це скорочує банківські резерви і здатність комерційних банків до кредитування. Скорочення резервів у комерційних банках призведе і до скорочення грошової пропозиції, внаслідок чого відсоткова ставка на кредити і депозити зросте, а інвестування знизиться. Це так звана політика „дорогих” грошей, яка є одним з елементів рестриктивної політики держави. Вона стримує зростання виробництва, несприятливо позначається на діяльності дрібних товаровиробників, малого бізнесу, погіршує умови отримання споживчого кредиту населенням та ін.

Виконання НБУ функції надання кредитів і здійснення фінансових операцій для уряду передбачає надання державі кредитів у формі прямих позик (коротко - і довготермінових) або купівлю державних облігацій і ведення рахунків для урядових установ і організацій, місцевих органів влади, для державного казначейства (Міністерства фінансів або спеціальних державних фінансових органів, що здійснюють касове виконання державного бюджету).

Функцію контролю за банківською системою НБУ здійснює такими методами: установленням мінімального розміру капіталу банку, коефіцієнта ліквідності, ліміту кредитів одному позичальнику; через подання комерційними та іншими банками регулярних звітів йому за встановленою формою; постійним контролем за дотриманням норм здійснення банківських операцій, що розробляються і встановлюються або Нацбанком, або законодавчими органами.

Також до основних інструментів грошово-кредитної політики відносяться зміна норми обов’язкових резервів, зміна облікової ставки. Змінюючи мінімальну обов’язкову норму, НБУ може впливати на кредитні можливості комерційних банків. Збільшення норми резерву призводить до скорочення грошової пропозиції та підвищення відсоткової ставки. Гроші стають „дорогими”, що означає рестриктивну політику. І, навпаки, знижуючи резервну норму, НБУ здійснює експансіоністську політику, тобто політику „дешевих” грошей.

Слід зауважити, що зміна резервної норми – досить потужний інструмент монетарної політики, а практичне застосування цього елементу потребує обережності. Це пояснюється тим, що зміна норми резервування призводить до більшої зміни пропозиції грошей у відповідності з грошовим мультиплікатором:

![]() (2.1)

(2.1)

Облікова ставка – це відсоток, під який Національний банк надає кредити комерційним банкам (табл. 2.2). НБУ може надавати безпосередньо позику комерційним банкам, призначаючи низьку (дисконтну) облікову ставку. Тому ця політика також називається дисконтною. Вона призводить до збільшення резервів у комерційних банках і зростання пропозиції грошей, що знижує відсоткову ставку на грошовому ринку.

Таблиця 2.2

Зміна облікової ставки НБУ протягом 2000 – 2003 рр.

| Показники | 2000 | 2001 | 2002 | 2003 |

| Облікова ставка НБУ (середньозважена за рік), % | 30,6 | 19,7 | 9,5 | 7 |

| Індекс споживчих цін, % до попереднього року | 125,8 | 106,1 | 99,4 | 108,8 |

| Темпи зростання грошової маси М3, % до попереднього року | 145 | 142 | 142 | 102 |

| Зміна реального ВВП, % до попереднього року | 5,9 | 9,2 | 5,2 | 9,3 |

Спрямування зміни облікової ставки НБУ в кінцевому випадку залежить від типу монетарної політики (рестрикційного чи експансивного) та мети регулятивного процесу, спрямованого на обмеження чи розширення кредитних можливостей банківської системи країни. Зниження облікової ставки, як важіль експансивної політики, обумовлює зниження ставок за кредитами комерційних банків і відповідно зростання у підприємств можливостей інвестування коштів у виробництво. Тенденції економічного розвитку України свідчать про посилення ролі банківського кредиту у забезпеченні виробничого сектору необхідними коштами. Попри досі невисокий рівень банківського кредиту у валовому внутрішньому продукті України його значення значно зросло: від 8,65% к 1998 р. до 25,68% - у 2003 р.

Похожие работы

... поточного рахунку платіжного балансу, вагоме скорочення державного боргу, у т.ч. зовнішнього, істотне нарощування міжнародних валютних резервів Національного банку України. На прискорення економічного зростання позитивно вплинула грошово-кредитна політика, реалізація якої сприяла збільшенню кредитів в економіку і рівня монетизації, забезпеченню стабільності валютного ринку та обмінного курсу при ...

... міжгалузевих балансів фундаментальної аналітичної цінності вимагає принципово нових методологічних і методичних підходів, які б враховували процеси небувалої структурної та валютно-фінансової мінливості, а також стан руйнівної гіперстагфляції перехідного періоду в українській економіці. Потрібна й принципово нова працююча модель, яка б відбивала складні, суперечливі структурні процеси. В кризових ...

... на певний період вилучалася надлишкова грошова маса, і, таким чином, не створювався такий її обсяг, який загрожував би руйнуванням грошово-кредитного ринку. 3. Проблеми та перспективи здійснення вітчизняної грошово-кредитної політики 3.1 Особливості сучасної монетарної стратегії України Проведення сучасної грошово-кредитної політики потребує складних й відповідальних завдань, з якими потр ...

... , - будови, знаряддя і т.д. - повинні виконувати активні виробничі функції, тоді як ті, які були віднесені до оборотного капіталу, мають пасивні функції. 3. Особливості функціонування капіталу в різних сферах економіки 3.1. Функціонування капіталу в аграрному секторі економіки Сільське господарство – одна з найважливіших галузей матеріального виробництва, в якій створюються матеріальні ...

0 комментариев