Навигация

АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ БАЛАНКА КОММЕРЧЕСКОГО БАНКА

2. АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ БАЛАНКА КОММЕРЧЕСКОГО БАНКА

Рассмотрим бухгалтерский баланс ОАО «АФ Банка».

Таблица 2. Анализ бухгалтерского баланса ОАО "АФ Банк", тыс. руб.

| Активы | 2007 | 2008 | Уд. вес,% | Абс. откл. | Откл. уд. в. | Темп роста, % | |||

| 2007 | 2008 | ||||||||

| 1. Денежные средства | 14150 | 47704 | 0,817 | 1,712 | 33554 | 0,895 | 337,131 | ||

| 2. Средства кредитных организаций в Центральном банке РФ | 142660 | 47651 | 8,235 | 1,710 | -95009 | -6,525 | 33,402 | ||

| 2.1. Обязательные резервы | 7708 | 2673 | 0,445 | 0,096 | -5035 | -0,349 | 34,678 | ||

| 3. Средства в кредитных организациях | 199160 | 258357 | 11,496 | 9,270 | 59197 | -2,226 | 129,723 | ||

| 4. Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 5. Чистая ссудная задолженность | 1339660 | 1919815 | 77,332 | 68,887 | 580155 | -8,444 | 143,306 | ||

| 6. Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 118 | 95978 | 0,007 | 3,444 | 95860 | 3,437 | 81337,288 | ||

| 6.1. Инвестиции в дочерние и зависимые организации | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 7. Чистые вложения в ценные бумаги, удерживаемые до погашения | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 8. Основные средства, нематериальные активы и материальные запасы | 16383 | 240558 | 0,946 | 8,632 | 224175 | 7,686 | 1468,339 | ||

| 9. Прочие активы | 20229 | 176835 | 1,168 | 6,345 | 156606 | 5,178 | 874,166 | ||

| 10. Всего активов | 1732360 | 2786898 | 100 | 100 | 1054538 | 0 | 160,873 | ||

| Пассивы | |||||||||

| 11. Кредиты, депозиты и прочие средства Центрального банка РФ | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 12. Средства кредитных организаций | 85901 | 34207 | 4,959 | 1,227 | -51694 | -3,731 | 39,821 | ||

| 13. Средства клиентов (некредитных организаций) | 1224441 | 1186312 | 70,681 | 42,567 | -38129 | -28,113 | 96,886 | ||

| 13.1. Вклады физических лиц | 128838 | 708247 | 7,437 | 25,413 | 579409 | 17,976 | 549,719 | ||

| 14. Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 15. Выпущенные долговые обязательства | 641 | 101990 | 0,037 | 3,660 | 101349 | 3,623 | 15911,076 | ||

| 16. Прочие обязательства | 5038 | 20201 | 0,291 | 0,725 | 15163 | 0,434 | 400,973 | ||

| 17. Резервы на возможные потери по условным обязательствам кредитного характера | 248 | 70 | 0,014 | 0,003 | -178 | -0,012 | 28,226 | ||

| 18. Всего обязательств | 1316269 | 1342780 | 75,981 | 48,182 | 26511 | -27,799 | 102,014 | ||

| Источники собственных средств | |||||||||

| 19. Средства акционеров | 183361 | 1183361 | 10,584 | 42,462 | 1000000 | 31,877 | 645,372 | ||

| 20. Собственные акции, выкупленные у акционеров | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 21. Эмиссионный доход | 0 | 0 | 0 | 0 | 0 | 0 | |||

| 22. Резервный фонд | 9168 | 9168 | 0,529 | 0,329 | 0 | -0,2 | 100 | ||

| 23. Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи | 0 | -4510 | 0 | -0,162 | -4510 | -0,162 | |||

| 24. Переоценка основных средств | 366 | 47 | 0,021 | 0,002 | -319 | -0,019 | 12,842 | ||

| 25. Нераспределённая прибыль прошлых лет | 198373 | 221830 | 11,451 | 7,960 | 23457 | -3,491 | 111,825 | ||

| 26. Неиспользованная прибыль за отчётный период | 24823 | 34222 | 1,433 | 1,228 | 9399 | -0,205 | 137,864 | ||

| 27. Всего источников собственных средств | 416091 | 1444118 | 24,019 | 51,818 | 1028027,000 | 27,799 | 347,068 | ||

| 28. Всего пассивов | 1732360 | 2786898 | 100 | 100 | 1054538 | 0 | 160,873 | ||

| |||||||||

После анализа бухгалтерского баланса ОАО «АФ Банк» было выявлено следующее: в составе активов баланса наибольший удельный вес занимает чистая ссудная задолженность 77% в 2007г. и 69% в 2008г. Доля вложений банка сократилась на 8%, что составляет 580155 тыс. руб. это является отрицательным фактором и негативно сказывается на деятельности банка. Наименьший удельный вес имеют обязательные резервы (0,45% и 0,1% в 2007г. и 2008г. соответственно).

Следует отметить низкую долю ликвидных активов 10% в 2007г. и 12% в 2008г., показатель имеет возрастающую тенденцию, такое увеличение показателя происходит из-за увеличения основных средств, нематериальных активов и материальных запасов на 224175 тыс. руб. следовательно, если ликвидные активы увеличиваются, и прибыль увеличивается на 18704 тыс. руб. при темпе роста 150%, то увеличивается доля рисков.

Также наблюдается сокращение вложений средств кредитных организаций в Центральном Банке РФ на 95009 тыс. руб.

Наибольший темп роста закреплён за чистые вложения в ценные бумаги и другие финансовые активы это свидетельствует о направленности вложений банка. Наименьший темп роста принадлежит средствам кредитных организаций в Центральном банке РФ – 33%, при этом показатель имеет снижающуюся тенденцию.

Что касается пассивной части баланса, то удельный вес собственных средств превышает норматив 24% в 2007г., 52% в 2008г. (норматив 10-15%). Собственные средства за исследуемый период выросли на 1028027 тыс. руб. при темпе роста 347% это положительный фактор. Увеличение показателя произошло за счёт увеличения нераспределённой прибыли прошлых лет на 23457 тыс. руб. Обязательства банка увеличились на 26511 тыс. руб. Наибольший удельный вес занимают средства клиентов 71% в 2007г. и 43% в 2008г. Наименьший удельный вес принадлежит статье «Резервы на возможные потери» в 2007г. 0,0,014%, и 0,003% в 2008г. также этот показатель имеет тенденцию к сокращению, за 2007 – 2008гг. он сократился на 178 тыс. руб. Это можно отнести положительным факторам, так как если снижается данный показатель, следовательно, банк уверен в своих клиентах, в том, что они погасят свои обязательства. Что касается темпа роста для этого показателя, то он незначителен и составляет 28%

Также в пассиве происходит снижение средств кредитных организаций на 51694 тыс. руб., средств клиентов на 38129 тыс. руб., это говорит о том, что банк покрывает свои задолженности перед клиентами. Что касается остальных показателей, то например эмиссионный доход банк вообще не выплачивает, как и средства, выкупленные у акционеров.

Все эти факторы «говорят» о специализации ОАО «АФ Банк», она заключается в привлечении средств за счет физических лиц 7% в 2007г. и 25% в 2008г., но данный показатель имеет увеличивающуюся тенденцию.

Таблица3. Анализ отчёта о прибылях и убытках ОАО "АФ Банк", тыс. руб.

| Показатели | 2007 | 2008 | Уд. Вес,% | Абс. отклон. | Темп роста,% | |

| 2007 | 2008 | |||||

| 1. Процентные доходы, всего, в том числе: | 97986 | 357432 | 100 | 100 | 259446 | 364,779 |

| 1.1. От размещения средств в кредитных организациях | 12033 | 21565 | 12,280 | 6,033 | 9532 | 179,215 |

| 1.2. От ссуд, предоставленных клиентам (некредитным организациям) | 85865 | 329949 | 87,630 | 92,311 | 244084 | 384,265 |

| 1.3. От оказания по финансовой аренде (лизингу) | 0 | 0 | 0 | 0 | 0 | |

| 1.4. От вложений в ценные бумаги | 88 | 5918 | 0,090 | 1,656 | 5830 | 6725,000 |

| 2. Процентные расходы, всего, в том числе: | 3334 | 69246 | 100 | 100 | 65912 | 2076,965 |

| 2.1. По привлечённым средствам кредитных организаций | 238 | 1007 | 7,139 | 1,454 | 769 | 423,109 |

| 2.2. По привлечённым средствам клиентов (некредитных организаций) | 3096 | 53999 | 92,861 | 77,981 | 50903 | 1744,154 |

| 2.3. По выпущенным долговым обязательствам | 0 | 14240 | 0,000 | 20,564 | 14240 | |

| 3. Чистые процентные доходы | 94652 | 288186 | 253,202 | 513,829 | 193534 | 304,469 |

| 4. Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещённым на кор. счетах, а также начисленным процентным доходам, всего, в том числе: | -7349 | -54117 | -19,659 | -96,489 | -46768 | 736,386 |

| 4.1. Изменение резерва на возможные потери по начисленным процентным доходам | -108 | -2520 | -0,289 | -4,493 | -2412 | 2333,333 |

| 5. Чистые процентные доходы после создания резерва на возможные потери | 87303 | 234069 | 233,543 | 417,339 | 146766 | 268,111 |

| 6. Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | 0 | -982 | 0,000 | -1,751 | -982 | |

| 7. Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 2848 | 15 | 7,619 | 0,027 | -2833 | 0,527 |

| 8. Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 | 0 | 0 | 0 | 0 | |

| 9. Чистые доходы от операций с иностранной валютой | 10067 | -3246 | 26,930 | -5,788 | -13313 | -32,244 |

| 10. Чистые доходы от переоценки иностранной валюты | -83 | 3857 | -0,222 | 6,877 | 3940 | -4646,988 |

| 11. Доходы от участия в капитале других юридических лиц | 0 | 0 | 0 | 0 | 0 | |

| 12. Комиссионные доходы | 7171 | 17879 | 19,183 | 31,878 | 10708 | 249,324 |

| 13. Комиссионные расходы | 399 | 1967 | 1,067 | 3,507 | 1568 | 492,982 |

| 14. Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | 0 | 0 | 0 | 0 | 0 | |

| 15. Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0 | 0 | 0 | 0 | 0 | |

| 16. Изменение резерва по прочим операциям | -248 | 24 | -0,663 | 0,043 | 272 | -9,677 |

| 17. Прочие операционные доходы | 561 | 80 | 1,501 | 0,143 | -481 | 14,260 |

| 18. Чистые доходы | 107220 | 249729 | 286,823 | 445,261 | 142509 | 232,913 |

| 19. Операционные расходы | 69838 | 193643 | 186,823 | 345,261 | 123805 | 277,275 |

| 20. Прибыль до налогообложения | 37382 | 56086 | 100 | 100 | 18704 | 150,035 |

| 21. Начисленные (уплаченные) налоги | 12559 | 21864 | 33,596 | 38,983 | 9305 | 174,090 |

| 22. Прибыль после налогообложения | 24823 | 34222 | 66,404 | 61,017 | 9399 | 137,864 |

| 23. Неиспользованная прибыль за отчётный период | 24823 | 34222 | 66,404 | 61,017 | 9399 | 137,864 |

Из таблицы 3 видно что в структуре процентных доходов ОАО «АФ Банк» наивысшее положение занимают ссуды, предоставленные клиентам (некредитным организациям) 88% в 2007г. и 92% в 2008г. это говорит о специализации банка (работа с физическими лицами). Наибольший темп роста наблюдается также у ссуд предоставленных клиентам 384%.

В процентах уплаченных наибольший удельный вес занимают привлечённые средства клиентов (некредитных организаций) 93% в 2007г. и 78% в 2008г. при темпе роста 1744%. К положительным факторам можно отнести рост процентных доходов на 259446 тыс. руб. при темпе роста 365%, при этом также выросли проценты уплаченные на 65912 тыс. руб. при темпе роста 2076%. Следует отметить превышение темпа роста процентов уплаченных над процентами полученными, что говорит о сравнительно быстром росте данных расходов над доходами и это отрицательный момент. Причинами такого положения могут являться следующие факторы: изменение ставки рефинансирования, конкуренция, отличны маркетинг банковских услуг, финансовый кризис 2008г.

Чистые процентные доходы возросли на 193534 тыс. руб. при темпе роста 268% это положительный фактор, рост произошёл за счёт увеличения доходов по ссудам на 244084 тыс. руб. В составе прибыли до налогообложения наибольший удельный вес занимают чистые доходы 286% в 2007г. и 445% в 2008г. и операционные расходы 187% в 2007г. и 345% в 2008г.

Отрицательным фактором является убытки по операциям с иностранной валютой на 13313 тыс. руб., а также убытки по операциям с ценными бумагами на 2833 тыс. руб. рост комиссионных расходов на 1568 тыс. руб.

Прибыль до налогообложения увеличилась на 18704 тыс. руб., при этом прибыль за отчётный период также увеличилась на 9399 тыс. руб.

В связи с этим можно дать ОАО «АФ Банк» следующие рекомендации: расширение банковских услуг (лизинг), так как иностранная валюта не стабильна, уменьшить обороты с иностранной валютой, проводить операции с драгоценными металлами, и ценными бумагами.

Похожие работы

... период В четвертой главе будет приведен прогнозный баланс на 2010год, и рассчитаны некоторые коэффициенты, и постараться решить те проблемы, которые были выявлены в ходе проведения комплексного анализа за отчетный период. 4.1 Прогнозный баланс на 01.01.2010 год Таблица 12. Прогнозный баланс на 01.01.2010 год Наименование статьи 01.01.2009 01.01.2010 уд.вес 01.01.2009 уд.вес ...

... сетевая компания», выделившихся из ОАО «Белгородэнерго». С этого момента Общество является полностью реорганизованным, основным видом деятельности которого является оказание сервисных услуг. 2 этап – история Открытого Акционерного Общества «Корпоративные сервисные системы» (ОАО "КорСсис"). 18 мая 2005 года на годовом Общем собрании акционеров ОАО «Белгородэнерго» было принято решение о ...

... В реальных сложившихся экономических условиях восстановить платежеспособность "Североникеля" невозможно. Но для наиболее объективной оценки необходимо проанализировать финансовое состояние комбината по данным баланса. Анализ финансового состояния комбината"Североникель" по данным агрегированного баланса. При анализе динамики агрегированного баланса целесообразно использовать графические методы. ...

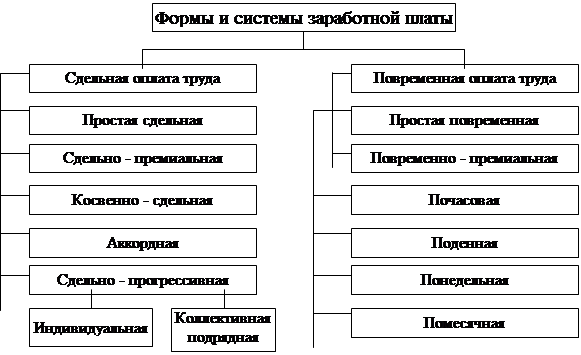

... грейда, установленного для должности, занимаемой данным работником и в рамках утвержденного планового Фонда оплаты труда подразделения. 3 Рекомендации по совершенствованию организации оплаты труда в ОАО «ОТП Банке» 3.1 разработка корпоративной стратегии оплаты труда персонала Возрастание роли материальной заинтересованности обусловлено тем, что в условиях рыночной экономики предприятия ищут ...

0 комментариев