Навигация

ПРОГНОЗ ЗНАЧЕНИЙ ДЕЯТЕЛЬНОСТИ БАНКА НА ПРЕДСТОЯЩИЙ ПЕРИОД

5. ПРОГНОЗ ЗНАЧЕНИЙ ДЕЯТЕЛЬНОСТИ БАНКА НА ПРЕДСТОЯЩИЙ ПЕРИОД

Таблица 9.Прогнозный баланс на 2009г.тыс. руб.

| № п/п | Наименование статьи | 2009 | 2008 | Уд. вес 2009 | Уд. вес 2008 | Отклонение | Темп роста, % |

| 1 | 2 | 3 | 4 | ||||

| I. АКТИВЫ | |||||||

| 1. | Денежные средства | 104595 | 46849 | 2,74 | 1,54 | 57746,00 | 223,26 |

| 2. | Средства кредитных организаций в Центральном банке Российской Федерации | 248544 | 338004 | 6,51 | 11,13 | -89460,00 | 73,53 |

| 2.1. | Обязательные резервы | 18488 | 47864 | 0,48 | 1,58 | -29376,00 | 38,63 |

| 3. | Средства в кредитных организациях | 625044 | 203582 | 16,37 | 6,70 | 421462,00 | 307,02 |

| 4. | Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 101955 | 0,00 | 3,36 | -101955,00 | 0,00 |

| 5. | Чистая ссудная задолженность | 1626040 | 2187651 | 42,60 | 72,03 | -561611,00 | 74,33 |

| 6. | Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 392022 | 118 | 10,27 | 0,00 | 391904,00 | 332222 |

| 6.1. | Инвестиции в дочерние и зависимые организации | 0 | 0 | 0,00 | 0,00 | 0,00 | |

| 7. | Чистые вложения в ценные бумаги, удерживаемые до погашения | 0 | 0 | 0,00 | 0,00 | 0,00 | |

| 8. | Основные средства, нематериальные активы и материальные запасы | 349146 | 34870 | 9,15 | 1,15 | 314276,00 | 1001,28 |

| 9. | Прочие активы | 471821 | 124145 | 12,36 | 4,09 | 347676,00 | 380,06 |

| 10. | Всего активов | 3817212 | 3037174 | 100,00 | 100,00 | 780038,00 | 125,68 |

| II. ПАССИВЫ | |||||||

| 11. | Кредиты, депозиты и прочие средства Центрального банка Российской Федерации | 0 | 15000 | 0 | 0,49 | -15000,00 | 0,00 |

| 12. | Средства кредитных организаций | 3068 | 87 | 0,08 | 0,003 | 2981,00 | 3526,44 |

| 13. | Средства клиентов (некредитных организаций) | 2213687 | 1414716 | 57,99 | 46,58 | 798971,00 | 156,48 |

| 13.1. | Вклады физических лиц | 1219633 | 561144 | 31,95 | 18,48 | 658489,00 | 217,35 |

| 14. | Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 0 | 0 | 0 | 0,00 | |

| 15. | Выпущенные долговые обязательства | 115244 | 135256 | 3,02 | 4,45 | -20012,00 | 85,20 |

| 16. | Прочие обязательства | 34174 | 1032173 | 0,9 | 33,98 | -997999 | 3,31 |

| 17. | Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон | 3559 | 0 | 0,09 | 0 | 3559 | |

| 18. | Всего обязательств | 2369732 | 2597232 | 62,08 | 85,51 | -227500 | 91,24 |

| III. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | 0,00 | ||||||

| 19. | Средства акционеров (участников) | 1183361 | 183361 | 31 | 6,04 | 1000000 | 645,37 |

| 20. | Собственные акции (доли), выкупленные у акционеров (участников) | 0 | 0 | 0 | 0 | 0 | |

| 21. | Эмиссионный доход | 0 | 0 | 0 | 0 | 0 | |

| 22. | Резервный фонд | 10879 | 9168 | 0,28 | 0,3 | 1711 | 118,66 |

| 23. | Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи | -7745 | 0 | -0,20 | 0 | -7745 | |

| 24. | Переоценка основных средств | 47 | 47 | 0,001 | 0,002 | 0,00 | 100,00 |

| 25. | Нераспределенная прибыль (непокрытые убытки) прошлых лет | 254340 | 221830 | 6,66 | 7,30 | 32510 | 114,66 |

| 26. | Неиспользованная прибыль (убыток) за отчетный период | 6598 | 25536 | 0,17 | 0,84 | -18938,00 | 25,84 |

| 27. | Всего источников собственных средств | 1447480 | 439942 | 37,92 | 14,49 | 1007538 | 329,02 |

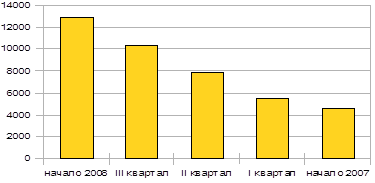

В составе активов баланса наибольший удельный вес занимает чистая ссудная задолженность 43% в 2009г. Доля вложений банка сократилась 561611 тыс. руб. это является отрицательным фактором и негативно сказывается на деятельности банка. Следует отметить низкую долю ликвидных активов Также наблюдается сокращение вложений средств кредитных организаций в Центральном Банке РФ на 89460 тыс. руб.

Наибольший темп роста закреплён за чистыми вложениями в ценные бумаги и другие финансовые активы это свидетельствует о направленности вложений банка. Наименьший темп роста принадлежит обязательным резервам.

Что касается пассивной части баланса, то удельный вес собственных средств превышает норматив 38% в 2009г. (норматив 10-15%). Собственные средства за исследуемый период выросли на 1007538 тыс. руб. при темпе роста 329% это положительный фактор.

Все эти факторы «говорят» о той же специализации ОАО «АФ Банк», она заключается в привлечении средств за счет физических лиц.

Таблица10.Прогнозный отчёт о прибылях и убыткахтыс. руб.

| Наименование статьи | 2009 | 2008 | Отклонение |

| 2 | 3 | 4 | |

| Процентные доходы, всего, | 332483 | 249290 | 83193 |

| Процентные расходы, всего, | 129405 | 48688 | 80717 |

| Чистые процентные доходы (отрицательная процентная маржа) | 203078 | 200602 | 2476 |

| Прибыль (убыток) до налогообложения | 27382 | 38361 | -10979 |

| Неиспользованная прибыль (убыток) за отчетный период | 6598 | 25536 | -18938 |

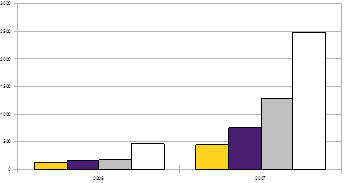

Процентные доходы банка возросли на 83193 тыс.руб, но так же возросли процентные расходы на 80717 тыс.руб.

Прибыль отчетного периода составила 6598 тыс.руб., что является отрицательным фактором, так как она не превышает прибыль предыдущего периода на 18938 тыс.руб.

ЗАКЛЮЧЕНИЕ

В заключении можно сказать, что рост собственного капитала банка является одной из причин динамического развития банка. 1 ноября 2008 года Центральным Банком Российской Федерации зарегистрирован очередной дополнительный выпуск акций ОАО «АФ Банк». Объем эмиссии составил один миллиард рублей.

Именно на такую сумму увеличился уставной капитал банка. Теперь он составляет 1 183 361 476 рублей. Собственный капитал банка составляет 1 миллиард 406 миллионов рублей.

По итогам прошедшего года ОАО «АФ Банк» занял первую позицию (29,5%) среди кредитных организаций Республики Башкортостан по размеру собственных средств.

Объем кредитования юридических лиц за 2008 год вырос на 59,3% и достиг 3 658 млн. рублей. За 2008 год было выдано 207 кредитов юридическим лицам. В 2008 году услугами Банка по кредитованию пользовались клиенты малого, среднего и крупного бизнеса, осуществляющие деятельность в самых различных отраслях экономики.

Источниками роста портфеля являлись как направление кредитования корпоративных клиентов, так и сектор кредитования розничных клиентов Банка. За 2008 год был выдан 2 761 кредит физическим лицам на общую сумму 819,3 млн. рублей, что в 1,9 раз превышает показатель 2007 года.

Рост пассивов был обусловлен, прежде всего, сохранением динамики роста средств клиентов и собственных средств Банка.

Привлечено денежных средств юридических и физических лиц на 845,0 млн. рублей без учета привлеченных ресурсов от акционеров, что в 6,6 раз больше по сравнению с 2007 годом. В том числе депозиты физических лиц составили 661,3 млн. рублей, что в 6,8 раз превышает показатели прошлого года.

В 2008 году юридическими лицами и частными предпринимателями было открыто более 400 расчетных счетов, что является положительной оценкой действий в области работы с корпоративной клиентурой для банка подобного уровня. За 2008 год депозиты и векселя юридических лиц увеличились в 5,7 раз. Этот фактор отражает увеличение объема и спектра операций с корпоративными клиентам. Успешная деятельность Банка по привлечению вкладов физических лиц обусловлена конкурентоспособной процентной ставкой, удобными условиями, а также уникальными предложениями ОАО «АФ Банк». Высокая доходность, а также инновационные предложения позволяют удовлетворить потребности любой категории вкладчиков. Обогащенная линейка срочных вкладов позволяет частным клиентам с различным уровнем достатка максимально эффективно распоряжаться своими денежными средствами, преумножая свой капитал.

Даже в период массового снятия вкладов в октябре-ноябре 2008 года Банк сохранил практически всех вкладчиков, а к концу года нарастил объем вкладов. Банку необходимо расширить инструменты рефинансирования путем получения дилерской лицензии профессионального участника рынка ценных бумаг, привлекать и размещать ресурсы по операциям РЕПО как с Банком России, так и с другими контрагентами.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Финансовая отчётность ОАО «АФ Банк за 2008г.»

2. Вешкин Ю.Г., Авагян Г.Л., Экономический анализ деятельности коммерческого банка: учеб.пособие \ Вешкин Ю.Г., Авагян Г.Л. – М.: Магистр, 2007.

3. Гиляровская Л.Т. , Паневина С.Н. Комплексный анализ финансово-хозяйственной деятельности банка и его филиалов – СПб.: Питер, 2005.

4. Макарьян Э.А., Герасименко Г.П., Мекарьян С.Э. Финансовый анализ: Учебное пособие. – М.: ИД ФБК – ПРЕСС, 2002.

5. Тосунян Г.А., Викулин А.Ю. Несостоятельность (банкротство) кредитных организаций: Учеб.-практ. Пособие. – М.: Дело,2002.

Похожие работы

... период В четвертой главе будет приведен прогнозный баланс на 2010год, и рассчитаны некоторые коэффициенты, и постараться решить те проблемы, которые были выявлены в ходе проведения комплексного анализа за отчетный период. 4.1 Прогнозный баланс на 01.01.2010 год Таблица 12. Прогнозный баланс на 01.01.2010 год Наименование статьи 01.01.2009 01.01.2010 уд.вес 01.01.2009 уд.вес ...

... сетевая компания», выделившихся из ОАО «Белгородэнерго». С этого момента Общество является полностью реорганизованным, основным видом деятельности которого является оказание сервисных услуг. 2 этап – история Открытого Акционерного Общества «Корпоративные сервисные системы» (ОАО "КорСсис"). 18 мая 2005 года на годовом Общем собрании акционеров ОАО «Белгородэнерго» было принято решение о ...

... В реальных сложившихся экономических условиях восстановить платежеспособность "Североникеля" невозможно. Но для наиболее объективной оценки необходимо проанализировать финансовое состояние комбината по данным баланса. Анализ финансового состояния комбината"Североникель" по данным агрегированного баланса. При анализе динамики агрегированного баланса целесообразно использовать графические методы. ...

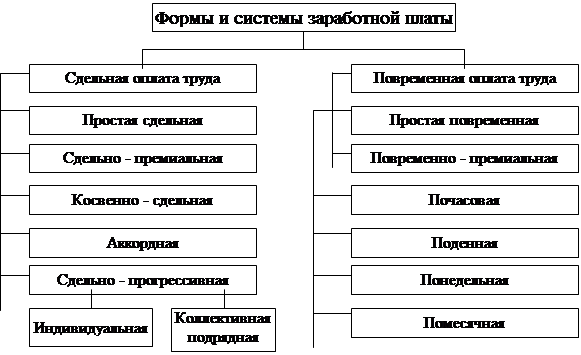

... грейда, установленного для должности, занимаемой данным работником и в рамках утвержденного планового Фонда оплаты труда подразделения. 3 Рекомендации по совершенствованию организации оплаты труда в ОАО «ОТП Банке» 3.1 разработка корпоративной стратегии оплаты труда персонала Возрастание роли материальной заинтересованности обусловлено тем, что в условиях рыночной экономики предприятия ищут ...

0 комментариев