Навигация

АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА

3. АНАЛИЗ ДИНАМИКИ И СТРУКТУРЫ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА

Рассчитаем коэффициент достаточности капитала.

Коэффициент достаточности капитала = Капитал / Всего активов

К2007 = 428607 тыс. руб. / 1732360 тыс. руб = 0,25

К2008 = 384841 тыс. руб. / 2786898 тыс. руб. = 0,14

Анализ коэффициента показал, что доля собственного капитала ОАО «АФ Банк» в структуре пассивов равна 0,25 в 2007г. и 0,14 в 2008г., что укладывается в норматив, следовательно, ОАО «АФ Банк» является достаточно устойчивым банком.

Доля уставного фонда в капитале банка = Средства акционеров / Капитал

К2007 = 183361 тыс. руб. / 428607 тыс. руб. = 0,43

К2008 = 1183361 тыс. руб. / 384841 тыс. руб. = 3,07

Коэффициент показал, что сумма средств инвестированных в развитие банка превышает взносы учредителей, это «говорит» о том, что капитал банка сформирован в большей степени из инвестированных средств.

Таблица 4. Уровень доходности активов, тыс. руб.

| Показатели | 2007 | 2008 | Отклонение |

| 1. Денежные средства | 14150 | 47704 | 33554 |

| 2. Средства кредитных организаций в ЦБ РФ | 142660 | 47651 | -95009 |

| 3. Средства в кредитных организациях | 199160 | 258357 | 59197 |

| 4. Чистые вложения, в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 0 | 0 |

| 5. Чистая ссудная задолженность | 1339660 | 1919815 | 580155 |

| 6. Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 118 | 95978 | 95860 |

| 7. Основные средства, нематериальные активы, и материальные запасы | 16383 | 240558 | 224175 |

| 8. Прочие активы | 20229 | 176835 | 156606 |

| 9. Всего активов | 1732360 | 2786898 | 1054538 |

| 10. Доходные активы | 1559167 | 2450985 | 891818 |

| 11. Уровень доходности активов | 0,9 | 0,88 | -0,02 |

| А0 = 1559167 / 1732360 = 0,9 |

| ||

| Аа = 2450985 / 1732360 = 1,415 |

| ||

| Ав = 2450985 / 2786989 = 0,88 |

| ||

| ∆А(а) = 1,415-0,9 = 0,515 |

| ||

| ∆А(в) = 0,88-1,415 = -0,535 |

| ||

| ∆А = 0,515-0,035 = -0,021 |

| ||

Так как доля доходных активов достаточно высока, а доходные активы это рисковые активы 90% в 2007г. и 88% в 2008г., то банк является не устойчивым и могут возникнуть риски неплатежей, как по текущим операциям, так и по своим обязательствам. Также следует отметить, что уровень доходных активов увеличивается на 891818 тыс. руб. это происходит в основном из-за увеличения чистой ссудной задолженности на 580155 тыс. руб. следовательно, риски увеличиваются.

Таблица 5. Коэффициент размещения платных средств, тыс. руб.

| Показатели | 2007 | 2008 | Отклонение |

| 1. Доходные активы | 1559167 | 2450985 | 891818 |

| 2. Средства кредитных организаций | 85901 | 34207 | -51694 |

| 3. Средства клиентов (некредитных организаций) | 1224441 | 1186312 | -38129 |

| 4. Выпущенные долговые обязательства | 641 | 101990 | 101349 |

| 5. Прочие обязательства | 5038 | 20201 | 15163 |

| 6. Резервы на возможные потери | 248 | 70 | -178 |

| 7. Платные привлечённые средства | 1316269 | 1342780 | 26511 |

| 8. Коэффициент размещения платных средств 7/1 | 0,844 | 0,548 | -0,296 |

| А0 = 1316269 / 1559167 = 0,844 | 0,844213 | ||

| Аа = 1342780 / 1559167 = 0,861 | 0,8612163 | ||

| Ав = 1342780 /2450985 = 0,548 | 0,5478532 | ||

| ∆А(а) = 0,861-0,844 = 0,017 | 0,0170033 | ||

| ∆А(в) = 0,548-0,861 = -0,313 | -0,313363 | ||

| ∆А = 0,017-0,313 = -0,296 | -0,29636 |

Так как коэффициент равен 0,844 в 2007г. и 0,548 в 2008г. при нормативе 1, это свидетельствует о том, что привлекаемые ОАО «АФ Банк» средства направляются в доходные операции, из расчета данного коэффициента видно, что средства используются по назначению. Они не отвлекаются на собственные нужды, либо в недоходные операции, все это приводит к увеличению прибыли. Так же положительным моментом является то что коэффициент размещения платных средств имеет тенденцию к сокращению.

Рассчитаем коэффициент мгновенной ликвидности.

Коэффициент мгновенной ликвидности = Средства кредитных организаций в Центральном банке РФ / Всего обязательств

К2007 = 142660 тыс. руб. / 1316269 тыс. руб. = 0,11

К2008 = 47651 тыс. руб. / 1342780тыс. руб. = 0,04

При расчёте коэффициента было выявлено, что он равен 0,11 в 2007г. и 0,04 в 2008г. это означает что доля обязательств банка, которые должны быть погашены, по первому требованию за счёт ликвидных активов равны 11% и 4%. Это является положительным фактором. Данная ситуация сложилась из-за сокращения средств кредитных организаций в Центральном банке РФ на 95009 тыс. руб. при темпе роста 33%.

Таблица 6. Расчёт коэффициента общей ликвидности, тыс. руб.

| Показатели | 2007 | 2008 | Отклонение |

| 1. Денежные средства | 1559167 | 2450985 | 891818 |

| 2. Средства кредитных организаций в ЦБ РФ | 142660 | 47651 | -95009 |

| 3. Основные средства, нематериальные активы и материальные запасы | 16383 | 240558 | 224175 |

| 4. Всего ликвидных активов | 1718210 | 2739194 | 1020984 |

| 5. Средства кредитных организаций | 85901 | 34207 | -51694 |

| 6. Средства клиентов (некредитных организаций) | 124441 | 1186312 | 1061871 |

| 7. Выпущенные долговые обязательства | 641 | 101990 | 101349 |

| 8. Прочие обязательства | 5038 | 20201 | 15163 |

| 9. Резервы на возможные потери | 248 | 70 | -178 |

| 10. Платные привлечённые средства | 216269 | 1342780 | 1126511 |

| 11. Коэффициент общей ликвидности | 7,945 | 2,04 | -5,905 |

| А0 = 1718210 / 216269 = 7,945 | 7,945 | ||

| Аа = 2739194 / 216269 = 12,666 | 12,666 | ||

| Ав = 2739194 /1342780 =2,040 | 2,040 | ||

| ∆А(а) = 12,666-7,945 = 4,721 | 4,721 | ||

| ∆А(в) = 2,040 -12,666 = -10,626 | -10,626 | ||

| ∆А = 4,721-10,626 = -5,905 | -5,905 |

Как показывают расчёты, значение коэффициента превышает минимальное значения (0,95). Результаты показали, что ликвидные активы имеют высокие значения, так как, происходит рост показателя ликвидных активов на 1020984 тыс. руб., обязательства выросли на 1126511 тыс. руб. С одной стороны это отрицательный фактор, так как есть риск вложений и риск потери ликвидности, с другой стороны положительный фактор, так как средства работают. Коэффициент имеет тенденцию к сокращению, что является отрицательным фактором.

Таблица 7. Коэффициент рентабельности активов, тыс. руб.

| Показатели | 2007 | 2008 | Отклонение |

| 1. Неиспользованная прибыль за отчётный период | 24823 | 34222 | 9399 |

| 2. Денежные средства | 14150 | 47704 | 33554 |

| 3. Средства кредитных организаций в ЦБ РФ | 142660 | 47651 | -95009 |

| 4. Средства в кредитных организациях | 199160 | 258357 | 59197 |

| 5. Чистые вложения в ценные бумаги оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 0 | 0 |

| 6. Чистая ссудная задолженность | 1339660 | 1919815 | 580155 |

| 7. Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 118 | 95978 | 95860 |

| 8. Основные средства, нематериальные активы, материальные запасы | 16383 | 240558 | 224175 |

| 9. Прочие активы | 20229 | 176835 | 156606 |

| 10. Всего активов | 1732360 | 2786898 | 1054538 |

| 11. Коэффициент рентабельности активов 1/10 | 0,014 | 0,012 | -0,002 |

| |||

| |||

| А0 = 24823 /1732360 = 0,014 |

| ||

| Аа = 34222 / 1732360 = 0,02 |

| ||

| Ав = 34222 /2786898 = 0,012 |

| ||

| ∆А(а) = 0,02 - 0,014 = 0,005 |

| ||

| ∆А(в) = 0,012 -0,02= -0,007 |

| ||

| ∆А = 0,005-0,007 = -0,002 |

| ||

При расчёте коэффициента было выявлено, что рентабельность всех активов находится на допустимом уровне. И так как прибыль выросла, на 9399 тыс. руб., то можно сделать вывод что ОАО «АФ Банк» придерживается не консервативной инвестиционной и ссудной политики, что положительно влияет на его работу, а также банк имеет не большое количество операционных расходов. Так как прибыль увеличивается следовательно риски у банка растут следовательно банк проводит активную работу с собственными средствами.

Рассчитаем коэффициент рентабельности уставного фонда (Прибыль за отчетный период / Средства акционеров).

К2007 = 24823 тыс. руб. / 183361 тыс. руб. = 0,14

К2008 = 34222 тыс. руб. / 1183361 тыс. руб. = 0,03

Коэффициент показал, что норма прибыли в уставном фонде составляет 14% в 2007г. и 3% в 2008г. Коэффициент имеет уменьшающуюся направленность.

Рассчитаем коэффициент рентабельности доходных активов (всего процентов полученных / доходные активы).

К2007 = 97986 тыс. руб. / 1559167 тыс. руб. = 0,06

К2008 = 357432 тыс. руб. / 2450985 тыс. руб. = 0,15

Данный коэффициент показал, что эффективность проводимых доходных операций находится на уровне 6% в 2007г. и 15% в 2008г. что говорит о не очень умелом управлении активными операциями и это может стать причиной возникновения убытков. Хотя есть и положительный момент, данный коэффициент имеет тенденцию к росту.

Рассчитаем коэффициент дееспособности (всего процентов уплаченных / всего процентов полученных).

К2007 = 3334 тыс. руб. / 97986 тыс. руб. = 0,03

К2008 = 69246тыс. руб. / 357432 тыс. руб. = 0,19

Расчёт коэффициента показал, что работа ОАО «АФ Банк» не стабильна. Это может говорить о достаточно рискованном менеджменте и не боязни введения чего-нибудь нового в свою деятельность.

Таким образом, можно сказать, что деятельность банка достаточно эффективна, хотя банк работает стабильно, на сколько это возможно, несмотря на кризис 2008г., также прибыль банка увеличивается, и средства вкладываются в прибыльные направления, это приводит к доходам, банк использует рискованную политику ведения дел.

Похожие работы

... период В четвертой главе будет приведен прогнозный баланс на 2010год, и рассчитаны некоторые коэффициенты, и постараться решить те проблемы, которые были выявлены в ходе проведения комплексного анализа за отчетный период. 4.1 Прогнозный баланс на 01.01.2010 год Таблица 12. Прогнозный баланс на 01.01.2010 год Наименование статьи 01.01.2009 01.01.2010 уд.вес 01.01.2009 уд.вес ...

... сетевая компания», выделившихся из ОАО «Белгородэнерго». С этого момента Общество является полностью реорганизованным, основным видом деятельности которого является оказание сервисных услуг. 2 этап – история Открытого Акционерного Общества «Корпоративные сервисные системы» (ОАО "КорСсис"). 18 мая 2005 года на годовом Общем собрании акционеров ОАО «Белгородэнерго» было принято решение о ...

... В реальных сложившихся экономических условиях восстановить платежеспособность "Североникеля" невозможно. Но для наиболее объективной оценки необходимо проанализировать финансовое состояние комбината по данным баланса. Анализ финансового состояния комбината"Североникель" по данным агрегированного баланса. При анализе динамики агрегированного баланса целесообразно использовать графические методы. ...

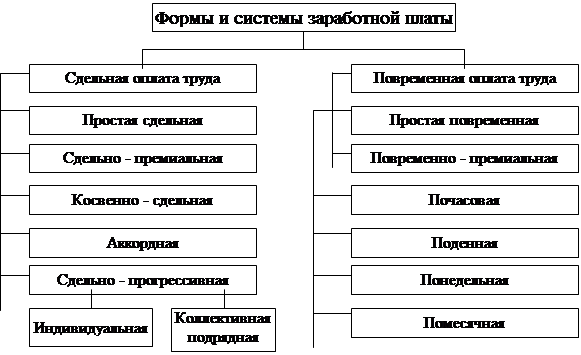

... грейда, установленного для должности, занимаемой данным работником и в рамках утвержденного планового Фонда оплаты труда подразделения. 3 Рекомендации по совершенствованию организации оплаты труда в ОАО «ОТП Банке» 3.1 разработка корпоративной стратегии оплаты труда персонала Возрастание роли материальной заинтересованности обусловлено тем, что в условиях рыночной экономики предприятия ищут ...

0 комментариев