Навигация

Решение проблемы отсутствия базы кредитных историй корпоративных клиентов

4. Решение проблемы отсутствия базы кредитных историй корпоративных клиентов

Для облегчения доступа банков к публичной финансовой информации было бы целесообразно создать Государственное бюро финансовой информации по банкам и корпоративным клиентам банков на базе Центрального Банка Российской Федерации.

Не все клиенты хотят разглашать информацию о себе. Поэтому стимулами, активизирующими деятельность по организации института кредитных бюро в России, должны быть стопроцентные гарантии отсутствия утечки данных, легальности и качества предоставляемой информации.

Иметь кредитную историю для каждого добросовестного заемщика выгодно, так как в будущем это позволит ему быстрее получать кредиты и под меньшую процентную ставку.

По мере того как инвесторы видят, что заемщик выполняет свои обязательства своевременно и в полном объеме, повышается их степень доверия к компании, готовность кредитовать ее. Раскрытие информации о рисках предприятия в этом случае более полное. Лучшее понимание кредиторами эмитента и его рисков. Лучшая узнаваемость компании и, соответственно, расширение доступа к заемному капиталу, рост операционной способности предприятия привлекать денежные ресурсы на иных, чем облигационный, сегментах финансового рынка, меньшие издержки на получение доступа к заемным денежным ресурсам – основные положительные результаты от внедрения предлагаемого мероприятия.

К тому же устраняется так называемая ассиметричность информации (вечная проблема кредитора - недостаточность данных о заемщике для принятия верного решения по всем аспектам сделки) и значительно удешевляется и ускоряется процесс получения достоверных сведений о партнере.

Создается цивилизованная конкурентная среда для заемщиков, в которой добросовестные имеют неоспоримые преимущества перед недобросовестными, в том числе для использования широкого спектра долговых обязательств (облигации, векселя, двойные складские свидетельства, аккредитивы и т.п.).

Устанавливается равноправное информационное положение кредитора и заемщика (Бюро кредитных историй систематически публикует кредитные рейтинги заемщиков) - не только заемщики имеют возможность выбрать кредитора (так сейчас происходит в России), но и кредитные организации имеют возможность выбирать заемщиков с теми или иными необходимыми качествами.

Таким образом, созданные кредитные бюро позволят банкам лучше оценивать принимаемые риски, повысит ответственность заемщиков по выполнению принятых на себя обязательств по погашению кредитов, будет способствовать росту доверия в кредитных отношениях.

Реализация всех предлагаемых мероприятий имеет огромное значение для развития эффективных и продуктивных отношений между банковским и реальным сектором экономики. Их эффективное взаимодействие играет ключевую роль в развитии каждой отрасли в отдельности и дает точек развития друг друга.

Результаты предлагаемых мероприятий:

Для банков – участников проекта:

- снижение рисков:

- развитие банковских технологий;

- сохранение капитала, при условии участия в кредитовании крупных проектов, носящих стратегический характер;

- повышение имиджа, приобретение положительного имиджа, среди потенциальных потребителей, зарубежных партнеров, и конкурентов, и т.д;

- выход на более современный уровень организации банковского бизнеса;

-Для экономики регионов:

- получение кредитов по наиболее низким ставкам;

- на более лояльных условиях;

- дополнительно финансирование социально – значимых и стратегических отраслей, и т.д;

- более динамичное развитие региональной экономики в целом;

- повышение инвестиционной привлекательности регионов;

-повышение конкурентоспособности региональных предприятий и региона в целом;

- эффективная реализации возложенных на региональные органы государственной власти функций по содействию в развитии региональной экономики.

Такая схема кредитования корпоративных клиентов стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно - технического процесса.

Регулируя доступ заемщиков на рынок ссудных капиталов, предоставляя государственные гарантии и льготы, государство, как участник проекта будет ориентировать банки на преимущественное кредитование отраслей, деятельность которых соответствует задачам осуществления региональных программ социально - экономического развития. Государство может использовать кредит для стимулирования отдельных районов. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление предприятий малого бизнеса, внедрение других видов предпринимательской деятельности.

Благодаря реализации предлагаемых мероприятий происходит более быстрый процесс капитализации прибыли, а следовательно, концентрации производства. Условием размещения акций на рынке является накопление значительных денежных капиталов и их сосредоточение в кредитной системе банка. Кредитная система в лице банков принимает активное участие и в самом проведении акций, капитальных вложений, жилищного строительства, экспорта товаров и прочих вливаний в экономику.

В результате внедрения предлагаемого проекта банками будут разработаны специальные условия кредитования:

- гибкие условия погашения займа;

- минимальный первоначальный взнос по проектам, финансируемым под залог приобретаемого имущества, возможность досрочного погашения кредита без взимания штрафов;

- минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению;

- а также специальная ставка вознаграждения по займу.

Все программы будут ориентированные на конкретный регион, а так же на макроэкономическую ситуацию в целом по стране и в мире.

Роль данного проекта характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, то они в значительной степени обуславливаются возвратностью кредита и, как правило, платным предоставлением средств. Это повышает ответственность и усиливает заинтересованность участников кредитных операций, побуждая их к целесообразному предоставлению и использованию заемных средств.

Основные результаты предлагаемого проекта для банковского сектора:

выход на более современный уровень организации банковского и кредитного бизнеса;

снижение рисков кредитования;

снижение объемов просроченной ссудной ной задолженности;

обмен опытом;

развитие банковских технологий;

своевременное информирование о кризисных ситуациях;

своевременное информирование об изменениях в банковской и кредитной системах;

полное аналитическое осведомление;

независимая оценка положения каждого банка на данном сегменте рынка;

Основные результаты предлагаемого проекта для государства и экономики в целом:

развитие банковской системы в целом;

более динамичное развитие кредитования в РФ;

повышение благосостояния общества;

повышение качества жизни населения;

увеличение ВВП;

более динамичное развитие экономики страны в целом;

стабилизация социально-экономической ситуации в стране.

Основные результаты от реализации предлагаемых мероприятий представлены в Приложении 1.

Таким образом, предлагаемые мероприятия в значительной степени улучшат взаимоотношения банковского и реального сектора.

Банки должны найти свое место в инвестиционном процессе, что будет залогом экономического роста в стране. Основой взаимодействия промышленных предприятий и банков должна служить реализация законченного инвестиционного цикла; их взаимодействие позволяет увеличить эффективность и масштабность инвестиционных процессов, расширить направления инвестиционных процессов.

Заключение

Одной из наиболее важных проблем ускоренного развития экономики России является задача организации конструктивного взаимодействия реального и кредитно-банковского секторов экономики.

Проанализировав основные тенденции развития корпоративного кредитования в Российской Федерации за последние три года, можно констатировать, что в современных условиях важнейшая, перераспределительная функция кредита в нашей экономике не реализована полностью.

Эти факты свидетельствуют о том, что взаимодействие банковского и реального сектора экономики недостаточно эффективны. Причиной тому служат ряд проблем, которые существенно тормозят развитие отношений между банковским и реальным сектором экономики:

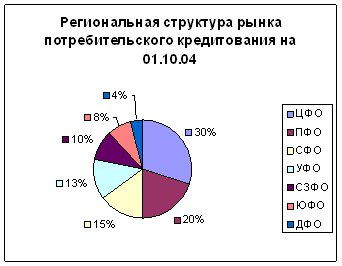

- рост объемов просроченной задолженности;

- неравномерное географическое распределение корпоративного кредитования (наибольшая доля объемов кредитования сосредоточена в ЦФО, удаленные от центра регионы характеризуются низкими объемами кредитования и особенно высокой потребностью в них);

- неэффективная система оценивания заемщиков;

- отсутствие базы кредитных историй корпоративных клиентов;

- недоступность «длинных кредитов»;

- низкий уровень капитализации банков (отсутствие возможности банков кредитовать в больших размерах).

Решение данных проблем поспособствует наиболее эффективному взаимодействию реального и банковского сектора, что особенно актуально в сложившихся условиях под влиянием последствий мирового финансового кризиса. Ведь эффективное развитие и наращивание положительных результатов того и другого сектора взаимосвязано, и решение проблем их взаимодействия весьма положительно отразится на результатах каждого в отдельности.

Эти проблемы носят системный характер, и могут привести к колоссальным сдвигам экономики в негативную сторону, отрицательно влияя на социально-экономические процессы в целом. Поэтому эту проблему, сегодня нив коем случае нельзя упускать из внимания, и разработать такой путь совершенствования этих взаимоотношений, чтобы он поспособствовал не только устранению этих узких мест, но и в дельнейшем препятствовал их возникновению.

Предложения по совершенствованию кредитования корпоративного сектора сводятся к следующим:

- организация независимых оценивающих агентств, которые будут оценивать не только финансовое положение заемщика, но и перспективы развития той отрасли, в которой заемщик осуществляет свою деятельность, а так же финансовое положение банка-кредитора;

- разработка и постоянное совершенствование собственных финансовых инструментов по оценки заемщиков (применение автоматизированных информационных программ);

- постоянное повышение качества корпоративного кредитного портфеля путем ужесточения методов оценивания кредитных проектов, ориентированных на длительные сроки;

- организация базы данных «плохих заемщиков»

- внедрение таких систем оценивания, как «Система оценки кредитоспособности заемщиков – юридических лиц», разработанная консалтинговой компанией «Франклин&Грант. Финансы и аналитика», «Автоматизированная система кредитования юридических лиц RS-Loans», разработанная R-Style Softlab, «Фауст 2010» (автоматизация кредитного отдела банка) от ООО «Софт фонд».

- создать Государственное бюро финансовой информации по банкам и корпоративным клиентам банков на базе Банка России

- организация наиболее тесного сотрудничества региональных банков с региональными органами государственной власти;

- внедрение практики синдицированного кредитования региональных банков с участием государства ( государство будет определять приоритетные для региона отрасли и предоставлять гарантии, и льготы).

Таким образом, предлагаемые мероприятия в значительной степени улучшат взаимоотношения банковского и реального сектора.

Список использованной литературы

1. Гражданский кодекс Российской Федерации. Часть первая [Электронный ресурс]: Федеральный закон от 30.11.1994 г. № 51-ФЗ (ред. от 29.06.2009) // СПС «КонсультантПлюс»

2. О банках и банковской деятельности [Электронный ресурс]: Федеральный закон от 2.12.1990 г. № 395-1 (в ред. от 27.12.2009, с изм. от 03.06.2009) // СПС «КонсультантПлюс»

3. О центральном банке Российской Федерации [Электронный ресурс]: Федеральный закон от 10.06. 2002 г. № 86 –ФЗ (ред. от 10.01.2003, с изм. от 22.09.2009 ) // СПС «КонсультантПлюс»

4. О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения) [Электронный ресурс]: Положение ЦБ РФ от 31 августа 1998 г. № 54-П (в ред. от 21. 07.2001).

5. Божко М, Гуманков К. Кредитов больше не дают // Финанс. — 29 октября 2008 г. — С. 22-25.

6. Банки и производственный бизнес — малый и средний /Мезенцева Т.М. // Российское предпринимательство. 2009 г — № 9 — С. 138-143.

7. Банки, как инструмент выхода из кризиса / Григорьев В.С. // Российское предпринимательство. 2009 г. — № 8 — С. 134-140.

8. Банковское дело. Современная система кредитования: учеб. пособие / Под ред. Лаврушина О. И. — М.: КноРус, 2008. — 260 с.

9. Банковская система России: настольная книга банкира / Под ред. Грязнова А. Г., Молчанова А. В., Тавасиева А. М. - М.: ДеКА, 2008. - 768 с.

10. Банковская система России 2009: стратегии выхода из кризиса [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/ru/analitics/?id=12 (14.04.2010).

11. Банковский сектор России: итоги и перспективы развития / Ананьев Д.Н.// Деньги и кредит 2009 г. — № 3 — С. 3-8.

12. Бюллетень банковской статистики. — 2007. — № 3. — 109 с.

13. Бюллетень банковской статистики. — 2008. — № 3. —112 с.

14. Бюллетень банковской статистики. — 2009. — № 3. — 110 с.

15. Годовой отчет ОАО СКБ Приморья «ПримСоцБанк» за 2007 год [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.pskb.com/ru/information_disclosure/financial_activities/

16. Годовой отчет ОАО СКБ Приморья «ПримСоцБанк» за 2008 год [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.pskb.com/ru/information_disclosure/financial_activities/

17. Годовой отчет ОАО СКБ Приморья «ПримСоцБанк» за 2009 год [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.pskb.com/ru/information_disclosure/financial_activities/

18. Голованов А. А. Кредитование предприятий реального сектора экономики // Финансы. — 2008. — № 11. — С. 62–64.

19. Гушер А. Банковская сфера России: общая ситуация и краткосрочный прогноз // Международная экономика. — 2008. — № 5. — С. 13–25.

20. Даль В. И. Толковый словарь живого великорусского языка. — Т.1. — М.: Рус.яз., 1981. — 1892 с.

21. Деньги. Кредит. Банки.: учеб. для вузов / Под ред. Жукова Е. Ф. — М.: Юнити-ДАНА, 2007. — 600 с.

22. Джикович В. / Банки не уйдут в отрыв // the Chief. — 2010. — № 3 (07). — С. 24-26.

23. Ершов Д. / Денежно-кредитные меры в условиях кризиса [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/media/File/news/Erchov.pdf

24. Инвестиции в реальный сектор экономики / Изряднова О. // Российская экономика: тенденции и перспективы. — 2008. — № 9. — С. 32-35.

25. Иноземцева Ю.В. Теоретические аспекты и методика анализа финансовых результатов от операций с корпоративными клиентами коммерческого банка // Аудит и финансовый анализ. — 2007. — № 2. — С. 154-162.

26. Корпоративные клиенты уходят из мелких банков в более крупные [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.alti.ru/business/business-39.html (17.03.2010).

27. Кредитование бизнеса в условиях финансовой нестабильности / Шевчук Д. // Финансовая газета . — 2009. — № 1. — С. 7-8.

28. Кредитование в условиях кризиса // Справочник экономиста — 2009. — № 4. — С. 99-103.

29. Кредитование малого бизнеса в условиях нестабильной финансовой ситуации / Чибисов А.А. [Электронный ресурс] / Официальный сайт. — Режим доступа : //http://www.finanal.ru/bankovskie-prodakty/problem-bankovskogo-kreditovaniya-malogo-bisnesa?page=0.0. (12.02.2010).

30. Кредитование экономики: тенденции и проблемы / Юлинкова И.Б. // Финансы и бизнес. — 2008. — № 3. — С. 59-66.

31. Кроливецкая В.Э., Тихомирова Е.В. / Банки в системе инвестиционного финансирования реального сектора экономики России // Деньги и кредит. — 2008 г. — № 11. — С. 22-28.

32. Ларионова В. А. / Развитие услуг для корпоративных клиентов как фактор устойчивости банков [Электронный ресурс] / Официальный сайт. — Режим доступа : //http://www.reglament.net/2007_l_article (15.12.2009).

33. Малый бизнес: проблемы доступности кредитов / Стахнюк А.В.// Деньги и кредит. — 2010 г. — № 3. — С. 23-26.

34. Малышева А.С. / Лекарство от банкротства: банки спасают корпоративных заемщиков [Электронный ресурс] / Официальный сайт. — Режим доступа : //http://www.bankir.ru/technology/article/3754517. (10.02.2010).

35. Меры противодействия мировому финансовому кризису / Улюкаев А.В. // Деньги и кредит. — 2008 г. — № 10. — С. 3-4.

36. Мировой финансово-экономический кризис / Динкевич А.И. // Деньги и кредит. — 2009 г. — № 10. — С. 23-30.

37. Мониторинг банковского сектора [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/media/File/news/Issue-4_3-9.05.2010.pdf (28. 04 2010).

38. Нешитой А.С. Рост без развития (к итогам социально-экономического положения России в 2008 г.) // ЭКО. — 2007. — № 4. — С. 2–12.

39. О кредитах, банках и финансовом кризисе [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/ru/about/news/detail/?id=128 (12.04.2010).

40. Основные направления антикризисных действий Правительства Российской Федерации на 2010 год. [Электронный ресурс] / Официальный сайт. — Режим доступа: http://premier.gov.ru/anticrisis/3.html (22.04.2010).

41. Отчет о развитии банковского сектора за 2007 год. [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.cbr.ru/publ/root_get_blob.asp?doc_id=8136 (2.02.2010).

42. Отчет о развитии банковского сектора за 2008 год. [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.cbr.ru/publ/root_get_blob.asp?doc_id=8461 (2.02.2010).

43. Развитие системы рефинансирования коммерческих банков[Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/ru/analitics/?id=15 (13.03.2010).

44. Реальный сектор оказался нереально платежеспособным [Электронный ресурс] / Официальный сайт. — Режим доступа : http://www.kommersant.ru/doc.aspx?DocsID=1310143 (10.02.2010).

45. РосБизнесКонсалтинг [Электронный ресурс] // Официальный сайт. — Режим доступа : http://www.rbc.ru (10.04.2010).

46. Российская экономика 2009: лечение голодания / Орлова Н. // Банковское обозрение . — 2009 г. — № 1. — С. 10-15.

47. Рудько – Силиванов В.В. /Актуальные вопросы взаимодействия банковского и реального секторов экономики в условиях кризиса // Деньги и кредит. — 2009 г. — № 7. — С. 18-22.

48. Секретарева О. Банк и инвестиционная компания: стратегическая синергия // Аналитический банковский журнал. — 2008. — № 1. — С. 60–65.

49. Снежко В. /Работа банков с корпоративными клиентами в период финансового кризиса // Экономическая политика. — 2009 г. — № 5. — С. 144-148.

50. Сорокина И. О. Преимущества и «подводные камни» синдицированного кредита // Финансовый менеджмент. — 2008. — № 1.— С. 105–122.

51. Стратегия развития банковского сектора до 2012 года [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.asros.ru/ru/analitics/?id=61 (15.04.2010).

52. Три повода не получить кредит / Калугин В.// the Chief. — 2010. — № 3 (07). — С. 8-10.

53. Условия предоставления факторинга в ОАО СКБ Приморья «ПримСоцБанк» [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.pskb.com/ru/corporate/credit/factoring/ (19.04.2010)

54. Финансы реального сектора экономики России /Научно-исследовательский финансовый институт АБиК Минфина России //Периодическое издание. — сент. 2009 г.— С. 18-53.

55. Финансы реального сектора экономики России /Научно-исследовательский финансовый институт АБиК Минфина России //Периодическое издание. — дек. 2009 г.— С. 20-57.

56. «Эксперт-200»: ежегодный рейтинг крупнейших компаний России [Электронный ресурс] / Официальный сайт. — Режим доступа: http://www.expert.ru/printissues/expert/2000/37/37ex-comm/ (10.04.2010).

Приложение 1

Результаты предлагаемых мероприятий*

| Проблема | Путь решения | Результат |

| рост объемов просроченной задолженности | организация независимых оценивающих агентств, которые будут оценивать не только финансовое положение заемщика, но и перспективы развития той отрасли, в которой заемщик осуществляет свою деятельность, а так же финансовое положение банка-кредитора; - разработка и постоянное совершенствование собственных финансовых инструментов по оценки заемщиков (применение автоматизированных информационных программ); - постоянное повышение качества корпоративного кредитного портфеля путем ужесточения методов оценивания кредитных проектов, ориентированных на длительные сроки; - организация базы данных «плохих заемщиков» | Снижение объемов просроченной задолженности |

| неэффективная система оценивания заемщиков | Внедрение таких систем оценивания, как «Система оценки кредитоспособности заемщиков – юридических лиц», разработанная консалтинговой компанией «Франклин&Грант. Финансы и аналитика», «Автоматизация ипотечного кредитования» от IBS – Информационные Бизнес Системы, «Автоматизированная система кредитования юридических лиц RS-Loans», разработанная R-Style Softlab, "Фауст 2010" (автоматизация кредитного отдела банка) от ООО «Софт фонд. | -возможность классифицировать заемщиков по уровню кредитоспособности, срокам предоставления кредитов; - оценивать влияние переменных внешней среды на рискованность бизнеса заемщика – макроэкономического окружения бизнеса, конкурентной среды бизнеса, рынка ресурсов для бизнеса и рынков сбыта для бизнеса; - анализировать кредитную историю заемщиков как по каждому в отдельности, так и по группам заемщиков в разрезе их величины или темпов роста, отраслевой, региональной принадлежности и прочим показателям, что важно для стратегического развития банка. |

| отсутствие базы кредитных историй корпоративных клиентов | Создать Государственное бюро финансовой информации по банкам и корпоративным клиентам банков на базе Банка России. | Создается цивилизованная конкурентная среда для заемщиков, в которой добросовестные имеют неоспоримые преимущества перед недобросовестными, в том числе для использования широкого спектра долговых обязательств (облигации, векселя, двойные складские свидетельства, аккредитивы и т.п.). |

| неравномерное географическое распределение корпоративного кредитования | - организация наиболее тесного сотрудничества региональных банков с региональными органами государственной власти; - внедрение практики синдицированного кредитования региональных банков с участием государства ( государство будет определять приоритетные для региона отрасли и предоставлять гарантии, и льготы) | Более динамичное развитие региональных баков и региональных предприятий |

| недоступность «длинных кредитов»; | снизятся риски. Они распределятся между банками – участниками банковского синдиката. На снижение рисков так же повлияет участие государства. По причине снижения рисков, снизится и стоимость долгосрочных кредитов. Они станут более доступными для реального сектора экономики. | |

| низкий уровень капитализации банков | Объединение капиталов позволит банкам кредитовать наиболее крупные проекты, не аккумулируя большие суммы в одном направлении. |

*Источник: составлено автором

Похожие работы

... нефинансового сектора все в большей степени определяется доступностью для них источников внешнего финансирования (для получения кредитов и займов). 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ КОРПОРАТИВНЫХ КЛИЕНТОВ В РФ Одним из наиболее широко обсуждаемых сегодня в экономической теории вопросов является вопрос об отсутствии взаимодействия промышленного и банковского секторов российской экономики ...

... все же существует. Ряд банков выдают кредиты без залога. Гарантией возврата кредита служит поручительство генерального директора предприятия или собственника. Развитие института кредитования корпоративных клиентов - процесс достаточно сложный, успех которого зависит от последовательной реализации действенных мер всестороннего характера и направленности. К мерам, направленным на развитие ...

... этапе своего развития. В связи с этим инфраструктуру кредитования необходимо совершенствовать для еще более эффективного влияния на кредитный процесс. Глава 3 Направления совершенствования инфраструктуры кредитования с целью повышения эффективности кредитного процесса 3.1 Кредитные бюро: проблемы и перспективы развития Несмотря на то, что рынок кредитных историй пока еще находится на ...

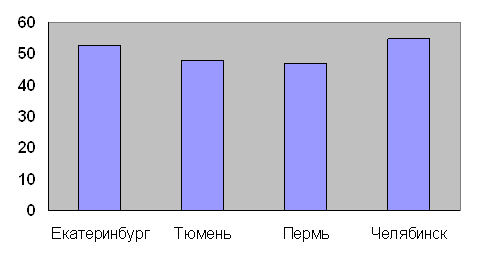

... - 6 месяцев. 8. Максимальный срок кредитования - 5 лет. 9. как правило банки кредитуют на срок от 1 до 3 лет. В данном разделе был проведен анализ текущего положения на рынке потребительского кредитования в России и в московском регионе в частности. Особое внимание следует уделить рынку потребительского кредитования в Уральском федеральном округе и в г. Екатеринбурге. 2. Анализ рынка ...

0 комментариев