Навигация

СУЩЕСТВЕННЫЕ СТАТЬИ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ, МЕТОДИКА ИХ РАСЧЕТА

3. СУЩЕСТВЕННЫЕ СТАТЬИ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ, МЕТОДИКА ИХ РАСЧЕТА

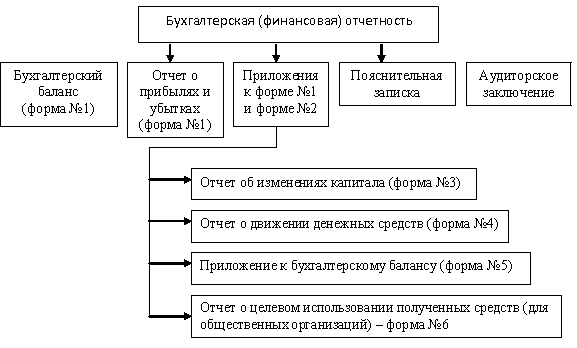

Основной задачей пояснительной записки является представление полной и объективной картины о финансовом положении организации и результатах ее хозяйственной деятельности за отчетный период. В ней должны содержаться детализированные данные о деятельности организации, которые не отражены в других отчетных формах. Информация должна представляться в пояснительной записке не только в виде цифр, как в других формах отчетности, но и в виде текста, Такая форма представления сведений облегчает восприятие отчетности заинтересованными пользователями.

Информация, включаемая в пояснительную записку, делится на обязательную и дополнительную.

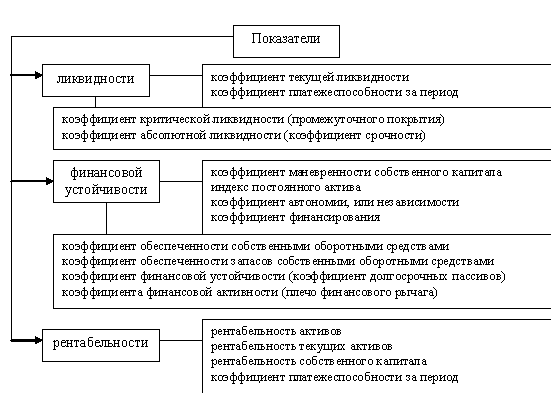

Индикаторами оценки финансового состояния служат финансовые коэффициенты. Методика расчетов одних и тех же коэффициентов сильно варьирует, поэтому порядок их расчета, применяемый организацией, должен быть раскрыт в тексте пояснительной записки.

В качестве наиболее простого подхода к выбору коэффициентов можно взять методику Правил проведения арбитражным управляющим финансового анализа утвержденных постановлением Правительства РФ от 25.06.03 № 367. В этом документе приводится методика расчета наиболее типичных показателей, используемых практически во всех отраслях реального сектора экономики.

Не следует забывать о целом ряде методологических трудностей, связанных с расчетом коэффициентов, таких как необходимость переклассификации статей баланса в аналитических целях; вариабельность аналитических показателей в зависимости от методов оценки активов и обязательств, выбранных в учетной политик; временная сопоставимость оценочных показателей.

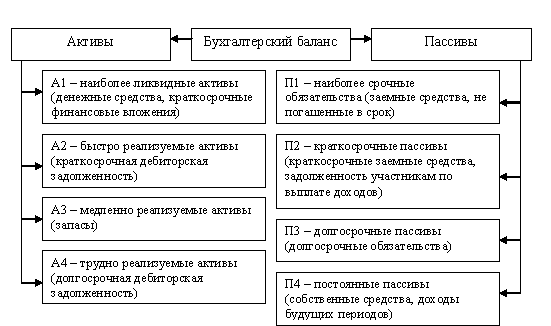

Для характеристики оценки финансового состояния с позиции краткосрочной перспективы ключевыми являются показатели ликвидности, как отражающие способность организации рассчитываться по краткосрочным обязательствам.

В качестве индикаторов целесообразно рассчитывать следующие показатели:

¾ коэффициент абсолютной ликвидности.

Этот коэффициент показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника;

¾ коэффициент текущей ликвидности.

Он характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника;

¾ степень платежеспособности по текущим обязательствам.

Она определяет текущую платежеспособность организации, объемы е6е краткосрочных заемных средств и период возможного погашения текущей задолженности перед кредиторами за счет выручки. Степень платежеспособности определяется как отношение текущих обязательств должника к величине средневзвешенной выручки.

Для оценки текущей платежеспособности в пояснительной записке т. ж. следует дать оценку таким абсолютным показателям как наличие денежных средств в кассе и на расчетных счетах; наличие убытков; просроченной дебиторской и кредиторской задолженности; не погашенные в срок кредитов и займов; наличие или отсутствие задолженности перед бюджетом.

Раскрытие сведений о структуре источников средств, степени зависимости фирмы от внешних инвесторов и кредиторов осуществляется в рамках оценки финансового состояния на долгосрочную перспективу (оценка финансовой устойчивости). В этом случае ситуация может быть проиллюстрирована такими показателями, как коэффициент автономии (финансовой независимости), коэффициент обеспеченности собственными оборотными средствами, для просроченной кредиторской задолженности в пассивах, показатель отношения дебиторской задолженности к совокупным активам. И, наконец, в качестве индикаторов, отражающих деловую активность организации, могут приводиться показатели рентабельности активов и нормы чистой прибыли.

Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам.

Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов.

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам.

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной и краткосрочной дебиторской задолженности, и потенциальных оборотных активов, подлежащие возврату, к совокупный активам организации.

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Норма чистой прибыли, измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто).

В пояснительной записке целесообразно приводить динамику показателей оборачиваемости. Часто данные показатели недооцениваются. Но следует понимать, что сами по себе, в отрыве от данных об объемах хозяйственных операций предприятия, показатели платежеспособности и финансовой устойчивости мало значат для принятия обоснованных управленческих решений. Это имеет место по той причине, что они характеризуют статику финансового положения предприятия на конкретный момент времени — дату составления отчетности. В то время как информация о платежеспособности, рентабельности предприятия и его зависимости от привлеченных источников финансирования должна соотноситься с данными об объемах оборотов активов и пассивов за период.

Оборачиваемость — это показатель, демонстрирующий объем (масштабы) изменения (движения) актива или пассива в целом либо конкретных статей актива и пассива за определенный период. Оборачиваемость рассчитывается на основе учетных данных путем деления оборота по счету (для активных счетов - кредитового, для пассивных - дебетового) на среднее значение его сальдо.

Для акционерных обществ, кроме перечисленных выше показателей, обязательными для раскрытия будут следующие: величина чистых активов организации и ее соотношение с уставным капиталом. Необходимость раскрытия этих показателей обусловлена нормативными требованиями. А именно; величина чистых активов не должна быть меньше величины уставного капитала общества, уставный капитал не должен быть меньше минимальной величины, определенной соответствующим Федеральным законом от 26.12.95 № 208-ФЗ "Об акционерных обществах".

Любые аналитические коэффициенты имеют смысл сопоставлять в динамике, это позволяет выяснить причины их изменения, спрогнозировать тенденции роста или снижения на перспективу. Чем больше периодов подвергается сравнению, тем точнее будет прогноз. Данные о динамике рассчитанных коэффициентов нагляднее всего представлять в пояснительной записке в виде графиков и диаграмм.

Значения показателей могут сильно варьировать в зависимости от отрасли и специфики производства, что объясняется различием в скорости оборота средств и продолжительности операционного цикла, а также разной структурой активов и обязательств. Поэтому нормативные значения коэффициентов должны разрабатываться с учетом специфики каждой конкретной организации и их значения должны приводиться в пояснительной записке.

Для того чтобы результаты оценки финансового состояния в пояснительной записке имели законченный вид, необходимо сделать выводы. В качестве лаконичного и конструктивного предоставления выводов как нельзя лучше подходит формат SWOT – анализа. Согласно этой методике все множество факторов деятельности компании группируется по четырем направлениям:

¾ S (Strengths) – сильные стороны деятельности предприятия;

¾ W (Weaknesses) – слабые стороны деятельности предприятия;

¾ (Opportunities) – возможности предприятия, позволяющие ему улучшить свое положение;

¾ T (Threats) – угрозы (опасности), с которыми может столкнуться предприятие на пути улучшения своей деятельности. Данная методика позволяет также разграничить результаты оценки финансового состояния на краткосрочную и долгосрочную перспективы, так как направления S и W «отвечают» за текущее состояние предприятия, O и T связаны с прогнозом состояния предприятия на перспективу.

Похожие работы

... Некоторые показатели бухгалтерской отчетности заполняются на основании данных аналитического учета (ведомостей, журналов-ордеров или иных аналогичных по назначению регистров). Однако основным источником информации для заполнения форм бухгалтерской отчетности остается Главная книга. Проверка записей на счетах бухгалтерского учета. Чтобы бухгалтерская отчетность соответствовала предъявляемым к ней ...

... и Указания о порядке составления бухгалтерской отчетности (утверждены Приказом МФ РФ от 13 января 2000 г. № 4н). 19. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации (утверждены Приказом Министерства финансов от 28 июня 2000 г. № 60н). 20. Методические рекомендации по составлению и представлению сводной бухгалтерской отчетности ( ...

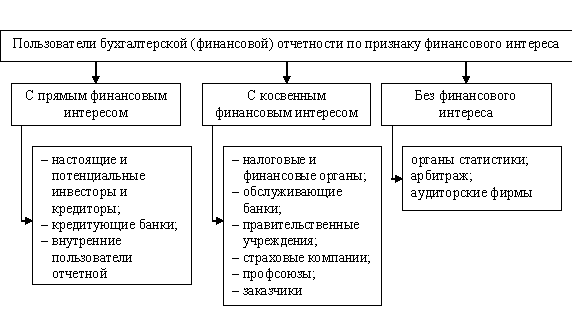

... и местного самоуправления для успешного осуществления мероприятий перехода к рыночным отношениям в экономике. В настоящее время законодательством Российской Федерации предусмотрено, что годовая бухгалтерская отчетность предприятия является открытой для банков, бирж, инвесторов, покупателей, поставщиков и других внешних пользователей и подлежит публикации в установленном порядке и в ...

... деятельности. Особенностью приказа данных Методических рекомендаций является определение основных компонентов финансово-экономического анализа деятельности предприятия: анализ бухгалтерской отчетности; горизонтальный анализ: вертикальный анализ; трендовый анализ; расчет финансовых коэффициентов. Совокупность вышеуказанных компонентов представляет собой набор стандартных приемов и методов ...

0 комментариев