Навигация

Влияние выбора амортизационной политики на формирование финансового результата

3.2. Влияние выбора амортизационной политики на формирование финансового результата

Проводимая на предприятии амортизационная политика оказывает влияние не только на уровень физического и морального износа основных фондов, технический уровень и эффективность производства, но и на величину налоговых платежей, а следовательно, и на финансовые результаты работы предприятия. В связи с этим предприятию необходимо проводить такую амортизационную политику, которая была бы позволяла минимизировать налоговые платежи, увеличить прибыль и улучшить его финансовое состояние.

На величину амортизационных отчислений оказывают влияние такие факторы, как первоначальная (восстановительная) стоимость основных фондов, срок их полезного использования, методы начисления амортизационных отчислений, применение повышающих и понижающих коэффициентов к основной норме амортизации и др.

В свою очередь, начисленная сумма амортизационных отчислений определяет величину налога на прибыль и налога на имущество предприятия. Причем и налог на имущество предприятия оказывает влияние на размер налога на прибыль. Таким образом, все эти показатели находятся в тесной единстве и взаимосвязи. Изменение одного из них неизбежно вызывает цепочку последующих колебаний, оказывающих влияние на финансовые результаты деятельности предприятия.

Для любого предприятия очень важно, чтобы в конечном итоге научно обоснованная амортизационная политика приводила к максимилизации величины: чистая прибыль плюс амортизационные отчисления:

![]() Пч + А max

Пч + А max

Пч – чистая прибыль;

А – амортизационные отчисления.

![]() На наш взгляд, величина (Пч + А max) может служить критерием для экономического обоснования амортизационной политики на микро-уровне.

На наш взгляд, величина (Пч + А max) может служить критерием для экономического обоснования амортизационной политики на микро-уровне.

Начисленная сумма амортизационных отчислений оказывает влияние на прибыль предприятия. Чем выше амортизационные отчисления, тем ниже прибыль и наоборот. Уменьшая прибыль, рост амортизационных отчислений приводит к снижению налога на прибыль и увеличению собственных финансовых ресурсов предприятия. Полученную экономию по налогу на прибыль называют «налоговым щитом».

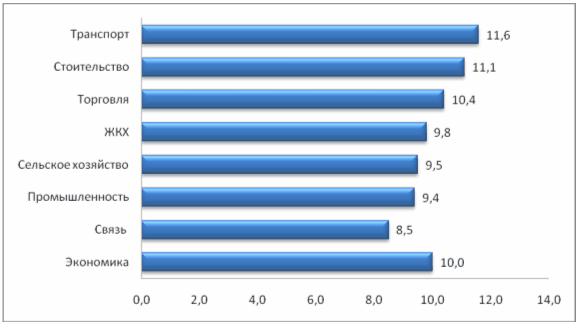

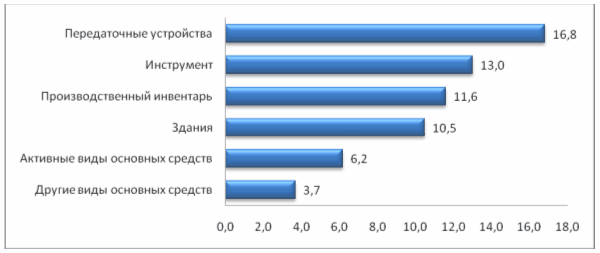

Чем выше сумма амортизационных отчислений, тем, следовательно, выше налоговая защита или налоговый щит предприятия. Но поскольку разные отрасли и производства имеют различную долю амортизационных отчислений в структуре затрат на производство и реализацию продукции, то они имеют и различную степень налоговой защиты. Отрасли с наибольшим удельным весом амортизационных отчислений в структуре затрат относятся к фондоемким. Эти отрасли получают наибольший выигрыш от эффекта налогового щита. Но, как правило, наиболее значительное увеличение амортизационных отчислений связанно с использованием нелинейного метода их начисления, применяемого в основном к активной части основных фондов, поэтому больший эффект получают отрасли со значительной долей активной части основных средств.

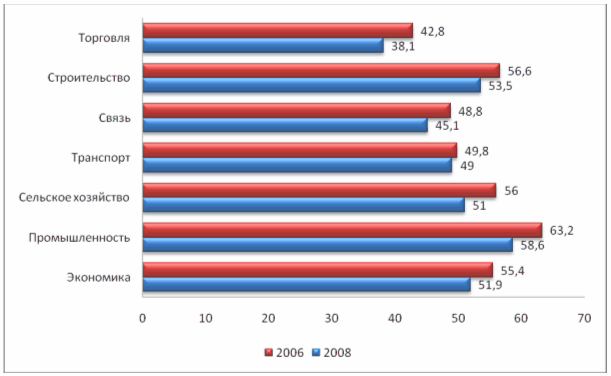

По данным таблицы 3.6 в 2001 г. доля амортизационных отчислений по основным средствам в составе затрат на производство продукции увеличилась по сравнению с 1992 г. в целом по экономике России в 1,7 раз. Вместе с тем, в отдельные периоды она подвергалась большим колебаниям от 1,1% в 1993 г. до 11,4% в 1996 г. Важную роль в этом сыграло то, что до 1995 г. основные фонды подвергались обязательной переоценке в соответствии с решением Правительства РФ. В дальнейшем предприятия получили право самостоятельно принимать решения о необходимости проведения переоценки. В результате часть инвентарных объектов отражаются в балансах по восстановительной стоимости, а другая часть, не проходившая переоценки, - в ценах приобретения. Таким образом, полная учетная стоимость основных фондов учитывается в смешанных ценах, что оказывает значительное влияние на величину амортизационных отчислений.

Таблица 3.6.

Доля амортизационных отчислений в составе затрат на производство продукции по основным отраслям экономики.

| Годы | ||||||

| 1992 | 1995 | 1996 | 1998 | 2000 | 2001 | |

| Всего в экономике в том числе: | 3,4 | 7,7 | 11,4 | 8,4 | 4,7 | 5,8 |

| Промышленность | 2,6 | 6,4 | 9,3 | 7,3 | 3,5 | 3,6 |

| Сельское хозяйство | 8,4 | 15,7 | 20,9 | 14,5 | 6,9 | 5,4 |

| Строительство | 2,6 | 3,7 | 5,3 | 4,1 | 2,2 | 2,0 |

| Транспорт | 6,6 | 12,1 | 18,3 | 12,8 | 11,6 | 11,6 |

| Связь | 8,0 | 13,9 | 17,3 | 13,9 | 13,2 | 12,1 |

| Торговля и общественное питание | 1,3 | 3,5 | 5,0 | 4,1 | 1,6 | 19,0 |

| Оптовая торговля продукцией производственно-технического назначения | - | 6,1 | 7,5 | 7,0 | 3,5 | 2,1 |

| Жилищно-коммунальное хозяйство | 3,1 | 4,6 | 6,9 | 7,1 | 5,4 | 4,6 |

Наибольший удельный вес амортизации в составе затрат характерен для таких отраслей экономики, как связь, транспорт, торговля и общественное питание. Доля амортизации в таких отраслях выше, чем по экономике в целом. Несколько ниже доля амортизационных отчислений в сельском и жилищно-коммунальном хозяйстве, которая составила соответственно 5,4 и 4,6%. В других отраслях доля амортизации значительно ниже, чем по экономике в целом, и колеблется от 2% в строительстве и до 3,6% в промышленности.

Таким образом, проводя активную амортизационную политику, организация получает возможность эффективного управления формированием собственных финансовых ресурсов.

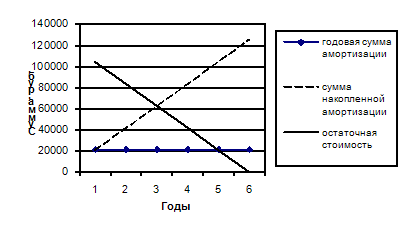

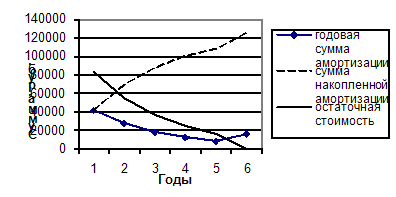

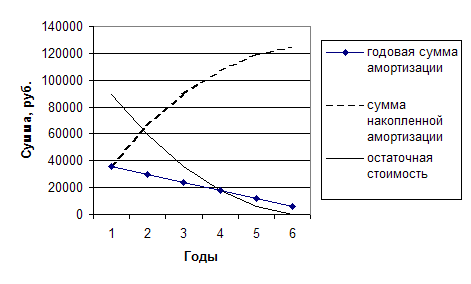

Механизм ускоренной амортизации оказывает влияние не только на величину налога на прибыль, но и на налог на имущество организации, поскольку в этом случае остаточная стоимость основных производственных фондов уменьшается более быстрыми темпами по сравнению с линейным способом.

На величину налоговых платежей и финансовые результаты деятельности организации оказывают влияние такие факторы:

- сокращение сроков полезного использования активов в рамках интервалов, предусмотренных амортизационными группами основных средств;

- продажа излишнего имущества;

- выбытие имущества по причине физического и морального износа.

Организация, устанавливая срок полезного использования основных средств для целей налогообложения (возможно и для целей бухгалтерского учета), исходит из продолжительности этого срока, определенного в десяти амортизационных группах. Но в каждой группе есть свой определенный интервал продолжительности срока использования актива. Таким образом, уже при установлении этого срока организация предопределяет получение больших или меньших выгод от эксплуатации соответствующего актива.

Движение амортизируемого имущества в виде его реализации, списания по причине физического и морального износа, ликвидации в связи с чрезвычайными ситуациями также оказывает влияние на финансовые результаты деятельности организации.

Как известно, налог на имущество организаций вводился в том числе и с целью оптимизации состава и структуры используемого имущества. Он заинтересовывает организации в списании непригодного, незадействованного и малоэффективного в эксплуатации имущества, и в первую очередь машин и оборудования. Вместе с тем, по данным статистики, на начало 2001 г. доля полностью изношенных машин и оборудования в общем их парке составила по крупным и средним организациям 30,6%, транспортных средств – 14,1%. Ликвидация этих и других устаревших фондов сдерживается недостаточным поступлением новых.

Правовое регулирования операций по выбытию основных средств и другого имущества организации осуществляется рядом законодательных и нормативных актов, таких, как гражданский кодекс РФ, ПБУ 6/01, ПБУ 14/2000, Налоговый кодекс.

В частности, ст. 268 НК РФ установлено, что при реализации амортизируемого имущества налогоплательщик вправе уменьшить доход от таких операций на остаточную стоимость. Остаточная стоимость амортизируемого имущества определяется как разность между первоначальной (восстановительной) стоимостью и суммой, начисленной за период эксплуатации (ст. 259 НК РФ). При реализации такого имущества налогоплательщик вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с этой реализацией, в частности на расходы по хранению, обслуживанию и транспортировке реализуемого имущества.

Если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, то разница между этими величинами признается убытком налогоплательщика, учитываемом в целях налогообложения в следующем порядке. Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Организация реализовала в июне 2005 г. объект основных средств за 150 тыс. руб. Остаточная стоимость объекта составила 190 тыс. руб. Расходы, связанные с реализацией, - 10 тыс. руб. Таким образом, убыток по данной операции равен 50 тыс. руб. Срок полезного использования этого актива, установленный для целей налогообложения, составляет 6 лет. Фактический срок службы объекта до момента реализации составил 3,5 года (42 месяца). Исходя из этого, оставшийся срок полезного использования будет равен 30 месяцам (6 лет * 12 мес. – 42 мес.).

В данном случае налогоплательщик ежемесячно, начиная с июля 2005 г., будет списывать убыток от реализации объекта основных средств в составе прочих расходов, учитываемых для целей налогообложения прибыли, в размере 1 667 руб. (50 000/30).

Причинами выбытия амортизируемого имущества в организации могут быть также физический и моральный износ. Вопросы бухгалтерского учета таких операций регулируется, в частности, п. 31 ПБУ 6/01, в соответствии с которым доходы и расходы от списания в бухгалтерском учете объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет «Прибыли и убытки» в качестве операционных доходов расходов.

Для целей налогообложения расходы на ликвидацию выводимых из эксплуатации основных средств, включая расходы на демонтаж, разборку, вывоз разобранного имущества и другие аналогичные работы, относятся на внереализационные расходы (ст.265 НК РФ).

В связи с моральным износом списывается станок, первоначальная стоимость которого – 35 000 руб. За период его использования в организации сумма начисленных амортизационных отчислений составила 25 000 руб. Расходы по ликвидации актива равны 23 000 руб. При демонтаже и разборке выводимого из эксплуатации станка получены материалы в сумме 3 700 руб.

В данном случае в состав внереализационных расходов будут включены 12 300 руб. :

Сумма недоначисленной амортизации в размере 10 000 руб. (35000-25000);

Расходы по ликвидации станка – 23 000 руб.

Стоимость материалов, полученных в процессе демонтажа и разборки станка, включается в состав внереализационных доходов (3 700 руб.).

Если списываются объекты основных средств или другого амортизируемого имущества по причине аварий, стихийных бедствий и других чрезвычайных ситуаций, то расходы в связи с чрезвычайным обстоятельствами согласно Плану счетов бухгалтерского учета относятся на счет 99 «Прибыли и убытки», минуя счет 91 «Прочие доходы и расходы». Для целей налогообложения эти расходы отражаются в составе внереализационных расходов.

Проводимая в организации амортизационная политика оказывает существенное влияние на налогооблагаемую базу как по налогу на прибыль, так и по налогу на имущество. Минимизация налоговых платежей не является конечной целью амортизационной политики организации, хотя она может стремиться к этому. Вместе с тем реализация амортизационной политики должна служить цели увеличения доходов собственников и максимилизации стоимости организации. Разрабатываемая в организации амортизационная политика должна быть самым тесным образом увязана с налоговой политикой и соответственно налоговым планированием. Каждая организация должна проводит мониторинг и оценку реализуемой амортизационной политики с тем, чтобы повысить ее эффективность.

Похожие работы

... устойчивости предприятия. Но наблюдается отрицательная тенденция, так как значение этого показателя растет, что свидетельствует об усилении зависимости предприятия от внешних кредиторов. ГЛАВА 2. АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ 2.1. Понятие и сущность амортизации В процессе использования основные средства и нематериальные активы постепенно утрачивают свои потребительские свойства, ...

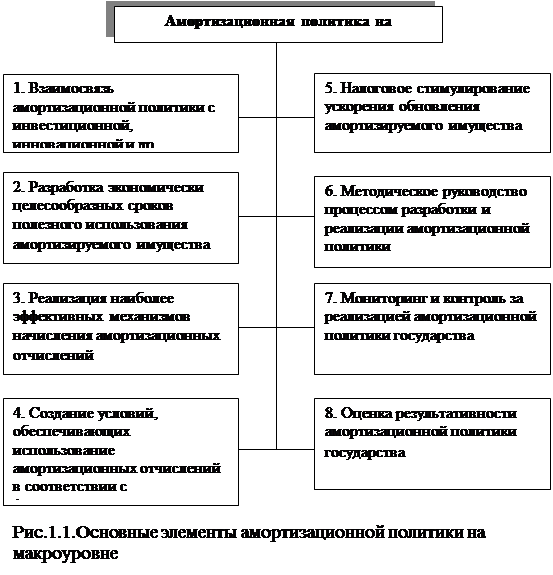

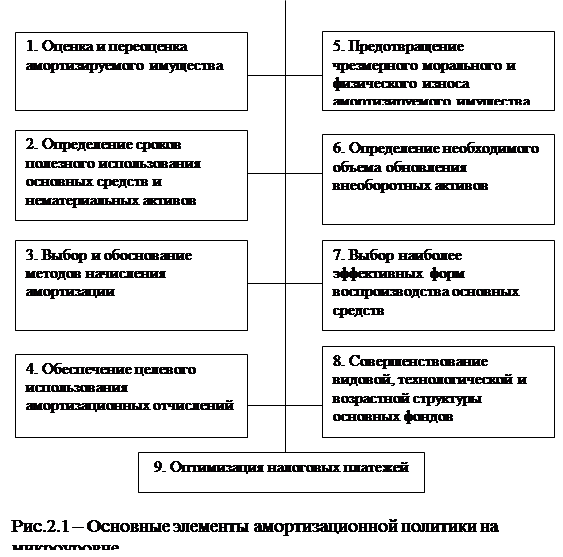

... а 1,76 руб. Фондоемкость, соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. 2.2 Политика амортизации предприятия Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и ...

... становятся постоянным источником финансирования недостатка собственных оборотных средств. В результате организация не может обеспечить даже простого воспроизводства основных фондов и другого амортизируемого имущества. Как правило, причиной нецелевого использования амортизационных отчислений, наряду с недостатком финансовых ресурсов, является то, что это собственный источник и, как считается очень ...

... , соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и нематериальных активов; ...

0 комментариев