Навигация

Форма договора банкового вклада

1.2 Форма договора банкового вклада

ГК РФ устанавливает жесткие требования к форме договора банковского вклада, в соответствии с которыми данный договор должен быть заключен обязательно в письменной форме. Несоблюдение письменной формы договора банковского вклада влечет его недействительность. Договор банковского вклада, заключенный с нарушением простой письменной формы, является ничтожным, т.е. является не действительным с момента заключения вне зависимости от того, признан он или нет недействительным судом.

Письменная форма договора банковского вклада считается соблюденной, если он заключен посредством составления одного документа, подписанного сторонами, либо посредством обмена документами путем телеграфной, телефонной, телетайпной, электронной и иных средств связи, позволяющих достоверно установить, что документ исходит от стороны по договору.

Также письменная форма договора банковского вклада будет считаться соблюденной, если письменная оферта, направленная одной из сторон договора, будет принята другой стороной в порядке, определенном п.3 ст. 438 ГК т.е. если лицо, которому адресована оферта, совершит действия по выполнению условий договора банковского вклада, указанных в оферте. Например, письменная форма договора банковского вклада будет считаться соблюденной, если вкладчик, получив письменную оферту байка с предложением внести сумму вклада на указанных в ней условиях, осуществил внесение суммы вклада в банк. Если внесение вклада в банк удостоверяется сберегательной книжкой, депозитным или сберегательным сертификатом то условие о письменной форме договора банковского вклада тоже будет считаться соблюденным. При этом, по общему правилу, сберегательная книжка удостоверяет заключение договора банковского вклада, только если вкладчиком является физическое лицо. Однако соглашением между вкладчиком и банком может быть предусмотрено, что сберегательной книжкой удостоверяется заключение договора банковского вклада между банком и юридическим лицом.

Вопрос о сберегательных и депозитных сертификатах является крайне неоднозначным, поэтому на нем стоит остановиться более подробно.

В настоящий момент правовое регулирование сберегательных (депозитных сертификатов осуществляет с нормами ГК РФ и Положения Банка России "О сберегательных и депозитных сертификатах кредитных организаций" (в ред. от 31.08.1993 N 333-У), направленного Письмом Банка России от 10.02.19-92 N 14-3-20 (далее - Положение). Причем следует отметить, что нормы Положения во многом не соответствуют ГК РФ. Так, исходя из смысла ст.644 ГК РФ следует, что сберегательные (депозитные) сертификаты могут быть номинированы как в валюте Российской Федерации (рубли), так и в иностранной валюте. В тс же время п.5 Положения запрещает выпуск сертификатов в иностранной валюте. ГК РФ не устанавливает ограничений для банков., которые имеют право выпускать эти сертификаты.

Согласно Положению депозитные сертификаты могут выпускать любые банки, но право выдачи сберегательного сертификата предоставляется только тем банкам, которые удовлетворяют следующим условиям:

- осуществляют банковскую деятельность б течение двух лет и более;

- публикуют годовую отчетность (баланс и отчет о прибылях и убытках), подтвержденную аудиторской фирмой;

- соблюдают банковское законодательство и нормативные акты Банка России;

- выполняют обязательные экономические нормативы;

- имеют резервный фонд в размере не менее 15% фактически оплаченного уставного капитала;

- выполняют обязательные резервные требования.

Замечу также, что принципиальных различий между сберегательным и депозитным сертификатами, кроме названных, не делает ни ГК РФ, употребляя эти термины в качестве синонимов, ни Банк России в своем Положении.

1.3 Виды договоров банковского вклада

Выделение различных видов договоров банковского вклада можно осуществлять по нескольким основаниям. При этом количество видов договоров банковского вклада будет прямо пропорционально количеству оснований, по которому производится деление. Оснований, по которым можно осуществлять деление договоров, в том числе договоров банковского вклада, на виды и, следовательно, самих видов таких договоров, очевидно, может быть очень много. Все зависит от целей и задач, в соответствии с которыми производится деление договоров на виды. В любом случае деление договоров на виды должно быть разумным, исходить из принципов необходимости деления, практической полезности и целесообразности деления, а также учитывать практическую применимость деления в работе.

Исходя из того, как установлены основания деления договоров на виды, можно выделить две группы оснований, по которым осуществляется деление.

К первой группе так называемых законодательно установленных оснований относятся основания деления договоров на виды, которые соответствуют действующим федеральным и иным затонам. Такие основания являются правовой основой классификации договоров. Ко второй группе оснований, по которым может осуществляться деление договоров, относятся так называемые доктриниальные основания, которые установлены действующей доктриной.

Данная группа основании находит свое отражение в научных трудах правоведов и профессиональных юристов.

Отмечу, что в отличие от законодательно установленных основании доктриниальные основания деления договоров не являются строго установленными, часто дополняются. Это связано главным образом с тем, что часто в правовой науке отсутствует единая точка зрения на тот или иной вопрос. Тем не менее, доктриниальное деление договоров ценно тем, что играет важную роль в формировании правовой доктрины договорных отношений, позволяет более глубоко пенять содержание и правовую природу тек или иных договорных обязательств, способствует более четкой и правильной классификации договоров и в конечном счете является базой для соответствующей корректировки законодательно установленных оснований деления договоров на виды.

Гражданское законодательство осуществляет деление договоров банковского вклада на различные виды в зависимости от условий возврата банком суммы вклада (ст.337 ГК РФ). В соответствии с этим делением все договоры банковского вклада подразделяются на три вида: договор банковского вклада до востребования, срочный договор банковского вклада и договор банковского вклада на иных условиях возврата денежных средств. По договору банковского вклада до востребования вкладчик вносит денежные средства в банк на 'условиях возврата по его первому требованию. По условиям срочного договора банковского вклада банк обязан осуществить возврат денежных средств вкладчику по истечении определенного договором срока. К третьему виду договоров банковского вклада относятся все те договоры, условия возврата вклада которых отличаются как от договора банковского вклада до востребования, так и от договора срочного банковского вклада. По всем указанным видам договоров банковского вклада банк обязан вернуть денежные средства по первому требованию вкладчика -физического лица.

В то же время, вопрос о возврате денежных средств, внесенных вкладчиками -юридическими лицами, решен в ГК РФ достаточно неопределенно, что порождает целый ряд противоречивых мнений и толкований в правоприменительной практике. Данная ситуация вызвана тем, что соответствующая норма ГК РФ сформулирована не вполне удачно, что приводит к определенным трудностям при ее правоприменительном истолковании.

Кроме того, деление договоров банковского вклада можно осуществлять в зависимости от того, кто именно вносит денежные средства во вклад. При таком делении все договоры банковского вклада подразделяются на два вида: договоры банковского вклада с физическими лицами и договоры банковского вклада с юридическими лицами.

Среди договоров банковского вклада с физическими лицами можно выделить договоры банковского вклада с физическими лицами - гражданами Российской Федерации, договоры банковского вклада с физическими лицами - иностранными гражданами и договоры банковского вклада с лицами без гражданства (апатридами).

В зависимости от места постоянного проживания (для физических лиц) или места постоянного нахождения (для юридических лиц) договоры банковского вклада подразделяются на договоры, заключенные с резидентами Российской Федерации, и договоры, заключенные с нерезидентами Российской Федерации. Данное деление договоров банковского вклада имеет существенное значение для налогообложения, так как порядок начисления и уплаты налогов для резидентов Российской Федерации и нерезидентов Российской Федерации по НК РФ отличается.

Договоры банковского вклада могут быть пополняемыми и непополняемыми. Пополняемые договоры банковского вклада предоставляют вкладчику право в течение срока действия договора увеличивать первоначальную сумму вклада путем внесения во вклад дополнительных денежных средств. Непополняемые договоры банковского вклада не предусматривают возможность увеличивать первоначальную сумму вклада путем внесения во вклад дополнительных денежных средств. Исходя из того, в какой валюте осуществляется внесение вклада в банк, договоры банковского вклада подразделяются на договоры в рублях и договоры в иностранной валюте, которые в свою очередь можно делить на договоры б долларах США, евро и т.д.

В зависимости от порядка начисления процентов договоры банковского вклада разделяются на договоры с капитализацией процентов и договоры без капитализации процентов. По договорам банковского вклада, предусматривающим капитализацию процентов, проценты, начисленные банком и в установленный срок не востребованные вкладчиком, прибавляются к сумме вклада, на которую начисляются проценты. Таким образом, по договорам данного вида предусмотрена возможность начисления процентов на проценты, своевременно не востребованные вкладчиком. По договорам банковского выпада, не предусматривающим капитализацию процентов, проценты, начисленные банком и в установленный срок не востребованные вкладчиком, не прибавляются к сумме вклада, на которую начисляются проценты.

Выделяются также договоры, по которым внесение денежных средств на счет вкладчика может осуществляться кроме самого вкладчика также и третьими лицами. Особой разновидностью договоров Банковского вклада являются так называемые договоры в пользу третьих лиц, отличительной особенностью которых является то, что денежные средства вносятся в банк не на имя вкладчика, а на имя конкретного третьего лица, которое вносителем денежных средств не является. Как правило, указанное третье лицо приобретает права на внесенные денежные средства с момента предъявления, банку первого требования, связанного с распоряжением данными денежными средствами, либо с момента выражения банку в любом виде (письменно, электронным способом и пр.) намерения вступить в права вкладчика в отношении внесенных денежных средств. Однако договором банковского вклада может быть предусмотрено, что третье лицо приобретает права вкладчика в отношении внесенных на его имя денежных средств с момента их поступления на счет в банк либо с иного момента. Вклад в пользу третьих лиц может быть внесен как на имя физического лица, так и на имя юридического лица.

Существенным условием договора банковского вклада в пользу третьих лиц является непосредственное указание в договоре имени гражданина или наименования юридического лица, в пользу которых еносится вклад. До выражения лицом, в пользу которого внесен вклад, банку своего намерения воспользоваться правами вкладчика лицо, заключившее договор банковского вклада в пользу третьих лиц, может воспользоваться правами вкладчика в отношении внесенных им денежных средств.

В последнее время в банковской практике появился еще один вид договоров банковского вклада - мультивалютный. Смысл данного договора в минимизации рисков потерь вкладчиков, связанных с изменением курсовой разницы иностранных валют по отношению к рублю, а также кресс курсов иностранных валют. Вкладчики, заключившие с банком такой договор и внесшему денежные средства в конкретной валюте (например, в долларах США), предоставляется право, не снимая денежные средства со вклада, конвертировать его из одной валюты в другую. При этом в зависимости от условии договора конвертация может быть как полной (вся сумма вклада из одной валюты переводится в другую), так и частичной (только часть суммы вклада конвертируется в другую валюту). Проценты по данному виду вклада начисляются в той валюте, в которой в данной момент выражен вклад. Если в результате частичной конвертации сумма вклада выражена в нескольких валютах, то проценты на каждую часть вклада начисляются в соответствующей валюте.

Приведенная классификация договоров банковского вклада не является исчерпывающей и не охватывает всех возможных видов этих договоров, которые могут встречаться в практике.

Похожие работы

... изменена в лучшую сторону, в частности, должна измениться модель участия банков в экономической жизни. Банки должны быть более ориентированы на кредиты. Глава 2. Методология учета и анализа кредитных рисков коммерческого банка 2.1.Риск: понятие и сущность Risko на испанском означает скалу, да не просто скалу, а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность; 2) ...

... деятельности», направляет в Банк России ходатайство об отзыве .у банка лицензии. 6. Если в период рассмотрения плана санации банка в Банк России поступили запрос арбитражного суда или заявления лиц, указанных в подпунктах 2, 4, 5 п. 1 ст. 35 Закона «О несостоятельности (банкротстве) кредитных организаций» об отзыве у банка лицензии, то: - территориальное учреждение вправе представить в Банк ...

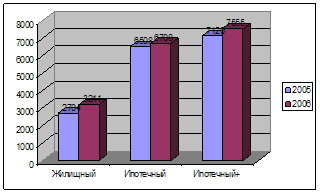

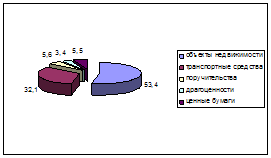

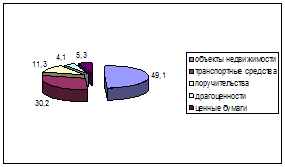

... рынку в целях повышения общего уровня понимания ситуации на рынке и степени информированности как участников, так и надзорных органов. 2. ИПОТЕЧНОЕ КРЕДИТОВАНИЕ СБ РФ 2.1 Характеристика Сбербанка РФ Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской ...

... , что в бухгалтерском учете организации текущие затраты на производство продукции, выполнение работ и оказание услуг и затраты, связанные с капитальными и финансовыми вложениями, учитываются раздельно. Новый План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Минфина России от 31.10.2000 № 94н, предъявляет универсальные требования к ...

0 комментариев