Навигация

Банкротство и санация банков: целевые приоритеты и методы реализации

МОСКОВСКИЙ БАНКОВСКИЙ ИНСТИТУТ

СПЕЦИАЛЬНОСТЬ «ФИНАНСЫ И КРЕДИТ»

Работа допущена к защите

Заведующий кафедрой

«Денежное обращение, финансы и кредит»

_____________/ Ю. Ю. Русанов /

«___» _____________ 2004 г.

ДИПЛОМНАЯ РАБОТА

На тему:

«Банкротство и санация банков:

целевые приоритеты и методы реализации»

Студентка группы 3 ЗУ-2

Ярыгина Светлана Анатольевна

Научный руководитель:

Кандидат экономических наук

Русанова Ольга Михайловна

Москва, 2004 г.

СОДЕРЖАНИЕ

ВЕДЕНИЕ………………………………………………………………………… 3

1. Несостоятельность (банкротство) кредитной организации…………………….7

1.1. Развитие законодательства о банкротстве кредитных организаций в РФ….7

1.2. Понятие несостоятельности кредитной организации и факторы на нее влияющие…………………………………………………………………………… 20

2. Санирование коммерческого банка, как способ восстановления деятельности банка………………………………………………………………………………… 33

2.1. Критерии необходимости санирования банка……………………………. 33

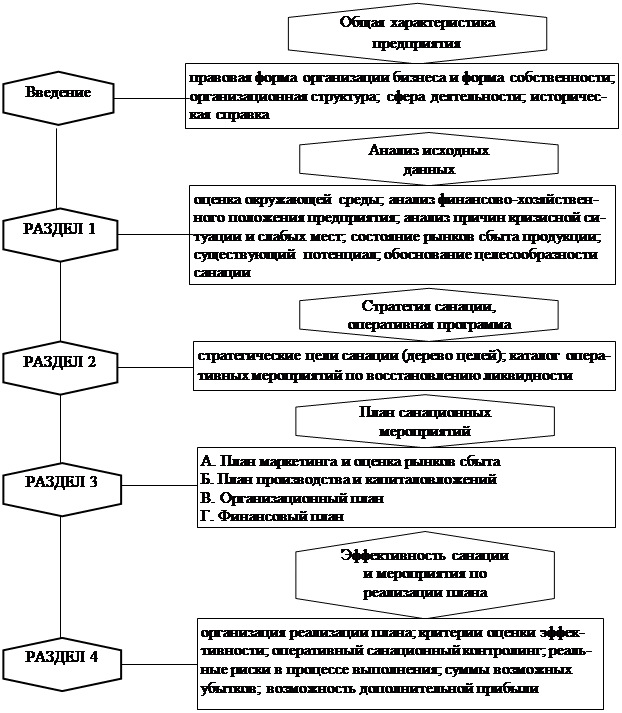

2.2. План финансового оздоровления банка………………………………..… 37

2.3. Санирование банка под управлением АРКО………….…………………… 48

3. Признание банка банкротом и его ликвидация……………………...……… 58

3.1. Основание признания банка банкротом……………………………………. 58

3.2. Процедуры ликвидации банка (временное управление банком, конкурсное производство)………………………………………………………..……………… 61

3.3. Актуальные проблемы и перспективы из практики ликвидации банков…80

ЗАКЛЮЧЕНИЕ…………………………………………………………………..86

СПИСОК ЛИТЕРАТУРЫ…………....………………………………………….88

ВВЕДЕНИЕ

Сложившаяся напряженная ситуация в экономике России постепенно охватила и банковскую систему, привела к увеличению числа кредитных институтов, допускающих нарушения в своей деятельности и имеющих неудовлетворительные экономические показатели.

Опыт других государств, анализ действий государственных структур по преодолению последствий банковских кризисов позволяет выделить четыре крупных направлений таких действий:

- преодоление кризиса ликвидности;

- укрепление банковского надзора;

- реструктуризация банковской системы;

- рекапитализация банков.

В данной работе постараемся проанализировать аспекты одного из основных направлений таких действий - реструктуризации банковской системы, предполагающей санацию и ликвидацию кредитных организаций.

Под реструктуризацией банковской системы понимается комплекс организационных процедур, который приводит к оздоровлению банковского сообщества, ликвидации и "удалению со сцены" неплатежеспособных банков. Как правило, в рамках этой работы надзорные органы проводят тщательную "ревизию" банковских балансов, проверку качества кредитного портфеля банков и уточнение степени рискованности активов банков, определение масштабов потерь конкретных банков и банковской системы в целом, анализ внутренних причин, которые могли обусловить ухудшение финансового положения банков. Важнейшей задачей надзорных органов в этой связи является скорейшее прекращение деятельности банков, восстановление которых не представляется возможным. Задержка с ликвидационными процедурами может привести к переводу кризиса в вялотекущую фазу, когда неплатежеспособные банки продолжают функционировать, вводя в заблуждение население и предприятия относительно своей жизнеспособности. Такая деятельность, как правило, приводит к растаскиванию относительно хороших активов банка, образованию у него новых убытков, нанесению еще большего ущерба его клиентам.

В Программе реструктуризации банковской системы (март 1999), представленной в Правительство, Банк России предлагает поддержать 79 региональных банков.

Особый вопрос возникает в отношении судьбы крупнейших многофилиальных банков, многие из которых тогда находились в исключительно сложном положении. На наш взгляд, необходимость существования многофилиальных банков в России не может подвергаться сомнению, поскольку, во-первых, именно такие банки играют ключевую роль в обеспечении системы межрегиональных и межбанковских расчетов, во-вторых, именно только крупные банки могут удовлетворить кредитные потребностей крупнейших российских предприятий. Сохранение крупных кредитных организаций позволяет использовать уже налаженную инфраструктуру, как расчетную, так и кредитную. Как правило, уровень квалификации менеджеров среднего звена и специалистов существенно выше в крупных банках. Одновременно, оказывая этим банкам финансовую поддержку, государство фактически прощает собственникам и менеджменту этих банков те ошибки, из-за которых, во многом, банки и оказались в критическом положении. Отстранение же высших менеджеров может привести к потере значительной части квалифицированных кадров.

Отсутствие в то время действий или четких заявлений Банка России о будущих действиях по отношению к крупнейшим многофилиальным банкам ставит их перед неизбежностью поиска самостоятельных путей выхода из кризиса. Группа крупных банков (Мост-банк, ОНЭКСИМбанк, "МЕНАТЕП", "Российский кредит", СБС-Агро, Мосбизнесбанк) начала осуществлять собственные программы "реструктуризации" принадлежавшего им банковского бизнеса. Суть и содержание этих программ примерно одинаковы: перевод текущего бизнеса, связанного с обслуживанием клиентуры, в новый банк, который является или относительно беспроблемным (Росбанк, Доверительный и инвестиционный банк, МЕНАТЕП-Санкт-Петербург, Импэксбанк, Первое О.В.К.), или заведомо "обреченным" на выживание в новых условиях в силу своих связей с властными структурами (Банк Москвы);

урегулирование отношений с кредиторами и вкладчиками "старого" банка и его частичная рекапитализация за счет перевода части обязательств банка перед кредиторами в их участие в капитале банка, либо передача своих обязательств поглощающему банку;

организационное слияние "старого" и "нового" банка и, возможно, восстановление имени.

Будь такая программа реструктуризации крупнейших банков организована и осуществлена Банком России, она не вызвала бы никаких нареканий ни со стороны кредиторов, ни со стороны общественного мнения, поскольку она вписывается в "классические" каноны программ преодоления банковских кризисов, тем более, что в неё легко можно вписать инструменты принуждения. Однако, такое вряд ли возможно в России поскольку, во-первых, Банк России "не горит желанием" брать на себя ответственность за проведение реорганизационных процедур с банками, во-вторых, в России практически невозможно найти крупные банки, находящиеся в устойчивом положении, которые могли бы взвалить на себя ношу по вытаскиванию других банков из кризиса, в-третьих, опыт ИНКОМбанка, "Империала", ТОКОбанка наглядно продемонстрировал, что собственники российских банков скорее согласятся обанкротить банк, нежели отказаться от своих прав собственников или поделиться ими с новыми инвесторами. В общем, спасение утопающих - дело рук самих утопающих!

В качестве причин, порождающих увеличение числа проблемных кредитных организаций, называют слабый анализ деятельности, низкий уровень менеджмента, отсутствие стратегического планирования, ошибки в проводимой банками финансовой политики, мошенничество в банках и прочие внутрибанковские проблемы. Несомненно, перечисленные факторы оказывают значительное влияние на устойчивость кредитной организации, однако было бы неправильно считать виновниками всех бед только сами банки. Убытки и мошенничество со стороны банков происходят в условиях, когда стимулы в экономике искажены, прибыль, полученная в результате принятия на себя спекулятивных рисков, попадает в частные руки, а убытки распределяются между всеми членами общества в условиях слабого контроля за спекулятивными сделками. С помощью организованного надзора и обеспечения жесткого соблюдения действующих норм иногда можно предотвратить случаи мошенничества, однако, этими способами невозможно предотвратить системные убытки, т.е. убытки, которые несет экономика страны вместе с ее банковской системой.

Схемы, разработанные Банком России (БР) для работы с проблемными кредитными институтами, предусматривают меры как рекомендательного, так и принудительного характера, однако часто на практике санация (финансовое оздоровление, восстановление платежеспособности) кредитной организации осуществляется на поздней, запущенной стадии проблемности, когда уже даже меры принудительного характера мало эффективны. Распознание состояния кредитной организации (диагностика) один из основных базовых моментов, с которого должно начинаться антикризисное управление, санация.

Во многих случаях ухудшение состояния проблемных кредитных учреждений начинается с хронической неплатежеспособности. Разрешение банковских проблем зачастую откладывается из-за нежелания или неспособности определить масштаб проблем. Плохая бухгалтерская отчетность скрывает размер убытков (как в фондах, так и в денежной массе). Неплатежеспособные кредитные организации на первых этапах могут легко скрыть свои убытки, маскируя сомнительные кредиты. Неспособность решать проблемы скрытых убытков создает систему ложных стимулов в банковском деле, приводит к нерациональному распределению ресурсов, ведет к дальнейшему усилению диспропорций в макроэкономике.

Начало бурной деятельности по реструктуризации банковской системы сделало очевидным один факт: находящееся в состоянии жесточайшего бюджетного кризиса государство постарается принять в процессе минимальное финансовое участие. Как следствие этого на реальную государственную поддержку могла рассчитывать лишь небольшая часть кредитных организаций. Их потенциальный круг описывался в документе следующим образом. Российские банки были разделены на четыре группы: банки, финансовое положение которых более или менее стабильно; банки, ликвидация которых нецелесообразна по социальным соображениям; опорные региональные банки и, наконец, банки, подлежащие ликвидации. Поддержка государства могла быть оказана только банкам второй и третьей групп. При этом инструментом в оказании поддержки должно было выступать специально созданное Агентство по реструктуризации кредитных организаций.

Разворачивавшее свою деятельность АРКО в качестве приоритетного направления избрало санацию будущих опорных региональных банков, самоустранившись от решения проблем агонизирующих московских гигантов. Собственно, ничего удивительного в этом не было: выделенных агентству 10 млрд. руб. едва ли хватило на пару таких банков. В сложившейся ситуации деятельность АРКО просто была логичным образом переориентирована на решение посильных задач.

Круг кредитных организаций, имеющих возможность рассчитывать на поддержку АРКО, сузился с принятием летом этого года Закона "О реструктуризации кредитных организаций". Вступление в силу Закона "О реструктуризации…", вводившего четкие критерии, определяющие возможность перехода кредитных организаций под контроль АРКО (для региональных банков - 20% активов или 20% вкладов населения региона), автоматически отсекло от программы часть банков, планы санации которых к этому моменту не были окончательно утверждены. Принимая под свое управление банк, АРКО, как правило, действует по стандартной схеме: приобретение контроля - мораторий - расшивка картотеки - переговоры и финансовые вливания. Именно в последнем звене этой цепочки проявляется его главная сила: полномочия агентства, положение в банковской системе, фактически делающее его, а не Банк России, кредитором в последней инстанции для проблемных региональных банков, позволяют ему договариваться и с акционерами, и местной администрацией, и кредиторами, и другими банками. Однако ни одна из этих мер не способна решить главную стратегическую проблему: восстановление доверия клиентуры банка и насыщение его реальным бизнесом. На реструктуризацию перешедших под управление агентства банков отводится 3 года. За это время требуется, в частности, довести достаточность капитала кредитной организации от менее чем двух до 10-11%. И если восстановление платежности банка за этот период представляется вполне реализуемой задачей, то обеспечение рентабельности активов, необходимой для поддержания приемлемых темпов роста капитала, - проблема достаточно сложная. Пожалуй, существуют лишь два пути ее решения: чисто технический, при котором плохие и высокорисковые активы кредитной организации будут проданы либо переданы АРКО, что изменит знаменатель коэффициента достаточности капитала, либо более "экономический", при котором положительные сдвиги будут достигнуты за счет банковских слияний. Второй путь, безусловно, предпочтителен, так как связан с меньшими затратами, да и вообще больше соответствует идеям необходимости укрупнения банковского капитала.

Итак, стратегическая линия агентства вроде бы ясна. Его усилия, по всей видимости, будут сосредоточены на восстановлении банковской системы в регионах России.

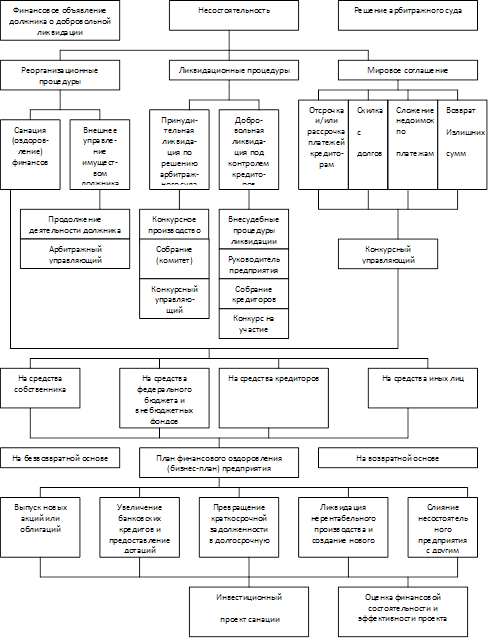

Что же ожидает проблемные кредитные организации, не попавшие под покровительство АРКО? Их дальнейшая судьба напрямую зависит от желания и способности акционеров оказать помощь, а кредиторов - договориться. В соответствии с принятым в начале 1999 г. Законом "О несостоятельности (банкротстве) кредитных организаций" для попавшего в затруднительное положение банка существуют всего два варианта дальнейшего развития событий: применение мер по предупреждению банкротства, если он небезнадежен, либо банкротство, если болезнь уже слишком запущена.

Целью данной работы является выработка конкретных рекомендаций по совершенствованию санации, антикризисного управления кредитными организациями, а также алгоритмизации процедуры банкротства.

В ходе написания дипломной работы практической основой послужили нормативные и публикуемые статистические документы БР, материалы семинаров и конференций, организованных БР с участием представителей надзорных органов других стран, а также материалы периодической печати и опубликованные научные работы, перечень которых приводится в списке литературы.

1.Несостоятельность (банкротство) кредитной организации.

Похожие работы

... . На заключительном этапе прогнозируется развитие отдельных факторов, которые оказывают наибольшее негативное влияние и вызывают наибольшую угрозу возникновения банкротства предприятия в будущем периоде. 4. Формы санации в условиях банкротства и оценка их эффективности Если по результатам диагностики предприятия был сделан вывод о невозможности выхода из кризисного состояния за счет ...

... внешние и внутренние факторы кризиса, его глубина и качество финансового состояния фирмы. В рамках анализа осуществляется экспертная диагностика финансово-хозяйственного состояния предприятия, анализируются его сильные и слабые стороны. На основании результатов причинно-наследственного анализа, согласно классической модели санации, делаются выводы о санационной способности предприятия, ...

... несостоятельных предприятий агарного сектора с целью повышения эффективности и конкурентоспособности сельскохозяйственного производства. 2.3. Государственное регулирование несостоятельности (банкротства) на предприятиях агропромышленного комплекса Существующая тенденция к нарастанию кредиторской задолженности сельскохозяйственных товаропроизводителей свидетельствует о неэффективности ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

0 комментариев