Навигация

Учет транспортных расходов

5 Учет транспортных расходов

Стоимость перевозок продукции от организации до пункта, обусловленного договором поставки, отражается по кредиту счета Вспомогательных производств, если транспортировка выполнена транспортом своей организации, или по кредиту счета Расчетов с поставщиками и подрядчиками, если транспортные услуги оказаны сторонней организацией:

Д-т сч. Расходов на продажу

К-т сч. Вспомогательных производств

К-т сч. Расчетов с поставщиками и подрядчиками.

По условиям поставки некоторых видов товаров их необходимо сопровождать в пути следования до станции покупателя. Расходы по сопровождению продукции учитываются на дебете счета Расходов на продажу и кредите счетов Расчетов с персоналом по оплате труда, Расчетов по социальному страхованию и обеспечению и др. - на сумму оплаты труда и отчислений на социальные нужды экспедитора или другого работника, сопровождающего продукцию. Суточные за время сопровождения и стоимость обратного проезда относятся на расходы по сбыту с кредита счета Расчетов с подотчетными лицами. Потери продукции в пути в пределах норм естественной убыли, если по договору они относятся на поставщика, включаются в расходы на продажу.

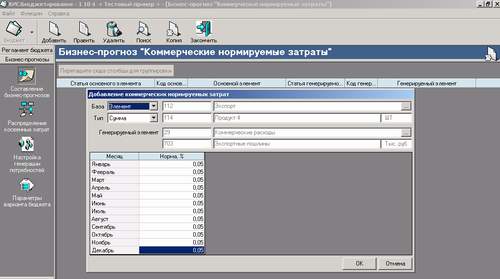

В условиях автоматизированной обработки учетной информации степень детализации бухгалтерского учета расходов на продажу существенно повышается, появляются возможности увеличить номенклатуру указанных расходов, расширить перечень объектов калькулирования, повысить точность расчетов, исключить или значительно уменьшить их условность.

В состав транспортных расходов включаются следующие виды затрат:

- оплата транспортных услуг сторонних организаций за перевозки товаров и продуктов (плата за перевозки, за подачу вагонов, взвешивание грузов и т. п.);

- оплата услуг организаций по погрузке товаров и продуктов в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

- стоимость материалов, израсходованных на оборудование транспортных средств (щиты, люки, стойки, стеллажи и т. п.) и их утепление (солома, опилки, мешковина и т. п.);

- плата за временное хранение грузов на станциях, пристанях, в портах, аэропортах в пределах нормативных сроков, установленных для вывоза грузов в соответствии с заключенными договорами;

- плата за обслуживание подъездных путей и складов необщего пользования, включая плату железным дорогам согласно заключенным с ними договорам.

Состав транспортных расходов, учитываемых в целях налогообложения прибыли, налоговым законодательством не установлен. Попробуем определить перечень этих расходов на основании других нормативных актов. Такое право предоставляет пункт 1 статьи 11 НК РФ. В нем сказано, что институты, понятия и термины гражданского, семейного и других отраслей законодательства России, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства. Разумеется, если иное не предусмотрено Кодексом.

При определении состава транспортных расходов в налоговом учете организации могут применять Общероссийский классификатор видов экономической деятельности (ОКВЭД). Так, согласно ОКВЭД класс 63 «Вспомогательная и дополнительная транспортная деятельность» включает погрузку и разгрузку грузов и багажа (группа 63.11 «Транспортная обработка грузов»), а также хранение и складирование всех видов грузов (группа 63.12 «Хранение и складирование») и другие виды деятельности, связанные с транспортировкой грузов. Получается, что к транспортным расходам относятся и сопутствующие услуги.

Таким образом, в целях налогового учета можно принять такой же состав транспортных расходов, как и в бухучете. Однако перечень этих расходов надо утвердить в учетной политике по налогообложению.

Налоговый кодекс разрешил организациям, занимающимся торговлей, самостоятельно определять, как учитывать расходы, связанные с доставкой покупных товаров. Есть три способа их списания. Рассмотрим, какой вариант самый выгодный с точки зрения налогообложения прибыли.

Бухгалтеры могут учитывать расходы на доставку покупных товаров для налога на прибыль по одному из трех вариантов. Первый вариант - признать такие расходы косвенными и списывать их единовременно. Второй вариант - признать расход прямым: включать доставку в стоимость товаров и учитывать в расходах по мере реализации товаров. Третий вариант - также признать расход прямым, но не включать доставку в цену товара, а списывать пропорционально стоимости товаров, реализованных в этом периоде.

Можно учесть сразу

Для торговых компаний прямыми расходами являются стоимость реализованных покупных товаров и расходы на их доставку, если они не включены в цену (ст. 320 НК РФ). В то же время Налоговый кодекс разрешает самостоятельно устанавливать перечень прямых расходов (ст. 318 НК РФ). С этого года он является открытым. Не прописав в учетной политике транспортные расходы на доставку товаров в составе прямых затрат, компания может учесть их единовременно в полной сумме в периоде возникновения. Списав эти затраты как косвенные, она ничего не нарушит.

Однако в этой ситуации возможны претензии со стороны налоговиков. Они считают, что при включении потенциально прямых расходов в состав косвенных необходимо веское обоснование такого распределения затрат. В управлении администрирования налога на прибыль ФНС России, при проверках налоговики будут обращать внимание на соответствие перечней прямых расходов, установленных кодексом и учетной политикой. Если причина, по которой компания отнесла прямые расходы к косвенным, не устроит проверяющих, то организации могут доначислить налог и пени.

Списываем по реализации

Во избежание споров с налоговиками в учетной политике можно предусмотреть один из двух способов учета расходов на доставку покупных товаров: транспортные расходы формируют стоимость имущества или учитываются отдельно. Такой порядок будет полностью соответствовать нормам статьи 320 НК РФ. При его применении претензии налоговиков исключены.

Но в любом из этих случаев транспортные расходы уменьшат налогооблагаемую прибыль только по мере реализации товаров. Стоимость нереализованных товаров в состав расходов не включается (ст. 320 НК РФ). Соответственно если транспортные расходы являются частью этой стоимости, то они также не войдут в расчет налога на прибыль. Если же расходы на доставку будут отдельной статьей прямых затрат, то их все равно нужно распределять на остаток нереализованных товаров. Какой из этих вариантов наиболее выгоден для организации? Рассмотрим каждый способ учета транспортных расходов на примере.

Пример 3.

На 1 апреля 2006 года числится остаток товаров в сумме 2 300 000 руб. и остаток транспортных расходов по их доставке - 115 000 руб. Во втором квартале было закуплено две партии товаров. Одна - на сумму 2 500 000 руб., расходы на ее доставку составили 250 000 руб. По второй партии товаров на сумму 2 000 000 руб. расходов на доставку не было. За отчетный период было реализовано товаров на сумму 4 200 000 руб. Согласно учетной политике, расходы на доставку в стоимость товаров не включаются.

Рассчитаем сумму транспортных расходов, на которую можно уменьшить налогооблагаемую прибыль во втором квартале 2006 года. Алгоритм расчета приведен в статье 320 НК РФ.

1. Определяем сумму транспортных расходов, которая относится к остатку товаров на начало месяца и к приобретенным в течение месяца товарам, - 365 000 руб. (115 000 + 250 000).

2. Определяем стоимость товаров, реализованных и оставшихся непроданными в течение месяца, - 6 800 000 руб. (4 200 000 + (2 300 000 + 4 500 000 - 4 200 000).

3. Находим средний процент - 5,37% (365 000 руб./ 6 800 000 руб. 5 100%).

4. Определяем сумму транспортных расходов, относящихся к нереализованным товарам. Стоимость нереализованных товаров на конец квартала составила 2 600 000 руб. (2 300 000 + 4 500 000 - 4 200 000). Тогда расходы на доставку нереализованных товаров составят 139 620 руб. (2 600 000 руб. х 5,37%).

Следовательно, сумма транспортных расходов, которые будут учтены при расчете налога на прибыль во втором квартале, составит 225 380 руб. (115 000 + 250 000 - 139 620).

Пример 4.

Сохраним условия предыдущего примера, за исключением того, что по учетной политике транспортные расходы учитываются в стоимости покупных товаров. Предположим, во втором квартале покупная стоимость товаров, реализованных из первой партии, составила 2 200 000 руб., из второй - 2 000 000 руб.

Поскольку транспортные расходы относятся только к одной партии товаров, они будут учитываться по мере ее реализации. Тогда покупная стоимость товаров на начало отчетного периода составит 2 415 000 руб. (2 300 000 + + 115 000), стоимость приобретенных товаров - 2 750 000 руб. (2 500 000 + 250 000). Доля реализованных товаров в приобретенных и оставшихся нереализованными товарах будет равна 44,89% (2 200 000 руб./ (2 300 000 руб. + 2 600 000 руб.) х 5 100%).

Стоимость товаров, реализованных во втором квартале 2006 года с учетом транспортных расходов, составит 2 318 568,5 руб. ((2 415 000 руб. + 2 750 000 руб.) 55 44,89%). Сумма транспортных расходов, уменьшающих базу по налогу на прибыль второго квартала, будет равна 118 568,5 руб. (2 318 568,5 - 2 200 000).

Похожие работы

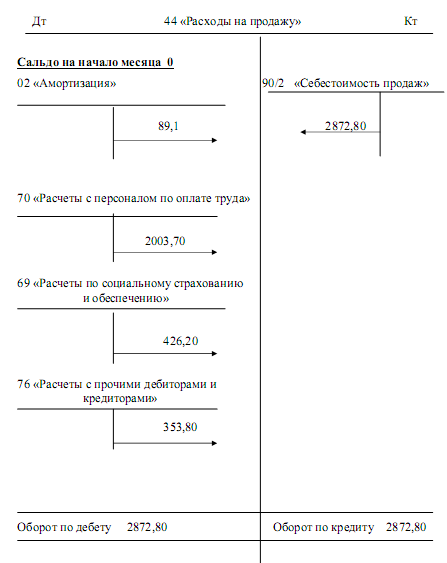

... Все остальные расходы, связанные с продажей продукции, товаров, работ, услуг, ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг). Таблица 1 Типовые проводки по учету расходов на продажу Дебет Кредит Содержание хозяйственных операций Первичные документы 44 10 Израсходованы материалы на операции по продаже продукции. № М-11 "Требование - накладная" 44 23 ...

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

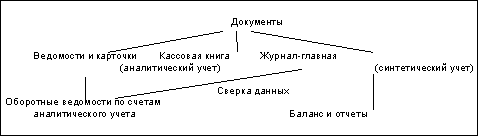

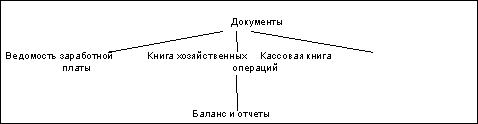

... документам Основные бухгалтерские проводки по учету удержаний из заработной платы приводятся в таблице: Если Ваше предприятие избрало для себя простую форму бухгалтерского учета (см. брошюру «Организация бухгалтерского учета»), то все расчеты по оплате труда и удержания из нее учитываются в ведомости «Учет заработной платы». Эта ведомость используется для расчета размеров заработной платы ...

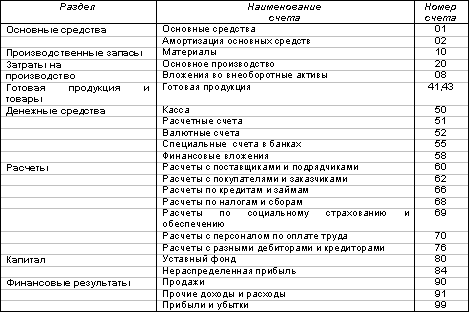

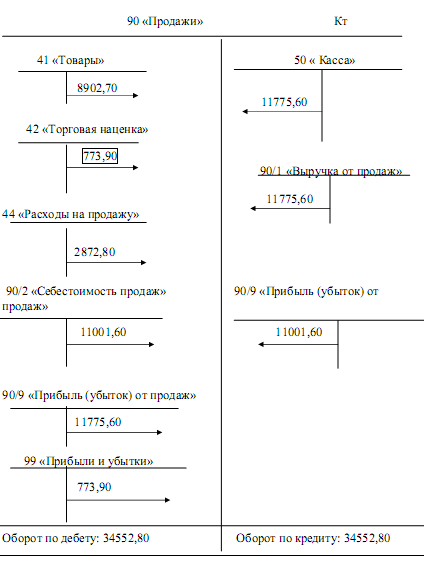

... с персоналом по оплате труда»; 90 – «Продажи»; 94 – «Недостачи и потери от порчи ценностей»; 97 – «Расходы будущих периодов»; 98 – «доходы будущих периодов»; 99 – «Прибыль и убытки». 2. Организация бухгалтерского учета на предприятии 2.1 Учет товарных запасов и других оборотных активов Синтетический учет поступления товаров ведется на активном счете 41 «Товары», субсчете 2 «Товары в ...

0 комментариев