Навигация

Предоставление льгот и субсидий

1.4 Предоставление льгот и субсидий

При переходе на рыночные принципы оплаты жилищно-коммунальных услуг для защиты низкодоходных слоев населения предполагаются следующие меры:

- жесткий контроль со стороны органов местного самоуправления затем, чтобы в тарифы для населения не включались необоснованные затраты, связанные с монопольным положением жилищно-коммунальных организаций (необоснованные административные издержки, потери в сетях, использование неэффективных технологий и др.);

- контроль за деятельностью предприятий жилищно-коммунального хозяйства и состоянием жилья и коммунальных объектов;

- совершенствование программы жилищных субсидий категориям граждан для целевого расходования средств, направляемых на социальную защиту населения.

Предоставление субсидий на оплату жилья и коммунальных услуг всем, имеющим на то право, является непременным условием законности принятия местными администрациями решений об увеличении ставок оплаты жилья. По каждой льготе должен быть четко указан источник финансирования. В сфере распределения между регионами федеральных средств действует система государственных минимальных социальных стандартов, утвержденных в 1997 г. Она включает в себя стандарт социальной нормы площади жилья, который определяется исходя из следующих норм обеспеченности населения жильем:

- 18 м2 общей площади на одного члена семьи, состоящей из трех и более человек;

- 42 м2 общей площади на семью из двух человек;

- 33 м2 на одиноко проживающих граждан;

- стандарт стоимости предоставления жилищно-коммунальных услуг на 1 м2 общей площади жилья, рассчитываемый исходя из их стандартного набора (содержание и ремонт жилья, включая капитальный ремонт, теплоснабжение, водоснабжение, канализация, газоснабжение, электроснабжение) из средних сложившихся норм потребления, а также среднего сложившегося экономически обоснованного тарифа по каждой из услуг в зависимости от экономических регионов с учетом северных территорий (пересматривается ежегодно, но его увеличение не может превышать уровень общей инфляции);

- стандарт уровня платежей граждан в процентах к затратам на содержание и ремонт жилья и коммунальные услуги с 1997 по 2003 гг.;

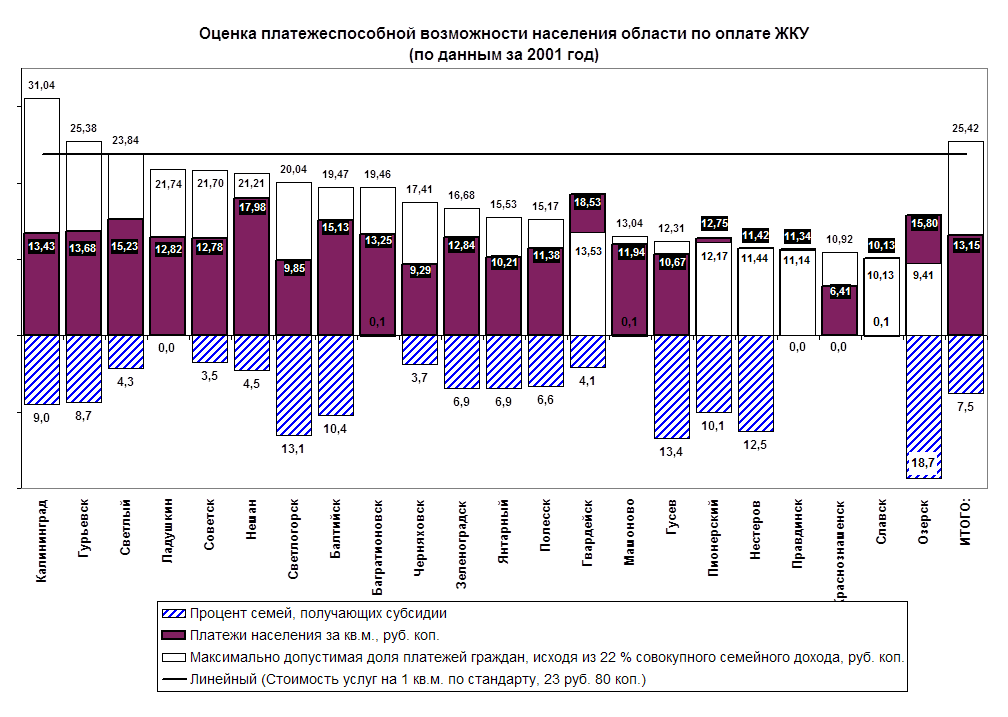

- максимально допустимая доля собственных расходов граждан на оплату жилья и коммунальных услуг, исходя из социальной нормы площади жилья.

Основным инструментом муниципальной политики учета качества и местоположения жилья при оплате жилищных услуг является плата за наем, поскольку только этот вид платежа может быть дифференцирован в зависимости от указанных факторов. На переходный период устанавливаются дифференцированные тарифы на оплату сверх социальной нормы жилья и сверхнормативного потребления коммунальных услуг.

Важнейшим условием формирования новой экономической политики в жилищно-коммунальном хозяйстве, обеспечивающей защиту интересов потребителей, гарантированное качество обслуживания, разрушение монополизма, является развитие договорных отношений в сфере производства и потребления жилищно-коммунальных услуг, а также управления муниципальной собственностью. Развитие системы договорных отношений возможно между собственником и хозяйствующим субъектом; собственником жилищного фонда и нанимателем (владельцем) жилого помещения; хозяйствующими субъектами, предоставляющими воду, тепло и т.п., и между организациями, предоставляющими коммунальные услуги, и потребителями. Таким образом, договор представляет собой экономическую и правовую основу отношений органов местного самоуправления, выступающих в роли заказчика жилищно-коммунального обслуживания, и организаций, осуществляющих эксплуатацию жилищно-коммунальных объектов. Договор позволяет увязать интересы заказчика, подрядчика и потребителя услуг.

Следующим направлением в изменении методов управления функционированием ЖКХ является переход с административно-реформаторского к результативному. Целью нового подхода является снижение стоимости жилья, услуг, обусловленное снижением их себестоимости вследствие ресурсоэнергосбережения. Энергосбережение может обеспечить 30%-ную экономию затрат, в основном за счет сокращения потерь энергии при транспортировке, доставке и использовании ее у потребителя. С этой целью необходимо установить приборы учета и регулирования расходов энергоресурсов на границах раздела ответственности, объектах бюджетной сферы, в каждом доме.

Заслуживает внимания опыт Ростовской области в проведении правовых и экономических реформ в ЖКХ. С начала проведения реформ в области осуществляется преобразование ЖКХ, направленное на оптимизацию структуры управления и повышение эффективности работы отрасли. Многоотраслевые организации, ранее оказывавшие широкий спектр услуг, за этот период были преобразованы в специализированные предприятия по производству коммунальных услуг, ремонту и содержанию жилья. В результате повысилась оперативность и эффективность работы отрасли, а центр тяжести по обеспечению ее надежного функционирования и развития постепенно стал перемещаться на уровень муниципальных образований, на которые в конечном итоге легли основные задачи по преобразованию этой сферы муниципальной экономики. Такой подход был вполне оправдан, так как каждый город и район области имеет свои особенности, связанные с характером жилой застройки, развитостью инженерной инфраструктуры, составом населения и другими факторами, определяющими возможность оперативного и эффективного решения проблем функционирования ЖКХ.

Важным этапом в реализации реформ стало Постановление Правительства Российской Федерации «О переходе на новую систему оплаты жилья и коммунальных услуг и предоставлении жилищных субсидий при оплате жилищно-коммунальных услуг». Безусловно, требуется изменение не только системы оплаты ЖКУ, но и системы финансирования производства услуг в отрасли. Можно выделить несколько приоритетных направлений повышения эффективности реформирования ЖКХ. Прежде всего, это оптимизация управления, совершенствование взаимоотношений между субъектами в сфере предоставления услуг. Создание эффективной службы заказчика принесло положительные результаты. Обобщая изложенное, считаем необходимым отметить, что совершенствование правовых и экономических основ деятельности предприятий жилищно-коммунальной сферы поставило дополнительные проблемы по эффективной организации учета затрат на производство коммунальных услуг.

Коммунальная услуга – это товар, причем дорогой, стоимость которого затрагивает интересы людей. Должен действовать механизм государственного регулирования тарифов на услуги ЖКХ, поскольку предприятия данной отрасли относятся к сфере естественных монополий, которые по своей природе при отсутствии конкуренции стремятся к получению монопольно высоких прибылей при неизменных или снижающихся затратах. В нынешних условиях необходимо сосредоточить усилия на снижения затрат предприятий, производящих жилищно-коммунальные услуги.

При рассмотрении вопросов предоставления льгот и других видов государственной помощи отметим значимость отражения ее с учетом требований Положений по бухгалтерскому учету и Международных стандартов финансовой отчетности.

ПБУ 13/2000 разработано на основе МСФО 20 «Учет правительственных субсидий и раскрытие информации о правительственной помощи». Оно устанавливает правила формирования в бухгалтерском учете информации о получении и использовании средств целевого бюджетного финансирования, предусматриваемых в бюджетах различного уровня на финансирование целевых программ в соответствии со ст. ст. 85–87 БК.

В связи с этим уместно сделать сравнительный анализ норм российского нормативного правового акта – ПБУ 13/2000 и положений МСФО 20 с позиций степени их соответствия, новизны для российских бухгалтеров используемых в данном МСФО методологических принципов и их применяемости.

Под правительственными субсидиями в МСФО 20 понимаются действия правительства, направленные на обеспечение экономических выгод для организаций или группы организаций, отвечающих определенным критериям.

Поскольку в российском гражданском законодательстве отсутствует определение государственной помощи, в комментируемом Положении это понятие рассматривается для целей бухгалтерского учета, а его название – «Учет государственной помощи» соответствует Распоряжению Правительства РФ от 22.05.1998 №587-р.

Отличительной особенностью Положения является то, что поступление бюджетных средств, предоставляемых на определенных условиях в качестве государственной помощи конкретной организации, рассматривается для целей бухгалтерского учета как увеличение экономической выгоды этой организации.

МСФО 20 не рассматривает в качестве экономической выгоды влияние изменения цен, льгот по налогам на прибыль (налоговые каникулы, налоговые льготы на инвестиции и др.), косвенные выгоды (создание инфраструктуры в развивающихся районах или установление торговых ограничений для конкурентов). Поэтому и ПБУ 13/2000 не применяется в отношении экономической выгоды, связанной с действиями государства по созданию инфраструктуры в развивающихся регионах, а также установлению в рамках антимонопольного законодательства и в соответствии с Постановлением Правительства РФ от 12.07.1999 №793 ограничений на деятельность конкурентов.

Из приведенного в п. 3 Положения перечня экономических выгод, не рассматриваемых в этом документе (государственное регулирование цен и тарифов, предоставление налоговых льгот, отсрочки или рассрочки по уплате налогов и сборов, инвестиционных налоговых кредитов, участие органов власти в уставных (складочных) капиталах юридических лиц), особого пояснения требует подпункт, в котором упоминается государственное регулирование цен и тарифов, поскольку именно с ним, как показывает практика, связано много вопросов.

К экономической выгоде в данном случае не относится влияние изменения цен в целях повышения эффективности государственного управления в электроэнергетике, газовой промышленности, на железнодорожном транспорте, т.е. в первую очередь в так называемых естественных монополиях. Иными словами, Положение не рассматривает в качестве государственной помощи регулирование цен по Перечням продукции производственно-технического назначения, товарам народного потребления и услугам (утв. Постановлением Правительства РФ от 07.03.1995 №239 «О мерах по упорядочению государственного регулирования цен (тарифов)»). Сюда, в частности, входят электро- и теплоэнергия, перевозки грузов на железнодорожном транспорте, транспортировка нефти, продукция оборонного назначения, отдельные услуги связи и др.

Речь идет о бюджетных средствах, выделяемых на компенсацию тарифов на электроэнергию, на суммы льгот, предоставляемых отдельным категориям населения по оплате услуг жилищно-коммунального хозяйства (ЖКХ), услуг связи, по оплате проезда в городском транспорте и метрополитене, на оплату медицинских услуг и т.п.

Рассмотрением государственной помощи с позиций экономической выгоды обусловлено применение Положения в части государственной помощи, предоставляемой только коммерческим организациям (кроме кредитных организаций), являющимся юридическими лицами по законодательству РФ.

На некоммерческие организации, созданные не для получения прибыли, нормы комментируемого Положения не распространяются, что обусловлено характером их деятельности. Именно поэтому к этим организациям не может быть применен принцип соответствия признания доходов и расходов (в части начисления амортизации), установленный Положением для коммерческих организаций.

МСФО 20 выделяет два вида правительственных субсидий как формы передачи организации ресурсов в обмен на соблюдение в прошлом или в будущем определенных условий, связанных с операционной деятельностью компании:

- субсидии, относящиеся к активам, основными условиями предоставления которых организации является покупка, строительство или приобретение долгосрочных активов, а также предоставление субсидий в форме неденежного актива;

- субсидии, не относящиеся к активам.

Аналогичная группировка применительно к законодательству РФ установлена в комментируемом Положении.

Для целей бухгалтерского учета в этом нормативном правовом акте рассматриваются следующие формы государственной поддержки организаций:

а) в форме денежных средств, что прямо вытекает из ст. 6 БК. Исходя из характера предоставления, эти бюджетные средства можно подразделить на две категории:

- носящие условно безвозвратный и безвозмездный характер, к которым относятся субвенции (предоставляемые юридическому лицу на осуществление определенных целевых расходов) и субсидии (предоставляемые юридическому лицу на условиях долевого финансирования целевых расходов);

- предоставляемые на возмездной и возвратной основе (бюджетные кредиты);

б) в виде ресурсов, отличных от денежных средств (земельные участки, горные отводы, природные объекты – водоемы, леса и др., объекты инженерной инфраструктуры, жилищный фонд и нежилые помещения, недвижимое имущество), т.е. в форме имущества, числящегося в реестрах федерального имущества, государственного имущества субъектов РФ, муниципальной собственности и составляющего соответствующую казну. Этот вид государственной поддержки прямо не вытекает из положений БК, но применяется на практике и поэтому рассматривается в Положении с позиций принятия этих ресурсов к бухгалтерскому учету;

в) в прочих формах – как предоставленная организации выгода, которая не может быть обоснованно оценена (например, оказание консультационных услуг на безвозмездной основе, предоставление гарантий, беспроцентные займы или займы с пониженным процентом и др.), а также не может быть отделена от нормальной хозяйственной деятельности организации (например, государственные закупки).

Информация о государственной помощи формируется независимо от вида предоставленных ресурсов (денежных средств или (и) ресурсов, отличных от денежных средств).

В соответствии со ст. 66 БК бюджетные средства по их экономическому содержанию для целей бухгалтерского учета в п. 4 Положения подразделяются на средства, направленные на финансирование капитальных расходов, которые связаны с покупкой, строительством или приобретением иным путем внеоборотных активов (ОС и др.); средства, предназначенные для финансирования текущих расходов (приобретение МПЗ, оплата труда работников и т.п.). Эта группировка является определяющей для принятия государственной помощи к бухгалтерскому учету по соответствующим субсчетам и признания ее в качестве дохода.

В части признания и принятия к бухгалтерскому учету государственной помощи МСФО 20 предусматривает два метода:

- с позиций дохода (отложенного дохода), суть которого состоит в том, что сумма субсидии признается доходом будущих периодов, учитывается на отдельном счете целевых поступлений от правительства и включается в доходы отдельных отчетных периодов на систематической основе в течение срока полезного использования актива;

- с позиций капитала, который основан на вычитании суммы субсидии для получения балансовой стоимости актива в финансовой отчетности организации. Сумма субсидии признается в качестве дохода в течение срока полезного использования амортизируемого актива путем уменьшения суммы АмО в каждом отчетном периоде на величину амортизации по данному объекту ОС и, соответственно, увеличения суммы доходов отчетного периода на ту же величину.

В отличие от МСФО 20 в комментируемом Положении принят безальтернативный вариант, а именно признание полученной государственной помощи в качестве дохода организации. Аналогичный подход используется в механизме отражения в бухгалтерском учете безвозмездно полученных активов в связи с внесением Приказом Минфина России от 24.03.2000 №31н изменений в нормативные правовые акты по бухгалтерскому учету.

Этим Приказом, в частности, в состав амортизируемого имущества включены объекты ОС, приобретенные с использованием бюджетных ассигнований, начиная с введенных в 2000 г. объектов ОС, что, безусловно, подготовило условия для применения данного Положения.

В соответствии с МСФО 20 в п. 5 Положения рассматриваются условия принятия к бухгалтерскому учету бюджетных средств, если имеется уверенность, что организация выполнит условия их предоставления и указанные бюджетные средства будут получены.

В качестве подтверждающих документов могут выступать, например, целевая программа, постановление, решение, соглашение, договор и т.п., утвержденная бюджетная роспись, уведомление о бюджетных ассигнованиях, лимитах бюджетных обязательств, акт (накладная) о приемке-передаче (например, основных средств (ф. №ОС-1), оборудования (ф. №ОС-14)), план передачи земли и сооружений и другие документы, подтверждающие передачу организации прав владения, пользования и распоряжения активами.

При этом для признания государственной помощи необходимо одновременное выполнение всех вышеперечисленных условий.

Особенности принятия к бухгалтерскому учету государственной помощи в зависимости от факта выполнения этих условий раскрываются в п.п. 7 и 12 Положения.

Если вышеуказанные условия соблюдены, то организация, согласно п. 7, отражает принятие к бухгалтерскому учету бюджетных средств как возникновение целевого финансирования и задолженности по этим средствам по дебету сч. 76 «Расчеты с разными дебиторами и кредиторами» и кредиту сч. 86 «Целевое финансирование». По мере фактического получения средств соответствующие суммы уменьшают задолженность, числящуюся на сч. 76, по дебету сч. 51 «Расчетные счета» и кредиту сч. 76. Если же бюджетные средства признаются организацией в бухгалтерском учете по мере фактического получения ресурсов, то с возникновением целевого финансирования производятся записи по дебету сч. 51 и кредиту сч. 86.

Общий порядок признания и принятия к бухгалтерскому учету полученной государственной помощи в качестве дохода организации одного или более отчетных периодов установлен п. 8 Положения. В нем же подчеркнуто, что одновременно по внеоборотным активам, приобретенным за счет бюджетных средств и подлежащим согласно действующим правилам амортизации, в общем порядке начисляются амортизационные отчисления.

В соответствии с предусмотренной в п. 4 Положения группировкой бюджетные средства, в частности, могут быть использованы:

- на финансирование капитальных расходов, связанных с покупкой, строительством или приобретением иных внеоборотных активов (ОС и др.);

- на покрытие текущих расходов организации, подлежащих компенсации на систематической основе (приобретение МПЗ, оплата труда работников и другие расходы аналогичного характера);

- в качестве компенсации за уже понесенные организацией расходы, включая убытки, в частности в ЖКХ, агропромышленном комплексе (АПК) и др.;

- на оказание немедленной финансовой поддержки организации в качестве чрезвычайной без связи с осуществлением расходов в будущем и др.

Порядок списания бюджетных средств, учтенных на сч. 86, определен п. 9 Положения. Они относятся на увеличение финансовых результатов организации исходя из вышеприведенной группировки.

В части государственной помощи, предназначенной на финансирование капитальных расходов, списание производится в качестве доходов будущих периодов по дебету сч. 86 и кредиту сч. 98 «Доходы будущих периодов». Эту проводку надо делать при вводе объектов в эксплуатацию и отражении их в бухгалтерском учете по дебету сч. 01 «Основные средства» и кредиту сч. 08 «Вложения во внеоборотные активы».

В течение срока полезного использования внеоборотных активов сумма, числящаяся на сч. 98, подлежит отнесению по мере начисления амортизации на протяжении срока полезного использования внеоборотных активов (по дебету сч. 20 «Основное производство», 44 «Расходы на продажу» и др. и кредиту сч. 02 «Амортизация основных средств») на счет учета финансовых результатов организации как внереализационные доходы по дебету сч. 98 и кредиту сч. 91 «Прочие доходы и расходы».

Некоторые особенности возникают при признании в качестве дохода внеоборотных активов, не подлежащих в установленном порядке амортизации, например земельные участки, а также объекты ОС, перечисленные в п. 17 ПБУ 6/01, в частности объекты внешнего благоустройства, дорожного хозяйства и т.п.

Что касается, например, земельных участков, то по ним может быть принят порядок, вытекающий из МСФО 20, о признании субсидии в виде земельного участка в качестве дохода нескольких отчетных периодов, в течение которых начисляется амортизация построенных на нем зданий и сооружений.

Аналогичный порядок признания в качестве дохода бюджетных средств, используемых на приобретение внеоборотных активов, не подлежащих в соответствии с п. 17 ПБУ 6/01 амортизации, приведен в п. 9 комментируемого Положения. Согласно норме этого пункта период, в течение которого производится списание суммы со счета целевого финансирования, должен определяться исходя из времени признания отдельных видов расходов, как, например, по земельным участкам.

Если по отдельным объектам, не подлежащим амортизации, не представляется возможным определить период признания отдельных видов расходов, то списывать бюджетные средства на приобретение этих объектов со сч. 86 на сч. 91 можно в полной сумме при вводе объектов внеоборотных активов в эксплуатацию.

Ресурсы, отличные от денежных средств, принимаются к бухгалтерскому учету в сумме, равной стоимости полученных или подлежащих получению активов (ценностей). Стоимость активов, полученных или подлежащих получению, определяется организацией исходя из цены, по которой в сравнимых обстоятельствах она обычно устанавливает стоимость таких же или аналогичных активов (ценностей).

При определении, в частности, рыночной стоимости могут быть использованы данные, полученные, например, по земельным участкам – от земельных комитетов, по зданиям и сооружениям – от бюро технической инвентаризации, независимых оценщиков, по ОС – от организаций-изготовителей, органов государственной статистики, торговых инспекций и организаций, а также опубликованные в СМИ и специальной литературе. При выбытии объектов ОС, приобретенных с привлечением бюджетных средств и подлежащих амортизации ранее установленного срока полезного использования, остатки сумм по сч. 98 будут относиться на сч. 91.

В части государственной помощи, предназначенной на финансирование текущих расходов, списание производится в периоды признания расходов, на финансирование которых они предоставлены. При этом целевое финансирование признается в качестве доходов будущих периодов по дебету сч. 86 и кредиту сч. 98 при принятии к бухгалтерскому учету МПЗ (по дебету сч. 10 «Материалы» и др., кредиту сч. 60 «Расчеты с поставщиками и подрядчиками» и сч. 76), начислении сумм оплаты труда (по дебету сч. 20, 44 и др. и кредиту сч. 70 «Расчеты с персоналом по оплате труда») и осуществлении других расходов аналогичного характера.

Последующее отнесение доходов будущих периодов на доходы отчетного периода с дебета сч. 98 в кредит сч. 91 производится при отпуске МПЗ в производство продукции, на выполнение работ (оказание услуг) с отражением по дебету сч. 20, 44 и др. и кредиту сч. 10 и при начислении оплаты труда, соответственно, с кредитом сч. 70.

Исходя из практики применения Положения, остановимся на некоторых особенностях признания и отражения в бухгалтерском учете бюджетных средств, предназначенных для финансирования текущих расходов организации. Эти особенности обусловлены применением многими организациями в бухгалтерском учете сч. 86, на который сориентировано данное Положение.

Для правильного применения тех или иных правил бухгалтерского учета, в частности норм ПБУ 13/2000, необходимо, прежде всего, определиться с объектом выделения бюджетных средств (направлением финансирования) и взаимоотношениями с бюджетом.

Исходя из целей выделения бюджетных средств коммерческим организациям (на некоммерческие организации, также использующие в бухгалтерском учете сч. 86, нормы Положения, как уже отмечалось, не распространяются), указанные средства могут рассматриваться в зависимости от их признания и принятия к бухгалтерскому учету:

а) в качестве государственной помощи. Это могут быть средства:

- на покрытие текущих расходов организации, подлежащих компенсации на систематической основе (приобретение МПЗ, оплата труда работников и другие расходы аналогичного характера);

- в качестве компенсации за уже понесенные организацией расходы, включая убытки, в частности в ЖКХ, АПК и др.;

- на финансирование текущих расходов (покрытие убытков) и содержание объектов социальной (непроизводственной) сферы;

- на возмещение разницы между тарифами за услуги и затратами предприятий муниципального ЖКХ, городского хозяйства, обеспечивающих объекты социальной сферы муниципальной собственности теплоэнергоресурсами и т.д.;

- на оказание немедленной финансовой поддержки организации в качестве чрезвычайной без связи с осуществлением расходов в будущем;

б) в качестве выручки в оплату расходов по возмездному оказанию услуг на договорной основе, например:

- на программы по ремонту и техническому обслуживанию объектов социальной сферы, по благоустройству, озеленению, освещению городов и поселков, благоустройству и содержанию дорог и др.;

- на компенсацию тарифов на электроэнергию, на суммы льгот, предоставляемых отдельным категориям населения по оплате услуг ЖКХ, услуг связи, по проезду в городском транспорте и метрополитене, на оплату медицинских услуг;

- на оплату работ по заключенным договорам в рамках Федеральной целевой программы на реструктуризацию оборонной отрасли, на научно-исследовательские работы (НИР) и т.д.

Таким образом, исходя из цели выделения средств целевого финансирования, организации-получатели при отражении в бухгалтерском учете их использования, соответственно, руководствуются либо ПБУ 13/2000 (например, в части возмещения разницы между тарифами за услуги и затратами предприятий муниципального ЖКХ, городского хозяйства, обеспечивающих объекты социальной сферы муниципальной собственности теплоэнергоресурсами и т.д.), либо ПБУ 9/99 (например, в части отражения в бухгалтерском учете полученных бюджетных средств на компенсацию тарифов на электроэнергию, на суммы льгот, предоставляемых отдельным категориям населения по оплате услуг ЖКХ, услуг связи, по проезду в городском транспорте и метрополитене, на оплату медицинских услуг, на осуществление программы по ремонту и техническому обслуживанию объектов социальной сферы, благоустройству, озеленению, освещению городов и поселков, благоустройству и содержанию дорог, на реструктуризацию оборонной отрасли, на НИР и т.д.).

Отсюда и разный порядок отражения в бухгалтерском учете средств, выделяемых на целевые программы. Обусловлен этот порядок, во-первых, предусмотренными в Положении ограничениями в части признания тех или иных экономических выгод в качестве государственной помощи (имеется в виду, в частности, подпункт п. 3, упоминающий о государственном регулировании цен и тарифов в составе перечня экономических выгод, не рассматриваемых в Положении), а во-вторых, нормой ПБУ 9/99 в части признания доходами от обычных видов деятельности выручки от продажи продукции и товаров, поступлений, связанных с выполнением работ, оказанием услуг.

В связи с этим при отражении в бухгалтерском учете полученных средств целевого финансирования на компенсацию тарифов в части предоставленных льгот отдельным категориям населения (по оплате услуг ЖКХ, за электроэнергию и связь, по проезду городским транспортом и метрополитеном, по оказанию медицинских услуг, например бесплатному протезированию зубов, и др.) следует руководствоваться ПБУ 9/99 «Доходы организации». Предоставленные на эти цели субсидии формируют доходы от обычных видов деятельности.

Наглядным примером разного порядка отражения в бухгалтерском учете средств целевого финансирования являются организации ЖКХ. Особенность заключается в том, что таким организациям из бюджета выделяются средства на разные цели: на покрытие предоставленных в соответствии с законодательством РФ льгот гражданам; на возмещение из бюджета разницы между тарифами за продукцию, работы и услуги и затратами организаций ЖКХ.

Разные цели выделения бюджетных средств обусловливают разный порядок отражения в бухгалтерском учете полученных бюджетных средств.

В первом случае действует норма п. 3 Положения в части его неприменения в связи с государственным регулированием цен и тарифов. Величина дохода от основной деятельности этих организаций подлежит признанию в бухгалтерском учете в соответствии с ПБУ 9/99 по кредиту сч. 90 «Продажи» в размере суммы тарифа за продукцию, работы и услуги, покрываемого за счет: платы граждан за продукцию, работы и услуги, отражаемой по дебету сч. 50 «Касса», сч. 51 и 76; суммы возмещения из бюджета, предусмотренной на покрытие предоставленных в соответствии с законодательством РФ льгот гражданам, отражаемой по дебету сч. 86.

Иными словами, действует порядок, при котором выручка от продажи продукции (работ, услуг), исчисляемая в момент оказания услуг по действующим тарифам, на суммы льгот, предоставляемых отдельным категориям населения и возмещаемых из бюджета, не уменьшается.

Допустим, тариф за единицу оказываемых услуг – 10 руб., из них: покрывается населением – 7 руб. (по дебету сч. 50, 51, 76 и кредиту сч. 90); возмещается из бюджета – 3 руб. (по дебету сч. 86 и кредиту сч. 90 или, соответственно, с использованием сч. 76).

Заметим, что аналогичная схема действует и в части выделяемых из бюджета сумм, предназначенных на возмещение (покрытие) предоставленных в соответствии с законодательством РФ льгот гражданам на оплату проезда в транспорте, оплату услуг связи (за телефон), медицинских услуг и т.п. Выручка от продажи этих услуг, исчисляемая в момент их оказания по действующим тарифам, отражается по кредиту сч. 90 в корреспонденции со сч. 62 «Расчеты с покупателями и заказчиками», 76 и на суммы льгот, предоставляемых отдельным категориям населения и возмещаемых из бюджета, не уменьшается. Использование полученных на эти цели бюджетных средств отражается по дебету сч. 86 и кредиту сч. 62 и 76.

Во втором случае в части возмещаемой из бюджета разницы между тарифами за продукцию, работы и услуги и затратами организаций ЖКХ действуют нормы комментируемого Положения, т.е. порядок признания и принятия к бухгалтерскому учету государственной помощи, предназначенной на финансирование текущих расходов.

Предположим, что при тарифе за единицу услуг 10 руб. затраты организации на оказание этих услуг составляют 14 руб. Разница между тарифом (10 руб.) и затратами (14 руб.), покрываемая из бюджета в размере 4 руб., отражается в бухгалтерском учете следующим образом:

- в полной сумме начисленного (полученного) возмещения из бюджета на указанную цель – 4 руб. по дебету сч. 76 и 51 и кредиту сч. 86;

- на сумму использованного источника финансирования в части, например, начисленной оплаты труда – 2 руб. по дебету сч. 86 и кредиту сч. 98;

- на сумму начисленной оплаты труда – 2 руб. по дебету сч. 20 и кредиту сч. 70;

- в части признания в качестве дохода отчетного периода – 2 руб. по дебету сч. 98 и кредиту сч. 91.

Таким образом, порядок признания и принятия к бухгалтерскому учету бюджетных средств, предназначенных на финансирование текущих расходов (покрытие убытков), в составе внереализационных доходов (по кредиту сч. 91), в соответствии с Положением, действует только в части разницы между тарифами за услуги и затратами предприятий ЖКХ и городского хозяйства.

В качестве государственной помощи могут рассматриваться также средства, предоставленные на покупку технологического оборудования и запасных частей к нему, приобретение материалов, причем не только из бюджета. Однако принятые к бухгалтерскому учету бюджетные средства, в соответствии с требованиями достаточной уверенности организации в выполнении обоих условий, перечисленных в п. 5 Положения, не всегда могут быть своевременно получены. В случае задержки государственной помощи на покрытие соответствующих текущих расходов отчетного года понесенные расходы в части, не покрытой государственной помощью, учитываются как расходы отчетного периода и списываются на сч. 90.

Поступление средств государственной помощи в следующем отчетном году относится на финансовые результаты организации как внереализационные доходы и отражается по дебету сч. 86 и кредиту сч. 91.

В соответствии с п. 10 Положения бюджетные средства, предоставленные на финансирование расходов организации в предыдущие отчетные периоды, отражаются как возникновение задолженности по таким средствам и увеличение финансового результата организации как внереализационные доходы по дебету сч. 76 и кредиту сч. 91.

При поступлении средств государственной помощи производятся записи соответственно по дебету сч. 51 и кредиту сч. 76. Полученная государственная помощь на эти цели, поскольку она не затрагивает в приведенных бухгалтерских записях сч. 86, подлежит раскрытию в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

Установление п.п. 13 и 14 Положения порядка отражения в бухгалтерском учете возврата средств полученной государственной помощи обусловлено нормой ст. 78 БК о возврате бюджетных средств в случаях их нецелевого использования.

При этом п. 13 устанавливает порядок отражения в бухгалтерском учете возврата бюджетных средств, признанных ранее в этом же году в качестве бюджетных средств, согласно п. 5 Положения. В этом случае в бухгалтерском учете делаются исправительные записи.

Несколько сложнее механизм отражения в бухгалтерском учете возврата средств, полученных в качестве государственной помощи в предыдущие годы.

В этом случае на сумму, подлежащую возврату, производятся следующие записи:

а) в части предоставленных бюджетных средств на финансирование капитальных расходов – в уменьшение целевого финансирования и по возникновению задолженности по их возврату по дебету сч. 86 и кредиту сч. 76.

Одновременно на сумму амортизации внеоборотных активов, которая была начислена, и несписанной суммы доходов будущих периодов уменьшаются финансовые результаты организации и восстанавливается целевое финансирование по дебету сч. 91, 98, кредиту сч. 86.

Рассмотрим приведенный порядок отражения в бухгалтерском учете возврата бюджетных средств на конкретном примере (цифры условные).

Пример 1. Воспользуемся условием и бухгалтерскими записями.

В декабре 2002 г. бюджетные средства необходимо вернуть, отразив это следующими бухгалтерскими записями:

Дебет сч. 86 Кредит сч. 76 – 60 000 руб. – отражена задолженность по возврату бюджетных средств;

Дебет сч. 91 Кредит сч. 86 – 10 000 руб. – в части начисленной амортизации;

Дебет сч. 98 Кредит сч. 86 – 50 000 руб. (60 000 – 10 000) – в части несписанной суммы доходов будущих периодов;

б) в части бюджетных средств на финансирование текущих расходов – в уменьшение целевого финансирования и по возникновению задолженности по их возврату по дебету сч. 86 и кредиту сч. 76.

Одновременно на сумму отпущенных МПЗ в производство продукции, на выполнение работ (оказание услуг), начисленной оплаты труда и других произведенных расходов аналогичного характера уменьшаются финансовые результаты организации и несписанная сумма доходов будущих периодов по принятым к бухгалтерскому учету материалам и восстанавливается целевое финансирование по кредиту сч. 86 и дебету сч. 91 и 98.

Если сумма, подлежащая возврату, превышает соответствующий остаток целевого финансирования или такой остаток отсутствует, то в бухгалтерском учете производится запись в уменьшение финансовых результатов организации и по возникновению задолженности по их возврату.

Пример 2. В отчетном году возвращаются бюджетные средства в сумме 100 000 руб., использованные в предыдущем отчетном периоде на приобретение материалов – в сумме 60 000 руб. и отпущенные в производство – в размере 50 000 руб., а также на оплату труда – в сумме 40 000 руб.

Эти операции были отражены на счетах бухгалтерского учета в предыдущем отчетном периоде в порядке, приведенном в примере 2.

Возврат бюджетных средств, использованных не по целевому назначению, в отчетном году будет отражаться на счетах бухгалтерского учета следующим образом:

– в уменьшение целевого финансирования и по возникновению задолженности по их возврату в сумме 100 000 руб.: Дебет сч. 86 «Целевое финансирование» Кредит сч. 76 «Расчеты с разными дебиторами и кредиторами» – отражена задолженность по возврату средств целевого финансирования;

– в части восстановления целевого финансирования в сумме 100 000 руб.: Дебет сч. 91 Кредит сч. 86 – на сумму отпущенных в производство МПЗ, на выполнение работ (оказание услуг), начисленной оплаты труда в размере 90 000 руб. (50 000 + 40 000); Дебет сч. 98 Кредит сч. 86 – на несписанную сумму доходов будущих периодов в размере 10 000 руб. по принятым к бухгалтерскому учету материалам.

Выделение бюджетных кредитов в отдельный раздел Положения обусловлено особенностями их принятия к бухгалтерскому учету в зависимости от условий предоставления.

Бюджетные средства, предоставленные в соответствии со ст. ст. 76 и 77 БК государственным или муниципальным унитарным предприятиям и организациям, не являющимся государственными или муниципальными унитарными предприятиями, на договорной основе под банковские гарантии, поручительства, залог имущества, в том числе в виде акций, иных ценных бумаг, паев в размере не менее 100% предоставляемого кредита на возмездной и возвратной основе, принимаются к бухгалтерскому учету в общем порядке, определенном для учета заемных средств, и в комментируемом Положении не рассматриваются.

Однако если при предоставлении бюджетных кредитов на возвратной основе предусматривается, что при выполнении определенных условий организация освобождается от возврата полученных ресурсов, и существует достаточная уверенность в том, что она выполнит эти условия, то такие средства учитываются в порядке, установленном Положением для учета бюджетных средств.

Пунктом 20 ПБУ 13/2000 предусмотрен порядок отражения остатка бюджетных средств по статье «Доходы будущих периодов» либо обособленно в разд. «Краткосрочные обязательства» бухгалтерского баланса.

Суммы, признанные в бухгалтерском учете организации в качестве доходов на сч. 91, отражаются в составе внереализационных доходов как активы, полученные безвозмездно.

Суммы бюджетных средств, признанные в бухгалтерском учете организации в прошлые годы в качестве доходов, но подлежащие возврату в соответствии с гл. 25 НК РФ, отражаются на сч. 91 в составе внереализационных расходов в качестве убытков прошлых лет, признанных в отчетном периоде.

Похожие работы

... по вопросам жилищно-коммунального хозяйства и другие центральные органы исполнительной власти в пределах своих полномочий; 2) на региональном уровне - Республиканский комитет по жилищно-коммунальному хозяйству Автономной Республики Крым, управления (главные управления) жилищно-коммунального хозяйства местных госадминистраций; 3) на местном уровне - структурные подразделения / должностные лица ...

... и за рубежом. 1. 5. Научная новизна исследования. Научная новизна исследования заключается в: · разработке концептуальных основ реформирования системы жилищно-коммунального хозяйства в условиях переходного периода; · разработке системы взаимосвязей и функций отдельных структурных звеньев системы жилищно–коммунального хозяйства при различных организационно–правовых формах их ...

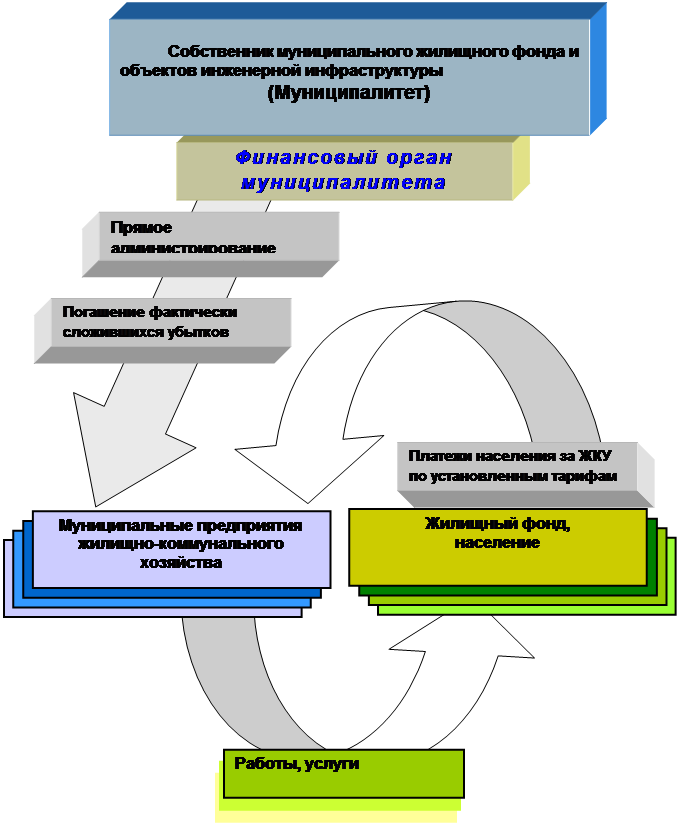

... органам местного самоуправления. Органы местного самоуправления, как собственники объектов ЖКХ, обязаны сформировать на территории муниципального образования единую социальную и финансовую политику в сфере ЖКХ. В основу системы управления жилищно-коммунальным хозяйством должны быть положены рациональное разделение функций и организация взаимоотношений между собственником-домовладельцем, ...

... от жесткой вертикальной схемы управления и финансирования в пределах региона и заканчивая ситуацией, когда муниципальные образования полностью самостоятельны в вопросах жилищно-коммунального хозяйства. Существенно различаются подходы к управлению отраслью и на уровне муниципальных образований: в одних случаях преобладают административные начала, в других - ставка делается на развитие рыночных ...

0 комментариев