Навигация

В отчетном году организация получила краткосрочные кредиты банков в сумме 200 000 руб

6. В отчетном году организация получила краткосрочные кредиты банков в сумме 200 000 руб.

В бухгалтерском учете были сделаны записи:

| № операции | Содержание операции | Корреспондирующие счета | Сумма, руб. | |

| дебет | кредит | |||

| 21 | Получен краткосрочный кредит банка | 51 | 66 | 200 000 |

| Итого | 200 000 | |||

7. В отчетном году организация возвратила часть кредитов банку в сумме 120 000 руб.

В бухгалтерском учете сделаны следующие записи:

| №операции | Содержание операции | Корреспондирующие счета | Сумма, руб. | |

| дебет | кредит | |||

| 22 | Перечислена часть краткосрочного кредита банку | 66 | 51 | 120 000 |

| Итого | 120 000 | |||

В подразделе "Движение денежных средств по финансовой деятельности" формы № 4 должны быть отражены следующие суммы:

строка 360 - 200 000 руб.;

строка 380 - 120 000 руб.;

строка 410 (чистые денежные средства от финансовой деятельности) 80 000 руб. (200 000 - 120 000);

строка 420 (чистое увеличение (уменьшение) денежных средств и их эквивалентов) - 39 875 руб. (93 125 - 213 000 + 80 000).

8. Изменение денежных средств за отчетный период по данным баланса (или Главной книги) составило за отчетный период -40 000 руб. (257 000 - 297 000).

В отчетном году не было движения денежных средств на валютном счете. Курс доллара США на конец года, установленный Центральным банком РФ, составил 28,9821 руб./долл. Остаток денежных средств на валютном счете на 31 декабря 2009 г. — 202 875 руб. (7000долл. США х 28,9821 руб.) (см. операцию 3).

Остаток денежных средств на конец отчетного периода в кассе, на расчетном, валютном и иных счетах в банке (строка 430) рассчитывается в форме № 4 по формуле:строка 100 +(-) строка 200 +(-) строка 340 +(-) строка 410, или строка 100 +(-) строка 420 и составил: 297 000 руб. + 93 125 руб. - 213 000 руб. + 80 000 руб. = 257 125 руб., или 297 000 руб. - 39 875 руб. = 257 125 руб.Строка 440 - 1 125 руб. (7000 долл. США х 28,9821 руб. – 7000 долл. США х 28,8215 руб.).

Справка-расчет бухгалтерии о поступлении денежных средств в 2009 г.

| Номер строки | Наименование показателей | Источник информации | Сумма, руб, |

| Текущая деятельность | |||

| 1 | Выручка от реализации товаров, продукции | Операции по кредиту счета 62 и дебету счета 51 | 5 400 000 |

| 2 | Авансы, полученные от покупателей | Оборот по кредиту счета 62 и дебету счета 51 | 1 209 000 |

| 3 | Курсовые положительные разницы | Операции по кредиту счета 91-1 и дебету счета 52 | 1 125 |

| 4 | Из банка в кассу предприятия | Оборот по дебету счета 50 и кредиту счета 51 | 2 627 000 |

| 5 | Из кассы в банк | Оборот по дебету счета 51 и кредиту счета 50 | 60 000 |

| 6 | Прочие поступления: от прочих дебиторов | Операции по кредиту счета 71, 76 и дебету счета 51 | 3 000 |

| в том числе полученные штрафы | 17 000 | ||

| 7 | Выручка от продажи краткосрочных ценных бумаг | Оборот по кредиту счета 91-1 и дебету счета 51 | 100 000 |

| Итого | 9 417 125 | ||

| Инвестиционная деятельность | |||

| 9 | Выручка от реализации основных средств | Операции по кредиту чета 76 и дебету счета 51 | 72 000 |

| 10 | Проценты по облигациям | Операции по кредиту счета 76 и дебету счета 51 | 15 000 |

| 11 | Итого | 87 000 | |

| Финансовая деятельность | |||

| 12 | Получение кредитов | Операции по кредиту счета 66 и дебету счета 51 | 200 000 |

| 13 | Итого | 200 0011 | |

| 14 | Всего | 9 704 125 | |

Справка-расчет бухгалтерии о расходовании денежных средств в 2009 г.

| Номер строки | Наименование показателей | Источник информации | Сумма, руб. |

| Текущая деятельность | |||

| 1 | Оплата приобретенных товаров | Операции по дебету счета 60 и кредиту счетов 50, 51 | 1800000 |

| 2 | Оплата труда | Операции по дебету счета 70 и кредиту счета 50 | 2400000 |

| 3 | Выплаты во внебюджетные социальные фонды | Операции по дебету счета 69 и кредиту счета 51 | 1027000 |

| 4 | Выдача подотчетных сумм | Операции по дебету счета 71 и кредиту счета 50 | 120000 |

| 5 | Выдача авансов | Оборот по дебету счета 60 и кредиту счета 51 | 420000 |

| 6 | Налоги, выплаченные в бюджет | Операции по дебету счета 68. и кредиту счета 51 | 350000 |

| 7 | Оплата процентов по полученным кредитам | Операции по дебету счета 66 и кредиту счета 51 | 80000 |

| 8 | Прочие выплаты, перечисления: | Оборот по дебету счета 68 и кредиту счета 51 | |

| погашение кредиторской задолженности | Операции по дебету счета 76 и кредиту счетов 50, 51 | 188000 | |

| 9 | В том числе штрафы уплаченные | Аналитические данные к счету 91 | 3000 |

| 10 | пособия по временной нетрудоспособности | Оборот по дебету 69 и кредиту счетов 50 | 50000 |

| 11 | Направлено на приобретение краткосрочных ценных бумаг | Оборот по дебету счета 58 и кредиту счета 51 | 200000 |

| 11 | Из банка в кассу | Оборот по дебету счета 50 и кредиту счета 51 | 2627000 |

| 12 | Другие выплаты | Операции по дебету счетов 69, 73, 97 и др. и кредиту счетов 50, 51 | 2000 |

| 13 | Из кассы в банк | Операции по дебету счета 51 и кредиту счета 50 | 60000 |

| 14 | Итого | 9324000 | |

| Инвестиционная деятельность | |||

| 15 | Приобретение основных средств | Операции по дебету счетов 60, 76 и кредиту счета 51 | 120000 |

| 16 | Приобретение нематериальных активов | Операции по дебету счетов 60, 76 и кредиту счета 51 | 24000 |

| 17 | Приобретение ценных бумаг | Операции по дебету счета 60 и кредиту счета 51 | 156000 |

| 18 | Итого | 300000 | |

| Финансовая деятельность | |||

| 19 | Возврат краткосрочных кредитов | Оборот по дебету счета 66 и кредиту счета 51 | 120000 |

| 20 | Итого | 120000 | |

| 21 | Всего | 9744000 | |

Выписка из Отчета о движении денежных средств за прошлый год (графа 3)

| Номер строки | 100 | 110 | 130 | 140 | 150 | 160 | 180 | 182 | 190 | 200 | 210 | 290 | 340 | 360 | 380 | 410 | 420 | 430 | 440 |

| Тыс, руб. | 310 | 6100 | 150 | 6090 | 1700 | 2300 | 1420 | 95 | 575 | 160 | 80 | 250 | 170 | 300 | 230 | 70 | 60 | 370 | 17 |

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

за_ год _20 07 г.

КОДЫ

Форма № 4 по ОКУД 0710004

Дата (год, месяц, число) 2008 03 23

Организация ООО "Феникс" по ОКПО 31560925

Идентификационный номер налогоплательщика ИНН 7704016759

Вид деятельности Производство мебели по ОКВЭД 36 . 14

Организационно-правовая форма/форма собственности

Общество с ограниченной ответственностью/ по ОКОПФ/частная ОКФС 65 16

Единица измерения: тыс. руб./млн руб. (ненужное зачеркнуть) по ОКЕИ 384/385

| Показатель | За отчетный период | За аналогичный период предыдущего года | |

| наименование | код | ||

| Остаток денежных средств на начало отчетного года | 100 | 297 | 310 |

| Движение денежных средств по текущей деятельности | |||

| Средства, полученные от покупателей, заказчиков | 110 | 5 400 | 6 100 |

| Авансы полученные | 120 | 1 209 | |

| Прочие доходы | 130 | 121 | 150 |

| Денежные средства, направленные: | 140 | 6 637 | 6 090 |

| на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов | 150 | (1 800) | (1 700) |

| на оплату труда | 160 | (2 400) | (2 300) |

| на расчеты по налогам и сборам | 180 | (1 377) | (1 420) |

| на выдачу авансов | 181 | 420 | ( ) |

| проценты по кредитам | 182 | (80) | (95) |

| на прочие расходы | 190 | (560) | (575) |

| Чистые денежные средства от текущей деятельности | 200 | 93 | 160 |

| Движение денежных средств по инвестиционной деятельности Выручка от продажи объектов основных средств и иных внеоборотных активов | 210 | 72 | 80 |

| Полученные проценты | 240 | 15 | |

| Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 290 | (144) | (250) |

| Приобретение ценных бумаг и иных финансовых вложений | 300 | (156) | ( ) |

| Чистые денежные средство от инвестиционной деятельности | 340 | (213) | (170) |

| Движение денежных средств по финансовой деятельности | |||

| Поступления от займов и кредитов, предоставленных другими организациями | 360 | 200 | 300 |

| Погашение займов и кредитов [без процентов) | 380 | (120) | (230) |

| Чистые денежные средства от финансовой деятельности | 410 | 80 | 70 |

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов | 420 | (40) | 60 |

| Остаток денежных средств на конец отчетного периода | 430 | 257 | 370 |

| Величина влияния изменений курса иностранной волюты по отношению к рублю | 440 | 1 | 17 |

Руководитель _ Минаев _Минаев В.Д.

Главный бухгалтер Тишина Тишина А.Н.

" 26 " марта 2010 г.

2.2 Сравнительный анализ отчетов о движении денежных средств, составленные прямым и косвенным методами в ООО "Феникс"

Ниже приведены для сравнения отчеты о движении денежных средств, составленные прямым и косвенным методами (международная практика). Для их составления были использованы те же исходные данные, что и для формы № 4.

Отчет о движении денежных средств ООО "Феникс" за 2009 год (прямой метод)

| Наименование показателей | Сумма, тыс. руб. (приток"+", отток"-") |

| 1 | 2 |

| 1. Текущая деятельность | |

| 1.1. Приток денежных средств | |

| Денежные средства, полученные от покупателей | +6 609 |

| Штрафы, пени, неустойки полученные | + 17 |

| Прочие денежные поступления | + 104 |

| Всего поступлений | +6 730 |

| 1.2. Отток денежных средств | |

| Денежные средства, выплаченные поставщикам и подрядчикам | -2 220 |

| Выплата заработной платы | -2 400 |

| Выплаты по социальному страхованию и обеспечению | -1 027 |

| Перечисление налогов в бюджет | -350 |

| Штрафы, пени, неустойки уплаченные | -3 |

| Прочие денежные выплаты | -637 |

| Всего отток денежных средств | -6 637 |

| 1.3. Итого денежных средств от текущей деятельности (строка 1.1 — строка 1.2) — приток | +93 |

| 2. Инвестиционная деятельность | |

| 2.1. Приток денежных средств | |

| Продаже основных средств | +72 |

| Проценты полученные | + 15 |

| Всего поступлений | +87 |

| 2.2. Отток денежных средств | |

| Приобретение основных средств | -120 |

| Приобретение нематериальных активов | -24 |

| Приобретение ценных бумаг | -156 |

| Всего отток денежных средств | -300 |

| 2.3. Итого денежных средств от инвестиционной деятельности (строка 2.1 — строка 2.2) — отток | -213 |

| 3. Финансовая деятельность | |

| 3.1. Приток денежных средств | |

| Краткосрочные кредиты полученные | + 200 |

| Всего поступлений | + 200 |

| 3.2. Отток денежных средств | |

| Краткосрочные кредиты погашенные | -120 |

| Всего отток денежных средств | -120 |

| 3.3. Итого денежных средств от финансовой деятельности (строка 3.1 - строка 3.2) - отток | +80 |

| Общее изменение денежных средств за отчетный период (строка 1.3 + строка 2.3 + строка 3.3) | -40 |

| Денежные средства на начало отчетного периода (баланс, строка 260, графа 3| | 297 |

| Денежные средства на конец отчетного периода (баланс, строка 260, графа 4) | 257 |

| Изменение денежных средств за отчетный период по данным баланса (графа 4 - графа 3), строка 260 | -40 |

Примечания.

1. Денежные средства, полученные от покупателей: 5 400 тыс. руб. (выручка от реализации продукции) + 1 209 тыс. руб. (авансы, полученные от покупателей) = +6 609 тыс. руб. (1 + 2 операции хозяйственного журнала)

2. Штрафы, пени, неустойки полученные: +17 тыс. руб. (4).

3. Прочие денежные поступления: +3 тыс. руб. (возврат неиспользованной подотчетной суммы) + 1 тыс. руб. (положительные курсовые разницы) + 100 тыс. руб. (выручка от продажи краткосрочных ценных бумаг) = 104 тыс. руб. (3,5, 6).

4. Денежные средства, выплаченные поставщикам: 1 800 тыс. руб. (оплата счетов поставщиков) + 420 тыс. руб. (выданные авансы) = -2 220 тыс. руб. (9, 13).

5. Выплата заработной платы: -2 400 тыс. руб. (10).

6. Выплаты по социальному страхованию и обеспечению: -1 027 тыс. руб. (11).

7. Перечислено налогов в бюджет: -350 тыс. руб. (16).

8. Штрафы, пени, неустойки уплаченные: -3 тыс. руб. (18).

9. Прочие денежные выплаты: 120 тыс. руб. (выдача подотчетных сумм) + 80 тыс. руб. (оплата процентов за кредит) + 185 тыс., руб. (погашение задолженности транспортной организации) + 2 тыс. руб. (подписка на периодические кие издания) + 50 тыс. руб. (пособия по временной нетрудоспособности) + 200 тыс. руб. (приобретены краткосрочные ценные бумаги) = -637 тыс. руб. (12,14,15,17,18).

10. Продажа основных средств: +72 тыс. руб. (16).

11. Проценты полученные: +15 тыс. руб. (17).

12. Приобретение основных средств: -120 тыс. руб. (18).

13. Приобретение нематериальных активов: -24 тыс. руб. (19).

14. Приобретение долгосрочных ценных бумаг: -156 тыс. руб. (20).

15. Краткосрочные кредиты полученные: + 200 тыс. руб. (21).

16. Краткосрочные кредиты погашенные: -120 тыс. руб. (23).

Отчет о движении денежных средств ООО "Феникс" за 2009 год (косвенный метод)

| Наименование показателей | Источник информации | Сумма, тыс. руб. (+), (-) |

| 1 | 2 | 3 |

| 1. Текущая деятельность | ||

| 1.1. Чистая прибыль | ф. № 2, стр. 190 | +608 |

| 1.2. Начисленная амортизация | Обороты по кредиту счетов 02, 05 | + 880 |

| 1.3. Изменение производственных запасов | Главная книга, изменение сальДо по счетам 10, 16 | -280 |

| 1.4. Изменение расходов будущих периодов | Баланс (стр. 216], Главная книга, сальдо по счету 97 | -45 |

| 1.5. Изменение НДС по приобретенным ценностям | Баланс (стр. 220), Главная книга, сальдо по счету 19 | +39 |

| 1.6. Изменение объема незавершенного производства | Баланс |стр. 213), Главная книга, сальдо по счетам 20, 23 | +26 |

| 1.7. Изменение объема готовой продукции | Баланс (стр. 214), Главная книга, сальдо по счету 43 | -350 |

| 1.8. Изменение текущей дебиторской задолженности | Баланс (стр. 240), Главная книга, аналитические данные по счетам 60 (авансы выданные), 62, 71, 73, 75, 76 и др. | -261 |

| 1.9. Изменение задолженности перед бюджетом и внебюджетными фондами | Баланс (стр. 624), Главная книга, сальдо по счету 68 | +6 |

| 1.10. Изменение задолженности поставщикам | Баланс (стр. 621), Главная книга, сальдо по счету 60 | -9 |

| 1.11. Изменение задолженности по оплате труда | Баланс (стр. 622) Главная книга, сальдо по счету 70 | -32 |

| 1.12. Изменение задолженности по социальному страхованию и обеспечению | Баланс (стр.623), Главная книга, сальдо по счету 69 | +5 |

| 1.1 3. Изменение задолженности по прочим кредиторам | Баланс (стр.625), аналитические данные к счету 76 | + 10 |

| 1.14. Изменение задолженности по авансам полученным | Аналитические данные к счету 62 | + 166 |

| 1.5. Материалы от ликвидации основных средств | Аналитические данные к счету 91 | -25 |

| 1.16. Прибыль от реализации основных средств, ценных бумаг | Аналитические данные к счету 91 | -137 |

| 1.17. Проценты полученные | Аналитические данные к счету 91 | -15 |

| Всего денежных средств от текущей деятельности | +93 | |

| 2. Инвестиционная деятельность | ||

| 2.1. Поступления от реализации основных средств | Аналитические данные к счету 76 | +72 |

| 2.2. Приобретение основных средств | Аналитические данные к счету 60 (76) | -120 |

| 2.3. Приобретение нематериальных активов | Аналитические данные к счету 60 (76) | -24 |

| 2.4. Приобретение ценных бумаг | Аналитические данные к счету 76 | -156 |

| 2.5. Проценты полученные | Аналитические данные к счету 76 | + 15 |

| Итого денежных средств от инвестиционной деятельности | -213 | |

| 3. Финансовая деятельность | ||

| Изменение задолженности банку | Баланс (стр. 610), Главная книга, сальдо по счету 66 | +80 |

| Итого денежных средств от финансовой деятельности | +80 | |

| Общее изменение денежных средств за отчетный период (сумма итогов разделов 1, 2, 3) | -40 | |

| Денежные средства на начало отчетного года | Баланс, стр. 260, графа 3. | 297 |

| Денежные средства на конец отчетного года | Баланс, стр. 260, графа 4 | 257 |

| Изменение денежных средств за отчетный период по данным баланса (графа 4 — графа 3), строка 260 | -40 |

Примечания.

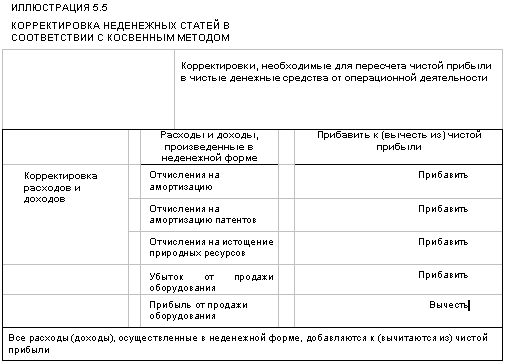

1. При косвенном методе финансовый результат преобразуется в результате определенных корректировок в величину чистых денежных средств (разности сумм денежных средств на конец и начало периода).

2. Предположим, что в 2009 г. предприятие "Крона" получило чистую прибыль в размере 608 тыс. руб. (по данным Отчета о прибылях и убытках).

3. Сумма начисленной амортизации за отчетный год составила по данным Главной книги: 820 тыс. руб. (оборот по кредиту счета 02) + 60 тыс. руб. (обо- рот по кредиту счета 05) = 880 тыс. руб.

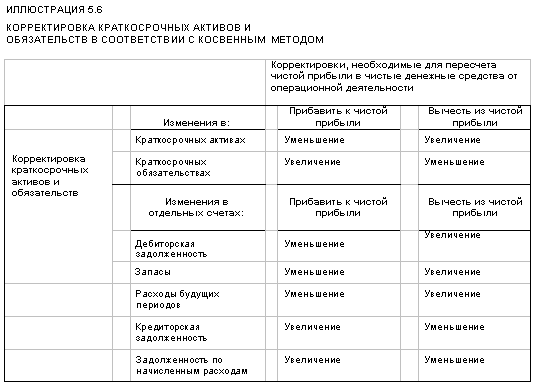

4. В течение отчетного года произошло увеличение производственных за пасов (280 тыс. руб.), расходов будущих периодов (45 тыс. руб.), объема готовой продукции (350 тыс. руб.), дебиторской задолженности (261 тыс. руб. = 64 + 109 + 88). Это означает, что произошел отток денежных средств под влиянием этих факторов, и при составлении отчета косвенным методом такое изменение должно быть показано со знаком "- ".

6. Уменьшение остатка НДС по приобретенным ценностям (39 тыс. руб.), объемов незавершенного производства (26 тыс. руб.) означает высвобождение денежных средств, следовательно, такое изменение будет показано со знаком "-".

7. К притоку средств привело увеличение задолженности по расчетам с вне бюджетными фондами (16 тыс. руб.), по социальному страхованию и обеспечению (35 тыс. руб.), по авансам полученным (166 тыс. руб.), по прочим кредиторам (10 тыс. руб.). Снижение задолженности поставщикам (539 тыс. руб.), бюджету (10 тыс. руб.), работникам предприятия (32 тыс. руб.) вызвало отток денежных средств, следовательно, все эти факторы следует показать в отчете со знаком "-".

Изменение всех вышеназванных факторов можно определить по балансу или Главной книге, сравнив остатки на конец и начало отчетного периода.

Выписка из Главной книги (за январь — декабрь 2009 г.), тыс. руб.

| Наименование и шифр счета | Сальдо на начало года | Сальдо на конец года | Изменения: увеличение (+) уменьшение (-) |

| 1 | 2 | 3 | 4 |

| Материалы (10) | 845 | 1 155 | +310 |

| Отклонение в стоимости материальных ценностей (16) | 120 | 90 | -30 |

| НДС по приобретенным ценностям (19) | 76 | 37 | -39 |

| Основное производство (20) | 76 | 50 | -26 |

| Готовая продукция (43) | 101 | 451 | -350 |

| Краткосрочные финансовые вложения (58) | 0 | 200 | +200 |

| Расчеты с поставщиками и подрядчиками (60) | 917 | 378 | -539 |

| Расчеты с поставщиками и подрядчиками — Расчеты по авансам выданным (60) | - | 109 | + 109 |

| Покупатели и заказчики (62) | 270 | 334 | +64 |

| Покупатели и заказчики — Расчеты по авансам полученным (62) | 110 | 276 | + 166 |

| Расчеты по краткосрочным кредитам и займам (66) | - | 80 | +80 |

| Расчеты по налогам и сборам (68) | 125 | 131 | +6 |

| Расчеты по социальному страхованию и обеспечению (69) | 59 | 94 | +35 |

| Расчеты с персоналом по оплате труда (70) | 183 | 151 | -32 |

| Расчеты с разными дебиторами и кредиторами (дебетовое сальдо) (76) | 30 | 118 | +88 |

| Расчеты с разными дебиторами и кредиторами (кредитовое сальдо) (76) | 260 | 270 | + 0 |

| Расходы будущих периодов (97) | - | 45 | + 5 |

8. Прибыль от реализации основных средств, ценных бумаг составила, допустим, 137 тыс. руб. (117 тыс. руб. + 20 тыс. руб.). Эта сумма (137 тыс. руб.) должна быть исключена из чистой прибыли для избежания двойного счета: первый раз — в составе чистой прибыли, второй раз — в составе выручки от продажи основных средств и ценных бумаг.

9. Стоимость оприходованных материалов от ликвидации объектов (в нашем примере — 25 тыс. руб.) увеличивает финансовый результат, но такая операция не сопровождается движением денежных средств. Следовательно, стоимость оприходованных материальных ценностей должна быть исключена из величины чистой прибыли.

10. Проценты, полученные по долгосрочным ценным бумагам (в нашем примере - 15 тыс. руб.), увеличивают приток денежных средств по инвестиционной деятельности организации. Но они уже были учтены в составе чистой прибыли, поэтому во избежание повторного счета должны быть исключены из чистой прибыли.

ЗАКЛЮЧЕНИЕ

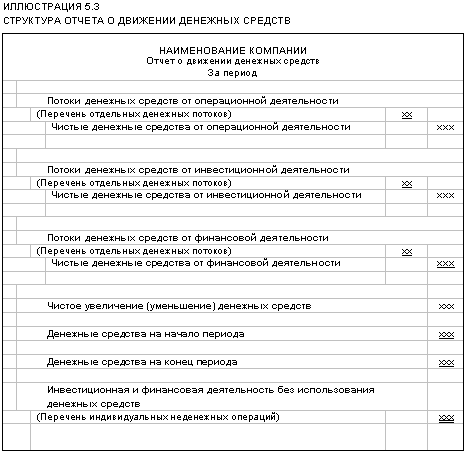

Таким образом, отчет о движении денежных средств должен раскрывать информацию о денежных потоках организации, характеризующих источники поступления денежных средств и направления их расходования. Такие данные необходимы как собственникам, так и кредиторам. Организации составляют отчет о движении капитала по форме № 4 ОКУД 0710004, рекомендованным Минфином и Госкомстатом РФ.

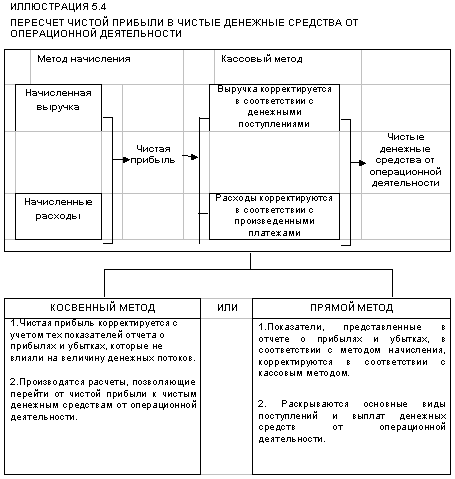

Организация может представлять информацию о потоках денежных средств от текущей деятельности, используя прямой и косвенный методы. При применении прямого метода в отчете отражаются валовые денежные поступления и платежи, при использовании косвенного метода в разделе текущей деятельности отражаются финансовый результат организации (прибыль или убыток) и его необходимые корректировки, позволяющие перейти от величины финансового результата к величине чистого денежного потока от текущей деятельности за период.

В зарубежном учете информация о движении денежных средств предприятия считается полезной для пользователей финансовой отчетности с точки зрения оценки способности предприятия генерировать денежные средства и их эквиваленты (при этом также обращают внимание на своевременность и постоянство такой генерации). Составление отчета о движении денежных средств регулируется стандартом МСФО 7 "Отчеты о движении денежных средств".

Разница между составом денежных средств и их эквивалентов по международными и российским стандартам заключается в основном в классификации денежных документов

Пример составления отчета о движении денежных средств был рассмотрен на предприятии ООО "Феникс", занимающимся в основном производством мебели. Было наглядно показано, что Показатели формы № 4 "Отчет о движении денежных средств" заполняются на основании аналитических данных к счетам 50 "Касса", 51 "Расчетные счета", 52 "Валютные счета", 55 "Специальные счета в банках". Отчет по форме № 4 на предприятии ООО "Феникс" составляется прямым методом с указанием всех потоков денежных средств. Также приведены для сравнения отчеты о движении денежных средств, составленные прямым и косвенным методами в ООО "Феникс". Для их составления были использованы те же исходные данные, что и для формы № 4.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон "О бухгалтерском учете" от 21.11.96 г. № 129-ФЗ (в ред. Федерального закона от 10.01.03 г.).

2. Положение по ведению бухгалтерского учета и отчетности в Российской Федерации, утв. Приказом МФ РФ от 29.07.98 г. № 34н (в ред. Приказа МФ РФ от 23.08.2000 г. № 31н).

3. Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/98), утв. Приказом МФ РФ от 09.12.98 г. № 60н (в ред. Приказа МФ РФ от 30.12.99 г. № 107н).

4. Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99), утв. Приказом МФ РФ от 06.07.99 г. № 43н.

5. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н. (в ред. Приказа МФ РФ от 07.05.2003 г.).

6. "О формах бухгалтерской отчетности" Приказ Министерства финансов РФ от 22.07.2003 г. № 67н (в ред. Приказа МФ РФ от 31.12.2004 г.).

7. Бабаева З.Д. и др. Бухгалтерский учет финансово-хозяйственной деятельности организации: методология, задачи, ситуации, тесты: Учеб. Пособие/ З.Д. Бабаева, В.А. Терехова, Т.Н. Шейна и др.-М.: Финансы и статистика, 2003.-544с.

8. Бухгалтерская (финансовая) отчетность: Учеб. пособие / Под ред. В.Д. Новодворского. – М.: ИНФРА – М, 2003. – 464 с. – (Серия "Высшее образование")

9. Гейц И. В. Закрытие 2005 года и составление бухгалтерской отчетности: Практическое руководство. – М.: Издательство "Дело и Сервис", 2006

10. Дементьева Н.М. Годовой отчет – 2005. Учетная политика на 2006 год. – Новосибирск. ИЦ "Мысль", 2005. - 96 с.

11. Дымова И.А. Международные стандарты бухгалтерского учета. – М.: Главбух, 2004. - 156 с.

12. Назарян Е.Н. Комментарии к формированию бухгалтерской отчетности. - 2-е изд., испр. и доп. – М.: Омега-Л, 2004. – 120 с.

13. Палий В.Ф. Перспективы применения МСФО в российских организациях.// Бухгалтерский учет. – 2003. - № 8 – с. 3-7.

14. Пучкова С.И. Бухгалтерская (финансовая) отчетность. Организации и консолидированные группы. – 2-е изд., перераб. и. доп. – М.: ФБК – ПРЕСС, 2004. – 344 с.

15. Стуков Л.С. Правовые аспекты использования МСФО.// Бухгалтерский учет. – 2003. - № 7. – с. 64-66.

16. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. Пособие / Г.В. Савицкая. – 7-е изд., испр. – Мн.: Новое знание, 2002. – 704 с. – (Экономическое образование).

Похожие работы

... ность включает как краткосрочные, так долгосрочные инвестиции, в то время как в российской системе учета сюда включаются только краткосрочные инвестиции. При составлении отчета о движении денежных средств согласно IAS следует руководствоваться соответствующим определением финансовой деятельности. Неденежные операции Многие виды деятельности оказывают влияние на денежные средства и, следова ...

... обобщенной бухгалтерской информации из учетных регистров и Главной книги. Однако требование Методических рекомендаций о порядке формирования бухгалтерской отчетности организации существенно упрощает процедуры консолидации при составлении сводного отчета о движении денежных средств, так как одни и те же обороты в иностранной валюте, независимо от даты их валютирования (проведения их банками ...

... • Денежные потоки, показывающие увеличение операционного потенциала компании, и отдельно должны раскрываться денежные потоки, которые представляют его поддержание. 2. Сравнение «Отчета о движении денежных средств» по российским и международным стандартам Сопоставим требования отечественного законодательства и МСФО к представлению отчета о движении денежных средств. Сразу же отметим, что в ...

... структуру (в т.ч. ликвидность и платежеспособность), способность регулировать плотность денежных потоков в условиях постоянно меняющихся внешних и внутренних факторов. 2. формирование отчета о движении денежных средств на примере ОАО «славгородская пивоварня» 2.1 Краткая характеристика предприятия Открытое акционерное общество « Славгородская пивоварня » было основано в феврале 1984 года. ...

0 комментариев