Навигация

Учет затрат по восстановлению основных средств на примере МУП “Сарманай”

2. Учет затрат по восстановлению основных средств на примере МУП “Сарманай”

2.1. Особенности учета затрат на модернизацию основных средств

В соответствии с п.3 ст.256 НК РФ из состава амортизируемого имущества исключаются основные средства, находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

Если объект основных средств при проведении модернизации не используется в деятельности организации, направленной на получение дохода, амортизация по нему для целей налогового учета не начисляется.

В соответствии с абзацем вторым п.2 ст.259 НК РФ начисление амортизации по объекту основных средств возобновляется с 1-го числа месяца, следующего за месяцем, в котором модернизируемый объект был введен в эксплуатацию, а в случае, если модернизация осуществлялась без остановки производства, - с 1-го числа месяца, следующего за месяцем, в котором она была окончена.

Материально-производственные запасы, полученные при проведении работ по модернизации основного средства (снятие с объекта основного средства), принимаются к учету в составе прочих доходов как активы, полученные безвозмездно.

Пунктом 10.3 Положения по бухгалтерскому учету “Доходы организации” ПБУ 9/99, утвержденного приказом Минфина России от 06.05. 1999 № 32н, установлено, что рыночная стоимость таких активов определяется на основе цен, действующих на данный или аналогичный вид активов на момент их принятия к учету. Этому положению ПБУ 9/99 корреспондирует также п.66 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28.12. 2001 № 119н, согласно которому фактическая себестоимость материалов, полученных организацией безвозмездно, определяется исходя из их текущей стоимости на дату принятия к бухгалтерскому учету.

При этом остаточная стоимость основного средства не уменьшается на стоимость демонтированных частей.

Сдача подразделениями на склад материалов, полученных от разборки основных средств, оформляется накладными на внутреннее перемещение материалов (п.57 Методических указаний №119н).

2.1. Учет затрат на ремонт основных средств

В процессе эксплуатации основные средства изнашиваются. Для поддержания объектов в состоянии, в котором они пригодны для эксплуатации, в производственных целях в течение срока полезного использования осуществляется ремонт этих объектов. Своевременное и качественное выполнения ремонта способствует ритмичной работе организации, более полному использованию основных средств, уменьшению времени простоев. Наиболее совершенна система планово-предупредительного ремонта, при котором объекты основных средств ремонтируются через определенные промежутки времени по заранее составленному графику. Систему планово-предупредительного ремонта организация разрабатывает с учетом технических характеристик основных средств, условий эксплуатации и др. Для обеспечения бесперебойной работы объектов основных средств необходимо не только систематически наблюдать за их состоянием в процессе эксплуатации (смазка, осмотр и т.п.), но и периодически их восстанавливать путем проведения ремонта, модернизации, реконструкции.

В настоящее время организациям предоставлена возможность самостоятельно принимать решения о выборе того или иного метода включения в себестоимость затрат на все виды ремонта основных средств.

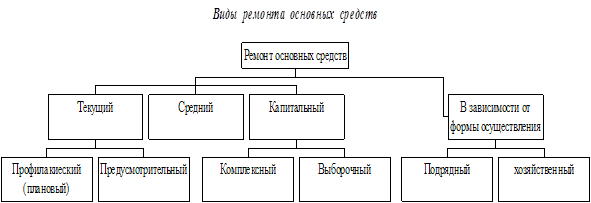

По объему и характеру производимых ремонтных работ различают текущий, средний и капитальный ремонт основных средств.

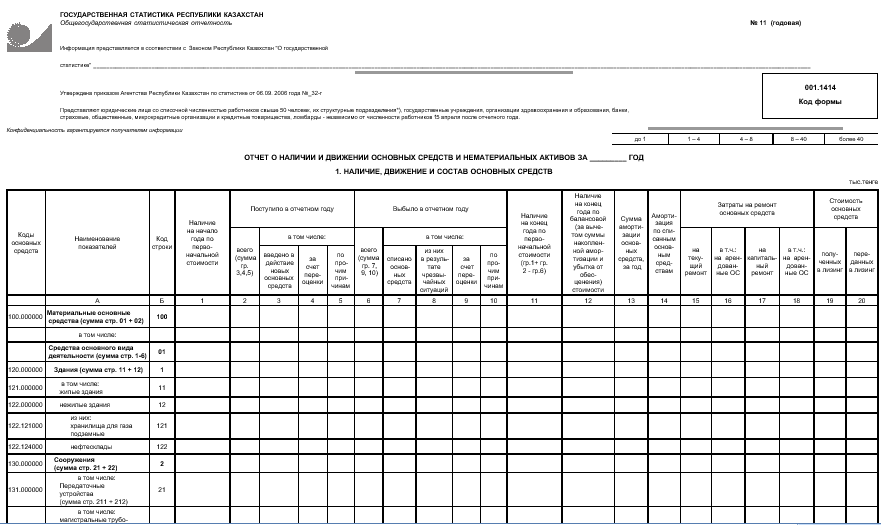

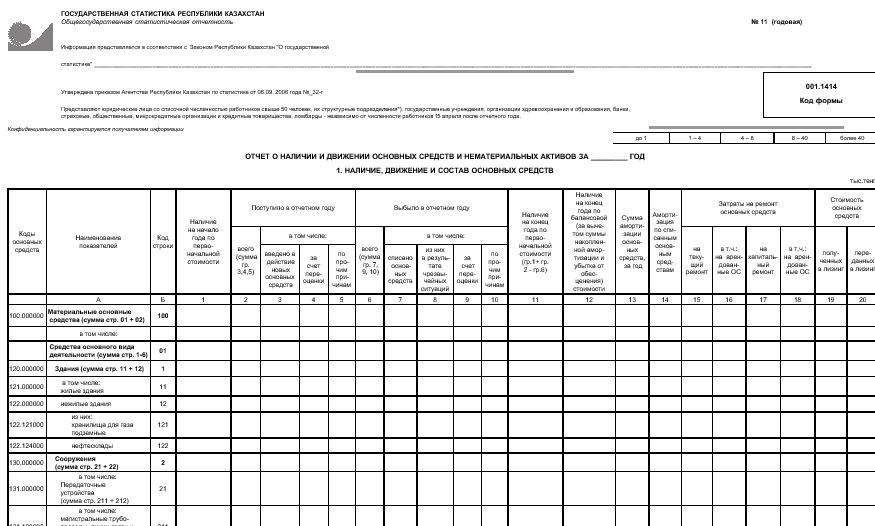

Схема. Классификация видов ремонта основных средств

| Ремонт основных средств |

![]()

![]()

![]()

| Текущий (техническое обслуживание) | Средний | Капитальный |

К работам по техническому обслуживанию, а также текущему и среднему ремонту объектов основных средств относятся работы по систематическому и своевременному предохранению их от преждевременного износа и поддержанию в рабочем состоянии.

Под капитальным ремонтом понимают одновременную смену всех износившихся узлов и деталей с разборкой ремонтируемых объектов.

При отнесении ремонта к капитальному следует исходить из того, что при капитальном ремонте:

оборудования и транспортных средств, как правило, производятся полная разборка агрегата, ремонт базовых и корпусных деталей и узлов, замена или восстановление всех изношенных деталей и узлов на новые и более современные, сборка, регулирование и испытание;

зданий и сооружений производится смена изношенных конструкции и деталей или замена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов, за исключением полной замены основных конструкции, срок службы которых в данном объекте является наибольшим (каменные и бетонные фундаменты зданий, трубы подземных сетей и т.п.).

Способы учета затрат по ремонту основных средств.

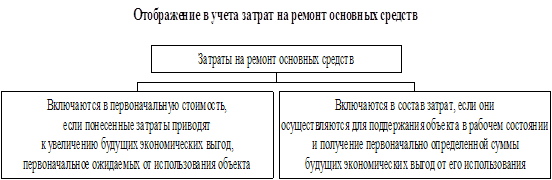

В целях налогообложения затраты на ремонт основных средств отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся. Согласно подпунктам 5 и 7 (ПБУ 10/99), утвержденного приказом Минфина России от 06.05.99 № 33н, расходы по изготовлению и продаже продукции, в том числе расходы на поддержанию основных средств в исправном состоянии, являются расходами по обычным видам деятельности. В бухгалтерском учете затраты на ремонт могут быть отражены тремя способами:

списанием на себестоимость продукции (работ, услуг) по мере возникновения расходов;

списанием по мере возникновения в счет расходов будущих периодов, а затем в течение определенного организацией срока равномерным отнесением их на себестоимость;

списанием за счет резерва на ремонт основных средств, который образуется путем равномерных ежемесячных отчислений.

Выбор того или иного способа должен быть отражен в учетной политике для целей бухгалтерского учета.

При этом организация может выбрать любой наиболее приемлемый для нее способ учета затрат на проведение ремонта и отразить принятое решение в приказе об учетной политике организации. При выборе того или иного способа необходимо учитывать структуру основных фондов, имеющихся на предприятии, сложность ремонта, периодичность его проведения, стоимость ремонтных работ и т.п.

Таким образом, под затратами на проведение ремонта подразумевается стоимость работ по поддержанию объектов основных средств в рабочем состоянии в течении срока их полезного использования, не приводящих к улучшению ранее принятых нормативных показателей функционирования.

Ремонты основных средств могут осуществляться хозяйственным способом, т.е. силами самой организации, или подрядным, т.е силами сторонних организаций и должны оформляться соответствующими документами по восстановлению основных средств. (см. приложение А)

Расходы на проведение всех видов ремонта основных производственных фондов в отличие от расходов на модернизацию и реконструкцию включаются в себестоимость продукции (работ и услуг).

Перед проведением ремонта основных средств организация в обязательном порядке составляет смету на выполнение ремонтных работ. На основании сметы определяется состав работ, связанных с восстановлением объектов основных средств.

Затраты, произведенные при выполнении ремонтных работ хозяйственным способом, предварительно учитываются на дебете 23 "Вспомогательные производства" в корреспонденции с кредитом счетов учета производственных запасов, расчетов персоналом по оплате труда и др. Основанием для таких записей являются соответствующим образом оформленные первичные документы по учету материальных ценностей, используемых при ремонте, расходов по оплате труда и пр. Окончание капитального ремонта оформляется актом о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3). На основании этого суммы, ранее учтенные по дебету счета 23 "Вспомогательные производства", списываются в кредит соответствующих счетов: 20,25,26,44.

МУП “Сарманай” в октябре 2006 г. произвело ремонт автомашины собственными силами т. е хозяйственным способом.

При этом в состав затрат на ремонт вошли следующие расходы:

- оплата труда ремонтных рабочих – 5 000 рублей;

- отчисления на социальные нужды (ЕСН, взносы на пенсионное страхование, отчисления в ФСС на страхование от несчастных случаев) – 1 800 рублей;

- прочие расходы – 3 000 рублей.

Кроме того, для ремонта автомашин были приобретены и использованы запасные части и прочие материалы (смазка, краска и т.п.) на сумму 96 000 рублей (включая НДС 18% - 14 644 рубля). В бухгалтерском учете сделаны были следующие записи:

Дебет сч. "23 "Вспомогательные производства" - Кредит сч.70 "Расчеты с персоналом по оплате труда" – 5 000 руб. – отражена оплата труда ремонтных рабочих;

Дебет сч. . "23 "Вспомогательные производства" - Кредит сч.69 "Расчетами с органами социального страхования" – 1 800 руб. - списаны расходы на социальные нужды;

Дебет сч. "23 "Вспомогательные производства" - Кредит сч. "23 "Вспомогательные производства" субсчет “Транспортный участок” - 3 000 руб. - отнесена стоимость услуг других подразделений предприятия;

Дебет сч.10 "Материалы" - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 81 356 руб. – отражена сумма приобретенного у поставщиков запасные части к автомобилям и прочие материалы;

Дебет сч. 19 “Налог на добавленную стоимость” - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 14 644 руб. – отражен в учете НДС по запасным частям и материалам;

Дебет сч.60 "Расчеты с поставщиками и подрядчиками" – Кредит сч.51 “Расчетные счета” - 96 000 руб. – произведена оплата поставщикам за запасные части и материалы;

Дебет сч.68 “Расчеты по налогам и сборам” - Кредит сч. 19 “Налог на добавленную стоимость” - 14 6444 руб. – принят НДС к вычету;

Дебет сч. "23 "Вспомогательные производства" - Кредит сч.10 "Материалы" – 81 356 руб. – отнесена стоимость израсходованных в ходе ремонта запасных частей и прочих материалов.

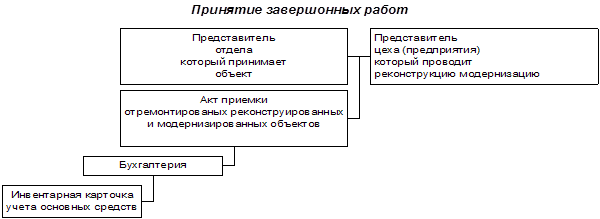

По окончании ремонтных работ был составлен акт о приеме-сдаче отремонтированной автомашины, форма которого (№ ОС-3) утверждена постановлением Госкомстата РФ от 21 января 2003г. № 7. На основании данных актов собранные на счете 23 затраты списываются на 26 счет учета затрат в зависимости от того, автомашина какого подразделения ремонтировалась:

Дебет сч.26 "Общехозяйственные расходы" - Кредит сч.23 “Вспомогательные производства" - 91 156 рублей. (5 000 руб. + 1 800 руб. + 3 000 руб. + 81 356 руб) - затраты по ремонту автотранспортных средств отнесены на расходы предприятия.

Если во время проведения ремонта проводилась разборка оборудования, необходимо отразить в учете материальные ценности, полученные в результате данной операции. При этом стоимость расходов на ремонт уменьшается на стоимость принятых к учету материалов.

При отсутствии ремонтного цеха все расходы на капитальный ремонт учитываются непосредственно на счетах учета затрат по местам его проведения, при этом осуществляются следующие записи на счетах:

Дебет сч. 20 "Основное производство", 25 "Общепроизводственные расходы", 26"Общехозяйственные расходы", 29 "Обслуживающие хозяйства и производства", 44"Расходы на продажу" - Кредит сч.10 "Материалы", 69 "Расчетами с органами социального страхования", 70 "Расчеты с персоналом по оплате труда" и др.

При выполнении капитального ремонта силами сторонних специализированных организаций (подрядный способ) на проведение ремонтных работ заключается договор с подрядчиком, в котором оговариваются основные моменты, в частности, объем выполняемых работ, оплата по договору и сроки выполнения работ.

В бухгалтерском учете организации расходы по выполненному подрядной организацией капитальному ремонту отражаются записью на счетах:

Дебет сч. 20 "Основное производство ", 25 "Общепроизводственные расходы", 26"Общехозяйственные расходы", 29 "Обслуживающие хозяйства и производства", 44 "Расходы на продажу" - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" - на сумму выполненных работ по договору в соответствии с актом о приеме - сдаче отремонтированных и модернизированных объектов по форме № ОС - 3, составленным в двух экземплярах. Первый экземпляр остается в организации, второй экземпляр передается подрядчику (организации, проводившей ремонт);

Дебет сч. 19 "Налог на добавленную стоимость по приобретенным ценностям" - кредит сч.60 "Расчеты с поставщиками и подрядчиками" - на сумму НДС по выполненным работам в соответствии со счетом - фактурой;

Дебет сч.60 "Расчеты с поставщиками и подрядчиками" - Кредит сч.51 "Расчетные счета" - на стоимость ремонтных работ по договору;

Дебет сч.68 "Расчеты по налогам и сборам" - Кредит сч. 19 "Налог на добавленную стоимость по приобретенным ценностям" - учтен вычет НДС по выполненным и оплаченным ремонтным работам.

МУП “Сарманай” в феврале 2008г. осуществило ремонт автомашины ГАЗ-2752-431силами сторонней организации (автосервиса). Стоимость услуг подрядной организации составила 48 000 рублей (в том числе НДС 18% - 7 322 руб). По мимо этого, предприятие за свой счет приобрело запасные части и материалы на сумму 96 000 рублей (в том числе НДС 18% - 14 644 руб).

В бухгалтерском учете отразили ремонт основных средств подрядном способом следующим образом:

Дебет сч.25 "Общепроизводственные расходы" - Кредит сч.60 “Расчеты с поставщиками и подрядчиками” - 40 678 руб. – отнесены на расходы предприятия(без учета НДС);

Дебет сч. 19 “Налог на добавленную стоимость” - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 7 322 руб. – отражен в учете НДС по ремонтным работам;

Дебет сч.60 "Расчеты с поставщиками и подрядчиками" – Кредит сч.51 “Расчетные счета” - 48 000 руб. – произведена оплата автосервису за ремонт автомашины;

Дебет сч.68 “Расчеты по налогам и сборам”субсчет “Расчеты по НДС” - Кредит сч. 19 “Налог на добавленную стоимость” - 7 322 руб. – принят НДС к вычету;

Дебет сч.10 "Материалы" - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 81 356 руб. – оприходован запчасти и прочие материалы для ремонта автомашины (без учета НДС);

Дебет сч. 19 “Налог на добавленную стоимость” - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 14 644 руб. – отражен в учете НДС по запасным частям и материалам;

Дебет сч.68 “Расчеты по налогам и сборам”субсчет “Расчеты по НДС” - Кредит сч. 19 “Налог на добавленную стоимость” - 14 644 руб. – принят НДС к вычету;

Дебет сч.60 "Расчеты с поставщиками и подрядчиками" – Кредит сч.51 “Расчетные счета” - 96 000 руб. – произведена оплата автосервису за запасные части и материалы;

Дебет сч.10 "Материалы"субсчет “МПЗ, переданные подрядчикам” - Кредит сч. .10 "Материалы" – 81 356 руб. – запасные части и материалы переданы подрядчику для ремонтных работ;

Дебет сч.25 "Общепроизводственные расходы" - Кредит сч.10 "Материалы"субсчет “МПЗ, переданные подрядчикам” - 81 356 руб. – отражена стоимость израсходованных подрядчиками в ходе ремонта запасных частей и материалов отнесенных на расходы по ремонту автомашины.

В том случае, когда предприятием не создается соответствующий резерв или фонд, а работы по ремонту основных средств производятся в течение года неравномерно, предприятие для предварительного учета ремонтных работ использует счет 97 “Расходы будущих периодов”. В последующем расходы на ремонтные работы, накопленные на счете 97, списываются на издержки производства (обращения) в порядке установленным в учетной политике организации, что отражается записями на счетах:

Д-т сч.97 "Расходы будущих периодов" - кредит сч.60 "Расчеты с поставщиками и подрядчиками" - на стоимость выполненных ремонтных работ подрядным способом (без НДС) и Кредит сч.10 "Материалы", 70 "Расчеты с персоналом по оплате труда", 69 "Расчетами с органами социального страхования", 23 "Вспомогательные производства" - на стоимость выполненных работ хозяйственным способом.

В январе 2007г. МУП “Сарманай” по договору, заключенному с производителем холодильного оборудования, произвел ремонт холодильника. Стоимость ремонта согласно акта выполненных работ составила 108 000 руб. (в том числе НДС 16 475 руб). Согласно принятой на предприятии учетной политике учет затрат по ремонту ведется на сч.97 с последующим ежемесячным списанием на себестоимость продукции (работ, услуг). В бухгалтерском учете будут сделаны следующие проводки:

Дебет сч.97 "Расходы будущих периодов" - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 91 525 руб. - стоимость выполненных ремонтных работ по ремонту холодильника (без НДС);

Дебет сч. 19 “Налог на добавленную стоимость” - Кредит сч.60 "Расчеты с поставщиками и подрядчиками" – 16 475 руб. – отражен в учете НДС по ремонтным работам;

Дебет сч. 20 “Основное производство” - Кредит сч.97 "Расходы будущих периодов” - 7627 руб. (91 525 / 12) – ежемесячное списание затрат по ремонту холодильника на основное производство;

Дебет сч.60 "Расчеты с поставщиками и подрядчиками" – Кредит сч.51 “Расчетные счета” - 108 000 руб. – произведена оплата поставщику за ремонт;

Дебет сч.68 “Расчеты по налогам и сборам”субсчет “Расчеты по НДС” - Кредит сч. 19 “Налог на добавленную стоимость” - 1373 руб. (16475/12) – принят НДС к вычету.

Затраты на проведение всех видов ремонта в бухгалтерском и налоговом учете относятся на себестоимость продукции (работ, услуг) при наличии соответствующих оправдательных документов.

В целях организации контроля за своевременном получением объектов основных средств из ремонта инвентарные карточки по этим объектам в карточке рекомендуется переставлять в группу “Основные средства в ремонте”. При поступлении объекта основных средств из ремонта инвентарная карточка соответствующим образом перемещается.

Похожие работы

... учета фиксированных активов: поступления, выбытия, начисления амортизации, капитальных вложений на ремонт и др. В данной курсовой работе рассмотрен широкий круг вопросов, связанных с организацией учета затрат на ремонт основных средств. В результате проделанной работы можно сделать следующие выводы: 1) Основные средства - материальные активы, срок использования которых превышает один период, ...

... смысл. 79 РОССИЙСКИЙ ЗАОЧНЫЙ ИНСТИТУТ ТЕКСТИЛЬНОЙ И ЛЕГКОЙ ПРОМЫШЛЕННОСТИ _____________________________________________________________КАФЕДРА ЭКОНОМИКИ И БУХГАЛТЕРСКОГО УЧЕТАДИПЛОМНАЯ РАБОТАНа тему : Бухгалтерский учет и аудит основных средств на примере АО «Квант». Студентка Московского факультета 5 курса специальность 0605 Астапова Ю. А. Шифр 6498055С Руководитель дипломной работы : ...

... будущем экономические выгоды, связанные с использованием актива, и его стоимость может быть достоверно определена. Бухгалтерский учет призван документально правильно оформлять и своевременно отражать в учетных регистрах наличие и движение (поступление, выбытие) основных средств, обеспечивать контроль за сохранностью основных средств и их состоянием, выявлять величину изнашиваемости и расходы на ...

... внеоборотные активы» К-т 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. Принятие объектов к бухгалтерскоиу учету: Д-т 01 «Основные средства» К-т 08 «Вложения во внеоборотные активы» Формирование себестоимости строительных работ регламентируется следующими документами: ü Федеральным законом от 27.12.91 №2116-1 ...

0 комментариев