Навигация

Теоретические основы учета расчетных операций

1. Теоретические основы учета расчетных операций

1.1 Общие положения о расчетах. Основные формы расчетов

Основанием возникновения расчетных отношений являются действия плательщика, направленные на совершение платежа другому лицу (получателю). Основания платежа различны: оплата переданного имущества, выполненных работ, оказанных услуг; безвозмездная передача денежных средств (например, в благотворительных целях); любые иные основания. Расчетные отношения регламентируются Гражданским Кодексом РФ.

Расчеты могут осуществляться наличными деньгами и в безналичном порядке.

Расчеты наличными деньгами производятся между плательщиком и получателем без участия банка. До недавнего времени лимит расчетов наличностью составлял 60 тысяч рублей[13], но в данный момент следует руководствоваться Указанием Банка России от 20.06.2007 N 1843-У, согласно которому расчеты наличными деньгами в Российской Федерации в рамках одного договора могут производиться в размере, не превышающем 100 тысяч рублей [16].

В настоящее время в России для безналичных расчетов используются семь следующих основных способов, определенных Гражданским Кодексом РФ [5] и Положением Центрального банка РФ [14]: расчеты платежными поручениями; расчеты платежными требованиями; расчеты инкассовыми поручениями; расчеты аккредитивами; расчеты чеками; расчеты при помощи векселей; расчеты с использованием банковских карт.

Формы безналичных расчетов избираются организациями самостоятельно и предусматриваются в договорах, заключаемых организациями с банками.

Расчеты платежными поручениями являются наиболее распространенной формой расчетов. Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке [14]. Они используются: при перечислениях за поставленные товарно-материальные ценности, выполненные работы и оказанные услуги; для платежей в бюджет и внебюджетные фонды; при возврате или размещении кредитов (займов), депозитов и процентов по ним; для платежей в других целях.

Расчеты платежными требованиями и инкассовыми поручениями объединены общим понятием «расчеты по инкассо», смысл которого заключается в получении (востребовании) платежей [14]. Отличие операций, осуществляемых согласно платежным требованиям и инкассовым поручениям, заключается в том, что первые могут проводиться плательщиком с акцептом (т.е. с учетом его согласия) или без него, а вторые – всегда в бесспорном порядке. Платежные требования применяются при расчетах за товары (работы, услуги), а также в иных случаях, предусмотренных договором плательщика с его контрагентом. Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщика в бесспорном порядке [14]. Инкассовые поручения применяются:

1) если бесспорный порядок взыскания установлен соответствующими законами;

2) при взысканиях по исполнительным документам;

3) в случаях, предусмотренных сторонами по основному договору, и при условии предоставления банку-эмитенту (банку покупателя) такого права.

Аккредитивная форма расчетов применяется в двух случаях: когда она установлена договором и когда поставщик переводит покупателя на эту форму расчетов в соответствии с положениями о поставках продукции производственно-технического назначения и товаров народного потребления.

Особенность аккредитивной формы расчетов состоит в том, что оплату платежных документов производят по месту нахождения поставщика сразу после отгрузки им продукции.

Аккредитив — это условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи [14].

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются основные условия (наименование банков, получатель средств, сумма аккредитива, его вид, сроки действия, способ извещения получателя средств об открытии аккредитива, полный перечень и точная характеристика документов, представляемых получателем средств и др.).

Чековая форма расчетов в последние годы используется все шире. Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение банку чекодателя произвести платеж в пользу чекодержателя определенной денежной суммы. Бланки чеков являются бланками строгой отчетности. Их хранение осуществляется в порядке, установленном нормативными актами Банка России [14].

Вексель - это безусловное денежное обязательство одной стороны перед другой. Законодательством России определены два вида векселей: простой и переводной [3]. Простой вексель является документом, удостоверяющим права векселедержателя на получение от векселедателя определенной суммы в установленный срок. Переводной вексель является документом, удостоверяющим права векселедержателя на получение в установленный срок от плательщика (который может не быть векселедателем) определенной денежной суммы.

Кроме деления на простые и переводные векселя в бухгалтерском учете выделяют также товарные и финансовые векселя.

Товарные (коммерческие) векселя обычно используются во взаимоотношениях покупателя и поставщика по договорам купли-продажи или заказчика и подрядчика по договорам подряда и оказания услуг. Они выступают в качестве средства оформления кредита, предоставляемого покупателю (заказчику) в виде отсрочки платежа.

В последние годы в практике безналичных расчетов появилась новая форма, связанная с применением банковских карт. Перечень операций, которые могут осуществляться с использованием этих карт, включает:

1) получение наличных денежных средств и оплата расходов в валюте Российской Федерации для осуществления расчетов, связанных с хозяйственной деятельностью, в том числе с оплатой командировочных и представительских расходов;

2) получение наличных денежных средств в иностранной валюте за пределами территории Российской Федерации для оплаты командировочных и представительских расходов [15].

Все операции, кроме тех, которые относятся к основной деятельности организации, в бухгалтерском учете признаются в качестве расходов подотчетных лиц, которым выдана соответствующая банковская корпоративная карта.

Похожие работы

... , так как снижение цены приводит к расширению сферы деятельности и интенсифицирует приток денежных средств. Следующим этапом нашего исследования по вопросам организации бухгалтерского учета расчетных операций в ООО ТПК «Заволжье» является учет расчетов с разными дебиторами и кредиторами. Таблица 2. – Корреспонденция счетов по счету 62 «Расчеты с покупателями и заказчиками» в ООО ТПК «Заволжье» ...

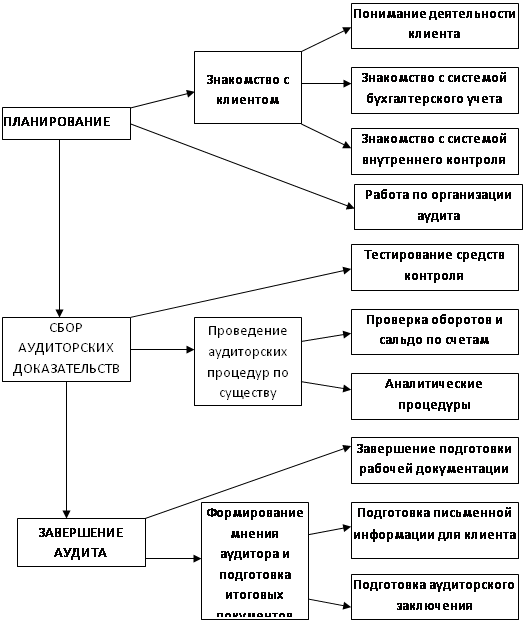

... проверки: - определение объема аудита – аудитор должен получить достаточное представление о всех сторонах финансово-хозяйственной деятельности объекта проверки, об организации бухгалтерского учета и внутреннего контроля на предприятии и т.д.; - планирование аудита – необходимо определить процедуры, которые следует использовать в ходе проверки, а также установить, нужно ли привлекать к ...

... Е Ц Е Н З И Яна магистерскую диссертацию магистра Азербайджанского Государственного Экономического Университета Султанлы Ильгара Рауф оглы на тему «Учет и аудит текущих операций и расчетов» Тема диссертационной работы и план темы по представлению кафедры «Бухгалтерский учет и аудит» утверждены ректоратом Азербайджанского Государственного Экономического Университета и ...

... с материалами проводимых инвентаризаций; - проверка соблюдения метода учета товаров методу, закрепленному в учетной политике. В заключении необходимо отметить, что бухгалтерский учет и аудит товарных операций направлен на систематизацию информации, полученной в процессе осуществления торговой деятельности, и является ключевым звеном управления и планирования работы торгового предприятия в целом ...

0 комментариев