Навигация

Анализ имущественного и финансового состояния

1.2 Анализ имущественного и финансового состояния

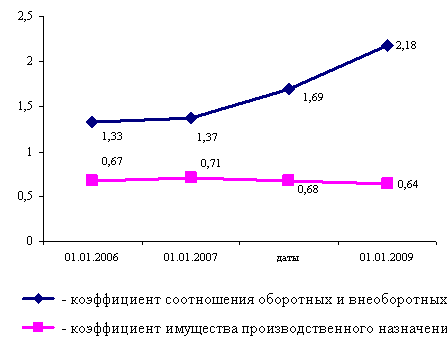

В оценке имущественного положения предприятия используется ряд показателей, рассчитываемых по данным бухгалтерской отчетности. Наиболее информативными являются такие показатели как: коэффициент соотношения оборотных и внеоборотных активов; коэффициент имущества производственного назначения.

Анализ дает возможность установить размер абсолютного и относительного прироста всего имущества предприятия и отдельных его видов. При выявлении причин увеличения стоимости имущества необходимо принимать в расчет влияние инфляции.

Оценка имущественного положения ОАО «Курганхиммаш» представлена в приложении В.

Проводя анализ имущества общества по состоянию за 2006 год, можно сделать следующий вывод, что общая стоимость имущества предприятия за отчетный период увеличился на 21922 тыс. р., это связано с резким увеличением оборотных активов на 16383 тыс. р., доля которых составляет 0,75.

Оборотные средства увеличились за счет увеличения запасов на 25178 тыс. р., доля их за период составила 1,15.

В оборотных средствах уменьшилась краткосрочная дебиторская задолженность на 16037 тыс. р., следовательно доля ее в общей сумме оборотных активов увеличилась на 9,6%. Денежные средства увеличились на 1108 тыс. р., что оказало положительное воздействие на имущественное положение предприятия.

Общая стоимость имущества предприятия за 2007 год увеличилась на 140736 тыс. р., что связано, прежде всего, с увеличением оборотных средств на 122890 тыс. р., доля которых оставляет 0,87.

Значение коэффициента соотношения оборотных и внеоборотных активов равно 1,37 и 1,69, это говорит об увеличении запасов. Значение коэффициента имущества производственного назначения равно 0,71 и 0,68, эти значения выше нормы (0,5) и свидетельствует о том, что производственные возможности предприятия остаются на должном уровне.

Общая стоимость имущества предприятия за 2008 год увеличился на 182405 тыс. р.

Денежные средства увеличились на 359 тыс. р. С финансовой точки зрения структура оборотных средств улучшилась, поскольку высоколиквидные активы увеличились.

Основные средства предприятия увеличились в 2006 году на 10556 тыс. р., в 2007 году на 8537 тыс. р. и в 2008 году на 11455 тыс. р. в связи с приобретением нового оборудования.

Сравнивая имущественное положение предприятия, можно сделать вывод, что имущество предприятия увеличивалось с каждым годом.

Создание и увеличение имущества за счет собственных и заемных средств, характеристика которых дается в пассиве баланса.

Пассивы организации состоят из капитала и резервов, долгосрочных заемных средств, краткосрочных заемных средств и кредиторской задолженности. Обобщенно источники средств можно поделить на собственные и заемные.

В приложении представлены таблицы для анализа источников имущества предприятия. Проанализировав эти таблицы можно сделать следующие выводы.

Рисунок 2 – Динамика коэффициента соотношения оборотных и внеоборотных активов и имущества производственного назначения, %

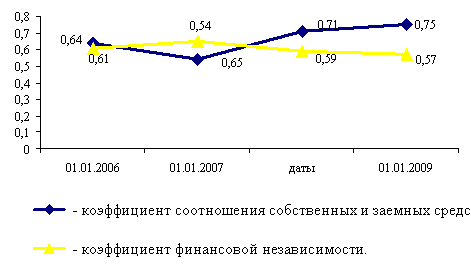

Для характеристики источников имущества используются коэффициенты: коэффициент автономии (финансовой независимости), коэффициент соотношения заемных и собственных средств.

Размер капитала за 2006–2008 годы увеличился с 393466 тыс. р. до 565944 тыс. р.

Среди источников собственного капитала в начале 2006 года преобладает нераспределенная прибыль, она составляет 278966 тыс. р. В структуре краткосрочных обязательств – кредиторская задолженность, которая уменьшилась на 27493 тыс. р., удельный вес в пассивах ее составляет 0,35 и 0,30. В 2006 году уменьшился добавочный капитал на 1 тыс. р.

В результате можно сделать вывод, что наибольшее положительное влияние оказывает такой фактор, как нераспределенная прибыль. Отрицательное влияние оказывают уменьшение добавочного капитала и кредиторской задолженности.

Для более детального анализа рассчитаны коэффициенты. Значения коэффициента финансовой независимости равен 0,61 и 0,65 соответственно, что выше нормы (больше либо равно 0,5), это свидетельствует о надежности и устойчивости организации. Коэффициент соотношения заемных и собственных средств равен 0,64 и 0,54 и показывает, что в течение года произошло уменьшение заемных средств, привлеченных на каждый рубль собственных средств.

В течение 2007 г. стоимость источников имущества увеличилась на 140736 тыс. р., в основном за счет увеличения стоимости краткосрочных обязательств, доля изменения которой равна 0,8. Капитал и резервы увеличились на 38854 тыс. р., в то время как стоимость долгосрочных обязательств уменьшилась на 10539 тыс. р.

Наибольшее влияние оказывают такие факторы, как нераспределенная прибыль и кредиторская задолженность. Отрицательное влияние оказывает уменьшение стоимости кредитов и займов на 13227 тыс. р.

Значение коэффициента финансовой независимости равное 0,65 и 0,59 соответственно уменьшается в течение года, но остается выше нормы (больше либо равно 0,5), это свидетельствует о финансовой независимости организации. Коэффициент соотношения заемных и собственных средств составляет 0,54 и 0,71 и показывает, что в течение года произошло увеличение заемных средств, привлеченных на каждый рубль собственных средств.

В 2008 г. стоимость источников имущества увеличилась на 182406 тыс. р., в основном за счет увеличения стоимости собственного капитала на 91862 тыс. р., что составляет 19,38% прироста, и увеличения стоимости долгосрочных обязательств на 110921 тыс. р., 531% прироста. Стоимость краткосрочных обязательств уменьшилась на 20377 тыс. р. В структуре капитала преобладает нераспределенная прибыль, в структуре краткосрочных обязательств – кредиторская задолженность, она уменьшилась на 105414 тыс. р.

Факторный анализ показал, что наибольшее влияние оказывает нераспределенная прибыль, удельный вес на начало периода ее составил 0,44, а кредиторская задолженность оказывает наибольшее отрицательное влияние, удельный вес на начало периода равен 0,37.

Значения коэффициента финансовой независимости равно 0,59 и 0,57 соответственно, что выше нормы (больше либо равно 0,5), это свидетельствует о надежности и устойчивости организации. Коэффициент соотношения заемных и собственных средств равен 0,71 и 0,75 и показывает, что в течение года произошло уменьшение заемных средств, привлеченных на каждый рубль собственных средств.

На рисунке 3 представлена динамика собственного и заемного капитала за 2006–2008 годы.

Так как предприятие не испытывает недостаток собственных оборотных средств, долгосрочных источников и общей величины основных источников формирования запасов, то финансовое состояние классифицируется как стабильное.

Оценка финансовой устойчивости организации осуществляется по двум направлениям. Первое направление, установленное в нормах финансового права, предусматривает расчет величины чистых активов организации и сравнение ее с величиной уставного капитала и с законодательно установленной нормой уставного капитала для различного типа организаций. Суть сравнения состоит в том, что положительная разница отражает реинвестирование прибыли и свидетельствует о наращивании экономической мощи предприятия – это стратегическая оценка.

Рисунок 4 – Динамика коэффициента соотношения собственных и заемных средств, и финансовой независимости

К активам, принимаемым к расчету, относятся денежное и не денежное имущество предприятия (по балансовой стоимости: нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения, прочие внеоборотные активы).

К пассивам, принимаемым к расчету, относят обязательства предприятия (целевые финансирования и поступления, заемные средства и кредиторская задолженность, расчеты по дивидендам, резервы предстоящих расходов и платежей, прочие пассивы).

Затем величину чистых активов сравнивают с уставным капиталом, рассчитывая показатель ∆ по формуле (1):

![]() , (1)

, (1)

где ЧА – чистые активы;

УК – уставный капитал.

Если ![]() , финансовое положение предприятия стабильное;

, финансовое положение предприятия стабильное;

Если ![]() , необходимо сравнить чистые активы с законодательно установленной нормой минимального уставного капитала для различных типов организаций и либо объявить об уменьшении уставного капитала, либо принять решение о реорганизации. Возможно принять решение о восстановлении утраченных чистых активов.

, необходимо сравнить чистые активы с законодательно установленной нормой минимального уставного капитала для различных типов организаций и либо объявить об уменьшении уставного капитала, либо принять решение о реорганизации. Возможно принять решение о восстановлении утраченных чистых активов.

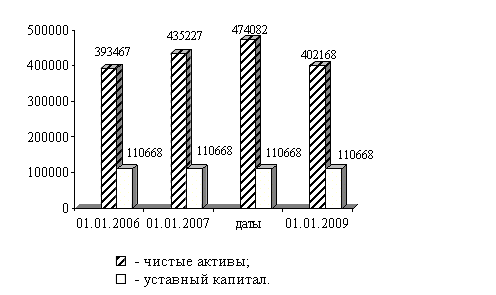

В течение 2006 года стоимость чистых активов увеличилась на 4176 тыс. р., что составляет 10,61% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 25178 тыс. р.

Анализ собственного капитала указывает о преобладании в его структуре на начало и конец периода доли уставного капитала – 0,28 и 0,25 соответственно и доли нераспределенной прибыли – 0,71 и 0,73. Фактор изменения нераспределенной прибыли оказал наибольшее положительное влияние на изменение собственного капитала в течении года – 10,23%. Сравнение величины чистых активов с уставным капиталом показывает, что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

> 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

Стоимость чистых активов за 2007 год увеличились на 38856 тыс. р., что составляет 8,93% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 59485 тыс. р., и увеличения стоимости дебиторской задолженности на 70492 тыс. р. В структуре чистых активов преобладают основные средства, удельный вес которых равен 0,63 и 0,60 соответственно и кредиторская задолженность, удельный вес ее равен 0,46 и 0,62.

Наибольшее влияние оказывают такие факторы, как запасы, дебиторская задолженность и кредиторская задолженность.

Сравнение величины чистых активов с уставным капиталом на конец 2007 год показывает что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

> 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

В 2008 году стоимость чистых активов увеличилась на 94783 тыс. р., что составляет 19,2% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 77053 тыс. р., и увеличения стоимости дебиторской задолженности на 102852 тыс. р. Сравнение величины чистых активов с уставным капиталом на конец 2008 года показывает что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

> 0, следовательно, предприятие способно погасить свои обязательства за счет собственного имущества, то есть финансовое положение предприятия стабильное.

Динамика чистых активов и уставного капитала за 2006–2008 г. ОАО «Курганхиммаш» представлена на рисунке 5.

Из диаграммы видно, что чистые активы с 2006 по 2008 год превышают уставный капитал организации, эта положительная разница отражает реинвестирование прибыли и свидетельствует о наращивании экономической мощи ОАО «Курганхиммаш».

Чтобы выяснить, может ли предприятие своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами, необходимо оценить состояние предприятия показателями ликвидности и платежеспособности.

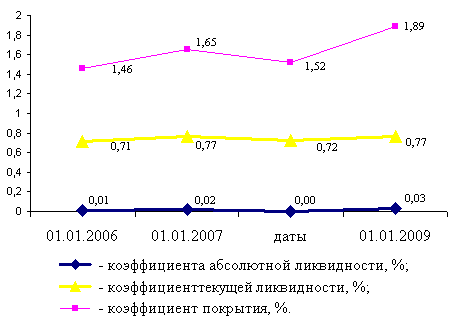

Для оценки ликвидности предприятия используются три относительных показателя (коэффициента), которые различаются набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Рисунок 5 – Динамика чистых активов и уставного капитала

Коэффициент абсолютной ликвидности, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам. Он показывает, какую часть текущих обязательств предприятие может погасить в ближайшее время, используя для этого денежную наличность. Норма больше либо равна 0,2. В период 2006–2008 годы величины этого коэффициента низкие (0,02; 0,00; 0,03). А это значит, что предприятие может погасить небольшую часть краткосрочной задолженности денежными средствами и краткосрочными финансовыми вложениями.

Коэффициент текущей ликвидности равен отношению денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к краткосрочным обязательствам. Он отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Характеризует ожидаемую платежеспособность предприятия на период равный продолжительности одного оборота дебиторской задолженности. Значение коэффициентов текущей ликвидности (на конец каждого года 0,77; 0,71; 0,76) ниже нормы 1,0, т.е. платежные возможности предприятия недостаточны, даже при условии своевременного проведения расчетов с дебиторами или денежные средства и предстоящие поступления от текущей деятельности не полностью покрывают текущие долги.

Коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам. Он показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной продаже готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств, т.е. показывает ожидаемую платежеспособность предприятия на период равный средней продолжительности одного оборота всех оборотных средств. Этот коэффициент ниже нормы 2,0. Для повышения уровня коэффициента покрытия необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности.

Динамику коэффициента абсолютной ликвидности, текущей ликвидности и коэффициента покрытия можно видеть на рисунке 6.

Общая платежеспособность предприятия определяется, как способность покрыть все обязательства предприятия (долгосрочные + краткосрочные) всеми своими активами. Естественным является нормальное ограничение когда коэффициент к больше 2. Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала. За рассматриваемый период величина этого коэффициента выше нормы. А это значит у предприятия достаточно активов для покрытия своих обязательств.

Рисунок 6 – Динамика коэффициентов ликвидности

Таким образом, на ОАО «Курганхиммаш» прослеживается явная недостаточность платежных средств для покрытия своих заемных обязательств, к тому же денежные средства и предстоящие поступления от текущей деятельности не покрывают текущие долги. Для повышения уровня ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов, так же необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности и равномерно и своевременно погашать дебиторскую задолженность.

Похожие работы

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... 140 + строка 141 — строка 142 — строка 150 +/— дополнительно введенные строки Если при расчете финансового результата получается убыток, то сумма в строке 190 отражается в круглых скобках. 3. Анализ и аудит финансовых результатов 3.1 Анализ финансовых результатов А.Д. Шеремет и Р.С. Сайфулин определили следующие задачи анализа финансовых результатов: - Анализ и оценка уровня и динамики ...

... рекомендуется отражать планируемые виды аудиторских работ, период их проведения, исполнителей; общий план подписывается руководителями аудиторской организации и аудиторской группы. Аудит финансовых вложений, в случае проведения аудита всей финансово-хозяйственной деятельности организации, является составной частью работ, включаемых в общий план аудита. План аудита финансовых вложений представлен ...

... проверялась вся финансовая отчетность или отчет аудитора, в котором отмечаются недостатки в учете по конкретному участку учета и пути их исправления. Например, проводя аудит финансовых вложений могут быть следующие недочеты в учете предприятия: - потеря первичных документов, удостоверяющих факт финансовых вложений; - в договоре на предоставление займов или финансовых вложений в деятельность ...

0 комментариев