Навигация

Формы расчётов с покупателями и заказчиками

1.2 Формы расчётов с покупателями и заказчиками

К сожалению, на практике не редко возникают ситуации, когда одна из сторон плохо выполняет или вовсе не выполняет своих обязательств по договору. Случается что предприятие заключив договор на приобретение необходимой продукции и оплати ее стоимость и доставку, не может не получить эту продукцию не разыскать закрывшуюся фирму поставщика. Или же на против, поставщик, отправивший в соответствии с договором партию продукции покупателю, в течении не может вытребовать причитающиеся ему деньги.

Все это заставляет искать такие формы расчетов и договоров, которые позволяли бы избежать подобные ситуации. Одной из таких форм является аккредитив, который ставит покупателя и поставщика практически в равные условия.

Суть аккредитива – в особом договорном порядке расчетов между поставщиком и покупателем.

Поставщик получит деньги лишь после того как выполнены заранее оговоренные условия и наступит событие, которое и будет служить сигналом к зачислению денег на его счет. Эти условия и «сигнальное» событие стороны определяют заранее по взаимному согласию и точно фиксируют их в договоре поставки.

Покупатель формирует эти условию и «сигнальное» событие в заявлении на открытие аккредитива в своем банке. В соответствии с заявлением и договором банка покупателя перечисляет денежные средства в банк, обсуживающий поставщика. Но непосредственно на счет поставщика эти средства не зачисляются. Он получит их лишь после того, как представит в свой банк документы, доказывающие, что условия аккредитива выполненные «сигнальное» событие наступило.

Что является такими документами, стороны за ранее определяют в договоре поставки. Это могут быть как, например, железнодорожная накладная, подтверждающая факт отгрузки готовой продукции, так и акт заключения (независимого эксперта) о соответствии фактического качества отправленной готовой продукции договорному.

Расчеты по аккредитиву регулируются часть 2 главы 46 Гражданского кодекса РФ [6]. Кроме того, могут применяться Унифицированные правила и обычаи для документарных аккредитивов. Но надо помнить, что эти правила на территории РФ рассматриваются всего лишь как обычаи делового оборота и применяются в части, не противоречащей ТК РФ [7].

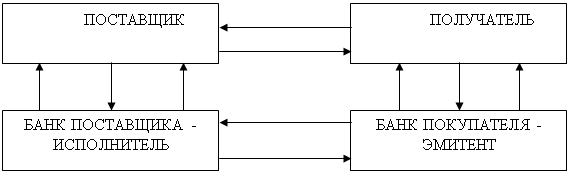

К расчетом по кредитивом во всем мире применяется следующая терминология: банк покупателя называется банком-эмитентом; покупатель (плательщик)- приказодателем или клиентом банка-эмитента; поставщик (получатель)- бенефициаром; банк поставщика – исполняющим банком.

Существуют несколько видов аккредитивов. Покрытый и не покрытый аккредитивы затрагивают интересы только покупателя и не как не касаются поставщика.

Аккредитив считается покрытым, когда денежные средства списываются с расчетного счета покупателя (или представляются ему в кредит) и депонируются банком для последующих платежей поставщику. В результате оборотные средства покупателя отвлекаются на довольно длительный срок. Поэтому более, выгодно использовать для расчетов не покрытый (гарантированный) аккредитив. В этом случае банк поставщика спишет денежные средства прямо с открытого у него счета банка покупателя. Средства же самого покупателя будут оставаться в обороте до момента расчета с поставщиком. Но прибегать к расчетом в форме не покрытого аккредитива можно лишь в том случае, когда банк покупателя и банк поставщика имеют корреспондентские отношения друг с другом. Кроме того, покупатель должен числиться на хорошем счету у банка - в качестве добросовестного и честного клиента.

У непокрытого (гарантированного) аккредитива есть и недостаток – плата банку за непокрытый аккредитив значительно превышает плату за покрытый.

Безотзывный и отзывной аккредитив представляют собой интерес прежде всего для поставщика. При отзывном аккредитиве банк покупателя может в любой момент без уведомление поставщика изменить условие провидения расчетов или же и вовсе отменить их. Соответственно в случае без отзывного аккредитива для изменений условий расчетом или отмены платежа требуется согласие поставщика рисунок 1.

Рисунок 1- схема аккредитивной формы расчетов

1. заключение договора – контракта с указанием аккредитивной формы расчетов;

2. заявление на открытие аккредитива (сумма, срок, условия использования его поставщиком);

3. выписка из расчетного счета об открытии аккредитива;

4. извещение об открытии аккредитива, его условия;

5. сообщение поставщику условий аккредитива;

6. отгрузка готовой продукции по условиям аккредитива;

7. поставщик предоставил платежные документы на оплату за счет аккредитива;

8. извещение об использование аккредитива;

9. выписка из расчетного счета – зачислен платеж;

10. выписка со счета аккредитива об использовании аккредитива.

Порядок бухгалтерского учета операций по аккредитиву напрямую зависит от того, на каких условиях открывается аккредитив, а так же от вида аккредитива.

У покупателя открытия покрытого аккредитива отражается на субсчете «Аккредитивы» к сч.55 «специальные счета в банках». Для учета не покрытого аккредитива используется за балансовый счет 009 «Обеспечение обязательств и платежей выданные».

Могут быть сделаны бухгалтерские проводки отражены таблица 1

Таблица 1 - Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| 1. депонированные кредитные средства согласно заявке (основание – банковская выписка) 2. отраженна оплата поставщику согласно извещению банка об исполнении аккредитива 3. отраженна курсовая разница по депонированным средствам 4. отраженна курсовая разница по кредиторской задолженности 5. с валютного счета удержана плата за обслуживание аккредитива 6. начислены проценты за пользование кредитом | 55 60 55 91(1) 91(2) 91(2) | 66 51 91 60 52 66 |

Согласно статье 223 ГК РФ, право собственности у покупателя возникает с момента передачи готовой продукции, если иное не предусмотрено законом или договором.

Передачей признается не только вручение продукции непосредственно покупателю, но и сдача перевозчику для отправки покупателю. Как правило, исполнение аккредитива не совпадает с моментом перехода право собственности на отгороженную готовую продукцию.

Поставщик для учета открытого на него аккредитива может использовать за балансовый счет 008 «Обеспечение обязательств и платежей полученные». Помимо этого могут быть сделаны следующие бухгалтерские записи таблица 2

Таблица 2 – Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| 1. отражен финансовый результат от реализации 2. зачислена на валютный счет оплата за продукцию 3. зачтен полученный аванс 4. отражена курсовая разница при погашении дебиторской задолженности | 90(1) 52 60(1) 91 | 99 62 60(2) 60(62) |

В заключении отметим, что аккредитив в равной степени учитывает интересы обеих сторон договора. И в этом его основное преимущество перед другими формами безналичных расчетов. Кроме того, использование аккредитива для расчетов уменьшает риски как поставщика готовой продукции, так и покупателя. При этом сохраняется высокая степень оперативности расчетов. Особенно удобно использовать аккредитивную форму расчетов если поставщик и покупатель имеют счета в одном банке. Тогда расходы по аккредитиву будут минимальны. [8, с. 51]

Возрождение рыночной экономикой финансового рынка привело к восстановлению вексельного обращение в России, и прежде всего это относится к использованию векселя по взаимоотношениях покупателя, заказчика и продавца в сделках, связанных с поставкой готовой продукции. В этом случае применяется товарный (коммерческий) вексель, который имеет двойственный характер, проявляющийся в том, что он функционирует и как ценная бумага, и как средство расчетов, учитываемых на счетах учета расчетов с покупателями и заказчиками.

Бухгалтерский учет векселей, применяемых при расчетах между организациями за поставленную продукцию осуществляется:

- у векселедателя – на сч.60 «Расчеты с поставщиками и подрядчиками» или на сч.76 «Расчеты с разными дебиторами кредиторами» субсчет «Векселя выданные» в сумме, указанной в векселе, в корреспонденции с дебетом счетов учетом материальных ценностей или издержек производства (обращение);

- у векселедержателя – при получении векселя сумма, указанна в нем, отражается по дебету счета 62 «Расчета с покупателями и заказчиками» субсчет «Векселя полученные» в корреспонденции с кредитом счета 46 «Реализация продукции (работ, услуг): разность между суммой, указанно в векселе, и суммой задолженности за поставленную готовую продукцию, в счет оплаты которых получен вексель, отражается по кредиту счета 80» «Прибыль и убытки» «Субсчет» «Доходы по векселям». [21, c. 34-36]

Векселедатель сумму причитающихся к уплате по векселю процентов за полученную продукцию в зависимости от конкретного содержания хозяйственной операции отражает либо в составе производственных затрат, т.е. по дебету счетов 20,23,25,26,44-если речь идет о приобретении продукции, имеющих производственный характер, либо относит в дебет тех счетов, на которых учитываются получаемые те или иные материальные ценности.

В случае, если векселедержатель получает вексельную сумму меньше той, которой он должен по векселю за отгруженную готовую продукцию, разница относится в дебет счета 84 «Не распределенная прибыль» в корреспонденции с кредитом счета 62 или счета 76.

До наступления срока погашения товарный вексель может быть передан векселедержателям третьему лицу, который может быть любое юридическое или финансовое лицо. Передача может осуществляться в порядке взаиморасчетов за полученную готовую продукцию, в качестве средств расчетов за кредиты и займы, оказания финансовой помощи или продаваться за деньги. С момента получения векселя третьими лицами он теряет свойство товарного, и его обращение будет регламентироваться правилами, действующими для финансовых векселей, т.е. в зависимости от срока действия он будет учитываться на счете 58.

Рассмотрим основные бухгалтерские проводки у покупателя (векселедателя) и поставщика (векселедержателя).

Таблица 3- Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| У векселедателя оприходована продукция от поставщика согласно накладной: стоимость продукции Сумма НДС выдан вексель отраженны причитающиеся к уплате % по векселю принят на забалансовый учет выданный вексель перечислена поставщику задолженность по векселю отнесена на расчеты с бюджетом сумма уплаченного поставщику НДС снят с забалансового учета оплаченный вексель У векселедержателя произведена отгрузка продукции под вексель отражены причитающиеся по векселю % списаны себестоимость отгруженной продукции начислен НДС от реализации «по отгрузке» «по оплате» получены денежные средства в оплату векселя не оплачен вексель в установленный срок начислены расходы по оформлению претензий передан вексель другому предприятию в счет предоплаты отражен финансовый результат учтен вексель на забалансовом счете списан вексель после сообщения об его оплате | 40 19 62, 76 20, 23, 25, 26, 31, 44 или 41,12, 81 009 62 68 62(3) 91(1) 45 45 62 51 96 60,76 61 45 009 | 60, 76 60, 76 62, 76 62, 76, 51 19 009 45 62(3) 20,23,25,26 68 68 62(3) 62(3) 96 62(3) 90(1) 009 |

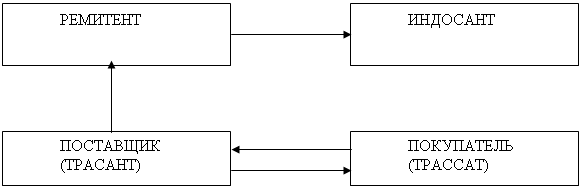

Теперь рассмотрим расчет чеками на схеме, рисунок 2

Рисунок 2 – Расчёт чеками

Покупатель называется трассат, поставщик-трассант. Переводный вексель выписывается в 2-х экземплярах: первый (прима) передается в обеспечение трассанту, а второй (секунда) остается у трассата. [9, с. 61.]

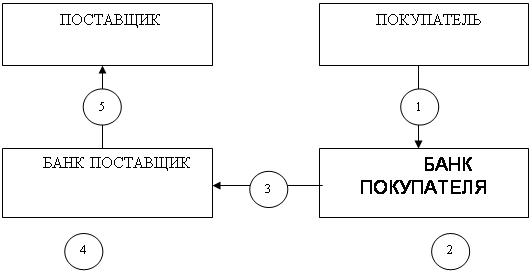

В настоящее время в российском деловом обороте преобладают расчеты платежными поручениями. Платежное поручение представляет собой поручения банку оплатить указанную сумму с расчетного счета плательщика и зачислить ее на расчетный счет получателя платежа. При расчетах платежными поручениями банк обязуется по поручения плательщика за счет средств, находящихся на его счетах, перевести определенную денежную сумму на счет указанного плательщикам лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаем и делового оборота.

Платежные поручения по договоренности сторон могут быть срочными, досрочные и отсроченные. Срочные платежи совершаются в следующих вариантах: авансовый платеж, т.е. платеж до отгрузки готовой продукции; платеж после отгрузки готовой продукции, т.е. путем прямого акцепта готовой продукции; частичные платежи при крупных сделках рисунке 3.

Рисунок 3 – Схема расчёта платежными поручениями

1. Платежное поручение направляется от покупателя в обслуживающий его банк.

2. Происходит списание суммы с расчетного счета покупателя.

3. Сообщение в банк поставщика о списании суммы с расчетного счета покупателя.

4. Идет зачисления суммы на расчетный счет поставщика.

5. Выписка из расчетного счета о зачислении суммы платежа.

Данная форма расчетов применяется при расчетах по не товарным операциям (налоги в бюджет, суммы штрафов), и тогда будут сделаны следующие бухгалтерские записи:

1. Д-т сч.10 К-т сч.60 – оприходованные платежные документы поставщика за полученную готовую продукцию;

2. Д-т сч.19 К-Т сч.60 - выделен НДС;

3. Д-т сч.60 К-т 51 – оплачена задолженность поставщика;

4. Д-т сч.68 К-т сч.19- НДС подлежит возмещению с бюджета;

Также данная форма расчетов может применяться по товарным операциям за полученную готовую продукцию или оказанную услугу. В

Бухгалтерском учете найдут отражение записи:

Похожие работы

... предпринимателям и приложение к инструкции, которое носит название «Реестр выписанных счетов-фактур на продажу товаров по безналичному расчёту юридическим лицам и индивидуальным предпринимателям» 3 Учёт реализации продукции (работ, услуг) 3.1 Основные положения учётной политики предприятия По действующему законодательству все предприятия и хозяйственные организации Республики Беларусь ...

... на объем выручки оказывает также и используемые методы её определения и учета. 1.2Методы определения и учета выручки Выручка от реализации продукции (работ, услуг) может рассчитываться либо по мере отгрузки и предъявления заказчику расчетных документов либо по поступлению денежных средств на счета в коммерческих банках, а при расчетах наличными деньгами – по поступлению денежных средств в ...

... , и такое предприятие перейдет в категорию убыточных. Общая прибыль (убыток) состоит из прибыли ( убытка) от реализации продукции, работ и услуг; внереализационных прибылей и убытков. Под рентабельностью предприятия понимается его способность к приращению вложенного капитала. Задачей анализа рентабельности являются несколько положений: оценить динамику показателя рентабельности с начала года, ...

... , что во многом способствует улучшению финансового состояния. ЗАКЛЮЧЕНИЕ В ходе работы было проведено исследование существующей практики бухгалтерского учета работ и услуг на примере Мурманского Дома культуры железнодорожников. Отдельно показано отражение на бухгалтерских счетах операций текущей аренды как у арендатора, так и у арендодателя, а также подробно рассмотрена методология ...

0 комментариев