Навигация

Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк»

2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк»

Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк».

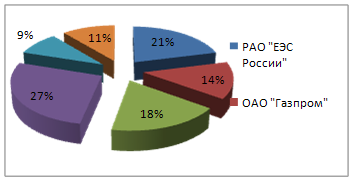

В настоящее время сформированный портфель ценных бумаг соответствует следующей структуре, которая представлена на рис. 2.2.

Вычисление «хвостового индекса» ![]() осуществлялось с использованием свободно распространяемого программного продукта STABLE. Полученные результаты представлены в таблице 2.3.

осуществлялось с использованием свободно распространяемого программного продукта STABLE. Полученные результаты представлены в таблице 2.3.

Для всех исследуемых финансовых рядов было получено значение «индекса устойчивости» ![]() меньше 2, что подтверждает наличие проблемы «тяжёлых хвостов» в распределениях доходностей активов.

меньше 2, что подтверждает наличие проблемы «тяжёлых хвостов» в распределениях доходностей активов.

Таблица 2.3

Хвостовой индекс ![]() по данным российского фондового рынка за 2007-2008 гг.

по данным российского фондового рынка за 2007-2008 гг.

| № | Эмитент | Квантильный метод | Метод максимального правдоподобия | Характеристическая функция |

| 1 | РАО «ЕЭС России» | 1,4059 | 1,5136 | 1,6303 |

| 2 | ОАО «Газпром» | 1,4738 | 1,5977 | 1,7013 |

| 3 | ОАО ГМК «Норильский Никель» | 1,4096 | 1,5251 | 1,6545 |

| 4 | ОАО НК «Лукойл» | 1,4378 | 1,5435 | 1,6697 |

| 5 | ОАО «Ростелеком» | 1,3818 | 1,474 | 1,5716 |

| 6 | АК Сберегательный банк РФ | 1,3447 | 1,3898 | 1,5282 |

Рис. 2.2 – Структура портфеля ценных бумаг КБ «Стройкредит Банк»

Одной из моделей, объясняющих наличие «тяжёлых хвостов» в распределениях доходностей финансовых активов, является обобщённая модель авторегрессионной условной гетероскедастичности. Как показывает опыт моделирования финансовых рядов, GARCH-модели порождают ряды доходностей с «тяжёлыми хвостами». Преимуществом подобного рода моделей является возможность краткосрочного прогнозирования волатильности выбранного финансового актива.

Проверка на стационарность временных рядов по дневным данным осуществлялась с помощью расширенного теста Дики-Фулера, в результате чего для дальнейшего построения модели использовались первые разности логарифмов цен.

Результаты построения GARCH(1,1)-модели для котировок акций РАО «ЕЭС России» с использованием 3-х лагированных переменных в качестве независимых экзогенных переменных выглядит следующим образом:

![]() ,

,

![]() .

.

Анализ рядов данных других эмитентов и оценка параметров обобщённой модели позволяет сформулировать вывод о возможности объяснения проблемы тяжёлых хвостов непостоянством волатильности в форме GARCH.

Для расчета ожидаемых доходностей акций надо знать распределение вероятностей доходностей этих акций. Вероятность реализации значения доходности актива определяется как отношение временного промежутка, в течение которого наблюдается данное значение доходности, ко всему времени наблюдения. В данном случае распределение вероятностей доходности, представленно в таблице 2.4.

Зная распределение вероятностей доходности акций, рассчитаем среднюю или ожидаемую доходность каждого актива инвестиционного портфеля КБ «Стройкредит Банк». Доходности каждой акции присвоим номер, соответствующий порядковому номеру акции в таблице 2.3.

Таблица 2.4

Распределение вероятностей доходностей акций

| Доходность акций | Вероятность реализации значения доходности | |||||

| РАО ЕЭС РФ | Газпром | НорНикель | Лукойл | Ростелеком | Сбербанк | |

| 11 | 12 | 18 | 4 | -3 | 11 | 0,35 |

| 7 | -5 | 8 | 10 | -8 | 5 | 0,25 |

| 5 | 6 | 3 | 0 | 14 | 0 | 0,2 |

| 0 | 0 | -7 | -5 | 8 | -5 | 0,15 |

| 2 | 3 | 0 | -8 | 5 | -10 | 0,05 |

Ожидаемая доходность активов:

R1=11*0,35+7*0,25+5*0,2+0*0,15+2*0,05=3,85+1,75+1+0,1=6,7

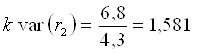

R2=12*0,35+(-5)*0,25+6*0,2+0*0,15+3*0,05=4,2-1,25+1,2+0,15=4,3

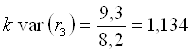

R3=18*0,35+8*0,25+3*0,2+(-7)*0,15+0*0,05=6,3+2+0,6-0,7=8,2

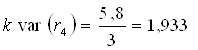

R4=4*0,35+10*0,25+0*0,2+(-5)*0,15+(-8)*0,05=1,4+2,5-0,5-0,4=3

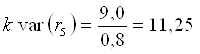

R5=(-3)*0,35+(-8)*0,25+14*0,2+8*0,15+5*0,05=-1,05-2+0,8+2,8+0,25=0,8

R6=11*0,35+5*0,25+0*0,2+(-5)*0,15+(-10)*0,05=3,85+1,25-0,5-0,5=4,1

Теперь, зная ожидаемые средние значения доходности активов, можем найти общую доходность портфеля:

Rp=0,21 × 6,7 + 0,14 × 4,3 + 0,18 × 8,2 + 0,27 × 3,0 + 0,09 × 0,8 + 0,11 × 4,1 =4,8%

Полученные данные о средних значениях доходности акций и их доли в структуре портфеля ценных бумаг КБ «Стройкредит Банк» сведем в таблицу 2.5.

Таблица 2.5

Средние ожидаемые доходности акций и их доли в структуре инвестиционного портфеля КБ «Стройкредит Банк»

| Эмитент | Ожидаемая доходность | Доля в структуре инвестиционного портфеля, % |

| РАО «ЕЭС России» | 6,7 | 21 |

| ОАО «Газпром» | 4,3 | 14 |

| ОАО ГМК «Норильский Никель» | 8,2 | 18 |

| ОАО НК Лукойл | 3,0 | 27 |

| ОАО «Ростелеком» | 0,8 | 9 |

| АК Сберегательный банк РФ | 4,1 | 11 |

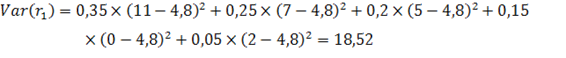

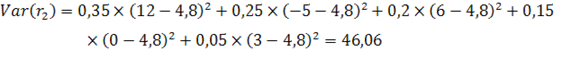

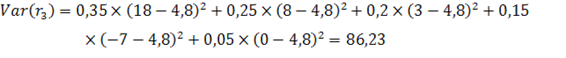

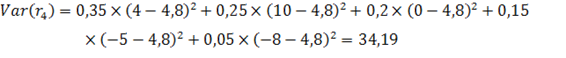

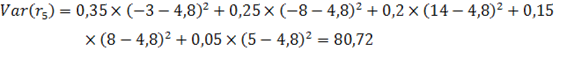

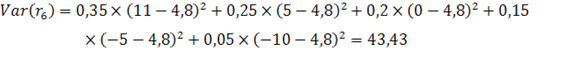

Для оценки риска инвестиционного портфеля сначала необходимо вычислить вариацию доходности и стандартное отклонение каждого его актива.

![]()

![]()

![]()

![]()

![]()

![]()

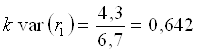

Стандартные отклонения доходности по каждой из акций отражают степень рискованности инвестиции в данную акцию. Но, чтобы сравнить степень риска различных акций с различной средней (ожидаемой) доходностью и различным стандартным отклонением доходности, необходимо рассчитать коэффициент вариации:

На основании проведенных расчетов можно сделать вывод о том, что наименее рискованной ценной бумагой в портфеле КБ «Стройкредит Банк» обладают акции РАО «ЕЭС России», при этом их уровень доходности достаточно высок и уступает только акциям ГМК Норильский Никель, обладающим самой высокой доходностью. Самая рискованная ценная бумага – акции ОАО «Ростелеком», при этом средняя доходность по этим акциям минимальна.

Таблица 2.6

Стандартные отклонения доходностей акций и рассчитанные коэффициенты вариации инвестиционного портфеля КБ «Стройкредит Банк»

| Эмитент | РОА «ЕЭС России» | ОАО «Газпром» | ОАО ГМК «Норильский Никель» | ОАО НК Лукойл | ОАО «Ростелеком» | АК Сберегательный банк РФ |

| Стандартные отклонения доходностей акций, σ | 4,3 | 6,8 | 9,3 | 5,8 | 9,0 | 6,6 |

| Коэффициенты вариации | 0,642 | 1,581 | 1,134 | 1,933 | 11,25 | 1,61 |

Далее рассчитаем средний уровень риска по портфелю:

Rp=0,21 × 0,642 + 0,14 × 1,581 + 0,18 × 1,134 + 0,27 × 1,933 + 0,09 × 11,25 + 0,11 × 1,61 =2,272

Ожидаемая доходность инвестиционного портфеля КБ «Стройкредит Банк» равна 4,8 %. Общий риск портфеля – 2,272%. Инвестиционный портфель КБ «Росэнергобанк» имеет невысокую доходность при низкой величине риска.

Целью оптимизации инвестиционного портфеля ценных бумаг КБ «Стройкредит Банк» должно стать повышение уровня доходности инвестиционного портфеля, который в настоящее время находится на достаточно низком уровне при сохранении или незначительном изменении уровня риска инвестиционного портфеля ценных бумаг.

Для этого предлагается внедрение в портфель еврооблигаций (евробондов), которые обладают высоким уровнем доходности при низком уровне риска.

Этот инвестиционный финансовый инструмент представляет собой среднесрочные и долгосрочные облигации государств, компаний и банков, номинированные в валюте, отличной от валюты данного государства, и предназначенные для размещения среди инвесторов различных стран.

После того, как евробонды размещены на первичном рынке, они могут продаваться на вторичном, внебиржевом рынке (OTC) через дилеров, заключающих сделки по телефону или через Интернет.

Преимущества вложений в евробонды:

гарантами новых эмиссий евробондов становятся крупные многонациональные банки;

доход по евробондам обычно выплачивается целиком безо всяких налогов на прибыль;

инвестируя в суверенные еврооблигации, инвестор не несет рисков государственной валюты;

в случае дефолта внешний долг погашается обязательно в первую очередь;

евробонды являются облигациями на предъявителя, поэтому не регистрируются;

национальные ОВГЗ не дают такой доходности, как бумаги, выпущенные в иностранной валюте.

Все участники рынка евробондов числятся в саморегулирующейся организации ICMA (Международная ассоциация участников рынка капитала), базирующейся в Цюрихе. Она разработала и внедрила правила торговли еврооблигациями, разрешает спорные ситуации, а также проверяет членов ассоциации на соответствие сформулированным в правилах требованиям.

В качестве депозитарно-клиринговых систем используются Euroclear (Брюссель) и Clearstream (Люксембург). Евробонды в значительной степени привлекательны потому, что не регулируются властями на национальном уровне.

Выход на рынок евробондов для российских компаний ограничивается национальным законодательством. Во-первых, привлекать финансирование таким способом получают право только акционерные общества в размерах, не превышающих размеры их уставного капитала. Во-вторых, существует ограничение на выпуск необеспеченных облигаций — возможна только эмиссия облигаций, обеспеченных залогом имущества эмитента или третьих лиц. Поэтому на рынок евробондов выходят только надежные компании, существующие более трех лет и имеющие утвержденные бухгалтерские отчеты за последние годы.

О надежности российского эмитента можно судить по кредитному рейтингу, выпускаемому специализированными агентствами (Standard&Poor's, Moody's, Fitch Ratings). Ценные бумаги эмитентов оцениваются ими по шкале качества от высшего (Ааа) до низшего (С).

0 комментариев