Навигация

Организация бухгалтерского учета основных средств

3.1 Организация бухгалтерского учета основных средств

Бухгалтерский учет основных средств на предприятии осуществляется последовательно соразмерно движению основных средств. Остановимся подробнее на каждой из стадий.

1. Учет наличия и поступления основных средств.

Основные средства могут поступить на предприятие одним из следующих способов:

1.Приобретением за плату или в обмен на другое имущество;

2.Сооружением и изготовлением;

3.Внесением учредителями в счет вкладов в уставный капитал;

4.Безвозмездным получением;

5.В других случаях.

Бухгалтерский учет наличия и движения основных средств, принадлежащих предприятию на правах собственности, осуществляется на активном счете 01 «Основные средства».

Счет 01 «Основные средства» отражает основные средства по первоначальной стоимости:

Счет 01

| Дебет (Дт) | Кредит (Кт) |

| 1. Сальдо – остаток основных средств на начало периода | |

| 2. Поступление основных средств по первоначальной стоимости | 3. Выбытие основных средств по первоначальной стоимости |

| 3. Сальдо – остаток основных средств на конец периода (1+2-3) |

Стоимость зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств, приобретаемых предприятием, отражается с использованием счета 08 «Вложения во внеоборотные активы». Данный счет используется для отражения в бухгалтерском учете всех затрат предприятия, связанных с приобретением и введением в эксплуатацию объектов основных средств, и, таким образом, выполняет функции калькуляционного счета. Аналитический учет по счету 08 ведется по каждому приобретаемому или создаваемому объекту.

Инвентарная стоимость зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств, складывается из фактических затрат по их приобретению и расходов по их доведению до состояния, в котором они пригодны к использованию в запланированных целях[3].

Основные средства, приобретаемые за плату у других предприятий и лиц, а также созданные на самом предприятии, отражаются по дебету счета 01 «Основные средства» и кредиту счета 08 « Вложения во внеоборотные активы». Основные средства, поступившие от других организаций и лиц безвозмездно, отражаются по дебету счета 08 и кредиту счета 98 «Доходы будущих периодов» по рыночной стоимости, при вводе в эксплуатацию безвозмездно полученного основного средства его стоимость списывается с кредита счета 08 в дебет счета 01 «Основные средства». Амортизация по данным основным средствам начисляется в общеустановленном порядке, одновременно на сумму начисленных амортизационных отчислений делается проводка дебет 98 и кредит 91 «Прочие доходы и расходы».

Принятие к учету основных средств, внесенных учредителями в счет их вкладов в уставный капитал, отражается проводкой дебет 08 кредит 75, затем дебет 01 кредит 08.

При приобретении основных средств у иностранного поставщика (по импорту) первоначальной стоимостью основных средств признается сумма фактических затрат на их приобретение. Затраты, понесенные организацией в иностранной валюте, отражаются на соответствующих счетах бухгалтерского учета в рублях по курсу Центрального Банка РФ на дату совершения операции. При принятии к учету полученного основного средства возникшие курсовые разницы списываются на счет 91 «Прочие доходы и расходы».

По договору аренды основных средств арендодатель обязуется предоставить арендатору имущество за плату во временное владение. Арендодатель сданное в аренду имущество учитывает на своем балансе в составе собственных основных средств. Арендатор учитывает имущество, полученное во временное пользование по договору аренды на забалансовом счете 001 «Арендованные основные средства».

Предприятие может самостоятельно изготавливать или сооружать объекты основных средств. В этом случае по дебету счета 08 «Вложения во внеоборотные активы « отражаются все фактические затраты предприятия, связанные с создание объекта, а именно: стоимость используемых материалов, заработная плата работников и отчисления во внебюджетные фонды, стоимость работ сторонних организаций, амортизация основных средств предприятия, используемых при создании нового объекта основных средств, другие расходы. Такой способ создания основных средств называется хозяйственным.

Организация может также заключить договор на создание объектов основных средств со специализированной организацией. В этом случае по дебету счета 08 будет отражена стоимость работ, выполненных в соответствии с договором. Данный способ создания объектов основных средств называется подрядным.

При приобретении основных средств покупатель помимо стоимости основного средства уплачивает продавцу сумму налога на добавленную стоимость. Сумма НДС при приобретении основных средств учитывается на б/сч 19 субсчет «Налог на добавленную стоимость при приобретении основных средств». После фактической оплаты и при наличии счета-фактуры данная сумма НДС списывается с кредита б/сч 19 —1 в дебет б/сч 68 «Расчеты с бюджетом».

Субсчет 19-1 «Налог на добавленную стоимость при приобретении основных средств», активный:

Субсчет 19-3

| Дебет (Дт) | Кредит (Кт) |

| 1. Сальдо – остаток НДС по введенному в эксплуатацию оборудованию на начало периода | |

| 2. Сумма НДС по введенному в эксплуатацию оборудованию | 3. Списание по введенным в эксплуатацию или выбывшим объектам основных средств |

| 4. Сальдо – НДС по введенному в эксплуатацию оборудованию на конец периода (1+2-3) |

2. Учет амортизации основных средств

Амортизация (начисление износа) — это отражение стоимости физического и морального износа основных средств. Амортизация дает возможность перенести часть балансовой стоимости основных средств на себестоимость продукции.

Если материалы и сырье списываются на себестоимость по мере списания в производство в полной сумме, то основные средства – частями.

Во–первых, это связано с тем, что объекты основных средств не переносятся непосредственно на продукцию (работы, услуги). Во–вторых, срок эксплуатации основных средств превышает один год. В–третьих, стоимость основных средств, как правило, высока и включение ее сразу в себестоимость вызовет нежелательные финансовые последствия.

Амортизация объектов основных средств производится одним из следующих способов начисления амортизационных отчислений:

- линейный способ,

- способ уменьшаемого остатка,

- способ списания стоимости по сумме чисел лет срока полезного использования,

- способ списания стоимости пропорционально объему продукции (работ, услуг).

Применение одного из способов по группе однородных объектов основных средств производится в течение срока полезного использования объекта основных средств. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

-ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно — правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев их нахождения на реконструкции и модернизации по решению руководителя организации, и основных средств, переведенных по решению руководителя организации на консервацию на срок более 3 месяцев[4].

Объекты основных средств стоимостью не более 2000 рублей за единицу, а также приобретенные книги, брошюры и т.п. издания разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением. Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

При линейном способе суммы отчислений одинаковы за весь период эксплуатации. Второй и третий способы являются нелинейными. При их применении суммы амортизационных отчислений в предыдущие годы больше, чем в последующие.

При использовании способа уменьшаемого остатка годовая сумма начисленной амортизации определяется исходя из остаточной стоимости объекта основных средств, принимаемой на начало каждого отчетного года, и нормы амортизации, исчисленной при постановке на учет данного объекта исходя из срока его полезного использования и коэффициента ускорения, который устанавливается законодательством Российской Федерации. В настоящее время можно применять повышающие коэффициенты в соответствии с постановлением Правительства Российской Федерации от 19.08.94 № 967 (в ред. от 24.06.98).

Расчет амортизации производится по следующей формуле:

И = Сперв *(На /100)*(К1 + К2 + ... +Кn — n + 1), где

И — износ за отчетный период,

Сперв — первоначальная стоимость основных средств,

На — норма амортизации,

К — поправочные коэффициенты (применяются при отклонении от нормативных условий использования основных средств).

Сумма амортизации по полностью амортизированным основным средствам не начисляется.

Учет накопленного износа по основным средствам ведется на счете 02 «Износ основных средств», по кредиту которого записывается сумма ежегодных амортизационных начислений, а по дебету — накопленный износ реализованных, ликвидированных или иным образом выбывших основных средств.

Счет 02 «Износ основных средств», пассивный:

Счет 02

| Дебет (Дт) | Кредит (Кт) |

| 1. Сальдо – величина износа основных средств на начало периода | |

| 3. Износ по выбывшим основным средствам | 2. Износ по поступившим основным средствам: Начисление износа по действующим основным средствам |

| 4. Сальдо – величина износа основных средств на конец периода (1+2-3) |

Аналитический учет по счету 02 «Износ основных средств» ведется по видам и отдельным инвентарным объектам основных средств.

Начисляя износ, предприятие переносит часть стоимости основных средств на себестоимость основных средств, которая равна разнице между первоначальной (восстановительной) стоимостью и износом.

В балансе этот процесс отражается уменьшением внеоборотных активов, которые учитываются по остаточной стоимости.

Не начисляется износ на:

- машины, оборудование и другие подобные средства труда, которые числятся на предприятии как товар или готовая продукция;

- жилищный фонд;

- объекты внешнего благоустройства и другие аналогичные объекты лесного хозяйства, дорожного хозяйства, специализированные сооружения судоходной обстановки и др.;

- продуктивный скот, буйволов, оленей;

- многолетние насаждения, не достигшие эксплуатационного возраста;

-мобилизационные мощности, если иное не предусмотрено законодательством Российской Федерации[5].

Начисление амортизации приостанавливается на объектах, которые по решению руководителя организации находятся на модернизации, – как работам по их восстановлению со сроком проведения свыше 12 месяцев (ранее – при сроке 3 месяца).

Таким образом, амортизация начисляется по всем объектам основных средств в течение срока полезного использования за исключением времени нахождения объектов на:

- консервации со сроком более трех месяцев. При этом порядок консервации устанавливается руководителем организации, и он действует в отношении объектов, находящихся в определенном комплексе, либо объектов, имеющих законченный цикл производства;

- восстановлении (проведении на них работ по реконструкции, модернизации, капитальному ремонту и других ремонтно-восстановительных работ) со сроком проведения работ, превышающим 12 месяцев.

Похожие работы

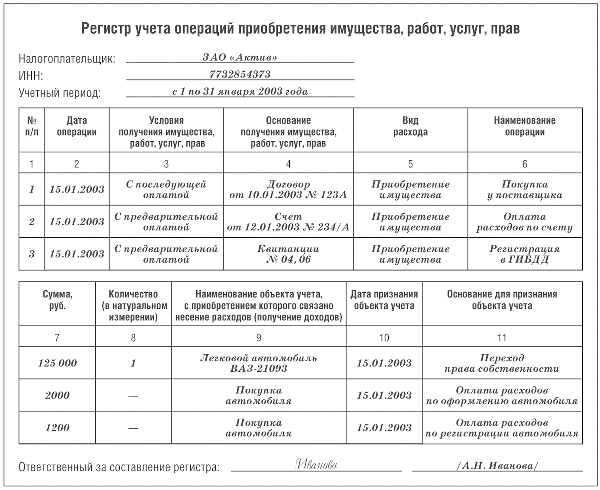

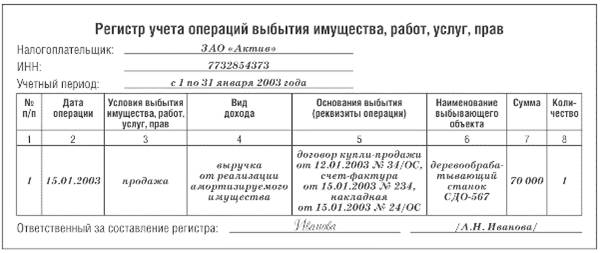

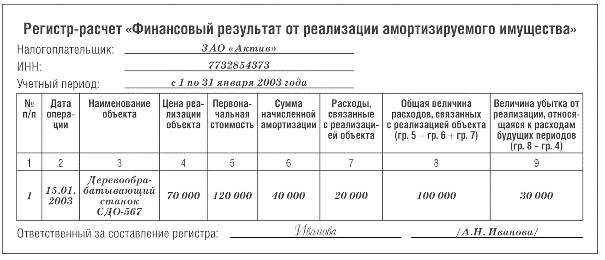

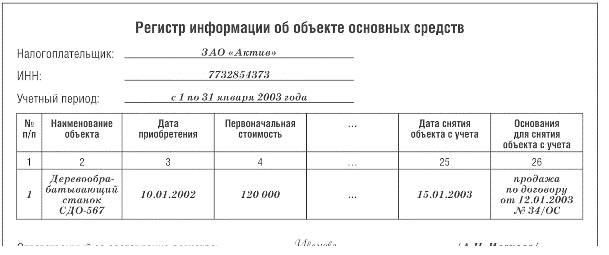

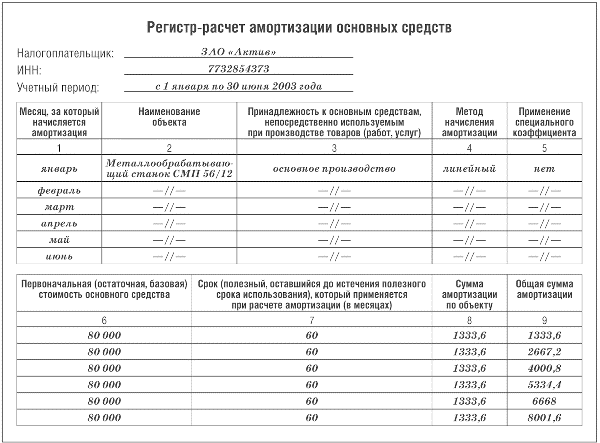

... налогообложения [36]. Для целей налогообложения прибыли в соответствии со ст.313 НК РФ организация должна самостоятельно разработать регистры налогового учета амортизируемых основных средств. В случае, когда бухгалтерский и налоговый учет основных средств ведутся в организации таким образом, что данные бухгалтерского учета полностью совпадают с данными налогового учета, у налогоплательщика нет ...

... средств. В бухгалтерской отчетности объекты основных средств должны будут отражаться по остаточной стоимости по строке 120 «Основные средства» бухгалтерского баланса (форма № 1). 2. ОсОбЕННОСТИ БУХГАЛТЕРСКОГО УЧЕТА ОСНОВНЫХ СРЕДСТВ В филиалЕ ГПНО «Нижегородпассажиравтотранс» 2.1 Характеристика Сокольского ПАП Сокольское пассажирское автотранспортное предприятие является филиалом ГПНО « ...

... образом, ОАО «МЦОЗ» является крупным, развивающимся предприятием с внутренним и внешним контролем за финансово-экономической деятельностью. Глава 2. Организационные аспекты аудиторской проверки учета основных средств на предприятии 2.1 Цель, задачи и источники информации при проведении аудита учета основных средств Аудиторская проверка основных средств является частью общего аудита ...

... проекта по теме «Усовершенствование учета основных средств, эффективность их использования и пути ее повышения в ОАО «Луганскмлын» рассмотрели и изучили организацию учета основных средств, особенности ведения синтетического и аналитического учета (в частности, использование мемориально-ордерной системы бухгалтерского учета), рассмотрели порядок и сроки проведения аудиторских проверок на ...

0 комментариев