Навигация

ОБГРУНТУВАННЯ ПРОЕКТУ ВПРОВАДЖЕННЯ НОВОЇ ЛІНІЇ ПО ВИРОБНИЦТВУ ПРОДУКЦІЇ В ПЕТ – ПЛЯШКУ І СИСТЕМИ УПРАВЛУННЯ НИМ

3 ОБГРУНТУВАННЯ ПРОЕКТУ ВПРОВАДЖЕННЯ НОВОЇ ЛІНІЇ ПО ВИРОБНИЦТВУ ПРОДУКЦІЇ В ПЕТ – ПЛЯШКУ І СИСТЕМИ УПРАВЛУННЯ НИМ

3.1 Оцінка ефективності реалізації проекту

Після проведення маркетингового дослідження, яке показало, що попит споживачів спрямований на якісну продукцію в зручній упаковці, керівництво підприємства має прийняти рішення щодо впровадження проекту по виробництву продукції в ПЕТ- пляшці. Даний проект буде розповсюджений на декілька товарних позицій, які в даний час виробляються на одному з видів обладнання – Tetra Top TT/1 RS, – яке виробляє продукцію в картонні харчові пакети місткістю 1000 і 500 мл, потужністю 3400 пакетів за годину.

При введенні даної лінії, підприємство отримає можливість позиціонувати на ринку з продукцією в ПЕТ- пляшці, попит на яку зростає у середньому на 3% за рік.

Специфікою даного проекту є те, що дана лінія вводитиметься і буде функціонувати паралельно з вже існуючим обладнанням, яке виробляє відповідні товарні позиції. У реальності підприємство повинно буде виробляти продукцію, але у різних упаковках (картонних пакетах і ПЕТ- пляшці). З часом, у довгостроковій перспективі підприємство має зняти відповідні товарні позиції з існуючого обладнання і повністю має перейти на ПЕТ- упаковку.

При впровадженні нової ПЕТ- лінії, на ній планується виробляти 4 товарні групи:

¾ Простоквашино, йогурти, 0,3л;

¾ Био-Баланс, нежирні кефіри і білий йогурт, 0,9л;

¾ Био-Баланс, кефір 2,5%, 0,9л;

¾ Био-Баланс, йогурти 1,5%, 0,3л.

Реалізація даного проекту планується на 2008 рік, з урахуванням того, що вже в 4-му кварталі 2008 року підприємство випустить відповідний обсяг продукції вже у новій упаковці. Обсяг, що планується випускати в новій тарі буде встановлений, виходячи зі сформованого попиту на дану продукцію у процентному відношенні, яке буде складатися з продукції в старій та новій упаковках, а також виходячи з того, що проект запускається лише в 4-му кварталі 2008 року.

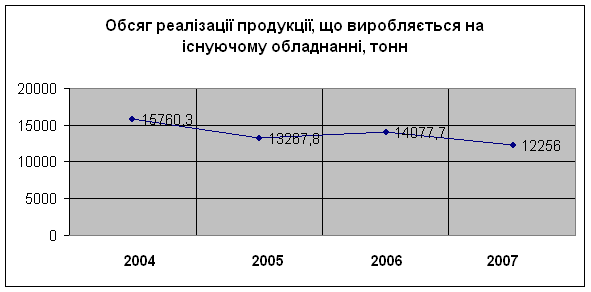

Тим часом необхідно прослідкувати динаміку обсягу реалізації продукції, що виробляється на існуючому обладнанні (таблиця 3.1)

Таблиця 3.1 - Обсяги реалізації продукції ВАТ „Галактон”, тонн

| Роки | ||||

| 2004 | 2005 | 2006 | 2007 | |

| Обсяг реалізації, тонн | 15760,3 | 13267,8 | 14077,7 | 12256 |

На графіку (рисунок 3.1) зображена динаміка обсягу реалізації продукції, що виробляється на існуючому обладнанні.

Рисунок 3.1 - Обсяги реалізації продукції, що виробляється на існуючому обладнанні

В зв’язку з активним оновленням основних засобів, в 2005 році підприємство скоротило обсяги реалізації продукції порівняно з 2004 роком на 16% і мало збиток у розмірі 517,4 тис. грн.

Проте, починаючи з 2006 року підприємство працює з прибутком. Обсяг прибутку ВАТ „Галактон” у 2006 році складав більше 2 млн. грн., а обсяг реалізації продукції зріс на 6% порівняно з 2005 роком і становив 14077,7 тонн. У 2007 році обсяг реалізації суттєво знизився – на 13%. Проте такий обсяг реалізації підприємство зможе збільшити за рахунок нового продукту в ПЕТ - пляшці, попит на яку зростатиме активніше. Як зазначалося вище, продукція випущена на новій лінії спочатку буде доповнювати обсяги реалізації продукції за відповідно встановленим рівнем, а потім поступово почне витісняти застарілу упаковку.

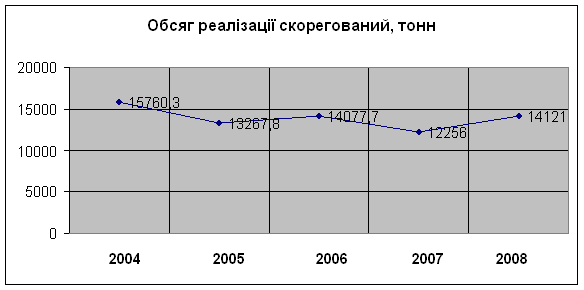

Попит на молокопродукти у середньому зростає на 2% в рік. Виходячи з показників обсягу реалізації продукції в 2006 році, і маючи відповідну тенденцію зниження обсягів реалізації в 2007 році, підприємство має скоригувати обсяг реалізації в 2008 році до показника, який би задовольняв зростання попиту до відповідного рівня. Плануючи запуск нового проекту, керівництво розподілило обсяг реалізації продукції на дві частини, одна з яких буде вироблена на існуючому обладнанні, а інша на новому, введеному в експлуатацію в останньому кварталі 2008 року. Зміну обсягів реалізації при участі нового проекту можна прослідкувати в таблиці 3.2.

Таблиця 3.2 - Обсяги реалізації продукції ВАТ „Галактон” (скорегований), тонн

| Роки | |||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| Обсяг реалізації, тонн | 15760,3 | 13267,8 | 14077,7 | 12256 | 12256 |

| Обсяг реалізації з урахуванням запуску проекту, тонн | ─ | ─ | ─ | ─ | 14121 |

| Обсяг реалізації продукції, виробленої на новій лінії, тонн | ─ | ─ | ─ | ─ | 1865 |

В 2006 році обсяг реалізації становив 14077,7 тонн, збільшення попиту спонукає підприємство збільшити обсяг реалізації в 2008 році до 14121 тонни (близько 0,3% на дану частину асортименту). Від встановленого обсягу за попитом віднімаємо прогнозований обсяг, встановлений на рівні 12256 тонн. Різниця складає 1865 тонн, що припадає на продукцію, що буде вироблятися в 4-му кварталі 2008 року, після запуску нового проекту.

Відповідно графік динаміки обсягу реалізованої продукції дещо змінюється (рисунок 3.2).

Отримавши цифру „1865 тонн”, аналітики отримують можливість прогнозувати майбутні обсяги реалізації продукції, враховуючи попит на продукцію в новій упаковці та загальне зростання попиту на молокопродукти.

Рисунок 3.2 - Обсяг реалізації продукції ВАТ „Галактон” скорегований

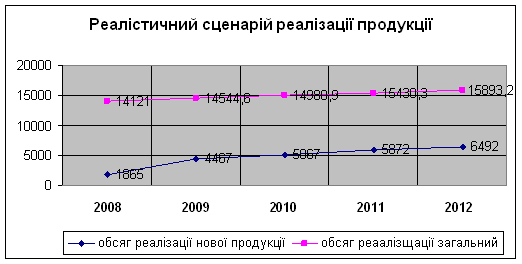

У таблиці 3.3 представлена прогнозована динаміка обсягу реалізації продукції підприємства, враховуючи 3-відсоткове збільшення попиту та частка продукції в ПЕТ - пляшці, також прогнозована згідно з зростаючим попитом.

Прогнозований обсяг реалізації з кожним роком зростає у середньому на 3%, а частка продукції, що виробляється на існуючому обладнанні з кожним роком скорочується: в 2008 р. вона складатиме 86,8% від загального обсягу реалізації, а в 2011 р. вона за прогнозами складатиме 59,2%. Тоді як частка продукції, що вироблятиметься на новому обладнанні, зростатиме з 13,2% до 40,8% протягом проектного періоду.

Таблиця 3.3 - Прогнозована динаміка обсягу реалізації продукції ВАТ „Галактон”, тонн

| Роки | |||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| Обсяг реалізації прогнозований, тонн | 14121 | 14544,6 | 14980,9 | 15430,3 | 15893,2 |

| В тому числі обсяг реалізації продукції, виробленої на новій лінії, тонн | 1865 | 4467 | 5067 | 5872 | 6492 |

| В тому числі обсяг реалізації продукції, виробленої на новій лінії, % | 13,2 | 30,7 | 33,8 | 38,1 | 40,8 |

| Обсяг реалізації за існуючим обладнанням, тонн | 12256 | 10077,6 | 9913,9 | 9558,3 | 9401,2 |

На рисунку 3.3 представлений реалістичний сценарій по реалізації продукції, виробленої на новому обладнанні.

Рисунок 3.3 - Реалістичний сценарій реалізації продукції

На рисунку представлено 2 графіки. Обидва представлені графіки показують сценарій реалізації продукції підприємства, але з відмінністю того, що верхня крива показує рівномірне збільшення загальних обсягів реалізації продукції на підприємстві (дані екстрапольовані на основі попередніх показників обсягу реалізації продукції), а нижня крива представлена лише обсягами реалізації продукції, що вироблятиметься на новому обладнанні. Нижня крива також зростає рівномірними частками, за винятком 2008 року, коли обсяг реалізації прогнозований лише на 4-й квартал 2008 року, у зв’язку з початком реалізації проекту лише в 2-й половині 2008 року.

Враховуючи реалістичний сценарій обсягів реалізації нової продукції, розрахуємо показник чистої приведеної вартості, що дозволить оцінити майбутні грошові потоки з урахуванням дисконту.

Розрахунок ЧПВ (NPV) представлений у таблиці 3.4.

Таблиця 3.4 - Розрахунок приведеного грошового потоку по проекту „ПЕТ – пляшка ”за реалістичним сценарієм

| Вихідна інформація | ||||||||||||||

| Дисконтна ставка | 20% | |||||||||||||

| Споживча інфляція | 6% | |||||||||||||

| Торгівельна знижка | 10% | |||||||||||||

| Прибуток на податок | 25% | |||||||||||||

| Показники | Період | |||||||||||||

| 2008 | 2009 | 2010 | 2011 | 2012 | ||||||||||

| Об’єми продаж, тонн | 1865 | 4467 | 5067 | 5872 | 6492 | |||||||||

| Середня ціна, грн. за шт. | 3,1 | 3,3 | 3,4 | 3,7 | 3,9 | |||||||||

| Запланована виручка від реалізації, грн. | 6649630 | 18014190 | 21234042 | 25453865 | 29539716 | |||||||||

| Змінні витрати, грн. Змінні витрати на тонну, грн. | 4654741 2496 | 12609933 2823 | 14863830 2933 | 17817705 3034 | 20677802 3185 | |||||||||

| Постійні затрати, грн. | 600000 | 705000 | 410500 | 416550 | 198205 | |||||||||

| Прибуток до нарахування амортизації, грн. | 1394889 | 4699257 | 5959713 | 7219609 | 8663710 | |||||||||

| Нарахована амортизація, грн. | 148307 | 568908 | 531901 | 497301 | 464951 | |||||||||

| Прибуток до нарахування податку, грн. | 1246581 | 4130348 | 5427812 | 6722309 | 8198759 | |||||||||

| Податок на прибуток, грн. | 0 | 1032587 | 1356953 | 1680577 | 2049690 | |||||||||

| Витрати на обладнання, грн. | 8894000 | ─ | ─ | ─ | ─ | |||||||||

| Грошовий приток по проекту, грн. | 1394889 | 3666670 | 4602760 | 5539032 | 6614020 | |||||||||

| Грошовий відтік по проекту, грн.. | 8894000 | 0 | 0 | 0 | 0 | |||||||||

| Загальний грошовий потік по проекту, грн. | -7499111 | 3666670 | 4602760 | 5539032 | 6614020 | |||||||||

| Дисконтова ний грошовий потік, грн. | -6249259 | 2546298 | 2663634 | 2671215 | 2658026 | |||||||||

| Кумулятивний грошовий потік, грн. | -6249259 | -3702961 | -1039327 | 1631889 | 4289915 | |||||||||

| Вихідна інформація |

| |||||||||||||

| Дисконтна ставка | 20% |

| ||||||||||||

| Споживча інфляція | 6% |

| ||||||||||||

| Торгівельна знижка | 10% |

| ||||||||||||

| Прибуток на податок | 25% |

| ||||||||||||

| Показники | Період |

| ||||||||||||

| 2008 | 2009 | 2010 | 2011 | 2012 |

| |||||||||

| В цілому по проекту: |

| |||||||||||||

| ЧПВ (NPV), грн. | 4289915 |

| ||||||||||||

| IRR,% | 4 |

| ||||||||||||

| Термін окупності | 2роки 8місяців |

| ||||||||||||

За приведеними розрахунками, ефективність проекту при екстраполяції даних на основі минулих періодів є високою. За статистикою, більшість проектів подібного типу в середньому окуповуються за 2,5-3 роки, при чому в кінці даного проектного періоду з’являється дохідна частка проекту, яка в даному випадку становить більше 4 млн. грн.

Розрахунок чистої приведеної вартості був визначений, враховуючи прогнозованість ринку у тих межах збільшення попиту на продукцію, що і за попередні роки.

Проте, можна розрахувати даний показник і оцінити ефективність запропонованого проекту:

1) за умови використання обладнання на повну потужність;

2) зменшити обсяги виробництва і реалізації до мінімально допустимого рівня.

У першому випадку, який представляє собою оптимістичний сценарій щодо обсягів реалізації продукції, необхідно розрахувати ЧПВ, враховуючи, що максимальна виробнича потужність обладнання складає 6000 л/год Припустимо, що за рік обладнання виробить 10500 тонн продукції:

¾ за день працює 5 годин – (6000*5) 30 000 л = 30т;

¾ за рік працює 350 днів – (30т*350дн.) 10500 т

В 2008 році обладнання працюватиме лише в 4-му кварталі, тому обсяг виробництва і реалізації складатиме 2625 т (10500/4). Враховуючи зміну обсягу реалізації продукції, визначаємо показник ЧПВ і ефективність даного проекту (таблиця 3.5).

В результаті, при оцінці чистої приведеної вартості, враховуючи зазначені вище умови, отримуємо кумулятивний грошовий потік на кінець проектного періоду в розмірі 2467902 грн. Термін окупності даного проекту при збільшенні обсягів виробництва і реалізації до 10500 тонн складатиме 2 роки і 11 місяців. Порівнюючи отримані результати за оптимістичним сценарієм з результатами за реалістичним сценарієм, можна відмітити, що показники ефективності, а саме ЧПВ та термін окупності набувають гірших результатів при збільшенні обсягів реалізації до рівня максимальної виробничої потужності обладнання.

Таблиця 3.5 - Розрахунок приведеного грошового потоку по проекту „ПЕТ- пляшка ”за оптимістичним сценарієм

| Показники | Період | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| Об’єми продаж, тонн | 2625 | 10500 | 10500 | 10500 | 10500 |

| Середня ціна, грн. за шт. | 3,1 | 3,3 | 3,4 | 3,7 | 3,9 |

| Запланована виручка від реалізації, грн. | 8137500 | 34650000 | 35700000 | 38850000 | 40950000 |

| Змінні витрати, грн. Змінні витрати на тонну, грн. | 6552000 2496 | 29641500 2823 | 30796500 2933 | 31857000 3034 | 33442500 3185 |

| Постійні затрати, грн. | 600000 | 705000 | 410500 | 416550 | 198205 |

| Прибуток до нарахування амортизації, грн. | 985500 | 4303500 | 4493000 | 6576450 | 7309295 |

| Амортизація, грн. | 148307 | 568908 | 531901 | 497301 | 464951 |

| Прибуток до нарахування податку, грн. | 837193 | 3734592 | 3961099 | 6079149 | 6844344 |

| Податок на прибуток, грн. | 0 | 933648 | 990274,8 | 1519787 | 1711086 |

| Витрати на обладнання, грн. | 8894000 | ||||

| Грошовий приток по проекту, грн. | 985500 | 3369852 | 3502725 | 5056663 | 5598209 |

| Грошовий відтік по проекту, грн.. | 8894000 | 0 | 0 | 0 | 0 |

| Загальний грошовий потік по проекту, грн. | -7908500 | 3369852 | 3502725 | 5056663 | 5598209 |

| Дисконтова ний грошовий потік, грн. | -6590417 | 2340175 | 2027040 | 2442832 | 2248277 |

| Кумулятивний грошовий потік, грн. | -6590417 | -4250242 | -2223202 | 219630,7 | 2467907 |

Попри приведені варіанти реалізації даного проекту, існує ще один, який радикально відрізняється від уже приведених тим, що обсяг виробництва і реалізації продукції за даним проектом зводиться до мінімально можливого рівня.

Розглянемо ситуацію, коли обсяг виробництва та реалізації продукції зменшиться до рівня, який буде менший ніж при реалістичному сценарії і складатиме:

| Роки | 2008 | 2009 | 2010 | 2011 | 2012 |

| Обсяг, тонн | 1700 | 4000 | 4500 | 5000 | 5500 |

Маючи, зазначені в таблиці, обсяги виробництва розрахуємо ефективність даного сценарію, який є песимістичним, визначивши ЧПВ та термін окупності проекту. Розрахунки чистої приведеної вартості за песимістичним сценарієм ефективності проекту представлено в таблиці 3.6.

Таблиця 3.6 - Розрахунок приведеного грошового потоку по проекту „ПЕТ – пляшка ”за песимістичним сценарієм

| Показники | Період | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| Об’єми продаж, тонн | 1700 | 4000 | 4500 | 5000 | 5500 |

| Середня ціна, грн. за шт. | 3,1 | 3,3 | 3,4 | 3,7 | 3,9 |

| Запланована виручка від реалізації, грн. | 5270000 | 13200000 | 15300000 | 18500000 | 21450000 |

| Змінні витрати, грн. Змінні витрати на тонну, грн. | 4243200 2496 | 11292000 2823 | 13198500 2933 | 15170000 3034 | 17517500 3185 |

| Постійні затрати, грн. | 600000 | 705000 | 410500 | 416550 | 198205 |

| Прибуток до нарахування амортизації, грн. | 426800 | 1203000 | 1691000 | 2913450 | 3734295 |

| Амортизація, грн. | 148307 | 568908 | 531901 | 497301 | 464951 |

| Прибуток до нарахування податку, грн. | 278493 | 634092 | 1159099 | 2416149 | 3269344 |

| Податок на прибуток, грн. | 0 | 158523 | 289774,8 | 604037,3 | 817336 |

| Витрати на обладнання, грн. | 8894000 | ||||

| Грошовий приток по проекту, грн. | 985500 | 1044477 | 1401225 | 2309413 | 2916959 |

| Грошовий відтік по проекту, грн.. | 8894000 | 0 | 0 | 0 | 0 |

| Загальний грошовий потік по проекту, грн. | -7908500 | 1044477 | 1401225 | 2309413 | 2916959 |

| Дисконтова ний грошовий потік, грн. | -6590417 | 725331,3 | 810894,2 | 1115658 | 1171469 |

| Кумулятивний грошовий потік, грн. | -6590417 | -5865085 | -5054191 | -3938533 | -2767063 |

Показник чистої приведеної вартості проекту на кінець проектного періоду складає -2767063 грн., а термін окупності виходить за межі 5-річного. Враховуючи дані показники, необхідно відмітити, що при занадто низькому рівні виробництва і реалізації продукції за новою технологічною лінією, підприємство функціонуватиме не ефективно, і в цьому випадку реалізація даного проекту є недоцільною.

При оцінці ефективності впровадження нової лінії має враховуватися такий фактор як обсяг реалізації продукції, з супроводжуючими чинниками такими як: ціна продукції, амортизаційні відрахування, податкові відрахування, постійні і змінні витрати. Проте при визначенні ефективності відсутній досить вагомий фактор такий як джерело фінансування даного проекту, вартість якого значна – 8894000 грн. Беручи до уваги розмір даних інвестицій, підприємство має залучати дані кошти з зовнішніх джерел, вартість яких також може суттєво вплинути на ефективність проекту.

Виходячи з умов фінансування, підприємство має залучати кредитні кошти, вартість яких досить висока. Тому необхідно обрати найкращий варіант фінансування або альтернативу, при яких фінансування шляхом зовнішнього кредиту відбувається за трьома сценаріями:

¾ 100% кредитування проекту;

¾ 10% – власні кошти підприємства, 90% – введення зовнішнього кредиту;

¾ 20% – власні кошти підприємства, 80% – введення зовнішнього кредиту.

Для визначення ефективності даного проекту, необхідно здійснити оцінку запропонованих альтернатив шляхом вирахування чистої приведеної вартості та терміну окупності проекту, результати за якими дадуть можливість визначити найоптимальніший сценарій фінансування проекту по введенню продукції в ПЕТ- упаковці. Підприємство при фінансуванні проекту по запуску ПЕТ- лінії, використовує зовнішнє джерело фінансування – довгостроковий кредит. Підприємство обслуговується ВАТ „Райффайзен Банк Аваль”. Кредит надається на таких умовах:

¾ розмір кредиту –100 (сто) відсотків вартості обладнання за умови надання клієнтом відповідного забезпечення по кредиту;

¾ строк кредитування - за згодою банку до 5 (п’яти) років;

¾ забезпечення кредиту: під заставу товарів в обігу, обладнання, автотранспорту, нерухомості;

¾ відсоткова ставка – при кредитуванні, строком до 5-ти років складає 20% річних в національній валюті України;

¾ погашення кредиту та відсотків - відбувається щорічно, рівними частинами, згідно графіку.

Розрахуємо суму виплат по кредиту, взятому для вкладення в обладнання за сценарієм 100-відсоткового зовнішнього кредитного фінансування. Розрахунок представлений у таблиці 3.7

Таблиця 3.7 - Розрахунок суми кредиту за 5 років, грн.

| Відсоткова ставка – 20% | ||||

| Роки | Залишок коштів на кінець року | Погашення суми боргу | Відсоткові виплати | Сума до виплати |

| 2008 | 8894000 | ─ | ─ | ─ |

| 2009 | 5336400 | 1778800 | 1778800 | 3557600 |

| 2010 | 2490320 | 1778800 | 1067280 | 2846080 |

| 2011 | 213456 | 1778800 | 498064 | 2276864 |

| 2012 | 0 | 1778800 | 42691,2 | 1821491,2 |

| 2013 | 0 | 1778800 | ─ | 1778800 |

| Всього | Х | 8894000 | х | 12280835 |

Можна прослідкувати, що при отриманні результату сума складає 12280835 грн., що значно перевищує вартість обладнання (8894000 грн.) на 3386 тис. грн. Дана цифра має бути включена до розрахунку ефективності даного проекту (ЧПВ), так як суттєво вплине на грошові потоки підприємства і тим самим підтвердить чи заперечить доцільність реалізації даного процесу технічного розвитку підприємства.

Розрахунок ЧПВ, враховуючи суму кредиту представлений у таблиці 3.8.

Таблиця 3.8 - Розрахунок приведеного грошового потоку по проекту „ПЕТ- пляшка ”з 0% часткою власних коштів

| Витрати на обладнання, грн. | 12280835 | ─ | ─ | ─ | ─ | ||

| Грошовий приток по проекту, грн. | 1394889 | 3666670 | 4602760 | 5539032 | 6614020 | ||

| Грошовий відтік по проекту, грн.. | 12280835 | 0 | 0 | 0 | 0 | ||

| Загальний грошовий потік по проекту, грн. | -10885946 | 3666670 | 4602760 | 5539032 | 6614020 | ||

| Дисконтова ний грошовий потік, грн. | -9071622 | 2546299 | 2663634 | 2675861 | 2656233 | ||

| Кумулятивний грошовий потік, грн. | -9071622 | -6525323 | -3861689 | -1185828 | 1470405 | ||

| В цілому по проекту: | |||||||

| ЧПВ (NPV), грн. | 1470405 | ||||||

| Термін окупності | 3роки 7місяців | ||||||

Розрахунок, з урахуванням вартості довгострокового кредиту, проводився на основі даних реалістичного сценарію обсягу реалізації.

За результатами розрахунків, при порівнянні двох варіантів за реалістичним сценарієм, картина суттєво змінилася за рахунок введення коштів по вартості кредиту. Чиста приведена вартість зменшилася до рівня 1470405 грн., а термін окупності зріс до 3-ох років і 7-ми місяців. Причиною послугувало збільшення відтоку грошових коштів, що є вартістю зовнішнього кредиту.

Проте не зважаючи на зміни, ефективність проекту залишається досить високою, зберігаючи доцільність реалізації даного проекту.

За наступним сценарієм фінансування проекту, надання кредиту здійснюється на таких умовах:

¾ розмір кредиту – 90 (дев’яносто) відсотків вартості обладнання за умови надання клієнтом відповідного забезпечення по кредиту;

¾ строк кредитування - за згодою банку до 5 (п’яти) років;

¾ забезпечення кредиту: під заставу товарів в обігу, обладнання, автотранспорту, нерухомості;

¾ відсоткова ставка – при кредитуванні, строком до 5-ти років складає 20% річних в національній валюті України;

¾ погашення кредиту та відсотків - відбувається щорічно, рівними частинами, згідно графіку.

Розрахуємо суму виплат по кредиту, взятому для вкладення в обладнання за сценарієм 90-відсоткового зовнішнього кредитного фінансування. Розрахунок представлений у табл. 3.9.

Таблиця 3.9 - Розрахунок суми кредиту за 5 років, грн.

| Відсоткова ставка – 20% | ||||

| Роки | Залишок коштів на кінець року | Погашення суми боргу | Відсоткові виплати | Сума до виплати |

| 2008 | 8004600 | ─ | ─ | ─ |

| 2009 | 4802760 | 1600920 | 1600920 | 3201840 |

| 2010 | 2241288 | 1600920 | 960552 | 2561472 |

| 2011 | 192110 | 1600920 | 448258 | 2049178 |

| 2012 | 0 | 1600920 | 38422 | 1639342 |

| 2013 | 0 | 1600920 | ─ | 1600920 |

| Всього | Х | 8004600 | х | 11052752 |

Можна прослідкувати, що при отриманні, за 90-відсоткового кредитування, результату сума складає 11052752 грн., що також перевищує вартість обладнання (8894000 грн.) на 2159 тис. грн. Дана цифра має бути включена до розрахунку ефективності даного проекту (ЧПВ), так як суттєво вплине на грошові потоки підприємства і тим самим підтвердить чи заперечить доцільність реалізації даного процесу технічного розвитку підприємства.

Розрахунок ЧПВ, враховуючи суму кредиту представлений у таблиці 3.10.

Таблиця 3.10 - Розрахунок приведеного грошового потоку по проекту „ПЕТ- пляшка ” з 10% часткою власних коштів

| 1 | 2 | 3 | 4 | 5 | 6 | ||||||

| Витрати на обладнання, грн. | 11052752 | ─ | ─ | ─ | ─ | ||||||

| Грошовий приток по проекту, грн. | 1394889 | 3666670 | 4602760 | 5539032 | 6614020 | ||||||

| Грошовий відтік по проекту, грн.. | 11052752 | 0 | 0 | 0 | 0 | ||||||

| Загальний грошовий потік по проекту, грн. | -9657863 | 3666670 | 4602760 | 5539032 | 6614020 | ||||||

| Дисконтова ний грошовий потік, грн. | -8048219,17 | 2546299 | 2663634 | 2675861 | 2656233 | ||||||

| Кумулятивний грошовий потік, грн. | -8048219,17 | -5501921 | -2838286 | -162425 | 2493808 | ||||||

| В цілому по проекту: | |||||||||||

| ЧПВ (NPV), грн. | 2493808 | ||||||||||

| Термін окупності | 3роки 1місяць | ||||||||||

За результатами розрахунків чиста приведена вартість складає 2493808 грн., а термін окупності до 3 роки і 1 місяць.

Ефективність проекту залишається також досить високою, зберігаючи доцільність реалізації даного проекту.

За наступним сценарієм, фінансування проекту здійснюється на таких умовах:

¾ розмір кредиту – 80 (вісімдесят) відсотків вартості обладнання за умови надання клієнтом відповідного забезпечення по кредиту;

¾ строк кредитування - за згодою банку до 5 (п’яти) років;

¾ забезпечення кредиту: під заставу товарів в обігу, обладнання, автотранспорту, нерухомості;

¾ відсоткова ставка – при кредитуванні, строком до 5-ти років складає 20% річних в національній валюті України;

¾ погашення кредиту та відсотків - відбувається щорічно, рівними частинами, згідно графіку.

Розрахуємо суму виплат по кредиту, взятому для вкладення в обладнання за сценарієм 80-відсоткового зовнішнього кредитного фінансування. Розрахунок представлений у табл. 3.11.

Таблиця 3.11 - Розрахунок суми кредиту за 5 років, грн.

| Відсоткова ставка – 20% |

| ||||||||

| Роки | Залишок коштів на кінець року | Погашення суми боргу | Відсоткові виплати | Сума до виплати |

| ||||

| 2008 | 7115200 | ─ | ─ | ─ |

| ||||

| 2009 | 4269120 | 1423040 | 1423040 | 2846080 |

| ||||

| 2010 | 1992256 | 1423040 | 853824 | 2276864 |

| ||||

| 2011 | 170765 | 1423040 | 398451 | 1821491 | |||||

| 2012 | 0 | 1423040 | 34153 | 1457193 | |||||

| 2013 | 0 | 1423040 | ─ | 1423040 | |||||

| Всього | Х | 7115200 | х | 9824668 | |||||

Необхідно зазначити, що при отриманні, за 80-відсоткового кредитування, результату сума складає 9824668 грн., що також перевищує вартість обладнання (8894000 грн.) на 931 тис. грн. Дана цифра має бути включена до розрахунку ефективності даного проекту (ЧПВ), так як суттєво вплине на грошові потоки підприємства і тим самим підтвердить чи заперечить доцільність реалізації даного процесу технічного розвитку підприємства.

Розрахунок ЧПВ, враховуючи суму кредиту представлений у таблиці 3.12.

Таблиця 3.12 - Розрахунок приведеного грошового потоку по проекту „ПЕТ- пляшка ”з 20% часткою власних коштів

| Витрати на обладнання, грн. | 9824668 | ─ | ─ | ─ | ─ | ||

| Грошовий приток по проекту, грн. | 1394889 | 3666670 | 4602760 | 5539032 | 6614020 | ||

| Грошовий відтік по проекту, грн.. | 9824668 | 0 | 0 | 0 | 0 | ||

| Загальний грошовий потік по проекту, грн. | -8429779 | 3666670 | 4602760 | 5539032 | 6614020 | ||

| Дисконтова ний грошовий потік, грн. | -7024815,8 | 2546299 | 2663634 | 2675861 | 2656233 | ||

| Кумулятивний грошовий потік, грн. | -7024815,8 | -4478517 | -1814883 | 860977,9 | 3517211 | ||

| В цілому по проекту: | |||||||

| ЧПВ (NPV), грн. | 3517211 | ||||||

| Термін окупності | 2роки 9місяців | ||||||

За результатами розрахунків чиста приведена вартість складає 3517211грн., а термін окупності - 2 роки і 9 місяців.

Для визначення найоптимальнішого варіанту фінансування, сформуємо порівняльну таблицю отриманих результатів, за якою можливо буде визначити альтернативу, якої найвигідніше дотримуватися (таблиця 3.13).

Таблиця 3.13 - Порівняльна таблиця розрахунків ЧПВ та терміну окупності

| Показники |

| ||||

| Шляхи фінансування | Вартість обладнання + вартість кредиту, грн. | Чиста приведена вартість (NPV), грн. | Термін окупності |

| |

| 100% кредитування проекту; | 12280835 | 1470405 | 3роки 7місяців |

| |

| 10% – власні кошти підприємства, 90% – введення зовнішнього кредиту; | 11052752 | 2493808 | 3роки 1місяць | ||

| 20% – власні кошти підприємства, 80% – введення зовнішнього кредиту. | 9824668 | 3517211 | 2роки 9місяців | ||

При оцінюванні зазначених шляхів фінансування запропонованого проекту, найбільш прийнятним є варіант залучення власних і запозичених коштів у співвідношенні 20:80. За даного варіанту інвестиції разом з вартістю кредиту складають лише 9824668 грн., що є найменшим із запропонованих показників. Також у випадку обрання даного варіанту прослідковується найкращий показник ЧПВ та найкоротший термін окупності, який складає 2 роки та 9 місяців.

Фінансування проекту за рахунок частки власних коштів має здійснюватися через залучення прибутку чи його частини, проте в даному випадку прибуток підприємства є недостатнім (165,1 тис. грн. в 2008 р.) навіть для покриття 10-відсоткової частки вартості обладнання, яка складає 889400 грн. Тому фінансування здійснюється за рахунок капітальних вкладень з боку групи «Юнімілк», до складу якої входить ВАТ «Галактон», яка вже протягом 2008 року здійснили капітальні вкладення в розмірі 50 млн. грн.

Вище були приведені сценарії оцінки ефективності проекту, які показали суттєво різні результати. Причиною такого розмежування є набір різних чинників, які певною мірою впливають на кінцевий результат. В наших розрахунках даними чинниками був обсяг виробництва-реалізації продукції, який залежить від такого фактора як попит, в останньому варіанті вплив справив зовнішній чинник – довгостроковий кредит.

Реалізація проекту здебільшого відбувається в умовах невизначеності й ризику, і це викликає необхідність виявляти й ідентифікувати ризики, проводити аналіз і оцінку їх, вибирати методи управління, розробляти й вживати заходи для зниження цих ризиків, контролювати й оцінювати результати впроваджуваних заходів.

Досить часто при оцінці ризиків використовують аналіз чутливості чистої приведеної вартості до зміни різних факторів, які є складовими при визначенні ЧПВ.

Аналіз чутливості являє собою техніку розрахунків, що показують, на скільки зміниться показник чистої приведеної вартості за умови, що змінюється тільки один фактор за незмінності всіх інших.

За вихідними даними можна оцінити чутливість ЧПВ до зміни вхідних грошових потоків. За умовою ЧПВ (NPV) дорівнює 0.

NPV = інвестиції + (2,991*середній річний грошовий потік по проекту) = 0

Середній річний грошовий потік по проекту = 4363474 грн.

2,991 – теперішня вартість однієї гривні ануїтету за період, що складається, тривалість проектного періоду – 5 років, ставка дисконту – 20%.

Розраховуємо чутливість ЧПВ за двома випадками:

1) чисті інвестиції;

2) інвестиції + вартість кредиту.

NPVч = - 8894000 + (2,991* середній річний грошовий потік по проекту) = 0

Сер. річ. грошовий потік1 = 8894000/2,991 = 2973587 грн.

Таким чином, розрахунки показали уразливість змінної, вона може скоротитися на 32%. Проект показує високу чутливість чистої приведеної вартості проекту до коливань вхідних грошових потоків.

NPVк = - 12280835 + (2,991* середній річний грошовий потік по проекту)= 0

Сер. річ. грошовий потік2 = 12280835/2,991 = 4105929 грн.

В даному випадку, з урахуванням плати за кредит, чутливість щодо зміни вхідного грошового потоку змінюється, проте і надалі є досить суттєвою загрозою, так як відхилення становить 6%.

6-відсоткове відхилення суттєве при 100% кредитування проекту. Розрахуємо рівень відхилення при 2-ох інших варіантах фінансування: 80% і 90% кредитних частках:

1) 80%: відхилення складає 15,3%;

2) 90%: відхилення складає 24,7%.

З розрахунків видно, що і при зниженні частки кредиту до 80 і 90%, коливання руху грошових коштів проекту є важливим і ризиковим.

Доцільним в даному випадку є визначення чіткого рівня обсягів реалізації продукції, встановлення на неї оптимальних цін, зниження витрат, що призведе до збільшення вхідних грошових потоків, і тим самим знизить ризик, пов’язаний з грошовими потоками по проекту.

Говорячи про чутливість, необхідно зазначити, що на ефективність і ризикованість проекту можуть вплинути і інші чинники: ціна продукції, постійні і змінні витрати. Тому необхідно прослідувати ризикованість проекту при зміні зазначених факторів.

Знайдемо точку беззбитковості за проектний період (таблиця 3.14):

Таблиця 3.14 - Розрахунок точки беззбитковості

| Роки | 2009 | 2010 | 2011 | 2012 | 2013 |

| Постійні витрати, грн.. | 600000 | 705000 | 410500 | 416550 | 198205 |

| Ціна за од., грн.. | 3,1 | 3,3 | 3,4 | 3,7 | 3,9 |

| Змінні витрати на од., грн.. | 2,5 | 2,8 | 2,9 | 3 | 3,2 |

| Qбеззбит., тонн | 1000 | 1410 | 821 | 595,0714 | 283,15 |

Рівень критичного обсягу виробництва-реалізації продукції з кожним проектним роком зменшується, так як прослідковуються тенденція зменшення постійних витрат по проекту та збільшення ціни і змінних витрат. Припускаємо, наприклад, що фактичний (запланований) обсяг виробництва Qф становить:

Тоді індекс ризику проекту за обсягом виробництва становитиме:

КQ = Qф – Q / Qф (3.1)

Індекс означає, що коли за незмінних ціни і витрат обсяг виробництва зменшиться більш ніж на 50%, 69%, 84%, 90% та 96%, у відповідності до років, то проект стане збитковим.

Відповідно можна розрахувати індекс ризику за ціною Кц, постійними Кп і змінними Кз витратами:

Кц = Ц - Цф / Ц (3.2)

Кп = Пф – П / П (3.3)

Кз = Зф – З / З (3.4)

де Цф, Пф, Зф – відповідно одиниці продукції, постійні витрати і витрати, що доводяться на одиницю продукції, і за яких фактичний (запланований) обсяг виробництва відповідатиме точці беззбитковості. Ці показники подаються у вигляді:

Цф = П + Qфз/Qф (3.5)

Пф = Qф (ц-з) (3.6)

Зф = Qфц – П/ Qф (3.7)

За приведеними даними розраховуємо представлені показники (таблиця3.15):

Таблиця 3.15 - Результати розрахунків

| Роки | 2009 | 2010 | 2011 | 2012 | 2013 |

| Цф | 3,4325 | 3,7711 | 3,8744 | 3,9953 | 4,1988 |

| Пф | 1200 | 2300 | 2600 | 4130 | 4550 |

| Зф | 2,1675 | 2,3289 | 2,4256 | 2,7047 | 2,9012 |

| Індекс ризику за ціною | 0,1073 | 0,1428 | 0,1395 | 0,0798 | 0,0766 |

| Індекс ризику за постійними витратами | 0,4 | 0,5 | 0,5 | 0,3 | 0,3 |

| Індекс ризику за змінними витратами | 0,1330 | 0,1682 | 0,1636 | 0,0984 | 0,0934 |

Отже, якщо за незмінного обсягу виробництва і таких самих витрат ціна одиниці продукції поменшає більш ніж на 10,7% - 7,7% проект стане збитковим.

Аналогічно, у разі зростання постійних витрат більш ніж на 30-50% або змінних витрат на одиницю продукції більш ніж на 9,34%-16,82% проект стане збитковим.

Як бачимо, точка беззбитковості – важливий показник для оцінювання ризику інвестицій. Чим нижча точка беззбитковості, тим менш чутливий проект до зміни його ключових параметрів (обсягу виробництва, ціни одиниці продукції, витрат на виробництво), тим нижчий ризик провалу проекту.

Аналіз беззбитковості дозволяє виявити найчутливіші показники, що впливають на життєздатність проекту, і розробити заходи, які знижують ступінь цього впливу, тобто спрямовані на зменшення ризику проекту.

Після оцінювання ризиків, необхідно узагальнити, які види проектних ризиків можуть бути присутні у реалізації проекту, які наслідки вони спричиняють і які альтернативні заходи можна приймати в результаті їх настання (Додаток Д).

Похожие работы

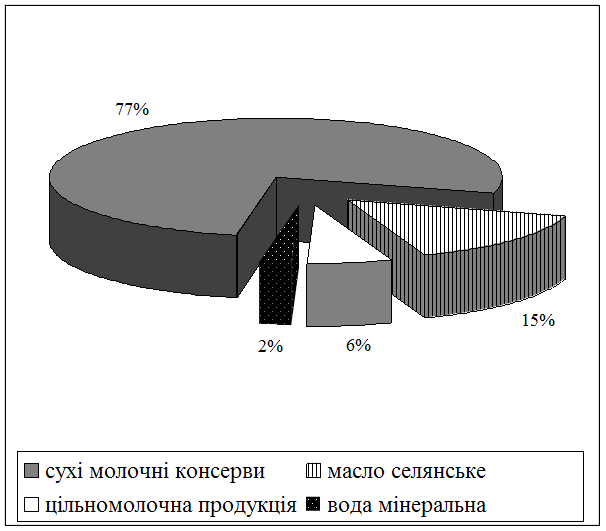

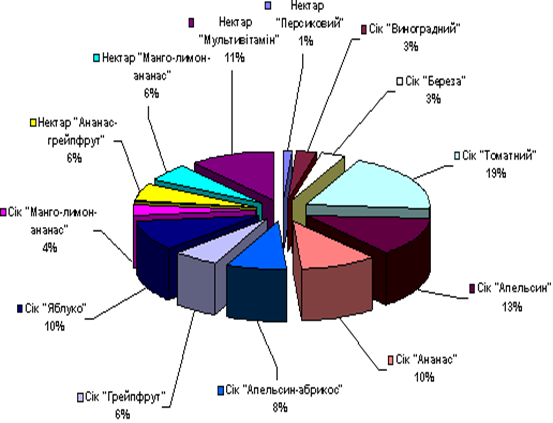

... Сири жирні та плавлені Рис.1.4. Структура виробничого ланцюга молоко переробки (2005 рік) РОЗДІЛ 2 СУЧАСНИЙ РІВЕНЬ ЕКОНОМІЧНОЇ ЕФЕКТИВНОСТІ ПЕРЕРОБКИ МОЛОКА НА ВАТ „ШИРОКІВСЬКИЙ СИРЗАВОД” ДНІПРОПЕТРОВСЬКОЇ ОБЛАСТІ 2.1 Організаційновиробнича характеристика переробного підприємства ВАТ «Широківський сирзавод» Відкрите акціонерне товариство „Широківський ...

... . грн. або на 10,57 відсоткових пункти. Графічне зображення ситуації на початок і кінець року відображено у додатку Г. 3. Параметричний аналіз 3.1 Аналіз показників платоспроможності Наступним етапом аналізу фінансового стану підприємства є оцінка ліквідності та платоспроможності. Платоспроможність – це можливість підприємства своєчасно задовольнити платіжні зобов’язання. Ліквідні ...

... умовах зростає значення маркетингового інформаційного забезпечення в цілому та маркетингових досліджень зокрема. Проведення маркетингових досліджень в значній мірі може допомогти обрати стратегію розвитку переробного підприємства. Залежно від демографічних показників різняться й пріоритети при виборі молочних продуктів, хоча ці відмінності несуттєві. Таблиця 1.1. Вибір молочних продуктів ...

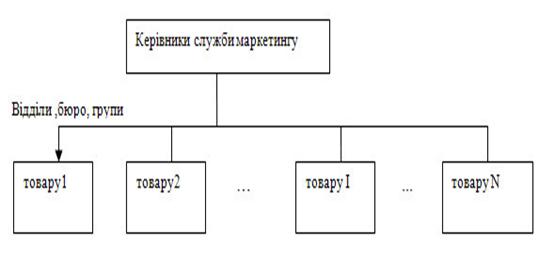

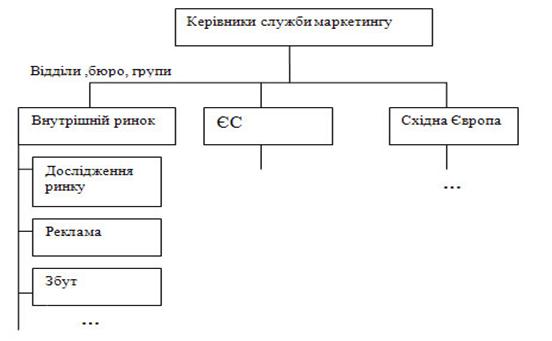

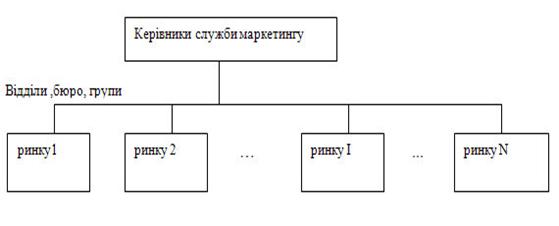

... усі ті слабкі сторони, котрі притаманні окремим підструктурам, що включені в єдину комбіновану структуру організації маркетингової діяльності підприємства. [7;5;26.]. Розглянувши всі види організації служби маркетингу і досліджуване нами підприємство, можна зробити висновок, що ТМ «Смак» працює за сигментной побудовою організації служби маркетингу, що веде до великих затрат коштів.Так як пі ...

0 комментариев