Навигация

Банк А: Д-т сч. № 320(01-09) ; К-т сч. № 30102 – на сумму ссуды;

1 Банк А: Д-т сч. № 320(01-09) ; К-т сч. № 30102 – на сумму ссуды;

Д-т сч. № 702; К-т сч. № 32010 – на сумму резерва на возможные потери по ссуде;

Д-т сч. №91301; К-т сч. № 99999 – на сумму предоставляемого кредита

Д-т сч. № 91302; К-т сч. № 99999 за балансом учитывается открытая кредитная линия при оформлении договора о МБК;

Д-т сч. № 99999; К-т сч. № 91302 – при выдаче кредита в счет открытой кредитной линии.

Банк Б: Д-т сч. № 30102; К-т сч. № 91302 – на сумму полученного МБК.

2 Банк Б погасил полученный кредит:

Банк А: Д-т сч. № 30102; К-т сч. № 320 (01-09) –на сумму основного долга;

Д-т сч. № 30102; К-т сч. № 70101 – на сумму процентов за кредит;

Д-т сч. № 32010; К-т сч. № 701 – восстановление затрат по формированию резерва на возможные потери по МБК;

Д-т сч. № 99999; К-т сч. № 91301 – закрытие использованной кредитной линии по МБК.

Банк Б: Д-т сч. № 313 (02-09); К-т сч. № 30102 – на сумму основного долга;

Д-т сч. № 70201; К-т сч. № 30102 – на сумму уплаченных процентов за МБК.

3 В случае отсутствия или недостачи у заемщика средств для погашения кредита в банке-кредиторе, задолженность переносится на счет № 32401 «Просроченная задолженность по кредитам, предоставленным банкам», а неуплаченные проценты – на счет № 32501 «Просроченные проценты по кредитам предоставленным банкам», а в банке получившем МБК, - соответственно на счетах: № 31702 «Просроченная задолженность по кредитам, полученным от кредитных организации» и № 31802 «Просроченные проценты по кредитам, полученным от кредитных организаций».

Банк А: Д-т сч. № 32401; К-т сч. № 320(01-09) – На сумму просроченной задолженности по МБК.

Д-т сч. № 32501 ; К-т сч. № 61301 «Доходы будущих периодов по кредитным операциям» - на сумму просроченных процентов;

Д-т сч. № 702; К-т сч. № 32403 – в связи со снижением рейтинга ссуды создается резерв на возможные потери по МБК.

Банк Б: Д-т сч. № 313 (02-09); К-т сч. № 31702 – на сумму не возвращенного в срок банку- кредитору МБК;

Д-т сч. № 61401 «Расходы будущих периодов по кредитным операциям»; К-т сч. № 31802 – на сумму просроченных процентов по МБК полученному.

4 Погашение просроченной задолженности:

Банк А: Д-т сч. № 30102; К-т сч. № 30401 – на сумму просроченной задолженности по МБК;

Д-т сч. № 32403; К-т сч. № 701 – восстановление затрат банка по созданию резерва на возможные потери по МБК;

Д-т сч. № 99999; К-т сч. № 91301 – закрывается использованная кредитная линия по МБК;

Д-т сч. № 30102; К-т сч. № 32501 – получены просроченные проценты по МБК;

Д-т сч. № 61301; К-т сч. № 70101 – зачислены в доход банка проценты по МБК.

Банк Б: Д-т сч. № 31702; К-т сч. № 30102 – погашение просроченного кредита, полученного от другого банка (на сумму просроченного платежа);

Д-т сч. № 31802; К-т сч. № 30102 – перечисляются в банк-кредитор просроченные уплатой проценты по МБК;

Д-т сч. № 70201; К-т сч. № 61401 – относятся на затраты банка уплаченные проценты по МБК.

Задача № 4. Тема “Учет кредитных операций”

Хозяйственные операции:

1. Выдан долгосрочный кредит физическому лицу наличными деньгами на потребительские цели на срок 2 года в сумме 3 000 руб.

2. Начислены проценты по долгосрочному кредиту физическому лицу в сумме 200 руб.

3. Уплачены проценты за кредит физическим лицам - 200 руб.

4. Выдан краткосрочный кредит акционерному обществу на 6 месяцев путем перечисления его суммы на расчетный счет (счет АО находится в данном банке - 10 000 руб.).

5. Начислены и взысканы проценты по краткосрочному кредиту АО (чет в данном банке) - 2 000 руб.

6. Не погашен в срок краткосрочный кредит, выданный акционерному обществу, в сумме 8 000 руб.

7. Начислены и взысканы пени за просроченный кредит с АО ( счет в данном банке) в сумме 500 руб.

1 Баланс коммерческого банка на отчетную дату.

Таблица 1

| Шифр | Наименование счета | Сальдо, руб. | |

| счета | Актив | Пассив | |

| 10204 | Уставный капитал акционерного банка, сформированный за счет обыкновенных акций, принадлежащих негосударственным организациям | х | 4486980 |

| 10603 | Стоимость безвозмездно полученного имущества | х | 2150 |

| 10701 | Резервный капитал | х | 694200 |

| 10702 | Фонды специального назначения | х | 141020 |

| 20202 | Касса | 244900 | х |

| 30102 | Корреспондентские счета в Банке России | 2031018 | х |

| 30302 | Расчеты с филиалами, расположенными в Российской Федерации | 1250 | х |

| 40702 | Счета негосударственных коммерческих предприятий | х | 356000 |

| 40802 | Счета физических лиц-предпринимателей | х | 128100 |

| 42103 | Депозиты негосударственных предприятий на срок от 31 до 90 дней | х | 128320 |

| 42303 | Депозиты физических лиц на срок от 31 до 90 дней | х | 124120 |

| 43801 | Привлеченные средства негосударственных коммерческих предприятий до востребования | х | 380000 |

| 45202 | Краткосрочные кредиты, представленные негосударственным коммерческим предприятиям | 10000 | |

| 45204 | Кредиты, представленные негосударственным коммерческим предприятиям на срок от 31 до 90 дней | 1478328 | х |

| 45206 | Потребительские кредиты, предоставленные на срок от 1 года до 3 лет | 25260 | х |

| 45812 | Просроченная задолженность по кредитам предоставленным негосударственным коммерческим предприятиям | 8000 | |

| 51402 | Векселя банков со сроком погашения до 30 дней | 500 | х |

| 51403 | Векселя банков со сроком погашения от 31 до 90 дней | 30000 | х |

| 60301 | Расчеты с бюджетом (П) | х | 100 |

| 60305 | Расчеты с работниками банка по оплате труда (П) | х | 1900000 |

| 60312 | Расчеты с поставщиками, подрядчиками и покупателями (А) | 1950000 | х |

| 60322 | Расчеты с прочими дебиторами и кредиторами | 9000 | х |

| 60401 | Здания и сооружения (категория 1) | 2176524 | х |

| 60402 | Легковой автотранспорт и вычислительная техника (категория 2) | 1128300 | х |

| 60601 | Износ основных средств категории 1 | х | 508600 |

| 60602 | Износ основных средств категории 2 | х | 124900 |

| 60901 | Нематериальные активы | х | 10200 |

| 60903 | Износ нематериальных активов | х | 200 |

| 61005 | Хозяйственные материалы (для упаковки денег) | 9000 | х |

| 61101 | МБП | 20200 | х |

| 61103 | Износ МБП | х | 10200 |

| 61301 | Доходы будущих периодов по кредитным операциям | 200 | |

| 61302 | Доходы будущих периодов по ценным бумагам | х | 5000 |

| 61303 | Доходы будущих периодов по другим операциям | х | 10200 |

| 70301 | Прибыль отчетного года | х | 122300 |

| 70402 | Убытки предшествующих лет | 510 | х |

| 70501 | Использование прибыли отчетного года | 10000 | х |

| Баланс | 9132790 | 9132790 | |

Похожие работы

... каждый рабочий день? Какие составляющие учетной политики банка определяют порядок учета имущества банка? Что такое переоценка активов по справедливой стоимости? В какой степени в бухгалтерском учете банков воплощается принцип открытости? В чем состоит основное отличие кассового метода отражения доходов и расходов банка от действующего метода начислений? Что представляет собой рабочий план ...

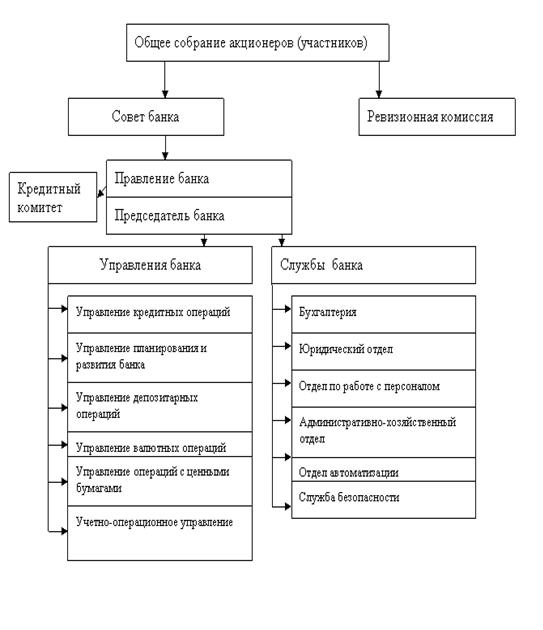

... штат персонала банка, что приведет к снижению затрат на выплату заработной платы и увеличению чистой прибыли банка. Заключение Проведенное теоретическое и практическое исследование организации бухгалтерского учета ЗАО «Экономбанк» позволяет сделать нам следующие выводы: 1. Коммерческий банк реконструкции и развития «Экономбанк» образован как паевой 29 декабря 1990 года на базе Саратовской ...

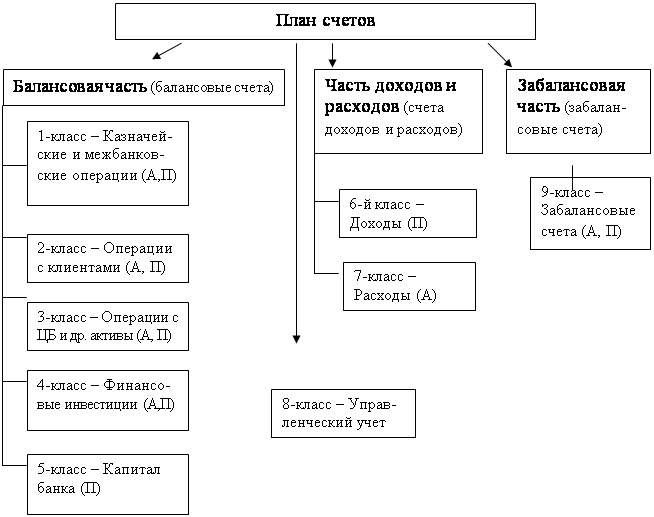

... . Одновременно должны решаться задачи повышения качества учета, достоверности и реальности банковской отчетности. Ниже представлены некоторые основные принципы бухгалтерского учета, раскрывающие международные стандарты: Непрерывность деятельности. В соответствии с этим стандартом правила ведения бухгалтерского учета не изменяются, если банк планирует продолжать свою деятельность в обозримом ...

... клиентом того же банка, что и плательщик, то в учете выполняется такая проводка: Д-т Счет плательщика. К-т Счет получателя. В условиях обслуживания плательщика и получателя разными банками в учете делается запись: Д-т Счет плательщика. К-т 1200 «Корреспондентский счет в НБУ». В любом случае первый экземпляр поручения выполняет функцию мемориального ордера и помещается в документы дня банка ...

0 комментариев