Навигация

Учет одержаний из заработной платы

2.2. Учет одержаний из заработной платы.

Удержание алиментов из з.п работников.

Основанием для удержания алиментов служат исполнительные листы, а в случае их утраты - дубликаты; письменные заявления граждан о добровольной уплате алиментов; отметки (записи) органов внутренних дел в паспортах лиц о том, что в соответствии с решением судов эти лица обязаны уплачивать алименты.

Учет расчетов с юридическими и физическими лицами по одержаниям в их пользу организации учитывают на счете 76 "Расчеты с разными дебиторами и кредиторами". Рекомендуется к нему открыть субсчет 76-1 "Удержания по исполнительным листам". Суммы, удержанные из заработной платы (дебет счета 70, кредит субсчета 76-1), подлежат перечислению (дебет субсчета 76-1, кредит счета 51) в день получения средств в банке по чеку на оплату труда. Расчеты с физическими лицами по удержанным суммам могут быть произведены наличными (дебет субсчета 76-1, кредит счета 50). Выдачу наличных оформляют расходным кассовым ордером.

Учет поступивших исполнительных документов. Поступившие в организацию исполнительные документы для взыскания алиментов регистрируются и не позднее следующего дня после их поступления передаются в бухгалтерию под расписку ответственному лицу, назначаемому приказом руководителя организации. В бухгалтерии эти документы регистрируют в специальном журнале и хранят как бланки строгой отчетности наравне с ценными бумагами. Одновременно бухгалтерия организации извещает судебного исполнителя и взыскателя о поступлении исполнительного листа.

Суммы доходов работников, с которых удерживаются алименты.

Исчерпывающий перечень видов доходов, из которых производится удержание алиментов на содержание детей, утвержден постановлением Правительства Российской Федерации от 18 июля 1996 г. № 841. К ним относятся:

-заработная плата по тарифным ставкам, должностным окладам, по сдельным расценкам или в процентах от выручки от реализации продукции (выполнения работ, оказания услуг) и т. п.;

-все виды доплат и надбавок к тарифным ставкам и должностным окладам (за работу во вредных и опасных условиях труда, в ночное время; занятым на подземных работах; за квалификацию, совмещение профессий и должностей, временное заместительство, допуск к государственной тайне, ученую степень и ученое звание, выслугу лет, стаж работы и т. п.);

-премии (вознаграждения), имеющие регулярный или периодический характер, а также по итогам работы за год;

-плата за сверхурочную работу, работу в выходные и праздничные дни;

-заработная плата за время отпуска, денежная компенсация за неиспользованный отпуск, в случае соединения отпусков за несколько лет;

-сумма районных коэффициентов и надбавок к заработной плате; сумма за время выполнения государственных и общественных обязанностей и в других случаях, предусмотренных законодательством о труде (кроме выходного пособия при увольнении);

-дополнительные выплаты, установленные работодателем сверх сумм, начисленных при предоставлении ежегодного отпуска в соответствии с законодательством Российской Федерации и законодательством субъектов Российской Федерации; сумма, равная стоимости выдаваемого (оплачиваемого) питания, кроме лечебно-профилактического питания, выдаваемого в соответствии с законодательством о труде;

-комиссионное вознаграждение (штатным страховым агентам, штатным брокерам и др.);

-оплата выполнения работ по договорам гражданско-правового характера;

-сумма авторского вознаграждения, в том числе выплачиваемого штатным работникам редакций газет, журналов и иных средств массовой информации; -суммы исполнительского вознаграждения;

-пособие по временной нетрудоспособности, в том числе по беременности и родам;

-суммы, выплачиваемые в возмещение вреда, причиненного увечьем, профессиональным заболеванием или иным повреждением здоровья, связанным с исполнением трудовых обязанностей, за исключением дополнительно понесенных расходов, вызванных повреждением здоровья, в том числе расходов на лечение, дополнительное питание, приобретение лекарств, протезирование, посторонний уход, санаторно-курортное лечение, приобретение специальных транспортных средств, подготовку к другой профессии;

-суммы, выплачиваемые на период трудоустройства уволенным в связи с ликвидацией организации, осуществлением мероприятий по сокращению численности или штата;

-доходы физических лиц, осуществляющих старательскую деятельность;

-доходы от занятий предпринимательской деятельностью без образования юридического лица; доходы от передачи в аренду имущества;

-доходы по акциям и другие доходы от участия в управлении собственностью организации (дивиденды, выплаты по долевым паям и т. п.);

-суммы материальной помощи, кроме материальной помощи, оказываемой гражданам в связи со стихийным бедствием, пожаром, хищением имущества, увечьем, а также со смертью лица, обязанного уплачивать алименты, или его близких родственников.

Удержание беспроцентных ссуд.

Беспроцентные ссуды организация выдает членам трудового коллектива на улучшение жилищных условий или обзаведение домашним хозяйством. По сложившейся практике беспроцентная ссуда выдается работнику, проработавшему в данной организации не менее 2 лет: на строительство, капитальный ремонт, расширение жилого дома, внесение вступительных взносов в жилищно-строительный кооператив. Решение о предоставлении беспроцентной ссуды администрация принимает совместно с профсоюзным органом по рекомендации трудовых коллективов соответствующих подразделений (цеха, участка, отдела) с учетом состава семьи и получаемых доходов. Ссуда может быть выдана наличными либо перечислена в безналичном порядке на расчетный счет организации по распоряжению ссудополучателя.

Работник выдает организации обязательство о возврате полученной ссуды. Погашение ссуды начинается с месяца, следующего за месяцем выдачи, в размере 1/12 годового платежа. В обязательстве указывается, что в случае увольнения по собственному желанию без уважительных причин; за нарушении трудовой дисциплины или при не целевом использовании полученных средств ссуда подлежит возврату организации досрочно. Конкретные сроки досрочного возврата средств устанавливает администрация организации.

Выдается ссуда (дебет субсчета 73-2, кредит счетов 50, 51) за счет фонда потребления (дебет субсчета 88-5.1 "Фонд потребления образованный", кредит субсчета 88-5.2 "Фонд потребления, использованный на выдачу ссуд членом трудового коллектива") или чистой прибыли организации (дебет субсчета 81-2, кредит субсчета 88-5.2). По мере погашения задолженности наличными (дебет счета 50, кредит субсчета 73-2), безналичными взносами (дебет счета 51) или удержанием из оплаты труда (дебет счета 70) восстанавливается фонд потребления (дебет субсчета 88-5.2, кредит субсчета 88-5.1). При рождении у ссудополучателя ребенка или при других обстоятельствах администрация может в установленном в организации порядке принять решение о частичном (или полном) погашении оставшегося долга по ссуде (дебет субсчета 88-5.2, кредит субсчета 73-2).

Остаток по субсчету 73-2 (дебетовый) должен соответствовать остатку по субсчету 88-5.2 (кредитовому) до полного погашения ссуды. Часто выданную ссуду без отражения по счету 73 сразу относят на уменьшение фонда потребления (дебет субсчета 80-5.1, кредит счетов 50, 51) или чистой прибыли (дебет субсчета 81-2), что в дальнейшем может привести к утрате со стороны бухгалтерской службы контроля за ее возвратом. Вторая наиболее часто встречающаяся ошибка состоит в том, что при выдаче ссуды (дебет субсчета 73-2, кредит счетов 50, 51) не отражается использование фонда потребления или чистой прибыли. Это ведет к искажению данных о неиспользованной части прибыли, остающейся в распоряжении организации.

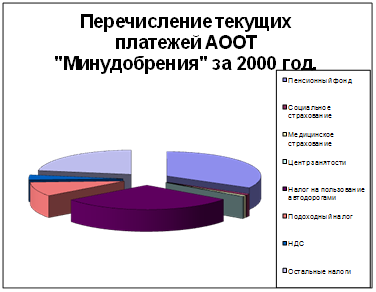

Отчисления в государственные внебюджетные фонды.

Расчеты организации с государственными внебюджетными социальными фондами учитываются на счете 69 "Расчеты по социальному страхованию и обеспечению" по субсчетам: с Фондом соц. страхования (Субсчет 69-1), Пенсионным фондом (субсчет 69-2); Фондом обязательного медицинского страхования (субсчет 69-3); Фондом занятости населения (субсчет 69-4).

Счет 69 по отношению к балансу является пассивным, но в отдельных отчетных периодах по субсчетам может иметь место дебетовое сальдо (когда перечислено больше, чем начислено). При составлении баланса дебетовое сальдо по субсчетам отражается в его активе, не допускается свертывать сальдо. Так, если в Главной книге на счете 69 по дебету сумма 3000 тыс. руб., а по кредиту -28 000 тыс. руб., то сумма 3000 тыс. руб. подлежит отражению по стр. 246 актива баланса, а 28 000 тыс. руб. - по стр. 625 пассива. Свернуть сальдо и отразить в пассиве 25 000 тыс. руб. будет грубейшей ошибкой. В балансе остатки по счету 69 должны быть отражены в суммах, согласованных с государственными внебюджетными социальными фондами.

Плательщиками страховых износов в указанные фонды являются все организации. Они регистрируются как страхователи в течение 30 дней с момента регистрации организации в Регистрационной палате. Если срок нарушен, то к нарушителю применяют штраф в. размере 10 % причитающихся к уплате сумм страховых взносов.

Документы, представляемые для регистрации. Для регистрации должны быть представлены нотариально заверенные копии документов; 1) свидетельства о государственной регистрации: 2) письма статистического органа о присвоении кодов по ОКПО и других классификационных признаков; 3) устава организации; 4) учредительного договора. О факте регистрации фонд выдает страхователю извещение, которое необходимо хранить как документ строгой отчетности.

В дальнейшем в случае реорганизации организации страхователь обязан письменно уведомить о происшедших изменениях исполнительный орган фонда.

В формировании государственных внебюджетных фондов, основанных на страховых взносах, много схожего, но есть и различия. Эти фонды организационно обособлены. Для каждого фонда установлен свой тариф, не совпадает круг выплат, на которые начисляются страховые взносы, есть разница в применении штрафных санкций за нарушение порядка внесения страховых взносов и сокрытие денежных сумм, на которые должны начисляться взносы.

Взносы во внебюджетные государственные социальные фонды (Кт счета 69) начисляют по страховым тарифам, размеры которых устанавливаются федеральным законом. В настоящее время они составляют:

в Фонд социального страхования -5,4 % к оплате труда, начисленной по всем основаниям;

в Фонд обязательного медицинского страхования - 3,6 %; -в Фонд занятости населения —1,5 % к оплате труда, начисленной по всем основаниям, включая договоры подряда и поручения.

На выплаты физическим лицам по договорам гражданско-правового характера (перевозки), возмездного оказания услуг, авторским, лицензионным, аренды) начисление страховых платежей в Фонд социального страхования, Фонд занятости населения и Фонд обязательного медицинского страхования законом не предусмотрено.

В Пенсионный фонд размер отчислений - 28 % по отношению к выплатам, начисленным работнику по всем основаниям независимо от источника финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским договорам (Закон Российской Федерации "О тарифах страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на 1997 год" от 5 февраля 1997 г. № 26-ФЗ), за исключением выплат, на которые не начисляются страховые взносы в этот фонд.

Если в организации практикуются расчеты по оплате труда в натуре, то фонд заработной платы увеличивается на стоимость продукции по государственным регулируемым ценам, а при их отсутствии - по рыночным, и на эти выплаты начисляются платежи во все внебюджетные социальные фонды.

Установленные сроки платежей в государственные внебюджетные социальные фонды:

в Фонд социального страхования - один раз в месяц в срок, установленный для выплаты заработной платы за истекший месяц (11. 26 Инструкции ФСС);

в Пенсионный фонд — ежемесячно в сроки получения в учреждении банка средств на оплату труда за истекший месяц, но не позднее 15-го числа месяца, следующего за месяцем, за который исчислены взносы (п. 43 Инструкции ПФ);

в Фонд обязательного медицинского страхования - один раз в месяц в срок, установленный для получения заработной платы за истекший месяц (п. 10 Инструкции ФОМС).

Срок уплаты страховых взносов в Фонд занятости населения не установлен.

Начисленные платежи перечисляются (дебет счета 69, кредит счета 51) не позднее установленных сроков. Для этого организации представляют в учреждение банка платежные поручения на перечисление страховых взносов в названные фонды одновременно с чеком на получение денег на заработную плату. Платежное поручение представляется в банк независимо от состояния расчетного счета. За нарушение установленных сроков платежа организации сами начисляют (дебет субсчета 81-2, кредит счета 69) и уплачивают (дебет счета 69, кредит счета 51) пеню в установленном размере из чистой прибыли за весь период просрочки. Дата выдачи заработной платы устанавливается в коллективном договоре или других документах (приказом, распоряжением, соглашением, уставом, решением общего собрания) и указывается в заявлении на регистрацию. Если организация переменила дату получения заработной платы, то она обязана в письменной форме известить социальные фонды с приложением справки банка об этом либо копии кассовой заявки.

Какой день считать днем уплаты страховых взносов? Это очень важный вопрос. Особенную остроту он приобрел в последнее время, поскольку участились случаи, когда перечисленные вовремя платежи (о чем свидетельствует запись в выписке банка) своевременно не зачисляются на счета получателя. Это может происходить по вине банка и плательщика, и получателя, а также из-за запущенности в учете отделений социальных фондов (отсутствие разноски, зачисление платежей на лицевой счет другой организации). Здесь не следует торопиться с повторными платежами, а требуется через свое отделение банка установить причину, по которой сумма не поступила на счет внебюджетных социальных фондов.

Днем уплаты в Фонд социального страхования (п. 75 Инструкции ФСС) и Фонд обязательного медицинского страхования (п. 23 Инструкции ФОМС) считается день списания банком суммы платежа со счета организации независимо от времени зачисления ее на счет исполнительного органа фонда.

Днем уплаты в Пенсионный фонд считается день поступления платежа на счет территориального отделения фонда независимо от того, когда списаны средства с расчетного счета плательщика (п. 84 Инструкции ПФ).

Так как день уплаты в Фонд занятости населения законодательством не установлен, по существующей на сегодняшний день практике на него распространяется норма, предусмотренная для налоговых платежей в бюджет.

Фонд социального страхования Российской Федерации.

В соответствии с действующим законодательством все работники (штатные, нештатные, сезонные, временные, совместители, работающие по трудовым соглашениям) подлежат обязательному государственному социальному страхованию независимо от характера и длительности выполняемых работ.

За счет средств этого фонда членам трудового коллектива выплачиваются (дебет субсчета 69-1) пособия по временной нетрудоспособности (кредит счета 70), пособие по беременности и родам (кредит счета 70), единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности. единовременные пособия при рождении ребенка (кредит счетов 50, 51), на погребение (кредит счетов 50, 51), ежемесячное пособие на период отпуска по уходу за ребенком до достижения им полутора лет, а также оплачиваются расходы, связанные с санаторно-курортным обслуживанием работников и членов их семей и рядом нужд социальной защиты работников.

Взаимоотношения организаций с Фондом социального страхования регулируются:

Положением о Фонде социального страхования Российской Федерации, утвержденным постановлением Правительства Российском Федерации от 12 февраля 1994 г. № 101;

Инструкцией о порядке начисления, уплаты страховых взносов, расходования и учета средств государственного страхования, утвержденной постановлением Фонда социального страхования Российской Федерации, Министерства труда и социального развития Российской Федерации, Министерства финансов Российской Федерации и Госналогслужбы Российской Федерации от 2 октября 1996 г. № 162, 2, 87, 07-1-07;

Федеральным законом "О государственных пособиях гражданам, имеющим детей", принятым 19 мая 1995 г. № 81-ФЗ (в редакции от 24 ноября 1996 г. № 76-ФЗ);

Положением о порядке назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденным постановлением Правительства Российской Федерации от 4 сентября 1995 г. № 883 (в редакции от 14 февраля 1997 г. № 169);

Инструкцией о порядке выдачи документов, удостоверяющих временную нетрудоспособность граждан, утвержденной Министерством здравоохранения и медицинской промышленности Российской Федерации и Фондом социального страхования Российской Федерации 19 октября 1994 г. № 206 (п. 21).

Пособия по временной нетрудоспособности. Эти пособия выдаются при заболевании (травме), связанной с утратой трудоспособности; санаторно-курортном лечении; болезни члена семьи в случае необходимости ухода за ним; карантине; временном переводе на другую работу в связи с заболеванием туберкулезом или профессиональным заболеванием; протезировании с помещением в стационар протезно-ортопедического предприятия. Основанием для назначения пособия служит выданный лечащим учреждением листок нетрудоспособности, а при его утрате — дубликат этого листка. Дубликат выдает лечащее учреждение, которое выдало листок нетрудоспособности, по предъявлении справки с места работы о том, что данное время пособием не оплачено.

Пособие по временной нетрудоспособности исчисляется в соответствии с Положением о порядке обеспечения пособиями по государственному социальному страхованию, утвержденным постановлением Президиума ВЦСПС от 12 ноября 1984 г. № 13-6, с последующими изменениями и дополнениями.

Размеры пособия. Размеры пособия при общем заболевании зависят от непрерывного стажа работы работника: до 5 лет - 60 % заработка; от 5 до 8 лет - 80 % заработка; от 8 лет - 100 % заработка.

Законодательством предусмотрены случаи, когда независимо от непрерывного стажа работы пособие выдается в размере 100 % заработной платы работника: вследствие трудового увечья или профессионального заболевания; работающим инвалидам ВОВ и другим инвалидам, приравненным в отношении льгот к инвалидам ВОВ; лицам, имеющим на своем иждивении 3 и более детей, не достигших 16 лет (учащихся — 18 лет); по беременности и родам; гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, и в других случаях, предусмотренных законодательством.

Размер пособия одинаков для всех членов трудового коллектива, как состоящих, так и не состоящих в профсоюзе.

Пособие по временной нетрудоспособности исчисляется из фактического заработка работника.

Виды заработной платы, подлежащие включению в фактический заработок для исчисления пособия. В фактический заработок работника включаются все виды заработной платы, все виды денежных премий, предусмотренные системой оплаты труда, установленной в данной организации; надбавки и доплаты к заработной плате; вознаграждения по итогам работы за год и выплаты за выслугу лет.

В сумму заработка, из которого исчисляется пособие, не включаются:

-заработная плата за работу в сверхурочное время, включая доплату за часы сверхурочной работы;

-оплата за работу по совместительству как в другой организации, так и по месту основной работы;

-доплата за работу, не входящую в обязанности рабочего пли служащего по основной работе;

-заработная плата за дни простоя, на время очередного и дополнительного отпусков, за время военного учебного или поверочного сбора, выполнения государственных или общественных обязанностей;

-единовременные премии, не связанные с производственной деятельностью (например, к юбилейным датам, дням рождения и т. п.);

-разного рода выплаты компенсационного характера (компенсация за неиспользованный отпуск, выходные пособия и др.);

-заработная плата за работу в праздничные дни и дни еженедельного отдыха, если в это время работник не должен был работать согласно графику выхода на работу. Порядок включения премий в заработок при расчете пособия. Здесь есть свои особенности. Если премии носят единовременный характер и не связаны с производственной деятельностью (например, к юбилейным датам, по случаю окончания учебного заведения), то в заработок для начисления пособии они не включаются.

Вознаграждение по итогам работы за год и единовременные вознаграждения за выслугу лет учитываются в среднемесячном заработке в размере 1/12 этих сумм.

Для работников, получающих месячный оклад, при исчислении пособия берется среднемесячный заработок, который складывается из оклада с учетом постоянных доплат и надбавок, среднемесячного размера премий и 1/12 вознаграждения по итогам работы за год и за выслугу лет.

Если работник получает неполный оклад, то пособие исчисляют из фактически полученной части оклада в текущем году с января до месяца наступления нетрудоспособности. (1 соответствующего числа месяцев).

Все премии производственного характера (ежемесячные, квартальные, по итогам работы за год) при исчислении пособия включаются в заработок.

При ежемесячных премиях выплачиваемое вместе с заработной платой данного месяца (в январе за январь, в феврале за февраль) пособие исчисляют из среднего заработка за два календарных месяца, предшествующих первому числу месяца, в котором наступила нетрудоспособность.

Если премии выплачиваются в другие сроки, то в расчет пособия их включают в среднемесячном размере за каждый месяц расчетного периода исходя из суммы премий, начисленных в текущем году с января до месяца наступления нетрудоспособности, и соответствующего числа месяцев. Как видно из примеров, месяц нетрудоспособности (июнь) при определении среднемесячного размера премии исключается из числа месяцев, на которые следует делить общую сумму премии. Также подлежат исключению месяцы, когда работник полностью не работал вследствие временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком до исполнения ребенку 3 лет, нахождения на военных сборах. В случае когда в каком-нибудь из кварталов учитываемого периода начислены две квартальные премии (например, в марте начислена премия за 1 квартал 1997 г. и IV квартал 1996 г.), при подсчете среднемесячного размера премии учитывается одна из них, большая по размеру.

При сдельной оплате труда пособие работникам исчисляется из среднего заработка за два календарных месяца, предшествующих 1-му числу месяца, в котором наступила нетрудоспособность. Так, если рабочий-сдельщик заболел в июне, то в основу расчета берется его заработок за апрель и май. Если в эти месяцы (апрель, май) работник проработал не все рабочие дни, то берется заработок за дни, (фактически проработанные в каждом из этих месяцев.

В рабочие дни, на которые делится заработок, не включаются дни временной нетрудоспособности, отпуска по беременности и родам, очередного и дополнительных отпусков, а также освобождения от работы в других случаях, предусмотренных действующим законодательством.

В случае когда работник в указанные два месяца (апрель, май) не имел заработка, пособие исчисляется по его фактическому заработку за проработанные дни в месяце нетрудоспособности (из заработка в июне) с прибавлением к нему части среднемесячной премии.

В соответствии с постановлением Правления Фонда социального страхования Российской Федерации от 15 апреля 1992 г. № 30 при длительном лечении пособие по временной нетрудоспособности индексируется в случае увеличения минимального размера оплаты труда и Российской Федерации. Размер увеличения дневного пособия должен находиться в пределах коэффициента увеличения размера минимальной оплаты труда, но не выше коэффициента фактического роста заработной платы. Коэффициент увеличения размера минимальной оплаты труда определяется путем деления нового размера минимальной месячной оплаты труда на ранее действовавший.

Пособие по беременности и родам. Это пособие выплачивается за период 70 календарных дней до родов (в случае многоплодной беременности — 84 дня) и 70 календарных дней после родов (в случае осложненных родов - 86, при рождении 2 и более детей - 110 дней) в размере 100 % заработка, подсчитанного по правилам, установленным для исчисления пособия по временной нетрудоспособности.

Единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности. Право на это пособие имеют женщины, вставшие на учет со сроком беременности до 12 недель. Его величина составляет минимальный размер оплаты труда, предусмотренный законодательством, на день предоставления отпуска по беременности и родам.

Для назначения и выплаты этого пособия необходима справка из женской консультации либо другого медицинского учреждения, поставившего женщину на учет в ранние сроки беременности. Назначается и выплачивается данное единовременное пособие одновременно с пособием по беременности и родам.

Ежемесячное пособие на период отпуска по уходу за ребенком до достижения им возраста полутора лет. Право на это пособие имеют матери либо отцы (другие родственники, усыновители, опекуны или попечители, фактически осуществляющие уход за ребенком), подлежащие государственному социальному страхованию.

Для назначения и выплаты пособия представляются: заявление о назначении пособия; копия свидетельства о рождении ребенка; копия приказа и предоставлении отпуска по уходу за ребенком; справка из органов государственной службы занятости о невыплате пособия по безработице.

Основанием для назначении пособия матери либо отцу (другим родственникам, усыновителям, опекунам или попечителям, фактически осуществляющим уход за ребенком) служит решение администрации организации.

Заявление о назначении ежемесячного пособия на ребенка подается по месту работы (службы, учебы) одного из родителей (другого родственника, усыновителя, опекуна, попечителя), а в случае передачи функций назначения и выплаты указанного пособия органам социальной защиты населения в соответствии с решением органа государственной власти субъекта Российской Федерации - в орган социальной защиты населения по месту жительства родителя (другого родственника, усыновителя, опекуна, попечителя), с которым проживает ребенок. В первом случае пособие на ребенка организация выплачивает работающему родителю.

Пособие выплачивается в размере 70 % минимальной месячной оплаты труда и увеличивается: на 100 % - на детей одиноких матерей: на 50 % - на детей, родители которых уклоняются от уплаты алиментов, либо в других случаях, предусмотренных законодательством Российской Федерации, а также на детей военнослужащих, проходящих военную службу по призыву и в качестве сержантов, старшин, солдат, матросов и курсантов поенных образовательных учреждений профессионального образования до заключения контракта о прохождении военной службы. Выплата пособия отражается по дебету субсчета 69-1 и кредиту счетов 50, 51.

Единовременное пособие при рождении ребенка. Право на это пособие имеет один из родителей либо лицо, его заменяющее. Пособие выдается (дебет субсчета 69-1, кредит счета 50) и размере 15-кратной минимальной оплаты труда, предусмотренной законодательством, на день рождения ребенка, а не на день обращения за пособием. Данное пособие выдается также при усыновлении ребенка в возрасте до 3 месяцев. Пособие выплачивается в случае, когда обращение за ним последовало не позднее 6 месяцев со дня рождения ребенка. Пособие не выдается при рождении мертвого ребенка. Пособие выдается по месту работы (учебы) матери, а если мать не работает (не учится) -по месту постоянной работы (учебы) отца.

Для назначения и выплаты пособия представляются заявление о назначении пособия, справка о рождении ребенка, выданная органами ЗАГСа. Если работают (учатся, служат) оба родителя, дополнительно представляется справка с места работы (учебы, службы) другого родителя о том, что такое пособие не назначалось. Предоставляется единовременное пособие не позднее 10 дней со дня представления всех необходимых документов.

Пособие на погребение. В соответствии со ст. 9 Федерального закона "О погребении и похоронном деле" от 12 января 1996 г. № 8-ФЗ супругу, близким родственникам, иным родственникам, законному представителю или иному лицу, взявшему на себя обязанность осуществить погребение умершего, гарантируется оказание на безвозмездной основе услуг по погребению согласно следующему перечню:

1) оформление документов, необходимых для погребения;

2) предоставление и доставка гроба и других предметов, необходимых для погребения;

3) перевозка тела (останков) умершего на кладбище (в крематорий);

4) погребение (кремация с последующей выдачей урны с прахом). Стоимость услуг по этому перечню определяют органы исполнительной власти субъектов Российской Федерации по согласованию с отделениями Пенсионного фонда и Фонда социального страхования. Гражданам, получившим указанные услуги безвозмездно, социальное пособие на погребение не выплачивается.

Если погребение осуществляется за счет средств граждан, им выплачивается социальное пособие в размере, равном стоимости услуг на погребение из гарантированного перечня таких услуг, но не превышающем размер минимальной оплаты труда более чем в 10 раз. Это означает, что размер социального пособия по субъектам Федерации может быть разным, но не должен превышать 10-крат-ного размера минимальной оплаты труда.

Во исполнение Федерального закона от 12 января 1996 г. № 8-ФЗ постановлением Правления Фонда социального страхования Российской Федерации от 22 февраля 1996 г. № 16 утвержден временный порядок обеспечения социальным пособием на погребение, возмещения стоимости гарантированного перечня услуг по погребению и учета расходования средств социального страхования на эти цели, которым установлен механизм реализации Федерального закона.

Социальное пособие на погребение умершего работавшего гражданина выплачивает на основании заявления и справки о смерти, выдаваемой органами ЗАГСа, в день обращения организация, в которой умерший работал; на погребение умершего несовершеннолетнего члена семьи - организация, где работают один из родителей или другие члены семьи, в которой проживал несовершеннолетний. Социальное пособие выплачивается, если обращение за ним последовало не позднее шести месяцев со дня смерти гражданина.

Выплата пособия на погребение учитывается по дебету субсчета 69-1 и кредиту счета 50.

Пенсионный фонд Российской Федерации.

Согласно Федеральному закону от 5 февраля 1997 г. № 26-ФЗ страховые взносы в этот фонд организации начисляют на все виды выплат, начисленных работникам (штатным, нештатным, сезонным, временным, работающим на условиях совместительства), а также начисленных физическим лицам по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, и по авторским договорам. Взносы в Пенсионный фонд организации начисляют не только с сумм начисленной заработной платы, но и с ряда выплат, произведенных работникам из чистой прибыли организации и не связанных с оплатой труда, с сумм, выплачиваемых в возмещение расходов, и иных компенсаций сверх норм, установленных законодательством Российским Федерации в связи со служебными командировками, переводом, приемом или направлением на работу в другую местность, а также с сумм, выплачиваемых в возмещение дополнительных расходов, связанных с выполнением работниками трудовых обязанностей. При начислении страховых платежей в Пенсионный фонд следует руководствоваться постановлением Правительства Российской Федерации "О перечне выплат, на которые не начисляются взносы в Пенсионный фонд Российской Федерации" от 19 февраля 1996 г. № 153 (с учетом последующих изменений и дополнений), а также разъяснениями по данному вопросу Пенсионного фонда Российский Федерации, утвержденными постановлением Правления Пенсионного фонда Российской Федерации от 6 марта 1996 г. № 22 (с учетом последующих изменений и дополнений). Этот перечень исчерпывающий и не подлежит расширительному толкованию.

Суммы начисленных платежей (кредит субсчета 69-2) отражают по дебету счетов, на которые были списаны начисленные и произведенные выплаты (07, 08, 10, 12, 20, 23, 25, 26, 28, 29, 31, 43, 47, 80-3, 81/2, 88, 89, 96).

Кроме того, все работающие граждане являются плательщиками обязательных взносов в Пенсионный фонд (дебет счета 70. кредит субсчета 69-2) в размере 1 % суммы начисленных выплат.

В соответствии с действующим законодательством на выплаченные работнику командировочные расходы сверх установленных законодательством норм расходов тоже производятся отчисления в Пенсионный фонд.

Что касается других внебюджетных социальных фондов, то действующим законодательством предусмотрено производить начисления с начисленной оплаты труда по всем основаниям, включая договоры подряда и поручения. Поскольку командировочные расходы не имеют отношения к оплате труда, то производить отчисления с командировочных расходов в Фонд социального страхования, Фонд занятости населения и Фонд обязательного медицинского страхования исходя из такого понимания закона не следует.

Вместе с тем в Инструкции о порядке взимания и учета страховых взносов (платежей) на обязательное медицинское страхование, утвержденной постановлением Правительства Российской Федерации от 11 октября 1993 г. № 1018, в перечне выплат, на которые страховые взносы не начисляются (п. 9), указаны, в частности, компенсационные выплаты (суточные по командировкам и выплаты взамен суточных) в пределах, установленных законодательством. Следовательно, на выплаченные суточные по командировкам сверх действующих норм по смыслу данного пункта необходимо производить отчисления в Фонд обязательного медицинского страхования. Налицо противоречие между нормой закона, которым не предусмотрено начисление в этот фонд с компенсационных выплат, и инструкцией, которой предусмотрена такая возможность. Как представляется, это противоречие должно разрешаться в пользу закона.

Взаимоотношения организаций с Пенсионным фондом регулируются, кроме того, следующими нормативными актами:

Инструкцией о порядке уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации, утвержденной постановлением Правления Пенсионного фонда Российской Федерации от 11 ноября 1994 г. № 258 (с последующими изменениями и дополнениями);

письмом Пенсионного фонда Российской Федерации "О заполнении работодателями расчетной ведомости форм 4-ПФ" от 10 января 1996 г. № 4Л-03-11/125-ИН.

Фонд занятости населения Российской Федерации.

Взаимоотношения организаций с Фондом занятости населения регулируются следующими законодательными актами:

Федеральным законом "О занятости населения в Российской Федерации" от 20 апреля 1996 г. № 36-ФЗ;

Положением о Государственном фонде занятости населения Российской Федерации, утвержденным постановлением Верховного Совета Российской Федерации от 8 июня 1993 г. № 5132-1;

Федеральным законом "О порядке разрешения коллективных трудовых споров" от 23 ноября 1995 г. № 175-ФЗ.

Расчет страховых взносов в фонд занятости населения, как и в другие социальные фонды, проводится ежемесячно в размере 1,5 %) на все виды оплаты труда в денежном и натуральном выражении по всем основаниям, а также на выплаты физическим лицам по договорам подряда и поручения. Эти отчисления перечисляются (дебет субсчета 69-4, кредит счета 51) в те же сроки, что и в другие социальные фонды.

Фонд обязательного медицинского страхования Российской Федерации.

Все организации являются плательщиками страховых взносов в Фонд обязательного медицинского страхования в порядке, установленном Положением о порядке уплаты страховых взносов в Федеральный и территориальные фонды обязательного медицинского страхования, утвержденным постановлением Верховного Сойота Российской Федерации от 24 февраля 1993 г. № 4543-1.

Механизм страховых платежей установлен Инструкцией о порядке взимания и учета страховых взносов (платежей) на обязательное медицинское страхование, утвержденной постановлением Совета Министров - Правительства Российской Федерации от 11 октября 1993 г. № 1018.

Суммы взносов рассчитываются ежемесячно от оплаты труда, начисленной по всем основаниям в денежном и натуральном выражении, в том числе по договорам подряда и поручения, и списываются в дебет счетов, на которые была отнесена начисленная заработная плата (дебет счетов 07, 08, 10, 12, 20, 23, 25, 26, 28, 29, 31, 43, 47, 80-3, 81-2, 88, 96, кредит субсчета 69-3).

Похожие работы

... . - № 7. – с.7-8 23. Пошерстник Е.Б., Мейксин М.С. Заработная плата в современных условиях. Учебное пособие - М:, 2003. – 345 с. 24. Сальян О.Е. Первичные документы по учету заработной платы // Главбух. – 2004. - № 3. – с.14-16. Список сокращений ГК РФ - Гражданский кодекс Российской Федерации КоАП РФ – Кодекс об административных правонарушениях Российской Федерации НК РФ – ...

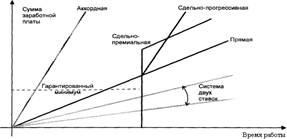

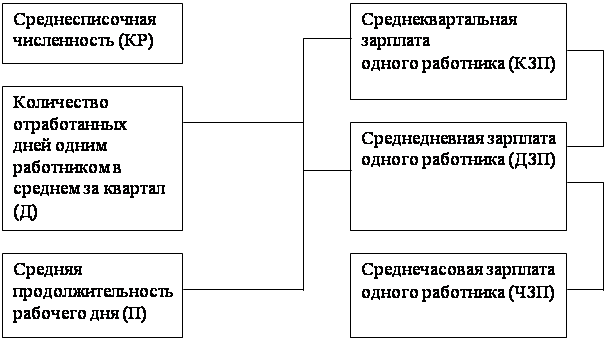

... платы; 5. собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимой отчетности. 2 ОРГАНИЗАЦИЯ УЧЕТА ФОНДА ЗАРАБОТНОЙ ПЛАТЫ 2.1 Тарифная система и ее значение в организации учета заработной платы В экономической литературе нет четкого сущностного определения тарифной системы как элемента организации заработной платы. Из ...

... физических лиц); - ЕСН (единого социального налога); - страховых взносов на обязательное пенсионное страхование; - взносов на страхование от несчастных случаев и профзаболеваний. 2. Организация бухгалтерского расчетов с персоналом по оплате труда в Механическом цехе ООО «ВМЗ-Техно» 2.1. Характеристика деятельности Механического цеха ООО «ВМЗ-Техно» Свою работу «Механический цех» ...

... суммы по оплате отпусков работникам объединения, расходы по ремонту основных средств отражать в учете по фактическим затратам отчетного периода. 3. Организация и ведение бухгалтерского учёта труда и заработной платы на исследуемом предприятии 3.1 Задачи учёта труда и заработной платы Из основных задач труда и заработной платы можно выделить следующие: 1. В установленные сроки ...

0 комментариев