Навигация

Денежная система Российской Федерации

4. Денежная система Российской Федерации

Денежная система России функционирует в соответствии с федеральными законами «О Центральном банке РФ (Банке России)» от 10 июля 2002 г. и «О банках и банковской деятельности» от 2 декабря 1990 г. в ред. от 27 июля 2006 г. Эти законы определили правовые основы денежной системы, а также задачи, функции и полномочия Банка России по организации денежного обращения и денежной системы.

Официальная денежная единица (валюта) в России — рубль, состоящий из 100 коп. Введение на территории РФ других единиц запрещено. Соотношение между рублем и золотом или другими драгоценными металлами законом не установлено. Официальный курс рубля к иностранным валютам определяется Центральным банком РФ ежедневно.

Исключительным правом эмиссии наличных денег организации их обращения и изъятия на территории РФ Центральный банк России. Он отвечает за состояние денежного обращения с целью поддержания нормальной экономической деятельности в стране.

Законную платежную силу имеют следующие виды денег — банкноты и металлические монеты, обеспечиваемые всеми активами Банка России, в том числе золотым запасом, государственными ценными бумагами, резервами кредитных учреждений, находящихся на счетах в Банке России.

Денежная масса России. После деноминации (изменения масштаба цен) с 1 января 1998 г. в обращении находятся банкноты достоинством 10, 50, 100 и 500 и 1000 рублей и монеты — 1, 2, 5 рублей и 1, 5, 10 и 50 копеек. В 2006 г. выпущена банкнота достоинством 5000 руб.

Образцы банкнот и монет утверждаются Центральным банком РФ. Сообщение о выпуске банкнот и монет новых образцов, а также их описание публикуются в средствах массовой информации. Они обязательны к приему по их нарицательной стоимости на всей территории страны и во всех видах платежей, а также для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот должен быть не менее одного года, но не более пяти лет. При обмене не допускается какое-либо ограничения суммы обмена. Банкноты и монеты могут быть объявлены по закону недействительными (утратившими силу законного платежного средства). Подделка и незаконное изготовление денег преследуются по закону.

В России ныне существует серьезная проблема соотношения денежной массы и ВВП. Данный показатель в экономической литературе получил название коэффициент монетизации. Проблема в том, что в России самый низкий в мире уровень насыщенности хозяйственного оборота деньгами. В развитых странах этот показатель колеблется от 50 до 100%, а в развивающихся странах — от 40 до 60%. В России, несмотря на значительный рост денежной массы, уровень монетизации экономики достиг в настоящее время всего около 20% ВВП.

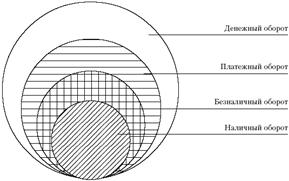

Особенность денежной массы России состоит также и в том, что наличные деньги М0 занимают относительно высокий удельный вес, что по сравнению с концом прошлого столетия он несколько снизился. Данный показатель значительно превышает зарубежные страны. Так, в США агрегат М0 равен 10%. В целом это ведет к усугублению проблемы неплатежеспособности, особенно в отдельных регионах России, к уклонению от уплаты налогов, ослаблению влияния государства на реальные хозяйственные процессы.

Проблема России — низкий коэффициент монетизации и высокий уровень наличных денег — связана с политикой дефляции, усиленно проводимой в 1990-е годы. Она предусматривала снижение денежного спроса через денежно-кредитную и бюджетно-налоговую системы путем:

• ограничения денежной массы;

• повышения процентных ставок кредита;

• усиления налогового бремени;

• сокращения госрасходов.

В результате, несмотря на значительную норму валового сбережения, в России из-за боязни инфляции слабо работал механизм обеспечения экономики денежной массой, необходимой для быстрого экономического развития.

Тем не менее денежная масса продолжает быстро расти главным образом в связи с большим притоком инвалюты в результате высоких цен на нефть. Российский экспорт, в котором преобладают энергоресурсы, значительно превышает импорт, что приводит к большому положительному сальдо платежного баланса и притоку иностранной валюты. Обменивая экспортные доходы в инвалюте на рубли, экспортеры автоматически заставляют Банк России эмитировать их под покупаемую им иностранную выручку, что вызывает рост денежной массы.

Отсюда вытекает особенность эмиссии денег в России: она связана с преобладанием валютного компонента в ущерб кредитной эмиссии; в результате ослаблен контроль за эмиссией со стороны финансово-кредитных учреждений.

В целях сокращения наличного обращения на территории страны Банк России осуществляет следующие функции:

1) прогнозирует и организует производство, перевозку и хранение банкнот и монет, а также создает их резервные фонды;

2) определяет правила хранения, перевозки и инкассации наличных денег для кредитных организаций;

3) устанавливает нормы расчета наличными деньгами между юридическими лицами;

4) разрабатывает порядок введения кассовых операций.

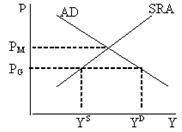

Организация и регулирование денежной системы осуществляются Банком в соответствии с основными направлениями денежно- кредитной политики, разрабатываемой и утверждаемой банковским законодательством. Наделенный исключительным правом эмиссии денег Банк России особенно ответствен за поддержание равновесия в сфере денежного обращения.

Необходимость реформирования денежной системы обусловлена:

• продолжающимся ростом цен на товары и услуги (инфляцией);

• нарушением функций национальной валюты, прежде всего как средства обращения и средства платежа, поскольку наряду с рублем обращаются доллар США, евро, и различные псевдоплатежные средства (налоговые обязательства, сертификаты и др.), а также функцию накопления и сбережения. Население из-за боязни инфляции накапливает доллар США, а теперь и евро.

Реформа должна:

1) восстановить функции средства обращения, платежа, накопления рубля;

2) расширить денежную массу, не затрагивая цены;

3) сократить налично-денежное обращения и увеличить безналичный оборот;

4) усилить регулирование денежного обращения с использованием инструментов Банка России.

Похожие работы

... остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в ...

... его будущего увеличения потребления. Для обслуживания международных торговых, финансовых, валютных, кредитных и иных экономических отношений используются деньги в функции мировых денег. Глава 2. Денежное обращение и денежная система в РБ. 2.1. Денежное обращение Денежное обращение, хотя и связано непосредственно с денежным оборотом, имеет свою специфику. При характеристике денежного ...

... России, таким образом денежная база по существу приравнивается к агрегату M . Денежная масса зависит от двух факторов: 1) количества денег и 2) скорости их оборота. 2.1 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег ...

... использованных источников и литературы, приложения. Основное содержание работы Во введении обосновывается выбор темы, научная и практическая важность разрабатываемой проблемы денежного обращения и эмиссий на Северном Кавказе в 1917-1920 гг., цели и задачи диссертационного исследования, характеризуются и анализируются источники и научная литература. В первой главе – "Бумажные денежные знаки как ...

0 комментариев