Навигация

Анализ движения денежных средств прямым и косвенным методом

1.3 Анализ движения денежных средств прямым и косвенным методом.

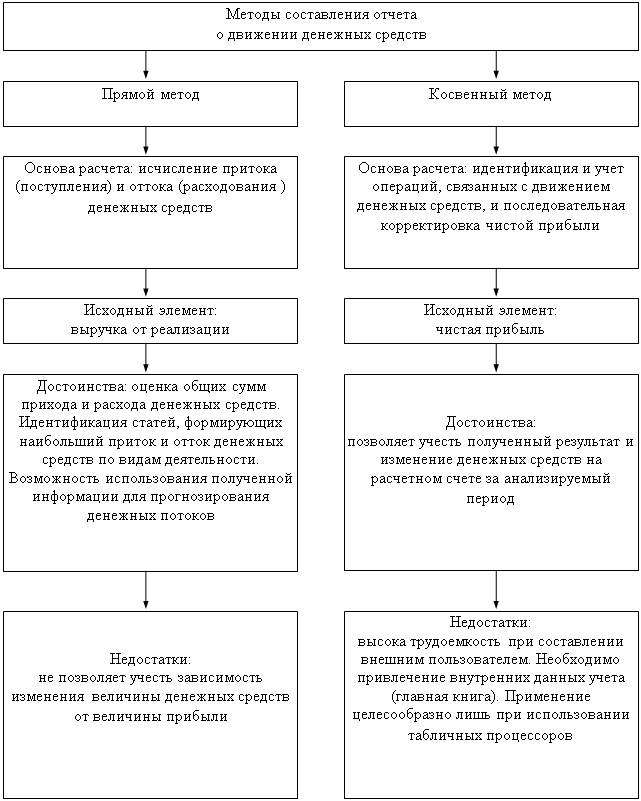

На практике используют два метода расчета денежных потоков – прямой и косвенный.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Необходимые данные берется из форм бухгалтерской отчетности: «Бухгалтерского баланса» и «Отчета о движении денежных средств.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств.

В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности активов.

В оперативном управлении финансами прямой метод может использоваться для контроля за процессом формирования выручки от продажи продукции (товаров, услуг) и выводов относительно достаточности денежных средств для платежей по финансовым обязательствам.

Недостатком этого метода является невозможность учесть взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных средств предприятия.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

· изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

· неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

· иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера. Например, выбытие объектов основных средств и нематериальных активов вызывает учетный убыток в размере их остаточной стоимости. Вполне понятно, что никакого воздействия на величину денежных средств операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше – в момент его приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных средств в конце отчетного периода по сравнению с его началом. Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных средств. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных средств.

1.4 Эффективность использования денежных средств.

Эффективность работы предприятия зависит от многих факторов, которые можно разделить на внешние, оказывающие влияние вне зависимости от интересов предприятия, и внутренние, на которые предприятие может и должно активно влиять. Эти факторы могут быть, как положительными, так и отрицательными. Ущерб от данных факторов может быть снижен при эффективном и правильном использовании денежных средств.

Внешним проявлением финансовой устойчивости выступает платежеспособность. Платежеспособность - это способность предприятия своевременно и полностью выполнить свои платежные обязательства, вытекающих из торговых, кредитных и иных операций платежного характера. Оценка платежеспособности предприятия определяется на конкретную дату.

Способность предприятия вовремя и без задержки платить по своим краткосрочным обязательствам называется ликвидностью. Ликвидность предприятия - это способность предприятия своевременно исполнять обязательства по всем видам платежей. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Основные средства (если только они не приобретаются с целью дальнейшей перепродажи), как правило, не являются источниками погашения текущей задолженности предприятия в силу своей специфической роли в процессе производства и, как правило, из-за затруднительных условий их срочной реализации.

Предприятие может быть ликвидным в той или иной степени, поскольку в состав текущих активов входят самые разнородные оборотные средства, среди которых имеются как легко реализуемые, так и труднореализуемые.

Ликвидность активов - это способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период трансформации, тем выше ликвидность активов.

В ходе анализа ликвидности решаются следующие задачи:

оценка достаточности средств, для покрытия обязательств, сроки которых истекают в соответствующие периоды;

определение суммы ликвидных средств и проверка их достаточности для выполнения срочных обязательств;

оценка ликвидности и платежеспособности предприятия на основе ряда показателей.

В то же время в составе краткосрочных пассивов обычно выделяются обязательства различной степени срочности. Отсюда одним из способом оценки ликвидности на стадии предварительного анализа является сопоставление определенных элементов актива и пассива между собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности (скорости возможной реализации). Так, наиболее срочные обязательства предприятия (срок оплаты которых наступает в текущем месяце) сопоставляются с величиной активов, обладающих максимальной ликвидностью (денежные средства, легко реализуемые ценные бумаги). При этом часть срочных обязательств, остающихся необеспеченными, должна уравновешиваться менее ликвидными активами - дебиторской задолженностью предприятий с устойчивым финансовым положением, легко реализуемыми запасами товарно-материальных ценностей. Прочие краткосрочные обязательства соотносятся с такими активами, как дебиторы, готовая продукция, производственные запасы и др.

Ликвидность означает способность предприятия переводить активы предприятия в ликвидные средства (наличные и безналичные денежные средства), при этом процесс перевода активов в ликвидные средства может происходить как с потерей, так и без потери балансовой стоимости активов, то есть скидками с цены.

Анализ ликвидности предприятия, а, следовательно, и баланса проводят двумя методами:

Похожие работы

... резервов предстоящих расходов … Курсовая валютная разница … Изменение денежных средств от операционной деятельности … 4.2. Оформление отчета по результатам проведения проверки операций с денежными средствами. По результатам проверки аудитор оформляет отчет, который содержит данные об объеме проверки, все выявленные нарушения и рекомендации для их исправления. Отчет может быть ...

... в архиве организации 5 лет.50 Уважаемые члены государственной аттестационной комиссии вашему вниманию представляется дипломная работа на тему «Бухгалтерский учет движения денежных средств на производственных предприятиях», которая рассмотрена на материалах Общества с ограниченной ответственностью Пушкинской Дорожно – строительной передвижной механизированной колонны. Актуальность ...

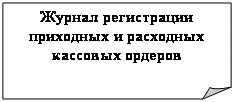

... свободных денежных средств, а также накопление в кассах наличности сверх установленного лимита налагается административный штраф в 50-кратном размере месячной оплаты труда. Для учета движения денежных средств в кассе установлены первичная документация и отчетность, регламентированные Порядком ведения кассовых операций в РФ. Единственным документом для оприходования денежных средств в кассе ...

... разными дебиторами и кредиторами» 500 К 50 «Касса» 500 2.4 Инвентаризация денежных средств кассы Инвентаризация денежных средств кассы ООО «Квадрат» проводится регулярно в соответствии с Порядком ведения кассовых операций в Российской Федерации, утвержденным решением Совета директоров Центрального банка Российской Федерации от 22 сентября 1993 года № 40 и сообщенного письмом Банка России ...

0 комментариев