Навигация

Денежный оборот и его особенности при разных моделях экономики

2.2 Денежный оборот и его особенности при разных моделях экономики

Различные модели экономики накладывают свой отпечаток на характер денежного оборота. Это отражается на особенностях денежного оборота при административно-распределительной и рыночной моделях экономики.

В условиях административно-распределительной модели экономики денежному обороту были присущи следующие особенности:

• как наличный, так и безналичный обороты обслуживали распределительные отношения в хозяйстве. Весь общественный продукт в виде средств производства и в виде продуктов и услуг (предметов потребления) распределялся: в первом случае - через систему материально-технического снабжения; во втором - через систему государственных торговых точек в соответствии с жалованьем (заработной платой), получаемым членами общества;

• законодательно делился на безналичный и наличный обороты, причем государство устанавливало, какие отношения должны обслуживаться безналичным, а какие - налично-денежным оборотом. При этом безналичный оборот преимущественно обслуживал распределение средств производства, а наличный оборот - распределение предметов потребления;

• служил объектом директивного планирования государством;

• функционировал в рамках единой государственной формы собственности;

• был централизован - его исходный и завершающий этапы были сосредоточены в государственном банке;

• существовала монополия государственного банка на эмиссию как безналичных, так и наличных денежных знаков;

• не существовал механизм банковского мультипликатора.

В условиях рыночной модели экономики особенности денежного оборота следующие:

• обслуживает преимущественно рыночные отношения в хозяйстве и только в незначительной части - распределительные отношения;

• служит объектом прогнозного планирования государством, коммерческими банками, юридическими и физическими лицами;

• функционирует в условиях существования различных форм собственности;

• децентрализован - его исходный и завершающий этапы рассредоточены в разных коммерческих и государственных банках;

• безналичный и налично-денежный обороты тесно связаны друг с другом - налично-денежный оборот совершается только на базе безналичного оборота;

• эмиссию безналичных денег осуществляет система коммерческих банков, эмиссию наличных денег - государственный банк.

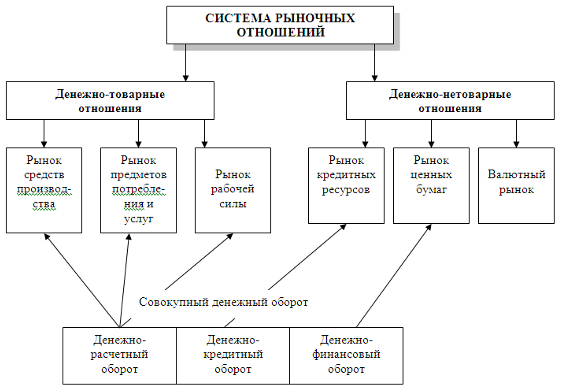

Система рыночных отношений распадается на две сферы: денежно-товарных и денежно-нетоварных отношений. Особенностью денежно-товарных отношений является то, что происходит не только денежный, но и товарный (стоимостной) обороты, поскольку движение денег здесь всегда связано со встречным движением товаров (прил.Г).

При денежно-нетоварных отношениях стоимостного оборота не происходит, меняются только владельцы денег. Например, на рынке кредитных ресурсов у кредитора временно уменьшается количество имеющихся у него денег и, тем самым, уменьшается его право выйти в другие сферы рынка. У заемщика же увеличивается количество имеющихся у него денег и, тем самым, увеличивается его возможность выйти на другие рынки.

Каждая часть денежного оборота обслуживает свою сферу рыночных отношений, причем деньги свободно переходят из одной части денежного оборота в другую, что позволяет оперативно перебрасывать их из одной сферы рыночных отношений в другую в соответствии со складывающейся в результате действия закона спроса и предложения конъюнктурой рынка.

В отличие от других рынков валютный рынок не обслуживается конкретно какой-то частью денежного оборота, он только увеличивает или уменьшает этот оборот.

Таким образом, можно сформулировать две основные задачи, которые решает денежный оборот, обслуживая систему рыночных отношений, что и определяет его роль:

• денежный оборот, перераспределяя деньги между своими частями, обеспечивает свободный перелив капитала из одной сферы рыночных отношений в другую, тем самым, осуществляя их взаимосвязь;

• в денежном обороте создаются новые деньги, обеспечивающие удовлетворение потребности в них всех сфер рыночных отношений.

Итак, денежный оборот в условиях рыночной модели экономики обслуживает не только рыночные, но и распределительные отношения в хозяйстве. Это, прежде всего, финансовые отношения, связанные с существованием федерального и местного бюджетов; кредитные отношения, связанные с предоставлением центральным банком кредитов правительству, а также льготных кредитов коммерческим банкам.

2.3 Денежная масса и денежная база как показатели денежного оборота

Важнейшим количественным показателем денежного обращения является денежная масса.

Денежная масса представляет собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих юридическим и физическим лицам, а также государству [13, с.237].

Использование показателя денежной массы для целей практического регулирования денежного обращения явилось результатом расширения масштабов использования бумажных денег в хозяйственном обороте и, как следствие, распространения номиналистических концепций денег. В соответствии с этими концепциями деньгам вовсе необязательно иметь внутреннюю стоимость, поскольку они выступают в качестве условных денежных единиц, обладающих определенной ценностью, которая обеспечивается правовыми актами государства.

В целом для современной западной экономической литературы характерно отрицание какой-либо необходимости во внутренней стоимости денег – деньги нужны не сами по себе, а ради вещей, которые на них можно купить.

В практике международных валютных организаций это положение нашло реализацию в определении валютных курсов на базе «товарных цен». В результате применений подобных теорий постоянно возникает необходимость в определении границы между вновь возникающими платежными средствами и разнообразными формами, в которых выступают кредитные ресурсы и ценные бумаги. В результате деньги трактуются как одна из форм ликвидных активов. Именно степень ликвидности и положена в основу группировки компонентов денежной массы по агрегатам.

Денежный агрегат – показатель объема и структуры денежной массы, соответствующий группировке ликвидных активов.

Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы в экономически развитых странах используют следующие денежные агрегаты:

М1 включает наличные деньги в обращении – банкноты, металлические монеты, казначейские билеты и средства на текущих банковских счетах;

М2 содержит агрегат М1, срочные и сберегательные вклады в коммерческих банках;

М3 содержит агрегат М2 плюс сберегательные вклады в специализированных кредитных учреждениях;

М4 равен агрегату М3 плюс депозитные сертификаты крупных коммерческих банков [13, с.238].

В России для расчета совокупной денежной массы применяют агрегаты:

М0 включает наличные деньги в обращении;

М1 содержит М0 плюс средства предприятий на расчетных, текущих, специальных счетах в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний;

М2 равен М1 плюс срочные депозиты населения в сберегательных банках;

М3 состоит из М2 и сертификатов, облигаций государственного займа.

Кроме того, в России используется:

показатель «широких денег» - М2Х равен М2 плюс валютные вклады;

показатель денежной массы – ДБ равен М0 плюс денежные средства в кассах центрального банка; обязательные резервы в центробанке; средства коммерческих банков в Центральном банке на корреспондентских счетах;

денежный мультипликатор – отношение агрегата М2 к денежной базе. Этот показатель определяет возможности народно-хозяйственного комплекса увеличить денежную массу, находящуюся в обращении.

Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения. Изменение объема денежной массы может быть результатом как изменения количества денег в обращении, так и ускорения их оборота.

В промышленно-развитых странах в основном рассчитываются два показателя скорости роста оборота денег: показатель скорости обращения денег в кругообороте доходов; показатель оборачиваемости денег в платежном обороте. Второй показатель свидетельствует о скорости безналичных расчетов. В России рассчитывается показатель скорости возврата наличных денег в кассы банка за квартал.

Изменение скорости обращения денег зависит от многих факторов, как общеэкономических (цикличного развития экономики, темпов экономического роста, движения цен), так и чисто монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок).

Выпуск денег в обращение Центральным банком России проводится на основе обобщения прогнозов кассовых оборотов коммерческих банков, в которых определяются объемы и источники поступлений наличных денег в кассы банков, размеры и целевое направление их выдач.

Быстрое развитие рыночных отношений в России вызвало резкое расширение денежного обращения, преимущественно в наличной форме.

Налично-денежное обращение связано с доходами, расходами населения, в том числе: с оплатой труда предпринимателями своим работникам и с выплатой других денежных доходов; с расчетами населения с предприятиями торговли и общественного питания; с помещением денег населения на вклады в кредитные учреждения и получения по ним процентов и возврата вкладов; с платежами населения за жилье, коммунальные услуги, а также обязательными платежами в бюджеты внебюджетные фонды [21, с.32].

Порядок расчетов в наличной денежной форме зависит от субъекта. Граждане, не занимающиеся предпринимательской деятельностью, осуществляют расчеты в наличной форме без ограничения, в то время как для физических лиц-предпринимателей установлены определенные нормы использования наличных денег по одному платежу. При платежах свыше установленной нормы расчеты должны осуществляться в безналичной форме.

В соответствии с положениями Центрального банка РФ предусматривается, что: предприятия хранят свободные денежные средства в учреждениях банка на соответствующих счетах; наличные деньги, поступающие в оборотную кассу предприятия, подлежат зачислению на соответствующий счет в кредитном учреждении; предприятие должно иметь в своей кассе наличность в пределах лимита, ежегодно устанавливаемого банками по согласованию с руководством предприятия; сверх лимита денежная наличность может храниться на предприятиях для выдачи оплаты труда, выплаты социального характера не более трех дней. Однако эти правила на практике предприятиями не выполняются.

Прием и выдачу наличных денег осуществляют расчетно-кассовые центры при территориальных главных управлениях Банка России, которые формируют для этой цели оборотную кассу, а также резервные фонды.

Резервные фонды банкнот и монет представляют собой запас не выпущенных в обращение денежных знаков для регулирования кассовых ресурсов.

Наличные деньги выпускаются в обращение Банком России на основе эмиссионного разрешения – документа, дающего право Банку России подкреплять оборотную кассу за счет резервных фондов банкнот и монет.

Безналичное обращение в России регулируется положением Центрального банка России. Главный регулирующий орган платежной системы – Банк России, деятельность которого определяется федеральными законами.

Безналичные расчеты между субъектами хозяйствования предполагают наличие денежных средств в кредитных учреждениях. В России используется преимущественно расчетный счет, операциями по расчетному счету предприятия показывают изменения их долговых требований и обязательств.

В России в соответствии с законодательством применяются различные формы безналичных расчетов.

Заключение

Аристотель – величайший мыслитель древности – науку о богатстве делил на две науки, в которые включал искусство накопления денег. Главным мотивом человеческой деятельности он считал алчность: «Индивид… движим лишь одним пороком - алчностью. Вот почему он попирает закон и мораль. Он просто хочет больше иметь – материальных благ, престижа и власти» [1, с.325].

Аристотель писал: «Всеобщим средством обмена деньги сделались по соглашению. Они потому так и называются, что существуют не по природе, а по установлению, и в нашей власти заменить их и сделать бесполезными» [2, с.8].

В рыночных условиях особую актуальность приобретают вопросы четкой организации денежных расчетов, поскольку кругооборот денежных средств играет огромную роль в хозяйственной жизни предприятия любой формы собственности. Переход от административно-командной системы управления экономикой к рыночным отношениям вызвал необходимость создания новой платежной системы, базирующейся на двухуровневой системе банков. Потребовались разделение и обособление денежных ресурсов различных хозяйствующих рыночных субъектов, формирование самостоятельных коммерческих банков, введение корреспондентских отношений между ними. Перестройка платежной системы потребовала изменения принципов организации безналичных расчетов, использования новых форм и способов осуществления платежей.

Платежная система представляет собой комплекс организаций и учреждений, а также набор инструментов и процедур, необходимых для проведения денежных расчетов между субъектами расчетных отношений, возникающих в процессе производства и реализации товаров и услуг. Задача создания платежной системы, адекватной развитому рынку, является многоплановой, сложной, и ее реализация потребует длительного времени.

Значение четко организованной платежной системы многократно возрастает в условиях необходимости преодоления серьезного кризиса неплатежей, когда огромная взаимная задолженность, задержка платежей в каком-либо одном звене затрагивает работу большого числа субъектов хозяйствования, отражается на важнейших показателях их производственной и коммерческой деятельности.

Денежные отношения представляют собой довольно сложную систему, которая отражает различные стороны воспроизводственного процесса. Это обусловлено тем, что все созданные продукты и оказываемые услуги, предназначенные для производственного или личного потребления и принимающие товарную или нетоварную форму, реализуются за соответствующую сумму денег. С помощью последних осуществляется формирование и распределение доходов, а также кредитное перераспределение временно высвобождающихся денежных средств.

Возникающие при этом денежные отношения непосредственно между субъектами хозяйствования, между субъектами хозяйствования и государством, между субъектами хозяйствования и их работниками, между населением и государством, а также между отдельными гражданами завершаются денежными расчетами в безналичной форме или наличными деньгами. В данном случае движение наличных денег и безналичных формы расчетов тесно взаимодействует между собой и представляет единый денежный оборот. Поэтому использование всех функций денег в ходе обслуживания ими процесса товарного обращения, распределение и перераспределения стоимости совокупного национального продукта и национального дохода в процессе расширенного воспроизводства образует денежный оборот.

Общие принципиальные черты денежного оборота можно охарактеризовать следующим образом:

денежный оборот – это совокупность всех потоков денежных средств предприятий, хозяйственных, государственных, частных и кооперативных организаций, кредитных учреждений и населения, образующихся в процессе совершения платежей при посредстве денег, выступающих в функции средства платежа и средства обращения. При этом преобладающее место занимают денежные потоки между предприятиями и организациями;

денежный оборот представляет собой единство обращения наличных денег и безналичных форм расчетов, поскольку деньги во всех случаях выступают единым мерилом стоимости общественного продукта и национального богатства;

денежный оборот охватывает весь процесс воспроизводства с его составными элементами – производством, распределением, обменом и потреблением;

регулирование денежного оборота имеет кредитную основу, т.е. авансирование денег хозяйственному обороту базируется на кредитных отношениях;

научное регулирование и прогнозирование денежного оборота осуществляется посредством разработки финансовых и кредитных прогнозов, а также прогнозов по денежному обращению [19, с.51].

Денежный оборот в условиях рыночных отношений выполняют задачи: обеспечение перелива денежных средств из одной сфер рыночных отношений в другие; создание новых денег, обеспечивающих удовлетворение потребности в них всех сфер рыночных отношений [7, с.36].

Денежное обращение служит частью денежного оборота, именно налично-денежного оборота. Денежно обращение представляет собой движение денег в наличной форме, в соответствии с этим денежное обращение можно отнести только к части денежного оборота, а именно – к налично-денежному обороту.

Глоссарий

| № | Новое понятие | Содержание |

| 1 | Безналичное обращение | - это движение стоимости без участия наличных денег, перечисление денежных средств по счетам кредитных учреждений, зачет взаимных требований |

| 2 | Денежное обращение | - движение денег во внутреннем экономическом обороте страны, в системе внешнеэкономических связей, в наличной и безналичной форме обслуживающее реализацию товаров и услуг |

| 3 | Денежный оборот | - проявление сущности денег в их движении |

| 4 | Деньги | - особый товар, стихийно выделившийся из товарного мира, служит всеобщим эквивалентом |

| 5 | Денежнаямасса | - совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих юридическим и физическим лицам, и также государству |

| 6 | Индоссамент | - надпись на обороте векселей или именных ценных бумаг свидетельствующая о передаче их другому лицу |

| 7 | Кредитные деньги | - форма денег, порожденная развитием кредитных отношений |

| 8 | Меновая стоимость | - это способность товара обмениваться на другие товары в определенных пропорциях |

| 9 | Монета | - это слиток из денежного металла единой формы, фиксированного веса и определенного достоинства |

| 10 | Неполноценные деньги | - деньги, стоимость товарного тела которых ниже их номинала (бумажные деньги, кредитные деньги, неразменные на золото) |

| 11 | Налично-денежное обращение | - это движение наличных денег в сфере обращения |

| 12 | Счетные деньги | - атрибут достаточно устойчивых товарных отношений, когда производство для рынка и обмен становятся регулярным и систематическим явлением |

| 13 | Сущность денег | - это специфический товар, с натуральной формой которого срастается общественная функция всеобщего эквивалента |

Список использованных источников

1. Аристотель. Сочинения [текст]. Т.4. – М.: Мысль, 1976. – 522 с.

2. Аристотель. Никомахова этика [текст]. Кн.5.– М.: Мысль, 1976. – 522 с.

3. Белоглазова Г.Н. Деньги, кредит, банки [текст] : учебник. – М.: Юрайт-Издат, 2009. – 624 с.

4. Белотелова Н.П., Белотелова Ж.С. Деньги. Кредит. Банки [текст]. – М.: Дашков и К, 2008. – 484 с.

5. Бабичева Ю.А., Мостовая Е.В. Русские банки: проблемы роста и регулирования [текст]. – М.: Экономика, 2006. – 280 с.

6. Войтов А.Г. Деньги [текст] : учебное пособие. – М.: Дашков и К., 2002. – 240 с.

7. Владимирова М.П. Деньги, кредит, банки [текст] : учеб. пособие / М.П.Владимирова, А.И.Козлов. – М.: КНОРУС, 2006. – 288 с.

8. Деньги. Кредит. Банки [текст] : учебник / Под ред. В.В.Иванова, Б.И.Соколова. – М.: ТК Велби, изд-во Проспект, 2006. – 624 с.

9. Деньги. Кредит. Банки [текст] : учебник / Под ред. Е.Ф.Жукова. – М.: ЮНИТИ-ДАНА, 2009. – 784 с.

10. Деньги, кредит, банки [текст] : учебник / Под ред. О.И.Лаврушина. – М.: КНОРУС, 2008. – 560 с.

11. Деньги, кредит, банки [текст] : учеб. пособие / Под ред. О.Ю.Свиридова. – М.: Март, 2004. - 480 с.

12. Кузнецова Е.И. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: ЮНИТИ-ДАНА, 2007. – 528 с.

13. Леонтьев В.Е., Радковская Н.П. Финансы, деньги, кредит и банки [текст] : учеб. пособие. – СПб.: Знание, 2004. – 384 с.

14. Малахова Н.Г. Деньги. Кредит. Банки [текст]. – Ростов-на-Дону: Феникс, 2008. – 256 с.

15. Олейникова И.Н. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: Магистр, 2008. – 312 с.

16. Перепеченко В.П. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: Экономика, 2008. – 152 с.

17. Свиридов О.Ю. Деньги, кредит, банки [текст]. – М.: МарТ, 2007. – 288 с.

18. Селищев А.С. Деньги. Кредит. Банки [текст] : учебник. – СПб.: ПИТЕР, 2007. – 432 с.

19. Тарасов В.И. Деньги, кредит, банки [текст]. – Мн.: Мисанта, 2005. – 512 с.

20. Тедеев А.А., Парыгина В.А. Деньги, кредит, банки [текст] : учеб. пособие. – М.: ЭКСМО, 2005. - 272 с.

21. Финансы. Денежное обращение. Кредит [текст] : учебник / Под ред. Г.Б.Поляка. – М.: ЮНИТИ-ДАНА, 2003. – 512 с.

22. Экономическая теория [текст] : учебник / Под ред. В.Д.Камаева, Е.Н.Лобачевой. – М.: Юрайт-Издат, 2006. – 557 с.

23. Экономическая теория [текст] : учебник / Под ред. В.И.Видяпина, А.И.Добрынина, Г.П.Журавлевой, Л.С.Тарасевича. – М.: ИНФРА-М, 2008. – 714 с.

Приложение А

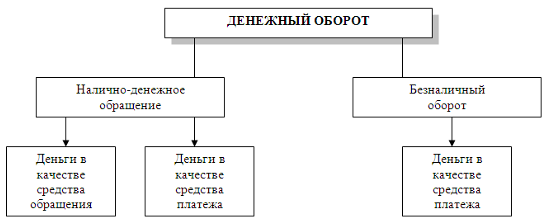

Структура денежного оборота [10, с.135]

Приложение Б

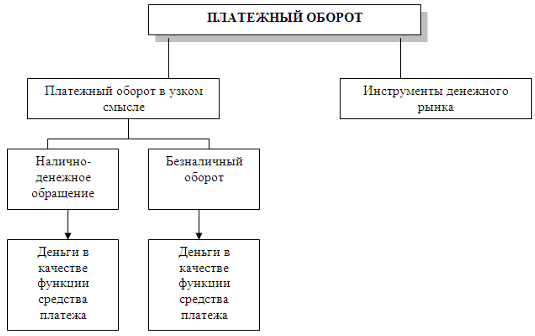

Платежный оборот в широком смысле [10, С.135]

Приложение В

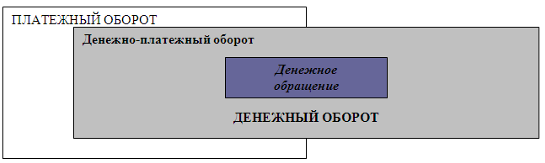

Структура денежного и платежного оборота [8, С.108]

Приложение Г

Взаимосвязь отдельных частей денежного оборота с системой рыночных отношений в хозяйстве [10, с.40]

Похожие работы

... , то становится понятной причина массовых расчетов без использования денег. В 1998 году в результате кризиса произошел всплеск инфляции, что привело к увеличению денежной массы и возвращению денег в хозяйственный оборот. Однако денежная масса в 90-х годах в России явно не была недостаточной. Это ставит под сомнение всю логику данной теории. Кроме того, неясно, почему подобные явления не ...

... и законы кредита. 3. Формы и виды кредита. 4. Роль и граница кредита. 5. Ссудный процент и его экономическая роль. 6. Взаимодействие кредита и денег. 7. Международный кредит и его форма. 1. Необходимость и сущность кредита.В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорять общественное развитие, с ...

... усложнилось, а его инструментарий расширился. Оно приобрело систематический характер в сочетании с другими формами экономической политики. 24. Кредит, его функции, роль в рыночной экономике Изобретение кредита, как и изобретение денег, является гениальным открытием человечества. Благодаря кредиту разрешается постоянное противоречие между потребностями и возможностями, сокращается время на ...

... количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможными обесценение. Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращения претерпел модификацию. Теперь уже нельзя оценивать количество денег с. точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не ...

0 комментариев