Навигация

ОЦЕНКА ДОХОДНОСТИ ФИНАНСОВЫХ АКТИВОВ (НА ПРИМЕРЕ ОБЛИГАЦИИ)

3 ОЦЕНКА ДОХОДНОСТИ ФИНАНСОВЫХ АКТИВОВ (НА ПРИМЕРЕ ОБЛИГАЦИИ)

Задание:

- Определить годовую совокупную доходность и совокупную доходность за весь срок займа для разных сроков приобретения облигации и разной цены приобретения. Рассмотреть варианты приобретения облигации в первый, второй, третий, четвертый и пятый годы после эмиссии.

- Сделать вывод о влиянии цены приобретения облигации на ее совокупную доходность по мере приближения к дате погашения займа.

Исходные данные:

Облигация номиналом 100 д.е. со сроком займа 5 лет, с ежегодной выплатой купонного дохода по ставке 30 процентов, приобретается по цене:

А) равной номиналу;

Б) отличной от номинала с коэффициентом К = 1,3.

Решение задачи:

1) Рассмотрим вариант А.

Определим текущий доход по формуле:

Sk = No![]()

где m – процентная ставка.

Sk= 100![]() д.е.

д.е.

Дополнительный доход за весь срок займа

Дд = No - Рприоб

Дд= 100-100=0 д.е.

Дополнительный годовой доход определяется путем деления дополнительного дохода за весь срок займа на количество лет займа:

![]() ,

,

где Ддi – дополнительный годовой доход;

i - число лет до погашения облигации.

![]() д.е.

д.е.

Совокупный текущий доход определяется путем суммирования годового текущего дохода и годового дополнительного дохода:

Дсов = Sk + Ддi

Дсов = 30+0=30 д.е

Совокупный годовой доход определяется по формуле:

![]()

![]() д.е.

д.е.

Совокупная годовая доходность определяется как отношение соответствующего совокупного дохода к вложенным средствам (цене приобретения):

![]()

![]()

Таблица 3.1 - Расчет годовых значений дополнительного дохода (убытка), совокупного дохода, совокупной доходности в зависимости от срока приобретения облигации

| Число лет до погашения | Совокупный годовой доход (Дiсов), д.е. | Совокупная годовая доходность(Iic), % | Совокупная доходность(Ic), % | Текущий доход (купонный) (Sik), д.е. |

| 5 | 30 | 0,3 | 1,5 | 150 |

| 4 | 30 | 0,3 | 1,2 | 120 |

| 3 | 30 | 0,3 | 0,9 | 90 |

| 2 | 30 | 0,3 | 0,6 | 60 |

| 1 | 30 | 0,3 | 0,3 | 30 |

Дополнительный доход не зависит от срока приобретения облигации.

Текущий (купонный) доход определяется путём умножения текущего годового дохода на количество лет займа.

Рассчитаем совокупную доходность по формуле:

![]()

Совокупная доходность равна:

5 год – Ic =![]() = 1,5%

= 1,5%

4 год – Ic =![]() = 1,2%

= 1,2%

3 год – Ic =![]() = 0,9%

= 0,9%

2 год – Ic =![]() = 0,6%

= 0,6%

1 год – Ic =![]() = 0,3%

= 0,3%

2) Рассмотрим вариант В.

Найдем цену приобретения облигации по формуле:

Рпр = N0![]() ,

,

где К- корректирующий коэффициент.

Рпр = ![]() 1,3 = 130 д.е.

1,3 = 130 д.е.

Таблица 3.2 - Расчет годовых значений дополнительного дохода (убытка), совокупного дохода, совокупной доходности в зависимости от срока приобретения облигации

| Число лет до погашения | Дополнительный годовой доход(Ддi ), д.е. | Совокупный годовой доход (Дiсов), д.е. | Совокупная годовая доходность(Iic), % | Годовой текущий доход (Ski*) | Совокупный годовой доход (Дci), д.е. | Совокупная доходность(Ic), % |

| 5 | 6 | 36 | 0,27 | 150 | 180 | 1,38 |

| 4 | 7,5 | 37,5 | 0,28 | 120 | 150 | 1,15 |

| 3 | 10 | 40 | 0,30 | 90 | 120 | 0,92 |

| 2 | 15 | 45 | 0,35 | 60 | 90 | 0,69 |

| 1 | 30 | 60 | 0,46 | 30 | 60 | 0,46 |

Дополнительный годовой доход определяется путём деления дополнительного дохода за весь срок займа на количество лет займа. Совокупный годовой доход определяется путём суммирования годового текущего дохода и годового дополнительного дохода.

Рассчитаем годовую доходность по формуле:

![]()

Годовая доходность равна:

5год – Iic =![]() = 0,27

= 0,27

4год – Iic =![]() = 0,28

= 0,28

3год – Iic =![]() = 0,30

= 0,30

2год – Iic =![]() = 0,35

= 0,35

1год – Iic =![]() = 0,46

= 0,46

Текущий доход определяется путём умножения текущего годового дохода на количество лет займа.

Рассчитаем совокупный годовой доход по формуле:

Дсi = S*ki + Дд

Совокупный доход равен:

Дс5 = 150+30 = 180 д.е.

Дс4 = 120+30 = 150 д.е.

Дс3 = 90+30 = 120 д.е.

Дс2= 60+30 = 90 д.е.

Дс1= 30+30 = 60 д.е.

Рассчитаем совокупную годовую доходность:

5год – Ic =![]()

4год – Ic =![]()

3год – Ic =![]()

2год – Ic =![]()

1год – Ic =![]()

Вывод: приобретение облигаций со скидкой ведет не только к повышению уровня доходности, но и к росту темпов ее изменения в зависимости от периода займа.

4 СОСТАВЛЕНИЕ ПЛАНА ПОГАШЕНИЯ КРЕДИТАЗадание:

Составить план погашения кредита по варианту А и по варианту В.

Вариант А : кредит на сумму 360 д.е. выдан на 6 лет под 10 процентов годовых. Долг погашается равными частями, проценты начисляются на оставшуюся сумму долга один раз в год.

Вариант В: кредит на сумму 400 д.е. выдан на 8 месяцев под 12 процентов годовых. Долг погашается равными частями, проценты начисляются на оставшуюся сумму долга один раз в месяц.

Решение задачи:

Рассмотрим вариант А при разных условиях погашения долга и возврата процентов по кредиту:

1) Возврат основного долга и процентов по кредиту осуществляется ежегодно.

Таблица 4.1 - План погашения кредита основного долга и процентов по кредиту ежегодно

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 360 | 60 | 36 | 96 |

| 2 | 300 | 60 | 30 | 90 |

| 3 | 240 | 60 | 24 | 84 |

| 4 | 180 | 60 | 18 | 78 |

| 5 | 120 | 60 | 12 | 72 |

| 6 | 60 | 60 | 6 | 66 |

| Итого | 486 |

2) Заемщику предоставляется льготный период в один год, в течение которого не производятся платежи по погашению основного долга, а выплачиваются только проценты по кредиту.

Таблица 4.2 - План погашения кредита, когда заемщику предоставляется льготный период в один год

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 360 | - | 36 | 36 |

| 2 | 360 | 72 | 36 | 108 |

| 3 | 288 | 72 | 28,8 | 100,8 |

| 4 | 216 | 72 | 21,6 | 93,6 |

| 5 | 144 | 72 | 14,4 | 86,4 |

| 6 | 72 | 72 | 7,2 | 79,2 |

| Итого | 504 |

3) Заемщику предоставляется льготный период в один год, в течение которого не производятся платежи.

Таблица 4.3 - План погашения кредита, когда заемщику предоставляется льготный период в один год, в течение которого не производятся платежи

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 360 | - | - | - |

| 2 | 360 | 72 | 72 | 144 |

| 3 | 288 | 72 | 28,8 | 100,8 |

| 4 | 216 | 72 | 21,6 | 93,6 |

| 5 | 144 | 72 | 14,4 | 86,4 |

| 6 | 72 | 72 | 7,2 | 79,2 |

| Итого | 504 |

4) Возврат основного долга осуществляется по истечении срока кредитования, а проценты по кредиту уплачиваются ежегодно.

Таблица 4.4 - План погашения кредита основного долга осуществляется по истечении срока кредитования, а проценты по кредиту уплачиваются ежегодно

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 360 | - | 36 | 36 |

| 2 | 360 | - | 36 | 36 |

| 3 | 360 | - | 36 | 36 |

| 4 | 360 | - | 36 | 36 |

| 5 | 360 | - | 36 | 36 |

| 6 | 360 | 360 | 36 | 396 |

| Итого | 576 |

5) Возврат основного долга и процентов по кредиту осуществляется по истечении срока кредитования.

Таблица 4.5 - План погашения кредита основного долга и процентов по кредиту осуществляется по истечении срока кредитования

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 360 | - | - | - |

| 2 | 360 | - | - | - |

| 3 | 360 | - | - | - |

| 4 | 360 | - | - | - |

| 5 | 360 | - | - | - |

| 6 | 360 | 360 | 216 | 576 |

| Итого | 576 |

Вывод: с точки зрения суммы возврата самым выгодным планом является первый. Последний план погашения кредита является выгодным для длительного периода инвестирования.

Рассмотрим вариант В при разных условиях погашения долга и возврата процентов по кредиту:

Возврат основного долга и процентов по кредиту осуществляется ежемесячно. Месячная процентная ставка равна:

in =![]()

1) Возврат основного долга и процентов по кредиту осуществляется ежемесячно.

Таблица 4.6 - План погашения кредита основного долга и процентов по кредиту ежемесячно

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 400 | 50 | 4 | 54 |

| 2 | 350 | 50 | 3,5 | 53,5 |

| 3 | 300 | 50 | 3 | 53 |

| 4 | 250 | 50 | 2,5 | 52,5 |

| 5 | 200 | 50 | 2 | 52 |

| 6 | 150 | 50 | 1,5 | 51,5 |

| 7 | 100 | 50 | 1 | 51 |

| 8 | 50 | 50 | 0,5 | 50,5 |

| Итого: | 418 |

2) Заемщику предоставляется льготный период в один месяц, в течение которого не производятся платежи по погашению основного долга, а выплачиваются только проценты по кредиту.

Таблица 4.7 - План погашения кредита, когда заемщику предоставляется льготный период в один месяц

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 400 | - | 4 | 4 |

| 2 | 400 | 57,14 | 4 | 61,14 |

| 3 | 342,86 | 57,14 | 3,43 | 60,57 |

| 4 | 285,72 | 57,14 | 2,86 | 60 |

| 5 | 229,58 | 57,14 | 2,29 | 59,43 |

| 6 | 171,42 | 57,14 | 1,71 | 58,85 |

| 7 | 114,28 | 57,14 | 1,14 | 58,28 |

| 8 | 57,14 | 57,14 | 0,57 | 57,71 |

| Итого: | 419,98 |

3) Заемщику предоставляется льготный период в один месяц, в течение которого не производятся платежи.

Таблица 4.8 - План погашения кредита, когда заемщику предоставляется льготный период в один месяц, в течение которого не производятся платежи

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 400 | - | - | - |

| 2 | 400 | 57,14 | 8 | 65,14 |

| 3 | 342,86 | 57,14 | 3,43 | 60,57 |

| 4 | 285,72 | 57,14 | 2,86 | 60 |

| 5 | 229,58 | 57,14 | 2,29 | 59,43 |

| 6 | 171,42 | 57,14 | 1,71 | 58,85 |

| 7 | 114,28 | 57,14 | 1,14 | 58,28 |

| 8 | 57,14 | 57,14 | 0,57 | 57,71 |

| Итого: | 419,98 |

4) Возврат основного долга осуществляется по истечении срока кредитования, а проценты по кредиту уплачиваются ежемесячно.

Таблица 4.9 - План погашения кредита основного долга осуществляется по истечении срока кредитования, а проценты по кредиту уплачиваются ежемесячно

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 400 | - | 4 | 4 |

| 2 | 400 | - | 4 | 4 |

| 3 | 400 | - | 4 | 4 |

| 4 | 400 | - | 4 | 4 |

| 5 | 400 | - | 4 | 4 |

| 6 | 400 | - | 4 | 4 |

| 7 | 400 | - | 4 | 4 |

| 8 | 400 | 400 | 4 | 404 |

| Итого: | 432 |

5) Возврат основного долга и процентов по кредиту осуществляется по истечении срока кредитования.

Таблица 4.10 - План погашения кредита основного долга и процентов по кредиту осуществляется по истечении срока кредитования

| Период | Сумма долга на начало периода, д.е. | Сумма возвращаемого долга, д.е. | Сумма уплачиваемых процентов, д.е. | Сумма к уплате по сроку, д.е. |

| 1 | 400 | - | - | - |

| 2 | 400 | - | - | - |

| 3 | 400 | - | - | - |

| 4 | 400 | - | - | - |

| 5 | 400 | - | - | - |

| 6 | 400 | - | - | - |

| 7 | 400 | - | - | - |

| 8 | 400 | 400 | 32 | 432 |

| Итого: | 432 |

Вывод: с точки зрения суммы возврата самым выгодным планом является первый. Последний план погашения кредита является выгодным для длительного периода инвестирования.

5 СОСТАВЛЕНИЕ ФИНАНСОВОГО ПЛАНА

Задание

Составить финансовый план организации в форме баланса доходов и расходов.

Исходные данные для составления финансового плана приведены в таблице 6.1

Таблица 5.1- Исходные данные для составления финансового плана

| № | Наименование показателей | Значение |

| 1 | Выручка от продаж, д.е. | 6700 |

| 2 | Затраты на производство, д.е. | 3600 |

| 3 | Прибыль от продажи основных средств, д.е. | 20 |

| 4 | Прибыль от продажи нематериальных активов, д.е. | 30 |

| 5 | Доходы от внереализационных операций, д.е. | 30 |

| 6 | Расхода по внереализационным операциям, д.е. | 10 |

| 7 | Спонсорские взносы, д.е. | 500 |

| 8 | Целевое финансирование, д.е. | 400 |

| 9 | Среднегодовая стоимость ОПФ, д.е. | 35200 |

| 10 | Средняя норма амортизации, % | 4,9 |

| 11 | Прибыль, направляемая на развитие, % | 25 |

| 12 | Прибыль, направляемая на выплату дивидендов, % | 10 |

| 13 | Прибыль, направляемая в резервный фонд, % | 9 |

Решение:

Рассчитаем финансовый результат организации и его распределение. Финансовый результат организации определяется путем сопоставления её доходов и расходов. При расчете финансовых результатов организации следует выделить следующие виды прибыли:

- валовая прибыль;

- прибыль от продаж;

- прибыль до налогообложения;

- чистая прибыль.

Валовая прибыль в плановом периоде определяется как разница между плановыми величинами выручки от продаж продукции, (работ, услуг) и её себестоимостью без учета коммерческих и управленческих расходов:

Пв.пл. = Впл. – Сп.пл,

где Пв.пл.- плановая величина валовой прибыли;

Впл. – выручка от продаж;

Сп.пл - себестоимость продукции.

Пв.пл. = 6700 - ![]() 0,8 = 3820 д.е.

0,8 = 3820 д.е.

Уменьшение плановой величины валовой прибыли на сумму планируемых коммерческих и управленческих расходов позволяет получить прибыль от продаж:

Пп.пл = Пв.пл – Кпл – Упл,

где Пп.пл- плановая величина прибыли от продаж услуг связи;

Кпл - плановая величина коммерческих расходов;

Упл - плановая величина управленческих расходов.

Пп.пл = 3820 - ![]() 0,2 = 3100 д.е.

0,2 = 3100 д.е.

Прибыль до налогообложения характеризует финансовый результат организации с учетом его операционных и внереализационных доходов и расходов и определяется в плановом периоде по формуле:

ПNПЛ = П пл + Д оп.пл – Р оп.пл + Д вн.пл – Р вн.пл,

где ПNПЛ - плановая величина прибыли до налогообложения;

Д оп.пл ,Р оп.пл — плановая величина соответственно операционных доходов и расходов;

Д вн.пл , Р вн.пл, — плановая величина соответственно внереализационных доходов и расходов.

При определении плановой величины операционных расходов необходимо учесть налог на имущество. Величина налога на имущество в плановом периоде определяется исходя из среднегодовой стоимости основных производственных фондов (с учётом индекса износа) и действующей на момент составления плана ставки налога.

N = ![]() = 1084,16 д.е.

= 1084,16 д.е.

ПNПЛ = 3100-1084,16+20+30+30-10 = 2085,84 д.е.

Плановая величина чистой прибыли определяется как разница между прибылью до налогообложения и суммой налога на прибыль и иных аналогичных платежей в плановом периоде.

П ч.пл = ПNпл – Nп. Пл,

где N п.пл. - плановая сумма налога на прибыль и иных аналогичных платежей.

Определение налога на прибыль осуществляется исходя из прибыли до налогообложения и ставки налога:

Nп = 2085,84![]() = 500,6 д.е.

= 500,6 д.е.

П ч.пл = 2085,84 – 500,6 = 1585,24 д.е.

Величина прибыли, направляемой в резервный фонд, фонд участия в прибыли (на выплату дивидендов) и на развитие задается в процентах от чистой прибыли организации.

Рассчитаем распределение чистой прибыли, направленной :

- на развитие организации (П. раз.)

П. раз = 1585,24![]() =396,31 д.е

=396,31 д.е

- на пополнение резервного фонда (П рез)

П. рез = 1585,24![]() = 142,67 д.е.

= 142,67 д.е.

- на выплату дивидендов (П. див)

П. див = 1585,24![]() = 158,52 д.е.

= 158,52 д.е.

Рассчитаем величину нераспределенной прибыли:

Пнерасп. = 1585,24 – 396,31 – 142,67 – 158,52 = 887,74 д.е.

Рассчитаем величину амортизационных отчислений и их распределение. Плановая сумма амортизации определяется исходя из среднегодовой стоимости основных производственных фондов и средней нормы амортизации:

![]() ,

,

где Апл. - плановая сумма амортизации основных производственных фондов;

![]() - среднегодовая стоимость основных производственных фондов;

- среднегодовая стоимость основных производственных фондов;

![]() - средняя норма амортизации;

- средняя норма амортизации;

Iф -индекс износа основных производственных фондов.

Апл. = ![]() = 2414,72 д.е.

= 2414,72 д.е.

![]()

![]()

![]()

![]() Величина амортизационных отчислений, которая в планируемом периоде не будет использоваться (направляется в фонд накопления) определяется исходя из плановой суммы амортизации и заданного процента отчислений:

Величина амортизационных отчислений, которая в планируемом периоде не будет использоваться (направляется в фонд накопления) определяется исходя из плановой суммы амортизации и заданного процента отчислений:

Ам = ![]() = 241,47 д.е.

= 241,47 д.е.

Определим величину капитальных вложений. Согласно исходной информации развитие организации в планируемом периоде предполагается за счёт собственных и заёмных источников финансирования:

КВ = А+ Праз + СВ + ЦФ +К,

где KB - планируемая сумма капитальных вложений;

А - амортизационные отчисления, остающиеся в распоряжении организации;

Праз - прибыль, направляемая на развитие;

СВ - спонсорские взносы;

ЦФ - целевое финансирование;

К- кредит.

Величина амортизационных отчислений, которая в планируемом периоде будет использоваться на финансирование капитальных вложений, определяется путём уменьшения плановой суммы амортизации на сумму, направляемую в фонд накопления:

А = 2414,72 – 241,47 = 2173,25 д.е.

Сумма кредита, которую организация может использовать для развития, принимается в размере 20 % от выручки от продаж:

К = 6700![]() 20% = 1340 д.е.

20% = 1340 д.е.

Рассчитаем величину капитальных вложений:

КВ = 2414,72 + 396,31 + 500 + 400 + 1340 = 5051,03 д.е.

Составим финансовый план:

Таблица 5.2 - Финансовый план (баланс доходов и расходов) организации

| Доходы и поступления | Сумма, д.е. | Расходы и отчисления | Сумма, д.е. |

| 1.Прибыль от продаж | 3100 | 1.Операционные расходы | 1084,16 |

| 2. Операционные доходы | 50 | 2. Внереализационные расходы | 10 |

| 3.Внереализационные доходы | 30 | 3. Налог на прибыль и другие аналогичные платежи | 500,6 |

| 4. Амортизация | 2173,25 | 4.Распределение чистой прибыли: | 396,31 |

| Прибыль на развитие | 158,52 | ||

| Прибыль на дивиденды | 142,67 | ||

| Прибыль, направляемая в резервный фонд | |||

| 5. Спонсорские взносы | 500 | 5. Амортизация, направленная в фонд накопления | 241,47 |

| 6.Кредит | 1340 | 6. Финансирование капитальных вложений | 5051,03 |

| 7. Целевое финансирование и поступления | 400 | 7.Прочие расходы и отчисления | |

| - | - | ||

| - | - | ||

| - | - | ||

| Итого доходов и поступлений | 7593,25 | Итого расходов и отчислений | 7584,76 |

После достижения равенства доходной и расходной частей финансового плана составляем проверочную таблицу, принцип построения которой показан в таблице 6.3. В проверочной (шахматной) таблице к финансовому плану показываются источники покрытия по каждому виду расходов и отчислений.

Составление таблицы начинается с заполнения строки «Итого расходов и отчислений», в соответствующих графах которой проставляются суммы доходов и поступлений по видам (прибыль от продаж , амортизация, кредит и другие поступления). Затем заполняется графа «Итого доходов и поступлений», в соответствующих строках которой проставляются суммы расходов и отчислений (налог на прибыль, суммы, направляемые на финансирование капитальных вложений и другие расходы и отчисления).

Затем производится распределение источников на покрытие сумм расходов. Финансирование капитальных вложений в плановом периоде предполагается за счет собственных источников, а в недостающей части допускается использование заемных средств.

Таблица 5.3 - Форма проверочной (шахматной) таблицы к финансовому плану организации

| Доходы и поступления Расходы и отчисления | Прибыль от продаж | Операционные доходы | Внереализационные доходы | Амортизация | Спонсорские взносы | Кредит | Целевое финансирование | … | Итого доходов и поступлений |

| Операционные расходы | 1084,16 | ||||||||

| Внереализационные расходы | … | 10 | |||||||

| Налог на прибыль и другие аналогичные платежи | 500,6 | ||||||||

| Отчисления в резервный фонд | … | 396,31 | |||||||

| Отчисления в фонд накопления | 152,22 | ||||||||

| Отчисления в фонд участия и прибыли | … | 142,67 | |||||||

| Финансирование капитальных вложений | 5051,03 | ||||||||

| Амортизация, направленная в фонд накопления | 241,47 | ||||||||

| … | |||||||||

| Итого расходов и отчислений | 3100 | 50 | 30 | 2173,25 | 500 | 1340 | 400 | 7593,25 |

Похожие работы

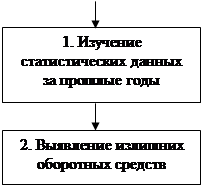

... самом общем виде норматив определенного элемента оборотных средств есть произведение однодневных затрат на норму запаса дня. Методы нормирования оборотных средств. Существует несколько методов нормирования оборотных средств предприятия: а) в производственных запасах Производственные запасы (ПЗ) - сырье (1) - основные материалы (2) - покупные п/фабрикаты (3) - вспомогательные материалы (4) ...

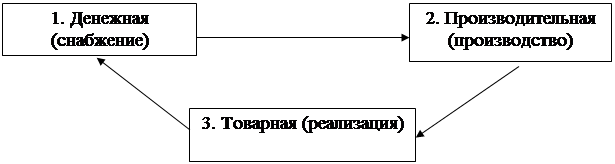

... предприятия. Денежная форма, которую принимает оборотный капитал на завершающей стадии кругооборота, является одновременно и начальной стадией оборота капитала. Совершая полный кругооборот (Д – Т…П…Т – Д), оборотные средства функционируют на всех стадиях одновременно, что обеспечивает непрерывность процессов производства и обращения. К концу кругооборота оборотные средства будут в том же объеме, ...

... по функциональному признаку на оборотные фонды и фонды обращения необходимо для раздельного учета и анализа времени пребывания оборотных средств и процессе производства и обращения. [2, с.54] В таблице 1.1.приведена группировка оборотных средств предприятия в зависимости от их функциональной роли в процессе производства. Таблица 1.1 Состав оборотных средств по их функциональной роли в ...

... стоимости оборотных средств либо сокращение величины оборотных средств при неизменном объеме реализованной продукции. Благодаря мероприятиям, которые ООО «РМЗ-НКНХ» провело в 2009 году по улучшению эффективности использования по улучшению эффективности использования оборотных средств, предприятие добилось значительных результатов, т.е. в 2009 году по сравнению с 2008 г. произошел рост объема ...

0 комментариев