Навигация

Министерство экономического развития и торговли

Российской Федерации

Российский государственный торгово-экономический университет Экономический факультет Контрольная работа по дисциплине: Налогообложение в сфере коммерческой деятельноститема: Единый социальный налог

Работу выполнила

|

заочной формы обучения

ускоренный курс

группа 22 ЭФ

Кузьминых Л.В.

Москва 2004 г.

Содержание

Введение

1. Налогоплательщики. Льготы

2. Объект налогообложения. Налоговая база. Суммы, не подлежащие налогообложению.

3. Налоговый и отчетный периоды. Ставка налога.

4. Порядок исчисления и уплаты налога.

Список использованной литературы

Введение

Единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Введенный в действие с 1 января 2001 г., этот налог заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда - Пенсионный, Фонд социального страхования и федеральный и региональные фонды обязательного медицинского страхования. Но замена отчислений на единый социальный налог не отменила целевого назначения налога. Средства от его сбора будут поступать не в бюджеты всех уровней, а в указанные выше фонды. Основное предназначение этого налога именно в том и состоит, чтобы обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь.

В связи с этим возникает неизбежный вопрос о необходимости и экономической целесообразности преобразования производимых предприятиями, учреждениями и организациями отчислений в социальные фонды в единый налог.

1. Налогоплательщики. Льготы.

Плательщики единого социального налога объединены в две группы, для каждой из которых установлен самостоятельный объект налогообложения.

К первой группе налогоплательщиков относятся работодатели, производящие выплаты наемным работникам:

- организации;

- индивидуальные предприниматели;

- физические лица, не признаваемые индивидуальными предпринимателями;

Во вторую группу налогоплательщиков включены - не работодатели:

- индивидуальные предприниматели;

- адвокаты.

Члены крестьянского (фермерского) хозяйства приравниваются к индивидуальным предпринимателям.

Если налогоплательщик одновременно относится к двум перечисленным группам, то он признается налогоплательщиком по каждому отдельно взятому основанию.

Для отдельных категорий налогоплательщиков установлены налоговые льготы, специфика которых обусловлена целевым назначением средств, источником которых он является.

От уплаты единого социального налога освобождены:

1. Организации любых организационно-правовых форме сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100 тыс. руб. на каждого работника, являющегося инвалидом I, II или III группы.

2. Работодатели с сумм выплат и иных вознаграждений, не превышающих 100 тыс. руб. в течение налогового периода на каждого отдельного работника.

Сюда относятся:

а) общественные организации инвалидов (в том числе созданные

как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, их

региональные и местные отделения;

б) организации, уставной капитал которых полностью состоит из

вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда - не менее 25%;

в) учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных

и иных социальных целей и т.д.

Указанные льготы не распространяются на налогоплательщиков, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством Российской Федерации по представлению общероссийских общественных организаций инвалидов;

3. Налогоплательщики - не работодатели, являющиеся инвалидами I, II или III группы, в части доходов от их предпринимательской или иной профессиональной деятельности в размере, не превышающем 100 тыс. руб. в течение налогового периода.

4. Российские фонды поддержки образования и науки — с сумм выплат гражданам Российской Федерации в виде грантов (безвозмездной помощи) предоставляемых учителям, преподавателям, школьникам, студентам и (или)аспирантам государственных и (или) муниципальных образовательных учреждений.

Похожие работы

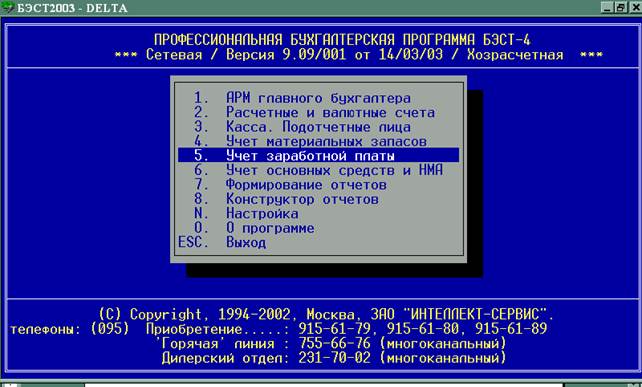

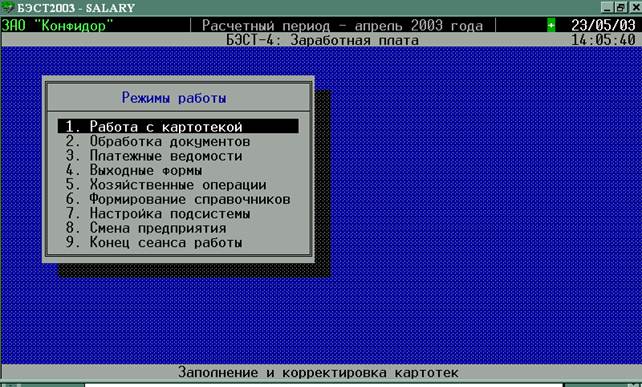

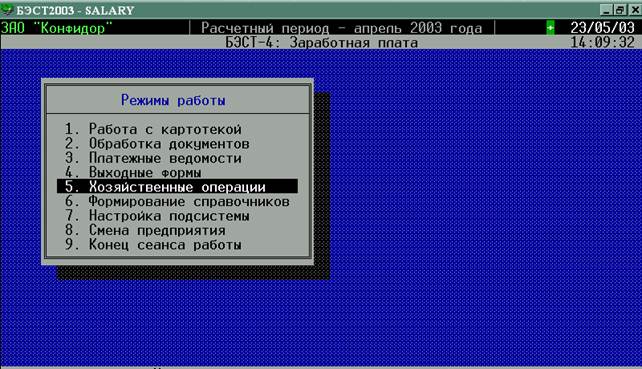

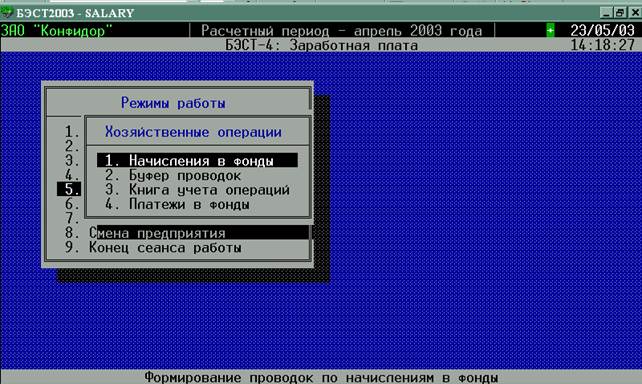

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев