Навигация

Объект налогообложения. Налоговая база. Суммы, не подлежащие налогообложению

2. Объект налогообложения. Налоговая база. Суммы, не подлежащие налогообложению.

Особенностью единого социального налога является то, что он имеет не один, как обычно, а несколько объектов налогообложения, установленных для различных категорий налогоплательщиков.

1.Для налогоплательщиков - работодателей (кроме работодателей - физических лиц) объектом налогообложения признаются:

- выплаты и иные вознаграждения, начисляемые работодателями в пользу работников по всем основаниям, в том числе: вознаграждения (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям) по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), а также по авторским и лицензионным договорам.

2.Для налогоплательщиков – физических лиц, не признаваемых индивидуальными предпринимателями объектом налогообложения признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

3. Для налогоплательщиков - не работодателей объектом налогообложения признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Для налогоплательщиков - членов крестьянского (фермерского) хозяйства (включая главу крестьянского (фермерского) хозяйства) из дохода исключаются фактически произведенные указанным хозяйством расходы, связанные с развитием крестьянского (фермерского) хозяйства.

Указанные в пункте 1 выплаты и вознаграждения

(вне зависимости от формы, в которой они производятся) не признаются

объектом налогообложения, если:

у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

у налогоплательщиков - индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

При определении налоговой базы налогоплательщики - работодатели (кроме работодателей - физических лиц) учитывают любые выплаты и вознаграждения (за исключением сумм, не подлежащих налогообложению, - статья 238 Налогового кодекса), начисленные работникам в денежной или натуральной форме, а также материальную выгоду, полученную работником от работодателя за налоговый период.

К материальной выгоде, которую получает работник за счет работодателей относятся:

- выгода от оплаты (полностью или частично) работодателем товаров (работ, услуг) или прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах работника;

- выгода от приобретения работником у работодателя товаров (работ, услуг) по ценам более низким по сравнению с ценами, которые

обычно устанавливают продавцы этих товаров (работ, услуг);

- выгода, получаемая работником в виде суммы страховых взносов

по договорам добровольного страхования в случаях, если эти взносы (полностью или частично) внесены работодателем.

Налогоплательщики - работодатели, являющиеся физическими лицами, при определении налоговой базы учитывают выплаты и вознаграждения, включая вознаграждения по договорам гражданско-правового характера, выплаченные за налоговый период в пользу работников по всем основаниям.

Налогоплательщики - работодатели определяют налоговую базу по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом (в данном случае обеспечивается индивидуальный учет). По окончании налогового периода рассчитывается полная налоговая база.

Налогоплательщики - не работодатели исчисляют налоговую базу с сумм доходов, полученных за налоговый период как в денежной, так и в натуральной форме, за вычетом расходов, связанных с их извлечением. Состав расходов, принимаемых к вычету в целях налогообложения

данной группой налогоплательщиков, определяется в порядке, аналогичном

порядку определения состава затрат, установленных для налогоплательщиков

налога на прибыль соответствующими статьями главы 25 Налогового Кодекса РФ. Фактически произведенные расходы должны быть подтверждены документально.

Норматив расходов, учитываемый при определении налоговой базы у налогоплательщиков, получающих авторские вознаграждения за создание, издание произведений науки, литературы и т.д., установлен в пределах от 20 до 40 % от доходов.

Все налогоплательщики, осуществляющие выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг), при расчете налоговой базы учитывают их по стоимости, исчисленной в рыночных ценах (в соответствии со статьей 40 Налогового Кодекса РФ), а при государственном регулировании цен - исходя из государственных регулируемых розничных цен.

При этом в стоимость товаров (работ, услуг) включаются соответствующие налоги - налог на добавленную стоимость, налог с продаж и акциз.

При определении налогооблагаемой базы по единому социальному налогу не учитываются отдельные виды выплат, доходов, стоимость оказанных услуг и т.д. По большинству позиций суммы, не подлежащие налогообложению, совпадают с суммами, не включаемыми в состав доходов, учитываемых при определении налога на доходы физических лиц.

![]() В отличие от ранее действовавших законодательных актов характерна более широкая социальная направленность этих льгот.

В отличие от ранее действовавших законодательных актов характерна более широкая социальная направленность этих льгот.

Суммы, не подлежащие налогообложению, перечислены в статье 238 Налогового кодекса. Рассмотрим некоторые из них:

- государственные пособия, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по

безработице, беременности, родам;

- компенсационные выплаты, установленные в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления (возмещение вреда, причиненного увечьем, иным повреждением здоровья);

- бесплатное предоставление жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения;

- оплата стоимости или выдача полагающегося натурального довольствия и т.д.;

- суммы материальной помощи, оказываемой работодателями работникам в связи со стихийным бедствием, другими чрезвычайными обстоятельствами и т.д.;

- суммы материальной помощи, оказываемой организацией, финансируемой из бюджета, работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (но не более 2000 руб. на одно физическое лицо за налоговый период);

- суммы возмещения (оплата) организацией, финансируемой из бюджета, своим бывшим работникам (пенсионерам по возрасту и инвалидности, членам их семей) стоимости приобретенных ими медикаментов по назначению врача (но не более 2000 руб. на одно физическое лицо за налоговый период);

- выплаты, осуществляемые за счет членских профсоюзных взносов

каждому члену профсоюза при условии, если они производятся не

чаще одного раза в три месяцам не превышают 10 тыс. руб. в год;

- суммы, выплачиваемые за счет членских взносов садоводческих,

садово-огородных, гаражно-строительных и жилищно-строительных кооперативов (товариществ) лицам, выполняющим работы,

оказывающим услуги для этих организаций;

- доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от сельскохозяйственной продукции, ее переработки и реализации - в течение пяти лет, начиная с года регистрации хозяйства.

Это далеко не полный перечень сумм, не подлежащих налогообложению единым социальным налогом.

Похожие работы

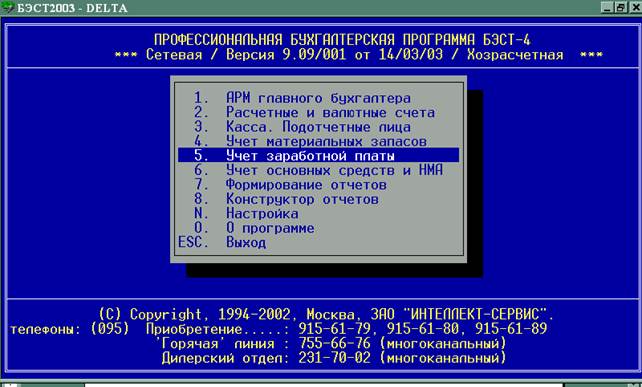

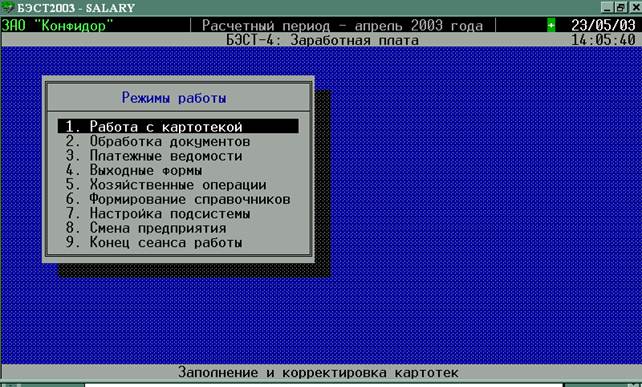

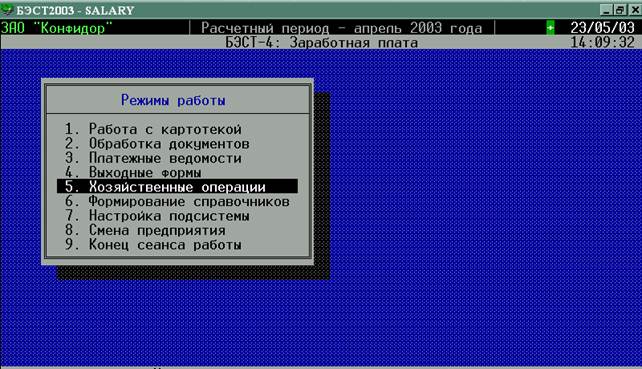

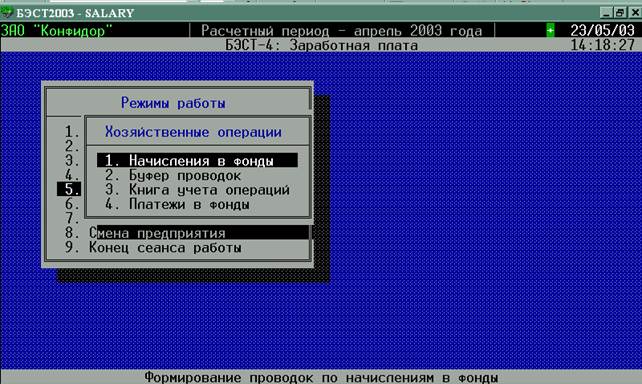

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев