Навигация

Бухгалтерский учет расчетов по ЕСН

2 Бухгалтерский учет расчетов по ЕСН

2.1 Бухгалтерский учет расчетов по социальному страхованию

В соответствии со второй частью НК РФ с 01.01.01 г. введен ЕСН, зачисленный в государственные внебюджетные фонды – Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования РФ и предназначенный для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Объектом налогообложения для исчисления налога признаются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям.

Пример. Выплаты, начисленные в пользу инженера-конструктора М.П. Иванова, в год составили 60000 руб. ЕСН, в этом случае равен 60000 х 35,6% = 21360 руб. в год. Налог на прибыль, если не учитывать данные выплаты в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, увеличивается на (60000 руб. + 21360 руб.) х 24% = 19526,40 руб. Экономия на налогах, если вместо ЕСН уплачивать налог на прибыль, составит 1833,60 руб. в год.

С другой стороны, если организация имеет право на применение регрессных ставок ЕСН, то уменьшение налога за счет налога на прибыль будет не всегда выгодно.

Пример. Доход Р.П. Александрова за год составил 140000 руб. ЕСН в этом случае равен 35600 руб. + ((140000 руб. – 100000 руб.) х 20% = 43600 руб. если не учитывать выплаты в пользу Р.П. Александрова в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, то налог на прибыль увеличится на (140000 руб. + 43600 руб.) х 24% = 44064 руб. Таким образом, в данном случае получается, что если вместо ЕСН начислять повышенный налог на прибыль, то организация на налогах дополнительно теряет 44064 руб. – 43600 руб. = 464 руб.

Пример. Налоговая база адвоката, с которой уплачивается налог, - 450000 руб. У адвоката отсутствуют основания для применения налоговых льгот. Фактически полученный доход адвоката (450000 руб.) относится к интервалу налоговой базы от 300001 руб. до 600000 руб. Сумма исчисленного социального налога в федеральный бюджет – 21650 руб. (17600 + 2,7% от 150000 руб.), в Федеральный фонд медицинского страхования – 550 руб. (400 руб. + 0,1% от 150000 руб.), в Территориальный фонд медицинского страхования – 8400 руб. (7200 руб. + 0,8% от 150000 руб.)

Рассчитаем сумму ЕСН, начисленную на заработную плату работников, занятых в видах деятельности с разными режимами налогообложения. Приведем алгоритм распределения выплат для расчета ЕСН.

1. Определить долю доходов (выручки), полученных от разных видов деятельности, по формуле (1).

![]() , (2.1)

, (2.1)

где ![]() - доля выручки от деятельности;

- доля выручки от деятельности;

![]() - сумма выручки, полученных от разных видов деятельности.

- сумма выручки, полученных от разных видов деятельности.

2. Рассчитать сумму выплат и вознаграждений, относящихся к общей системе налогообложения, по формуле (2).

![]() , (2.2)

, (2.2)

где ![]() - сумма заработной платы;

- сумма заработной платы;

![]() - общая сумма заработной платы;

- общая сумма заработной платы;

3. Определить сумму ЕСН по формуле (3).

![]() , (2.3)

, (2.3)

где ![]() - сумма заработной платы сотрудника, относящаяся к деятельности;

- сумма заработной платы сотрудника, относящаяся к деятельности;

![]() - ставка налога.

- ставка налога.

Ставки для расчета ЕСН установлены ст. 241 Налогового кодекса РФ.

Пример. Организация в 2007 г. занимается розничной и оптовой торговлей. В отношении розничной торговли организация применяет ЕНВД, а оптовая торговля подпадает под общий режим налогообложения. В организации есть работники, которые заняты и той, и другой деятельностью. Например, сотрудниками, совмещающими два вида деятельности, являются Иванов И.И., Петров П.П. Для распределения их заработной платы между оптовой и розничной торговлей организации использует сумму удельного веса выручки, исчисленной за каждый месяц. Такой порядок закреплен в учетной политике организации. Зарплата Иванов И.И. составила 30000 руб., а Петрова П.П. – 45000 руб. Приведем выручку за январь 2007 г. (смотрите таблицу 2.1).

Таблица 2.1 – Выручка организации за январь 2007 г.

| Месяц отчетного периода | Выручка от реализации (без НДС), руб. | Всего | |

| Оптовая торговля | Розничная торговля | ||

| Январь 2007 г. | 500000 | 400000 | 900000 |

Рассчитаем ЕСН. Доля выручки от оптовой торговли составляет 0,56 (500000 руб. : 900000 руб.).

Налоговая база по ЕСН у Иванова И.И. составила 16800 руб. (30000 руб. х 0,56).

Начисленная Иванову И.И. заработная плата за январь 2007 г. облагается в соответствии с первым интервалом установленной шкалы ставок (до 280000 руб.).

Сумма налога, исчисленная с заработной платы Иванова, приходящейся на общий режим, за январь составила:

- в федеральный бюджет (20%) – 3360 руб. (16800 руб. х 20%);

- в ФСС (2,9%) – 487 руб. (16800 х 2,9%);

- в ФФОМС (1,1%) – 185 руб. (16800 руб. х 1,1%);

- в ТФОМС (2%) – 336 руб. (16800 руб. х 2%).

Итого: 4368 руб.

Аналогичный расчет производится и по заработной плате Петрова П.П.

Налоговая база по ЕСН у Петрова П.П. – 2520 руб. (45000 руб. х 0,56). Зарплата Петрова П.П. за январь 2007 г. также попадает в первый интервал шкалы ставок (до 280000 руб.).

Сумма налога с заработной платы Петрова за январь составила:

- в федеральный бюджет (20%) – 5040 руб. (25200 руб. х 20%);

- в ФСС (2,9%) – 731 руб. (25200 х 2,9%);

- в ФФОМС (1,1%) – 277 руб. (25200 руб. х 1,1%);

- в ТФОМС (2%) – 504 руб. (25200 руб. х 2%).

Итого: 6552 руб.

Полученные данные отразим в разделе 2.1 Расчета авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, утвержденного Приказом Минфина России от 09.02.2007 № 13н.

Фрагмент раздела 2.1 Расчета авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам.

В графах 2-5 раздела 2.1 Расчета указывается общая сумма заработной платы двух работников, относящаяся к общему режиму налогообложения за отчетный период, равная 42000 руб. (16800 + 25200).

Сумма ЕСН (авансового платежа по налогу), подлежащая уплате в федеральный бюджет, может быть уменьшена налогоплательщиком на сумму начисленных за тот же период страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховому взносу).

Но сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), которая должна быть уплачена в федеральный бюджет, начисленную за тот же период. Величину налогового вычета нужно считать от суммы выплат, приходящихся на общий режим. При этом применяются тарифы, соответствующие размеру этих выплат. Подобную позицию занял Минфин в письме от 07.12.2005 № 03-05-02-04/216 [6, с. 12].

Похожие работы

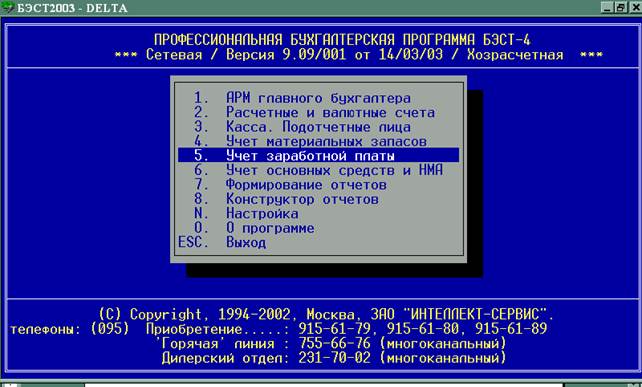

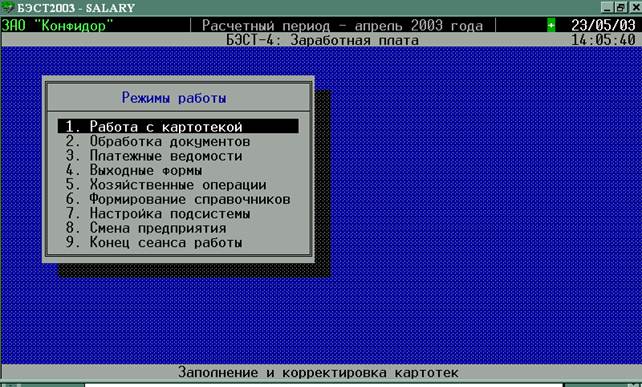

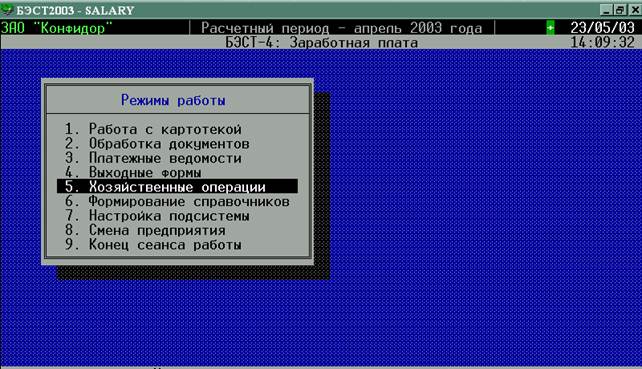

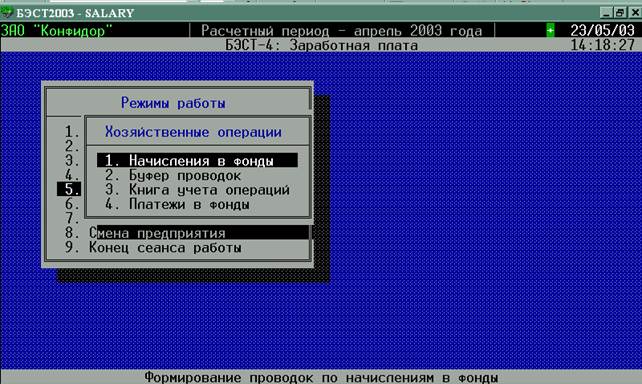

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев