Навигация

Организация и планирование выездной налоговой проверки

2.1 Организация и планирование выездной налоговой проверки

Выездная налоговая проверка проводится на основании решения руководителя (заместителя руководителя) налогового органа на территории (в помещении) налогоплательщика (п. 1 ст. 89 НК РФ).

Решение о проведении выездной налоговой проверки должно содержать следующие сведения (ч. 4 п. 2 ст. 89 НК РФ):

1) полное и сокращенное наименование (фамилию, имя, отчество - для физических лиц) налогоплательщика;

2) предмет проверки, т.е. сведения о налогах, правильность исчисления и уплаты которых подлежит проверке;

3) периоды, за которые проводится проверка;

4) должность фамилию и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Форма решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки утверждается ФНС России (ч. 5 п. 2 ст. 89 НК РФ).

Выездной налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, непосредственно предшествующих году проведения проверки (ч. 2 п. 4 ст. 89 НК РФ).

Что касается проверки периодов текущего года, то налоговые органы всегда исходили из того, что закон не ограничивает их права на проведение камеральных и выездных налоговых проверок за текущий год. Думается, что и после внесения изменений в НК РФ подобная практика сохранится.

По общему правилу налоговые органы не вправе проводить две выездные налоговые проверки и более по одним и тем же налогам за один и тот же период, а общее число выездных налоговых проверок в течение календарного года должно быть не больше двух (п. 5 ст. 89 НК РФ).

Но в силу части второй п. 10 ст. 89 НК РФ данное правило не применяется в двух случаях:

1) при назначении повторной выездной налоговой проверки (ч. 4 п. 10 ст. 89 НК РФ), проводимой:

· вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

· налоговым органом, ранее проводившим проверку, - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере меньшем ранее заявленного. Причем во втором случае может проверяться, только тот период, за который представлена уточненная налоговая декларация. И это - существенная новелла Налогового кодекса;

2) при назначении выездной налоговой проверки, осуществляемой в связи с реорганизацией или ликвидацией организации-налогоплательщика (п. 11 ст. 89 НК РФ).

Таким образом, если перечисленные основания отсутствуют, то налоговый орган не вправе осуществлять повторную выездную налоговую проверку по одним и тем же налогам в течение одного периода.

Выездная налоговая проверка не может продолжаться более двух месяцев (п. 6 ст. 89 НК РФ). Но данное правило претерпевает существенные коррективы в случаях:

· продления срока выездной налоговой проверки;

· приостановления ее проведения.

Установленный в п. 6 ст. 89 НК РФ двухмесячный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев.

Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются ФНС России (ч. 2 п. 6 ст. 89 НК РФ).

При подготовке к проверке обязательно составляется программа (план) ее проведения. Программа (план) проверки представляет собой перечень вопросов, подлежащих выяснению в ходе предстоящей проверки. Программы проверок по отдельным видам налогов включают вопросы, связанные с исчислением этих налогов (табл. 2).

Таблица 2 - План налоговой проверки Налогоплательщик ООО «ОптХозТорг»

Идентификационных номер налогоплательщика 002443018956.

Период с 01.01.2008 г. по 31.12.2008 г.

| Вопросы проверки | Проверяемые документы |

| Проверка правильности начисления налогооблагаемой базы единого социального налога | Ведомость, журналы- ордера, главная книга, приказ по учетной политике |

| Проверка правильности применения ставок единого социального налога | Ведомости, журналы- ордера, приказ по учетной политике |

| Проверка правильности расчетов сумм единого социального налога | Налоговые декларации |

| Проверка применения льгот при расчете и уплате единого социального налога | Налоговые декларации |

| Проверка полноты и своевременности уплаты единого социального налога в бюджет | Ведомости, журнал - ордер по счету 51, платежные поручения |

| Проверка правильности составления бухгалтерских проводок по начислению и уплате единого социального налога в бюджет | Ведомость, журналы-ордера , главная книга |

| Проверка правильности составления и своевременности представления в налоговые органы отчетности по единого социального налога | Налоговые декларации |

| Проверка правильности ведение аналитического и синтетического учета | Ведомости, журналы ордера, Главная книга, бухгалтерский баланс |

Налоговый инспектор Колиснеченко А.А.

После планирования и подготовки выездной налоговой проверки, следующим этапом работы налоговой инспекции является проведение проверки, методика которой изучена в следующем разделе курсовой работы.

Похожие работы

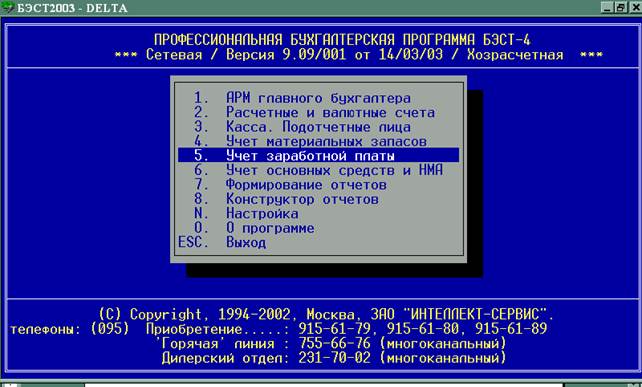

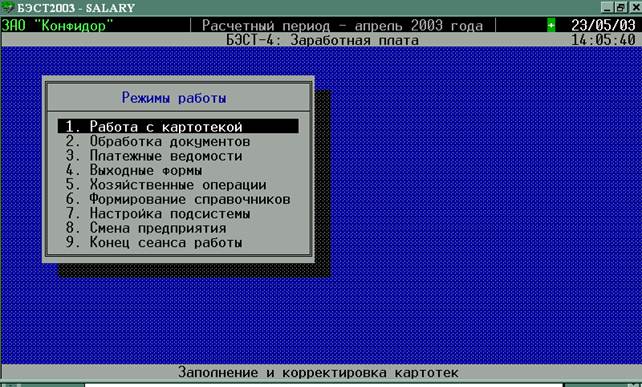

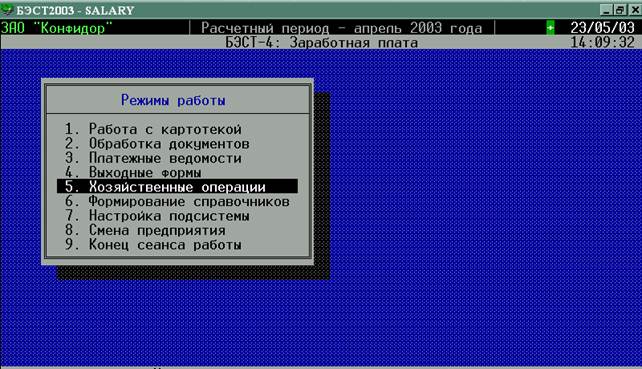

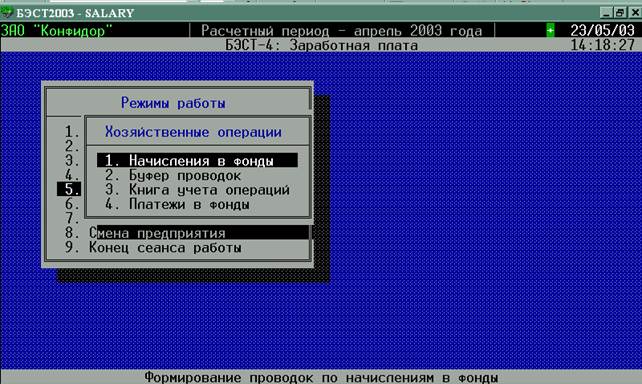

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев