Навигация

Методы разработки стратегии

1.1.3 Методы разработки стратегии

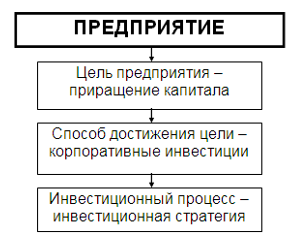

В данной курсовой работе будет рассмотрена три основных метода. Первым методом разработки инвестиционной стратегии предприятия является формирование стратегических целей инвестиционной деятельности.

Стратегические цели инвестиционной деятельности предприятия представляют собой описанные в формализованном виде желаемые параметры его стратегической инвестиционной позиции, позволяющие направить эту деятельность в долгосрочной перспективе и оценивать ее результат.[4]

Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям, основными из которых являются:

- Подчиненность главной цели инвестиционного менеджмента;

- Ориентация на высокий результат инвестиционной деятельности;

- Реальность (достижимость);

- Измеримость;

- Однозначность трактовки;

- Научная обоснованность;

- Поддержка;

- Гибкость.

Формирование стратегических целей инвестиционной деятельности требует предварительной их классификации по определенным признакам, приложение Б, рис.1.2.[13]

С учетом рассмотренных принципов классификации организуется процесс формирования стратегических целей инвестиционной деятельности предприятия. Этот процесс осуществляется по следующим этапам:

1. Рестроспективный анализ тенденций развития основных результатов показателей инвестиционной деятельности в увязке с динамикой факторов внешней инвестиционной среды и параметрами внутреннего инвестиционного потенциала предприятия.

2. Формулировка стратегической цели инвестиционной деятельности предприятия.

3. Определение желательных и возможных тенденций развития отдельных показателей инвестиционной деятельности, обеспечивающих достижение ее главной цели.

4. Определение нежелательных, но возможных тенденций развития отдельных результатов инвестиционной деятельности, препятствующих достижению главной цели.

5. Учет объективных ограничений в достижении желаемых параметров стратегической инвестиционной позиции предприятия.

6. Формирование основных стратегических целей инвестиционной деятельности, обеспечивающих достижение ее главной цели.

Вторым методом разработки инвестиционной стратегии предприятия является метод обоснование стратегических направлений и форм инвестиционной деятельности.[4]

Разработка стратегических направлений инвестиционной деятельности предприятия базируется на системе целей этой деятельности. В процессе разработки последовательно решаются следующие задачи:

1. Определение соотношения различных форм инвестирования на отдельных этапах перспективного периода.

2. Определение отраслевой направленности инвестиционной деятельности.

3. Определение региональной направленности инвестиционной деятельности.

Определение соотношения различных форм инвестирования на отдельных этапах перспективного периода связано, прежде всего, с действием объективные внешних и внутренних факторов:

1. Функциональная направленность деятельности предприятия - влияет на соотношение форм реального и финансового инвестирования.

2. Стадия жизненного цикла предприятия - определяет потребности и возможности осуществления различных форм инвестирования. Так, на стадиях «детства» и «юности» подавляющая доля осуществляемых предприятием инвестиций носит реальную форму; на стадии «ранней зрелости» эта форма инвестиций также преобладает; лишь на стадии «окончательной зрелости» предприятия могут позволить себе существенное расширение удельного веса финансовых инвестиций.

3. Размеры предприятия - влияют на соотношение форм реального и финансового инвестирования опосредованно через возможный объем формирования инвестиционных ресурсов. У небольших и средних предприятий, свободный доступ которых к заемным финансовым ресурсам ограничен, имеются определенные сложности в формировании «критической массы инвестиций», обеспечивающей рентабельное развитие операционной деятельности. В связи с этим, инвестиционная деятельность небольших и средних производственных предприятий сконцентрирована преимущественно на реальном инвестировании, т.к. для осуществления финансовых инвестиций у них отсутствуют соответствующие ресурсы.

4. Характер стратегических изменений операционной деятельности - определяет различную цикличность формирования и использования инвестиционных ресурсов, а соответственно и формы их задействования в инвестиционном процессе.

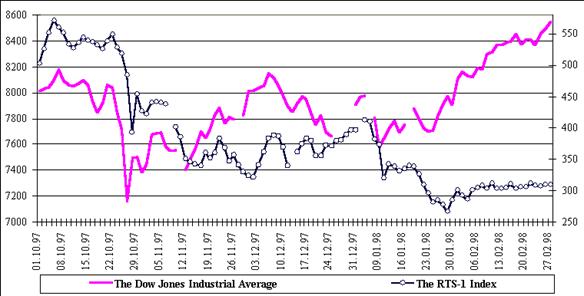

5. Прогнозируемая ставка процента на финансовом рынке - оказывает влияние на соотношение форм реального и финансового инвестирования предприятия через механизм формирования нормы чистой инвестиционной прибыли.

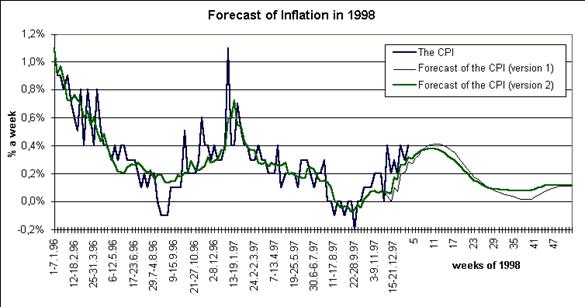

6. Прогнозируемый темп инфляции - оказывает влияние на соотношение форм реального и финансового инвестирования предприятия в связи с различным уровнем противоинфляционной защищенности объектов (инструментов) инвестирования. Реальные инвестиции имеют высокий уровень противоинфляционной защиты, так как цены на объекты реального инвестирования возрастают обычно пропорционально темпу инфляции.

Альтернативность стратегического выбора форм реального и финансового инвестирования на отдельных этапах стратегического периода может определяться социальными, экологическими, имиджевыми и другими факторами. С учетом этих факторов соотношение различных форм инвестирования дифференцируется по отдельным интервалам стратегического периода.

Определение отраслевой направленности инвестиционной деятельности является наиболее сложной задачей разработки инвестиционной стратегии. Она требует поэтапного подхода к прогнозированию инвестиционной деятельности в увязке с общей стратегией экономического развития предприятия.

Третьим методом разработки инвестиционной стратегии предприятия является оценка результативности разработанной инвестиционной стратегии.

Оценка результативности инвестиционной стратегии, разработанной предприятием, осуществляется по следующим основным параметрам:

1. Согласованность инвестиционной стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий.

2. Согласованность инвестиционной стратегии предприятия с предполагаемыми изменениями внешней инвестиционной среды.

3. Согласованность инвестиционной стратегии предприятия с его внутренним потенциалом.

4. Внутренняя сбалансированность инвестиционной стратегии.

5. Реализуемость инвестиционной стратегии.

6. Приемлемость уровня рисков, связанных с реализацией инвестиционной стратегии.

7. Экономическая эффективность реализации инвестиционной стратегии.

8. Внешнеэкономическая эффективность реализации инвестиционной стратегии.

При положительных результатах оценки разработанной инвестиционной стратегии, соответствующих избранным критериям и менталитету инвестиционного поведения, она принимается предприятием к реализации.[4]

Похожие работы

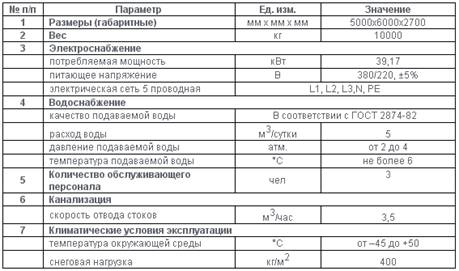

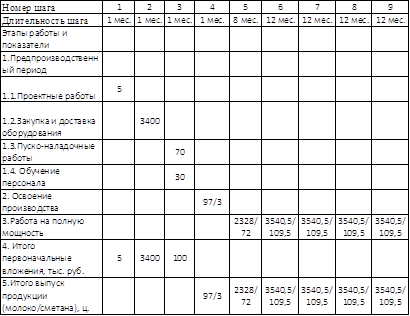

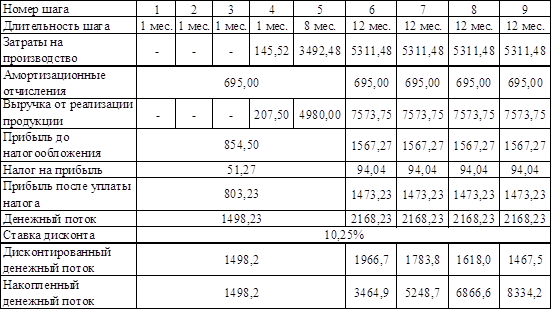

... , и предполагается, что возмещение предоставленных фондов произойдет, прежде всего, за счет денежных потоков. [6] 2. Анализ и оценка производственного потенциала исследуемого объекта 2.1 Характеристика объекта Открытое акционерное Общество «Шебекинский маслодельный завод» (ОАО «ШМЗ»), зарегистрировано Администрацией г. Шебекино Белгородской области, регистрационный № 69 от 22.01.1993 г., ...

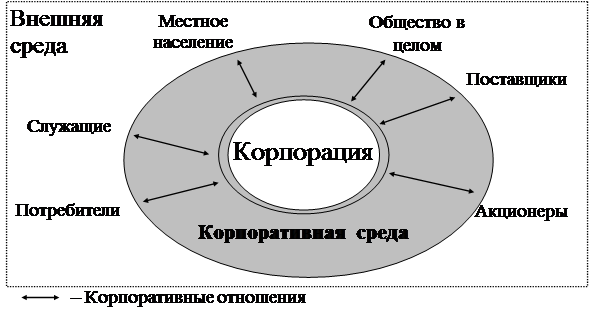

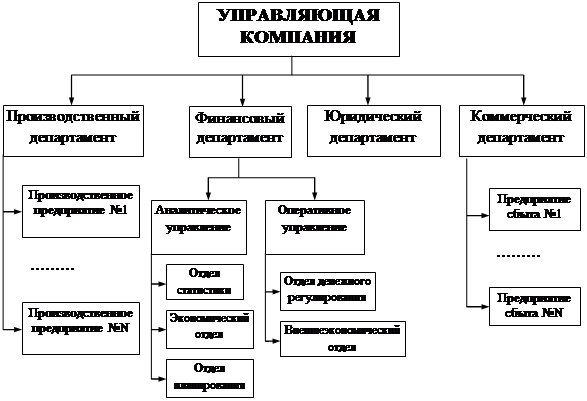

... существенно приблизить начальную цену пакета акций к рыночным котировкам: 1. Метод расчетной капитализации. 2. Метод группировок. 3. Практическая реализация основных положений инвестиционной стратегии корпорации 3.1. Основные критерии принятия решения на инвестирование Эффективность и внешняя среда Эффективность инвестиционной деятельности весьма важно рассматривать не только как ...

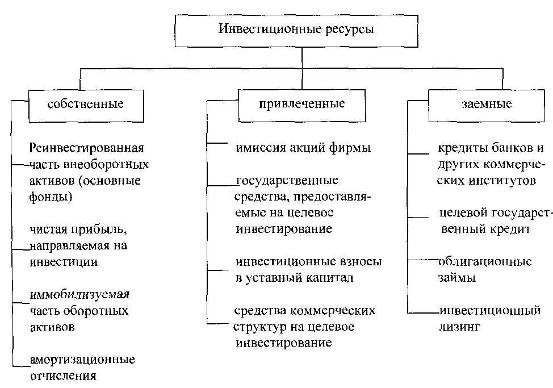

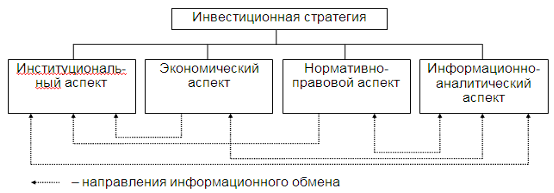

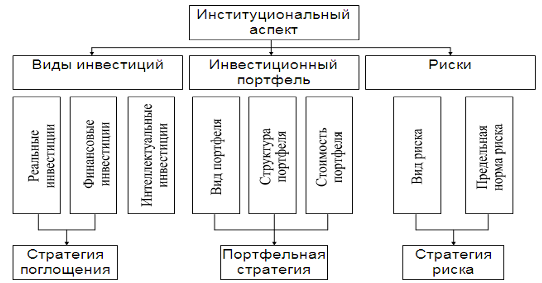

... формируется только по конкретным направлениям деятельности, требующим обеспечения наиболее эффективного управления для достижения главной стратегической цели. В рамках инвестиционной стратегии предприятия разрабатывается политика: • управления реальными инвестициями; • управления финансовыми инвестициями; • формирования инвестиционных ресурсов; • управления инвестиционными рисками. 2. ...

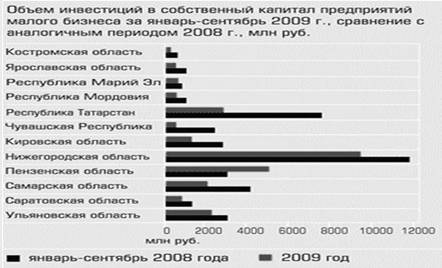

... и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой. 3. Предложения по формированию инвестиционной стратегии Чувашской республики Переход России к устойчивому развитию невозможен без обеспечения устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не обеспечивают ...

0 комментариев