Навигация

3. Специальная часть

3.1 Инвестиционные проекты, их сущность

В современной экономической науке разработана система научно-практических знаний, связанная с проблемами инвестиций и инвестиционной политики, получившая название инвестиционный менеджмент.

Сущность инвестиционного менеджмента заключается в постановке грамотной работы с инвестициями, направленной на получение прибыли и расцвета компании.

Основной целью инвестиционного менеджмента принято считать положительные желаемые конечные результаты, которых требуется достичь в процессе управления инвестициями компании в виде ряда промежуточных или конечных результатов ее деятельности.

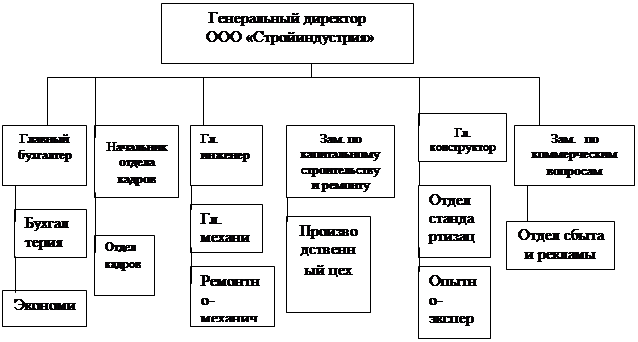

Основные цели и задачи инвестиционного менеджмента приведены на рис. 1.1.

Главными направлениями инвестирования компаний-лидеров являются:

- рост конкурентоспособности. Это главное направление инвестирования, потому что неконкурентоспособные компании становятся банкротами;

- рост доходности инвестируемого капитала;

- развитие производственного, кадрового и экономического потенциалов компании.

В российских условиях применяют упрощенные расчеты, которые приводят к выбору неэффективных вариантов из имеющихся немногочисленных альтернатив. Во многих организациях крупные инвестиции на покупку оборудования, реконструкцию часто реализуются вслепую, наугад, с расчетами по устаревшим методикам, которые дают ложный ответ о реальной отдаче и эффективности капиталовложений.

Инвестиции – вложения денежных средств в различного рода активы для дальнейшего получения доходов от них. Инвестициями называют покупку предприятиями нового оборудования, физическими лицами – ценных бумаг на фондовой бирже и прямые инвестиции в предприятия на конкретные производственные проекты.

Рис. 1.1 – Цели и задачи инвестиционного менеджмента[3]

В коммерческой практике принято различать три типа инвестиций с точки зрения объекта, на который они направлены[4]:

1. Инвестиции в физические (реальные) активы (производственные здания, сооружения, любые виды машин и оборудования со сроком службы более одного года).

2. Инвестиции в нематериальные активы (ценности, получаемые фирмой в результате приобретения лицензий, разработки торговых знаков, переобучение или повышение квалификации персонала).

3. Инвестиции в денежные активы, или портфельные инвестиции (права на получение денежных сумм от других физических и юридических лиц в виде депозитов в банке, облигаций, акций или, другими словами, контракты, записанные на бумаге).

Инвестиции могут быть внешними и внутренними. Внутренние инвестиции предприятия – это инвестиции, осуществляемые за счет собственных источников, в частности нераспределенной прибыли. Внешние инвестиции привлекают извне посредством продажи акций и облигаций предприятия, получения банковских ссуд.

По срокам действия инвестиции разделяются на долгосрочные (более 12 месяцев) и краткосрочные (менее 12 месяцев).

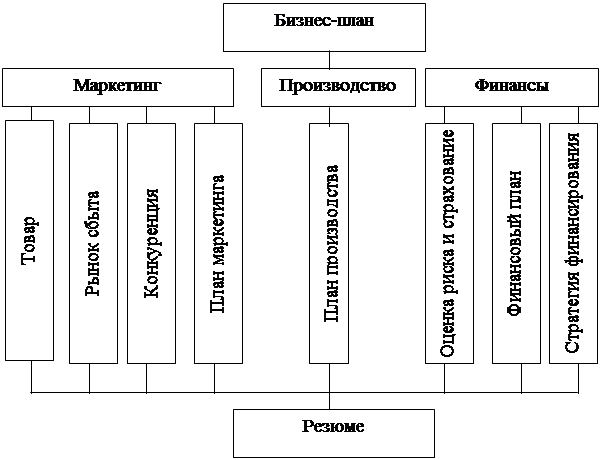

Сегодня мощный инструмент инвестиционного планирования в России сведен к бизнес-планам, которые часто рассчитаны с ошибками, выполнены формально, для получения кредитов, а не для эффективного управления ими. Срок жизни среднего бизнес-плана не более 10 дней, но и устаревшие планы продолжают упорно использовать в практике управления компаниями месяцами и даже годами. В бизнес-план встроены десятки и сотни взаимозависимых показателей, которые быстро изменяются, но большая часть этих изменений чаще всего не учитывается.

Во многих компаниях руководители и многие менеджеры не могут проверить правильность и корректность сделанных расчетов, так как не владеют технологиями расчета основных показателей. Бизнес-планы многих российских компаний вместо инструмента планирования стали многостраничными, бюрократизированными и неуправляемыми документами. Часто ошибочный бизнес-план ведет к банкротству руководство, которое слышать не хочет о планировании затрат на науку и исследования, обучение своего персонала новым методам[5].

Существуют два основных теоретико-экономических подхода: нормативный (предписывающий инвестору, что и как делать) и позитивный (описывающий модели ценообразования и динамики рынков). Самыми важными их представителями являются соответственно две работы (получившие каждая Нобелевскую премию по экономике) – подход Гарри Марковица к проблеме оптимального портфеля и модель оценки финансовых активов (Capital Asset Pricing Model, САРМ) Уильяма Шарпа[6].

В качестве основных понятий теории инвестиций выделяют инвестиционную среду и инвестиционный процесс, которые и определяют выбор инвесторов. Основными компонентами инвестиционной среды являются ценные бумаги, обращающиеся на финансовом рынке, условия их продажи и приобретения; структура финансовых рынков, а также финансовые посредники, функционирующие на этих рынках и связывающие покупателей и продавцов.

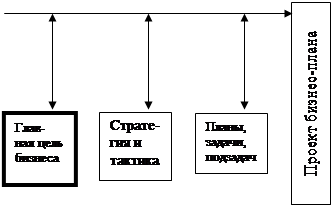

Инвестиционный процесс состоит из выбора инвестиционной политики, или стратегии инвестора, анализа рынка ценных бумаг; формирования портфеля ценных бумаг; оценки эффективности портфеля и его пересмотра. Инвестиционная политика подразумевает выбор инвестором цели, объема инвестируемых средств, приблизительной структуры портфеля. Инвестор планирует, какой тип бумаг он будет покупать, на какой срок, на каком рынке. Разные инвесторы ставят перед собой различные цели в зависимости от индивидуальных предпочтений. Коротко этапы инвестиционного процесса заключаются в следующем:

1. Выбор инвестиционной политики (ответ на вопрос «что есть» и «что нужно»).

2. Анализ рынка – фундаментальное и техническое прогнозирование рисков и доходностей на рынке.

3. Формирование портфеля активов – распределение капитала между выбранными активами в определенной пропорции для достижения заданной цели.

4. Реструктурирование портфеля – изменение состава портфеля при изменении целей и внешних условий.

5. Оценка эффективности портфеля – сравнение качества управления портфелем с эталоном[7].

Инвестиционный портфель – это комбинация различных ценных бумаг, составленная инвестором в соответствии с его предпочтениями относительно риска и доходности.

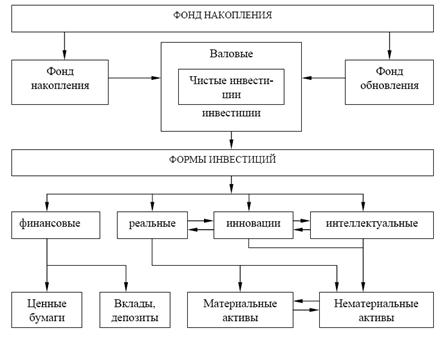

На рис. 1.2 приведена схема классификации инвестиций по формам. Фонд накопления как сберегаемая часть национального дохода является основным источником инвестиций. Условно он может быть подразделен на фонд возмещения и фонд обновления. За счет этих фондов осуществляются соответственно валовые и чистые (в их составе) инвестиции.

Рис. 1.2 – Классификация инвестиций[8]

Финансовые инвестиции – это вложения средств в различные финансовые инструменты: фондовые (инвестиционные) ценные бумаги, специальные (целевые) банковские вклады, депозиты, паи и т.д.[9]

Реальные инвестиции – это вложения в производственные фонды (основные и оборотные). В основном, это вложения в материальные активы – здания, сооружения, оборудование и другие товароматериальные ценности, а также нематериальные активы (патенты, лицензии, «ноу-хау», техническая, научно-практическая, инструктивная, технологическая, проектно-сметная и другая документация).

Инновационная форма инвестиций (вложения в новшества) – это, в основном, вложения в нематериальные активы, обеспечивающие развитие НТП и успешное противодействие конкурентам на товарных рынках.

Инвестиционная деятельность – это последовательная совокупность действий ее субъектов (инвесторов и участников) по осуществлению инвестиций с целью получения дохода или прибыли. Каждое государство как субъект инвестиционной деятельности определяет правовые, экономические, социальные условия этой деятельности в своем законодательстве. В более узкой трактовке этого понятия употребляют термин «инвестиционный процесс». Это понятие обычно связывается с обоснованием и реализацией реальных инвестиций, т.е. с осуществлением реальных инвестиционных проектов.

В связи с тем что правовые нормы, регулирующие весь комплекс проблем, возникающих в процессе привлечения и использования инвестиций, выходят за рамки какой-либо одной отрасли права, все относящееся к регулированию инвестиционной деятельности национальное законодательство подразделяется на специальное и гражданское. Специальное законодательство составляют предметные (или рамочные) законодательные и подзаконные акты, специально ориентированные на регламентацию правового режима собственно инвестиционной деятельности или ее конкретных организационных и правовых форм, легализованных в Российской Федерации. К подобным актам относятся прежде всего Федеральные законы «Об инвестиционной деятельности в РСФСР[10]«, «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений[11]«, «Об иностранных инвестициях в РФ[12]«, «О рынке ценных бумаг[13]«, «О лизинге[14]«, «О соглашениях о разделе продукции[15]«, и некоторые другие законодательные акты, а также правовые акты Президента Российской Федерации, правовые акты Правительства Российской Федерации (например, Постановление «О комплексной программе стимулирования отечественных и иностранных инвестиций в экономику РФ[16]« и др.) и отдельные ведомственные нормативные акты Министерства финансов, Федеральной налоговой службы, Государственного таможенного комитета и т.д. Перечисленные и многие другие нормативные акты содержат нормы различных отраслей права и регулируют различные по своему характеру правоотношения в инвестиционной сфере.

Гражданское законодательство составляют комплексные законодательные и подзаконные акты, носящие универсальный характер и устанавливающие основные принципы и общие положения правового регулирования деятельности на территории Российской Федерации отечественных и зарубежных инвесторов наряду с другими субъектами хозяйственной деятельности либо комплексно регулирующие правоотношения в отдельных сферах экономики и составляющие отдельные отрасли или подотрасли российского законодательства. К таким актам относятся прежде всего Гражданский кодекс Российской Федерации[17], законодательные акты в сфере приватизации, Федеральные законы «Об акционерных обществах[18]«, «Об обществах с ограниченной ответственностью[19]«, «Об основах государственного регулирования внешнеторговой деятельности[20]«, «О валютном регулировании и валютном контроле[21]« и др., Таможенный кодекс РФ[22] и иные акты таможенного законодательства, Налоговый кодекс РФ[23] наряду с комплексом отраслевых актов, Указы Президента Российской Федерации (например, «О государственной программе приватизации государственных и муниципальных предприятий в Российской Федерации[24]« и др.), правовые акты Правительства Российской Федерации (например, Постановления «О порядке лицензирования отдельных видов деятельности», «О ввозных таможенных тарифах» и т.д.), некоторые акты Центрального банка Российской Федерации и отдельные нормативные акты федеральных органов исполнительной власти. Гражданское законодательство опосредует взаимоотношения по поводу различного рода сделок, договоров, вещных прав, вопросов представительства, исковой давности.

Субъекты Федерации принимают собственные законодательные акты по отдельным вопросам инвестиционной деятельности. Например, в г. Москве действуют: Постановления Правительства Москвы от 12 декабря 2006 г. №968-ПП «О мерах по совершенствованию подготовки и реализации инвестиционных градостроительных проектов в городе Москве», «О совершенствовании порядка организации проведения инвестиционных торгов», приложение к Постановлению Правительства Москвы от 28 декабря 2005 г. №1089-ПП «Порядок оформления и учетной регистрации инвестиционных контрактов, заключенных между Правительством Москвы и инвесторами…», распоряжения Правительства Москвы от 12 января 2006 г. №3-РП «О порядке финансового обеспечения реализации инвестиционных проектов на территории города Москвы», от 7 декабря 2004 г. №2450-РП «О мерах по повышению эффективности системы координации и контроля за реализацией инвестиционных проектов на территории города Москвы» и др.

Проблемы иерархии национальных нормативных актов в нашем праве нет. Нормы специальных законов превалируют над общегражданскими. Обычно подобная оговорка содержится в самих специальных законах, например, в п. 4 ст. 1 Закона о соглашениях о разделе продукции: «В случае, если законодательными актами Российской Федерации установлены иные правила, чем те, которые предусмотрены настоящим Федеральным законом, в сфере регулирования отношений, указанных в пункте 1 настоящей статьи, применяются правила настоящего Федерального закона». Что же касается соотношения норм международных договоров, заключенных Российской Федерацией, и национального права, то оно также однозначно решено и закреплено в первую очередь в Конституции РФ[25]. Так, ч. 4 ст. 15 Конституции РФ гласит: «Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. Если международным договором Российской Федерации установлены иные правила, чем предусмотренные законом, то применяются правила международного договора».

Аналогичный подход содержит ст. 7 ГК РФ: «1. Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются, в соответствии с Конституцией Российской Федерации, составной частью правовой системы Российской Федерации».

Существует множество норм международных актов, содержащихся в многосторонних и двусторонних международных договорах, конвенциях, договорах, заключаемых в каждом конкретном случае, которые регулируют вопросы инвестиционных отношений, например, таких документах, как: Конвенция об учреждении Многостороннего агентства по гарантиям инвестиций (Сеул, 11 октября 1985 г.), Конвенция об урегулировании инвестиционных споров между государствами и физическими или юридическими лицами других государств (Вашингтон, 18 марта 1965 г.), Конвенция УНИДРУА о международном финансовом лизинге[26]. Большую группу международных актов составляют соглашения о поощрении и взаимной защите капиталовложений между Россией и другими государствами[27].

К числу основных понятий, которыми оперируют действующее инвестиционное законодательство и отечественная наука, относятся «инвестиционная деятельность», «инвестирование», «инвестиционный процесс». С первого взгляда все они отражают одно явление – деятельность инвестора и тем самым являются синонимичными. С другой стороны, законодатель, возможно, хотел провести различие между ними и потому ввел их в оборот не случайно.

В юридической науке первые две категории обычно рассматриваются как синонимы и определяются как вложение объектов или действия инвестора по вложению объектов[28], т.е. как процесс. Это позволяет отграничить их от другой категории – инвестиции.

К примеру, В.А. Бублик предлагает следующую дефиницию. Инвестирование – это долгосрочное вложение любых видов имущественных и интеллектуальных ценностей в предпринимательскую деятельность с целью извлечения прибыли либо достижения экономического либо иного положительного социального эффекта[29]. Ю.В. Потапова полагает, что инвестиционная деятельность – это вложение объектов гражданских прав, за исключением предусмотренных законодательством, в объекты предпринимательской и (или) иной не запрещенной законом деятельности и осуществление практических действий с целью получения прибыли и (или) достижения иного полезного эффекта[30]. По мнению В.В. Бочарова, инвестиционная деятельность представляет собой совокупность практических действий юридических лиц, государства и граждан по реализации инвестиций[31].

А.А. Горягин определяет инвестиционную деятельность как коммерческую деятельность инвестиционных учреждений, направленную на получение прибыли путем систематического осуществления инвестиционных операций на основании лицензии Центрального банка Российской Федерации, полученной после государственной регистрации кредитной организации в соответствии с действующим федеральным законодательством[32]. К последней дефиниции есть справедливый вопрос. Неясно, почему ее автор сужает инвестиционную деятельность до деятельности только инвестиционных учреждений – банков, которые имеют лицензию Центрального банка Российской Федерации на осуществление банковских операций. Осуществлять вложения инвестиций могут и иные лица, например застройщики (индивидуальные предприниматели и коммерческие организации).

Федеральный закон от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (далее – Закон о капитальных вложениях) в ст. 1 предусматривает, что инвестиционная деятельность – это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. Согласно п. 2 ст. 1 Закона РСФСР от 26 июня 1991 г. №1488–1 «Об инвестиционной деятельности в РСФСР» инвестиционная деятельность также включает в себя, во-первых, вложение инвестиций, или инвестирование, а во-вторых, совокупность практических действий по реализации инвестиций[33].

Таким образом, в настоящее время в основном создана нормативная база деятельности инвесторов. Осуществление инвестиционной деятельности на территории Российской Федерации, полученный правоприменительный опыт выявили многочисленные недостатки, пробелы в инвестиционном законодательстве РФ. Несовершенство нормативной базы, отсутствие единого доктринального и законодательного подхода по вопросам инвестиционных правоотношений являются благодатной почвой для возникновения инвестиционных споров как между самими инвесторами, так и между государством и инвесторами. Поэтому, для того чтобы иметь правовые возможности для защиты прав и законных интересов инвесторов, необходим надлежащий механизм для решения возникающих споров. Для решения указанных задач исключительно важное значение имеет судебно-арбитражная практика. Согласно Конституции РФ только суд, а не какой-либо иной орган государственной власти или управления вправе принимать на себя функции и полномочия, находящиеся в компетенции судов, указанных в Конституции и федеральных конституционных законах.

Похожие работы

... 2,2 % актива сформированы за счет собственного капитала, остальные – за счет заемных средств, в итоге предприятие имеет высокую зависимость от внешних кредиторов. 1.3 Сущность инвестиционного проекта Данным проектом предполагается закупка комплекта оборудования для производства 150 тыс. в год пластиковых ящиков в ООО «Калининградский винодельческий завод». Пластиковая тара предназначена для ...

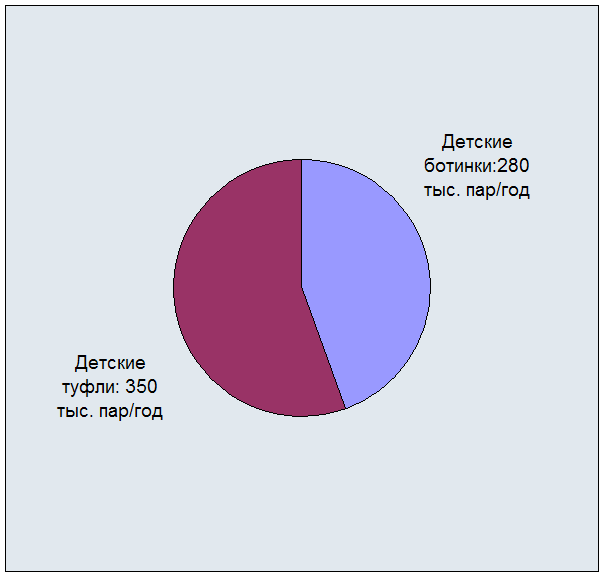

... структура. Избежать части риска поможет диверсификация деятельности предприятия. В силу специфики своей деятельности ( оптовая торговля обувью ), предприятие планирует выход на российский рынок обуви, специализируясь на производстве детской обуви. Предлагается проект создания предприятия по производству детской обуви. В качестве учредителя проекта выступит АО «Анита». Для реализации проекта ...

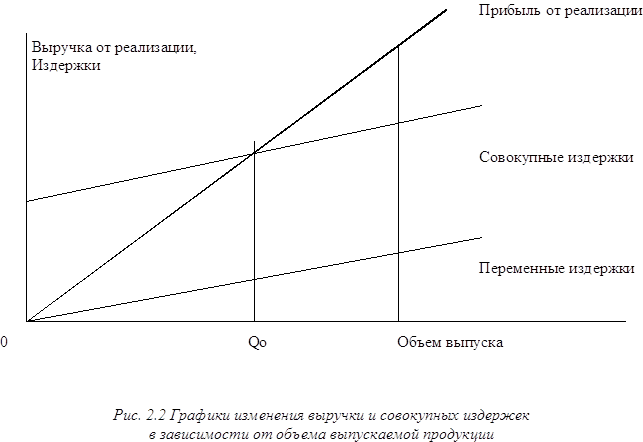

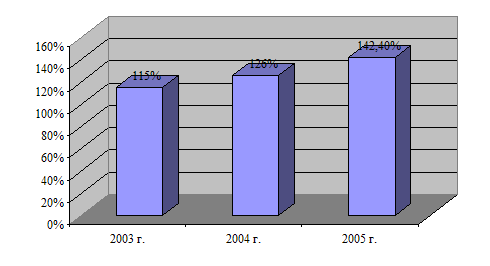

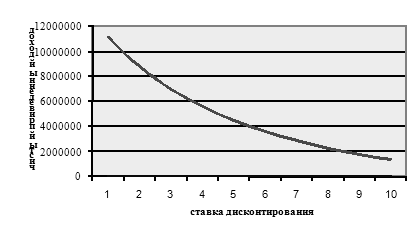

... динамики роста продаж обусловлено изученной динамикой производства в отдельных подотраслях промышленности строительных материалов (по данным Госкомстата) в настоящее время и маркетинговыми исследованиями потребительского спроса конкурирующих предприятий в данной сфере деятельности г. Южно-Сахалинска в 3-х летнем периоде. Рассмотрим планирование денежных потоков предприятия в процессе оценки ...

... в торговом обороте. Основными процессами в оптовой торговле являются приобретение и реализация оптовых партий товаров. Инвентаризация на предприятиях оптовой торговли – процесс трудоемкий и объемный по времени. Поэтому проведение ее должно быть тщательно подготовлено. Особенности бухгалтерского учета товарных операций в оптовой торговли были рассмотрены на примере ООО «БРАВО». ООО «БРАВО» ...

0 комментариев