Навигация

Расчет бухгалтерской нормы доходности

2.4 Расчет бухгалтерской нормы доходности

Коэффициент эффективности инвестиций - показатель статической финансовой оценки проекта (Accounting Rate of Return, ARR.)

Расчет основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например, ликвидационной стоимости оборудования при завершении проекта).

ARR = P r/ n лет

(I0- If)

где P r- среднегодовая величина прибыли от реализации проекта, I ср.0- средняя величина первоначальных вложений, If - ликвидационная стоимость первоначальных инвестиций.

ARR = (2 183 826,53+2 541 418,97 +2 895 686,6 +3 270 179,61+ 3 993 773,62)/5 = 6,78

2 638 000 – 441 600

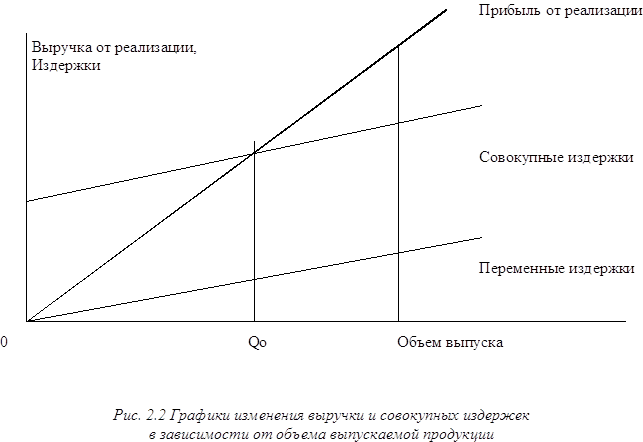

По результатам расчета можно сделать положительные выводы: инвестиции, вложенные в данный проект показывают высокую эффективность. В то же время показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределение прибыли по годам. Поскольку метод основан на бухгалтерской характеристики инвестиционного проекта - среднегодовой величине прибыли, то коэффициент эффективности инвестиций не обеспечивает количественной оценки прироста экономического потенциала компании; однако данный коэффициент дает представление о влиянии инвестиций на ее бухгалтерскую отчетность. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании.

2.5 Индекс рентабельности инвестиций

Индекс рентабельности (Profitability Index, PI) рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции):

PI= å С t (1+i)-t/I 0

Где I 0 – инвестиции предприятия в момент, С t- денежный поток предприятия в момент времени t, i –ставка дисконтирования.

PI = 1 819 127 /2638 000 +3 279 320,4 / 2638 000+

4 412 519,7/ 2638 000+5 249 515,84/2638000+5 983 723,9/ 2638 000 = 7,84

Индекс рентабельности является относительным показателем эффективности инвестиционного проекта и характеризует уровень доходов эффективности затрат, то есть эффективность вложений: чем больше значение того или иного показателя, тем выше отдача денежной единицы, инвестированной в данный проект. С целью максимизации суммарного значения NPV данному показателю следует отдавать предпочтение при комплектовании портфеля инвестиций.

Не трудно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласуется с критерием NPV.Таким образом, критерий PI является определяющим при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, но требующие разных объемов инвестиций. В данном случае выгоднее тот из них, который обеспечивает наибольшую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

2.6 Внутренняя норма рентабельности

Под внутренней нормой рентабельности (Internal Rate of Return, IRR), или внутренней нормой прибыли, инвестиций понимают значение ставки дисконтирования, при котором NPV проекта равен нулю:

IRR=i, при котором NPV=f(i) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть связаны с данным проектом.

Так, в данном случае проект финансируется полностью за счет ссуды коммерческого банка, тогда значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставке, превышение которого делает проект убыточным.

Внутренняя норма прибыли трактуется как возможная норма дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значение внутренней нормы доходности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект.

Данный критерий является основным ориентиром при принятии решения инвестором, что вовсе не умаляет роли других критериев. Для расчета IRR с помощью таблиц дисконтирования выбирают два значения коэффициента дисконтирования i1 < i2 таким образом, чтобы в интервале(i1; i2) функция NPV=f(i) = 0 меняла значение с «+» на «- » или с « - « на «+». Далее применяется формула:

IRR= i1 + f(i 1) (i2 – i1)

f(i 1) - f(I 2)

где i1- значение коэффициента дисконтирования, при котором

f(i 1)> 0 (f(i 1) <0),

i2 – значение коэффициента дисконтирования, при котором

f(i 2) < 0 (f(i 2) > 0).

Точность вычислений обратно пропорциональна длине интервала(i 1, i 2), а наилучшая аппроксимация достигается в случае, когда i 1 и i 2- ближайшие к друг другу значения коэффициента дисконтирования, удовлетворяющие условиям. Точный расчет величины IRR возможен только при помощи специальной компьютерной программы.

Рассчитаем IRR для разрабатываемого инвестиционного проекта. Проект рассчитан на 5лет. Размер требуемых инвестиций 2 638 000.Предполагаемые денежные поступления в размере 7 649491,73 руб., 10 298 901,1 руб., 13 131 539,5 руб., 16 341 354,3 руб.,20 279 505,3 руб.

Для расчета IRR с помощью таблиц дисконтирования выберем два произвольных коэффициента дисконтирования, например i 1=90% < i 2= 95 % и рассчитаем значение функции NPV=f(i).

Получаем

NPV=f(90%)=48 990,7 и NPV= f(95%)= -92 961,6,

таким образом, функция NPV=f(i) меняет свое значение с «+» на «- ».

Теперь применим формулу

IRR= i1 + f(i 1) (i2 – i1)

f(i 1) - f(I 2)

IRR= 90% + 48 990, 7 *(95%-90%) = 91,7%

48 990,7 -(-92 961,6)

Далее таким же образом, уточним полученное значение IRR путем нескольких интеграций, определив ближайшие целые значения коэффициента дисконтирования, при которых NPV меняет знак. Для данного проекта такими целыми значениями являются значения i 1=90% < i 2=92%

IRR=90% + 48 990, 7 *(92%-90%) = 91,6%

48 990,7 -(-11 637,2)

Итак, искомое значение IRR составляет, по результатам проведенных подсчетов,91,6 %. Таким образом это и есть максимальная величина ставки дисконтирования, при которой проект окажется безубыточным. Следовательно, проект имеет большой запас прочности- 71,6 %.

Основные расчеты представлены в таблице: табл. 6

| год | инвестиции | Расчет 1 | Расчет 2 | Расчет 3 | Расчет 4 | ||||

| i=90% | NPV | i =95 % | NPV | i =93 | NPV | i=92% | NPV | ||

| 0 | -2 638 000 | 1,000 | -2 638 000 | 1,000 | -2 638 000 | 1,000 | -2 638 000 | 1,000 | -2 638 000 |

| 1 | 2 183 826.53 | 0,526 | 1148692,8 | 0,513 | 1 120 303 | 0,518 | 1131 222,1 | 0,520 | 1 135 589,8 |

| 2 | 2 541 418,97 | 0,277 | 703 973 | 0,263 | 668 393,2 | 0,268 | 681 100,3 | 0,271 | 688 724,5 |

| 3 | 2 895 686,6 | 0,146 | 422 770,2 | 0,135 | 390 917,7 | 0,139 | 402 500,4 | 0,141 | 408 291,8 |

| 4 | 3 270 179,61 | 0,077 | 251 803,8 | 0,069 | 225 642,4 | 0,072 | 235 452,9 | 0,074 | 241 993,3 |

| 5 | 3 993 773,62 | 0,040 | 159 750,9 | 0,035 | 139 782,1 | 0,037 | 147 769,6 | 0,038 | 151 763,4 |

| 48 990,7 | -92 961,6 | -39 954,7 | -11 637,2 | ||||||

Похожие работы

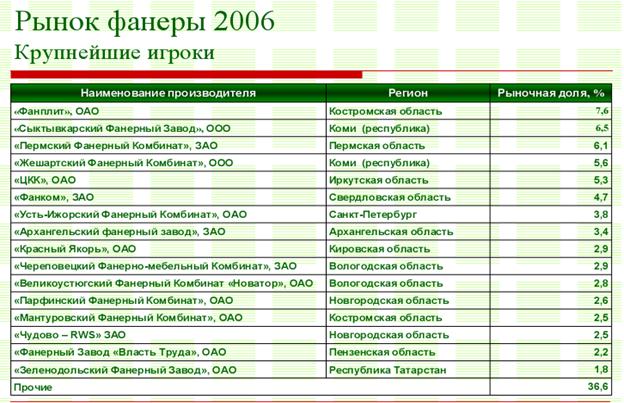

... эта тенденция будет нарастать, что повлечет за собой значительное расширение рынка сбыта для конкурентоспособных видов фанерной продукции. Предусматриваемая к выпуску настоящим проектом организации производства большеформатной фанеры в г. Глазове Удмуртской Республики экологически чистая березовая строительная фанера по своим потребительским качествам полностью соответствует требованиям мирового ...

... является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения. Критерии принятия инвестиционных решений: 1. критерии, позволяющие оценить реальность проекта: · нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, ...

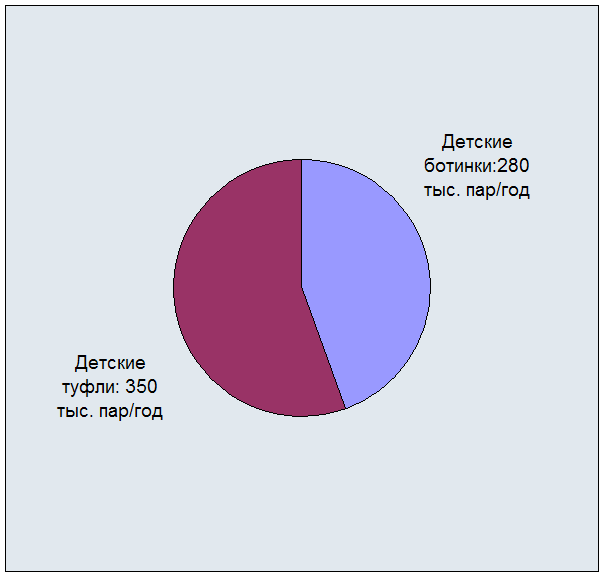

... структура. Избежать части риска поможет диверсификация деятельности предприятия. В силу специфики своей деятельности ( оптовая торговля обувью ), предприятие планирует выход на российский рынок обуви, специализируясь на производстве детской обуви. Предлагается проект создания предприятия по производству детской обуви. В качестве учредителя проекта выступит АО «Анита». Для реализации проекта ...

... дисконтированный доход, руб. 14 545 719,67 Внутренняя норма доходности 1,31 В результате проведённой работы можно сделать следующие выводы. Представленный бизнес - план развития предприятия ООО «Энергия -1» обладает достаточно высокой нормой рентабельности, это означает, что риск отклонения действительных параметров от запланированных невелик. Но более высокое значение показателя уровней ...

0 комментариев