Навигация

Оцінка ризику проекту на основі імітаційної моделі

6. Оцінка ризику проекту на основі імітаційної моделі

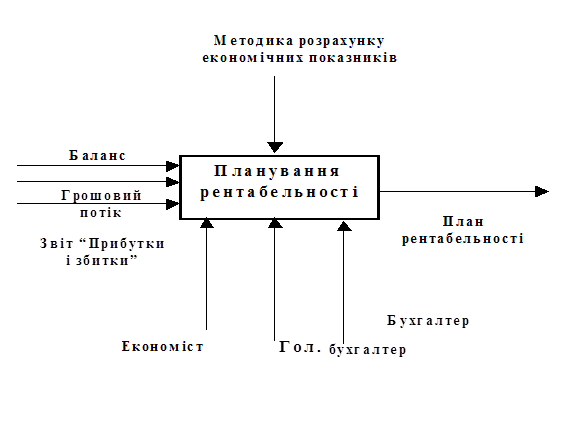

Сутність імітаційного моделювання полягає в коригуванні грошових потоків і подальший розрахунок ЧПВ для всіх можливих сценаріїв розвитку інвестиційного проекту.

На підставі експертних оцінок будують три можливих варіанти розвитку: песимістичний, оптимістичний і найбільш ймовірний. За кожним варіантом розраховується ЧПВ, тобто отримуємо ЧПВо, ЧПВп, ЧПВнв за відповідними значеннями ціни реалізації, що наводяться у таблиці. За найбільш імовірним сценарієм ЧПВ вже розрахована.

Таблиця – Можливі варіанти встановлення цін на продукцію

| Оцінка ринкової ситуації | Ціна, грн/одиницю | Експертна оцінка імовірності |

| Песимістична | 15,8 | 10% |

| Найбільш реальна | 20,5 | 70% |

| Оптимістична | 22 | 20% |

Складемо таблицю грошових потоків та розрахуємо ЧПВп при ціні 18,8 грн. за одиницю

| Пор. Номер | Елемент грошового потоку | Розрахунковий період (кроки розрахунку) | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1 | Грошові притоки, в т. ч | |||||||

| 1.1 | Виторг від реалізації | 16450,00 | 17272,50 | 18136,13 | 19042,93 | 19995,08 | 20994,83 | |

| 1.2 | Вивільнення капіталу | 800,00 | ||||||

| 1.3 | Ліквідаційна вартість | 2817,30 | ||||||

| 1.4 | Позареалізаційні доходи | |||||||

| 2 | Грошові відтоки, в т. ч. | |||||||

| 2.1 | Початкові інвестиції | 18150,00 | ||||||

| 2.2 | Поточні інвестиції | 6060,00 | ||||||

| 2.3 | Експлуатаційні витрати, без амортизації | 5075,00 | 5075,00 | 6530,00 | 6530,00 | 7645,00 | 7645,00 | |

| 2.4 | Амортизація | 2636,25 | 2636,25 | 2636,25 | 6085,08 | 4122,30 | 3751,97 | |

| 3 | Оподатковуваний прибуток | 8738,75 | 9561,25 | 8969,88 | 6427,86 | 8227,77 | 9597,86 | |

| 4 | Податок на прибуток | 2184,69 | 2390,31 | 2242,47 | 1606,96 | 2056,94 | 2399,47 | |

| 5 | Чистий прибуток | 6554,06 | 7170,94 | 6727,41 | 4820,89 | 6170,83 | 7198,40 | |

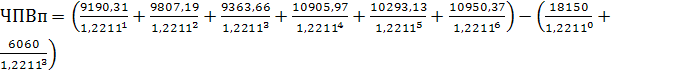

| 6 | Чистий грошовий потік від операційної діяльності (р. 5+ р. 2.4) | 9190,31 | 9807,19 | 9363,66 | 10905,97 | 10293,13 | 10950,37 | |

| 7 | Грошовий відтік від інвестиційної діяльності (2.1+2.2) | 18150,00 | 6060,00 | |||||

| 8 | Грошовий потік від інвестиційної діяльності (1.2+1.3) | 800,00 | 2817,30 | |||||

| 9 | Чистий грошовий потік від інвестиційної та операційної діяльностей (6 – 7+8) | -18150,00 | 9190,31 | 9807,19 | 4103,66 | 10905,97 | 10293,13 | 13767,67 |

| 10 | Кумулятивний чистий грошовий потік від інвестиційної та операційної діяльностей | -18150,00 | -8959,69 | 847,50 | 4951,16 | 15857,12 | 26150,26 | 39917,92 |

| 11 | Дисконтований грошовий потік від інвестиційної та операційної діяльностей (9 / (1+і)t) | -18150,00 | 7526,26 | 6577,21 | 2253,81 | 4905,23 | 3791,33 | 4152,91 |

| 12 | Кумулятивний дисконтований грошовий потік від інвестиційної та операційної діяльностей | -18150,00 | -10623,74 | -4046,53 | -1792,72 | 3112,51 | 6903,84 | 11056,75 |

=9767,56

=9767,56

Складемо таблицю грошових потоків та розрахуємо ЧПВо при ціні 25 грн. за одиницю.

| Пор. Номер | Елемент грошового потоку | Розрахунковий період (кроки розрахунку) | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1 | Грошові притоки, в т. ч | |||||||

| 1.1 | Виторг від реалізації | 21875,00 | 22968,75 | 24117,19 | 25323,05 | 26589,20 | 27918,66 | |

| 1.2 | Вивільнення капіталу | 800,00 | ||||||

| 1.3 | Ліквідаційна вартість | 2817,30 | ||||||

| 1.4 | Позареалізаційні доходи | |||||||

| 2 | Грошові відтоки, в т. ч. | |||||||

| 2.1 | Початкові інвестиції | 18150,00 | ||||||

| 2.2 | Поточні інвестиції | 6060,00 | ||||||

| 2.3 | Експлуатаційні витрати, без амортизації | 5075,00 | 5075,00 | 6530,00 | 6530,00 | 7645,00 | 7645,00 | |

| 2.4 | Амортизація | 2636,25 | 2636,25 | 2636,25 | 6085,08 | 4122,30 | 3751,97 | |

| 3 | Оподатковуваний прибуток | 14163,75 | 15257,50 | 14950,94 | 12707,97 | 14821,90 | 16521,69 | |

| 4 | Податок на прибуток | 3540,94 | 3814,38 | 3737,73 | 3176,99 | 3705,47 | 4130,42 | |

| 5 | Чистий прибуток | 10622,81 | 11443,13 | 11213,20 | 9530,98 | 11116,42 | 12391,27 | |

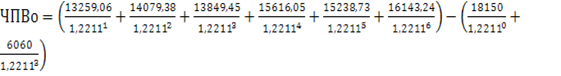

| 6 | Чистий грошовий потік від операційної діяльності (р. 5+ р. 2.4) | 13259,06 | 14079,38 | 13849,45 | 15616,05 | 15238,73 | 16143,24 | |

| 7 | Грошовий відтік від інвестиційної діяльності (2.1+2.2) | 18150,00 | 6060,00 | |||||

| 8 | Грошовий потік від інвестиційної діяльності (1.2+1.3) | 800,00 | 2817,30 | |||||

| 9 | Чистий грошовий потік від інвестиційної та операційної діяльностей (6 – 7+8) | -18150,00 | 13259,06 | 14079,38 | 8589,45 | 15616,05 | 15238,73 | 18960,54 |

| 10 | Кумулятивний чистий грошовий потік від інвестиційної та операційної діяльностей | -18150,00 | -4890,94 | 9188,44 | 17777,89 | 33393,94 | 48632,67 | 67593,21 |

| 11 | Дисконтований грошовий потік від інвестиційної та операційної діяльностей (9 / (1+і)t) | -18150,00 | 10858,29 | 9442,37 | 4717,50 | 7023,71 | 5612,97 | 5719,30 |

| 12 | Кумулятивний дисконтований грошовий потік від інвест. та операційної діяльностей | -18150,00 | -7291,71 | 2150,66 | 6868,16 | 13891,87 | 19504,83 | 25224,14 |

=23934,95

=23934,95

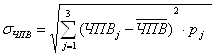

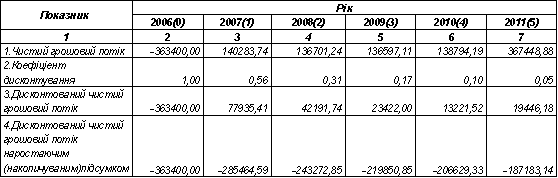

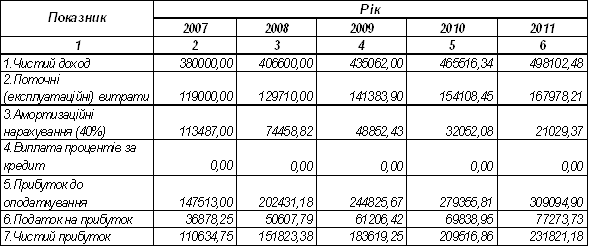

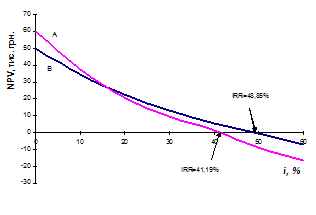

Відповідно до використання імітаційної моделі кожному сценарію присвоюється імовірність його здійснення. Для кожного інвестиційного проекту розраховується імовірнісне значення ЧПВ, зважене за присвоєними ймовірностями, і далі, відповідно, середньоквадратичне відхилення

![]() (6)

(6)

![]() = 13675,01

= 13675,01

(7)

(7)

![]() = 6034

= 6034

Чим менше значення середньоквадратичного відхилення, тим менший ступінь ризику за проектом.

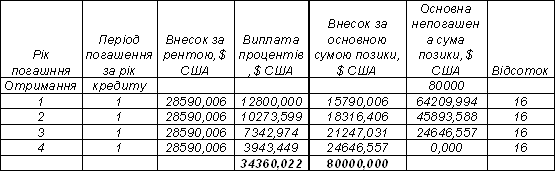

При побудові імітаційної моделі ризику доцільно за песимістичним та оптимістичним сценарієм скласти таблицю грошових потоків.

Висновок: За показниками ЧПВ та кумулятивного грошового потоку можна зробити висновок, що проект є ефективним, так як ЧПВ>0, а кумулятивний грошовий потік, починаючи з 2 року, набуває позитивного значення. Період окупності проекту – 1,62 роки.

Список використаної літератури

1. Бардиш Г.О. Проектне фінансування: підручник. – 2-ге вид., стереот. – К.: Алерта, 2007.

2. Борщ Л.М. Інвестиції в Україні: стан, проблеми, і перспективи. – 2-ге вид., стер. – К.: Знання; КОО, 2003.

3. Куриленко Т.П. Проектне фінансування. Підручник – К.: Кондор, 2006.

4. Пересада А.А., Майорова Т.В., Ляхова О.О. Проектне фінансування: Підручник. – К.: КНЕУ, 2005.

5. Тарасюк Г.М. Управління проектами: Навч. посібник. – К.: «Знання», 2006.

6. Шклярук С.Г. За наук. ред. Ялового Г.К. Проектне фінансування: Навчальний посібник. – ПЕРСОНАЛ, ЧП Издательский дом, 2009.

Похожие работы

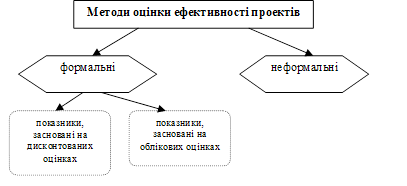

... параметрів інвестиційного проекту як змінних величин і можливостей їх прогнозування, рисі, та прийняття рушення щодо характеру подальшої роботи з ними. Основні недоліки аналізу чутливості як методу кількісного аналізу ризику інвестиційних проектах полягають в тому, що в ньому не приймається до уваги: - наскільки реалістичними є припущення щодо зміни окремих параметрів інвестиційного проекту; ...

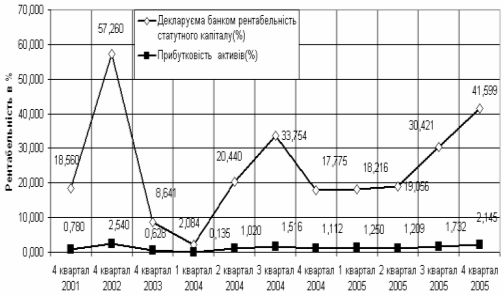

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... величини початкових інвестиційних витрат (І0). Період окупності при цьому можна поділити на цілу (j) та дробову (d) частину (DPP = j + d). Правила роботи з показником періоду окупності як критерієм оцінки ефективності інвестиційних проектів передбачають, що до реалізації мають рекомендуватися ті інвестиційні проекти, які забезпечують найкоротший період окупності. Разом з тим, окремі фінансові і ...

... ВНДОХ после 4 лет -1% ВНДОХ после 5 лет 8% ВИСНОВКИ Виходячи з того, що метою даної курсової роботи було вивчення методів оцінки ефективності функціонування інформаційної логістичної системи, в роботі розглянуті наступні питання: · розгляд проблем інформаційної логістики, · інформаційного забезпечення логісти

0 комментариев