Навигация

Механизм исчисления государственной пошлины

Содержание

Введение

1. Теоретические основы формирования государственной пошлины

1.1 Понятие государственной пошлины, виды государственной пошлины, её назначение

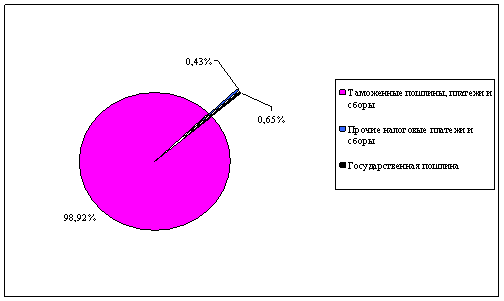

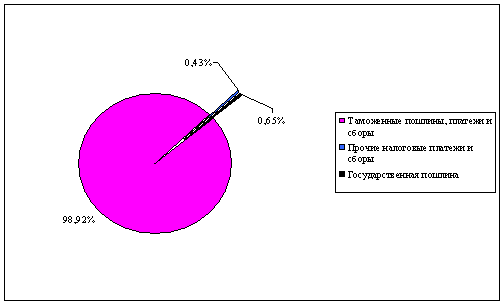

1.2 Место государственной пошлины в налоговой системе РФ

1.3 Государственная пошлина в налоговой системе стран СНГ

2. Экономические основы уплаты государственной пошлины

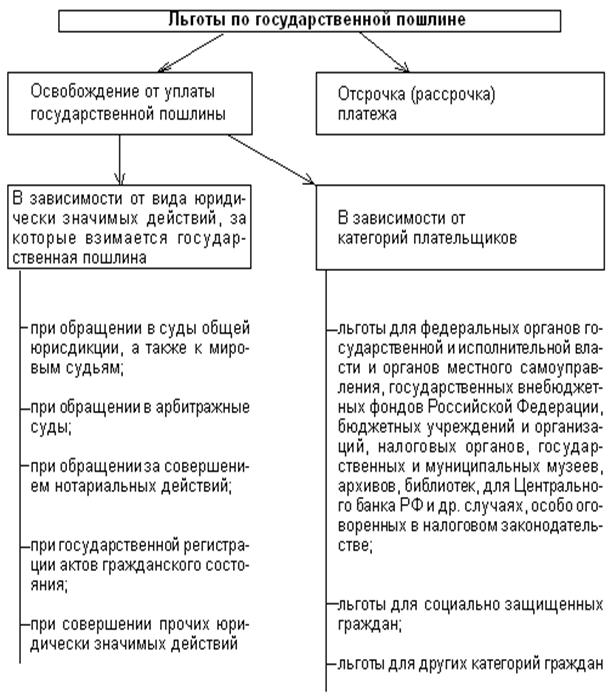

2.1 Плательщики государственной пошлины, объекты обложения, система ставок, порядок и сроки уплаты, льготы для некоторых категорий лиц

2.2 Особенности уплаты и размеры государственной пошлины

2.3 Порядок возврата государственной пошлины из бюджета

3.Особенности предоставления государственной пошлины и пути совершенствования платежей по государственной пошлине

3.1 Характеристика ПО "Щигровское"

3.2 Порядок уплаты государственной пошлины на примере ПО "Щигровское"

3.3 Планирование доли государственной пошлины в общем объёме налоговых доходов бюджетной системы РФ в перспективе до 2023г. и пути совершенствования

Заключение

Список использованных источников

Введение

Темой данной курсовой работы является государственная пошлина, её назначение, механизм исчисления и уплаты, пути совершенствования.

Налоговый кодекс РФ дополнен главой 25.3 "Государственная пошлина", в соответствии с которой большая часть лицензионных сборов переведена в государственную пошлину, являющуюся федеральным сбором. Таким образом, за лицензирование всех видов деятельности, по которым согласно Федеральному закону "О лицензировании отдельных видов деятельности" от 8 августа 2001 г. лицензии выдают как федеральные, так и региональные органы исполнительной власти, взимается теперь государственная пошлина.

Налоги и сборы в нашей жизни определяют многое, от того, сколько их будет собрано, зависит благополучие страны, региона, конкретного города. В истории развития общества еще ни одно государство не смогло обойтись без налогов и сборов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогообложения. Для нашей страны налогообложение играет большую роль в укреплении экономической потенциала России. Налогам и сборам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. При помощи налогов и сборов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

Объектом изучения является государственная пошлина. Предмет изучения – назначение госпошлины, механизм её исчисления и уплаты, пути совершенствования на примере предприятия.

Рассмотрение новаций законодательства о государственной пошлине является достаточно актуальной темой сегодня, так как литературы обобщающей историю становления и современное состояние государственной пошлины практически нет. Поэтому рассмотрение вопросов, касающихся как теории так и практики применения государственной пошлины на сегодняшний день необходимо.

Основной целью курсовой работы является раскрытие понятия государственной пошлины и ее роли, как в теоретическом аспекте, так и в практическом на примере ПО "Щигровское".

Задачами курсовой работы являются:

1) определение места государственной пошлины в налоговой системе РФ;

2) рассмотрение объектов обложения государственной пошлиной;

3) определение круга плательщиков государственной пошлины;

4) рассмотрение категорий льгот по уплате государственной пошлины;

5) представление видов ставок государственной пошлины;

6) рассмотрение порядка расчета и уплаты государственной пошлины;

7) раскрыть вопрос, связанный с возвратом излишне уплаченной государственной пошлины;

8) проанализировать особенности уплаты государственной пошлины на примере ПО "Щигровское";

9) дать оценку совершенствования мероприятий по взиманию государственной пошлины и поступлений платежей в федеральный бюджет в перспективе до 2023 г.

Выполнение данной курсовой работы основывалось на мнениях таких авторов учебников и учебных пособий как И.М. Александров, Л. Н. Лыкова, Н.А. Майбуров, а так же научных статей и мнений по данному вопросу различных аналитиков, опубликованных в периодической печати ("Финансовая газета", "Налоговый вестник", "Налоги", "Налоговый учёт").

1. Теоретические основы формирования государственной пошлины

1.1 Понятие государственной пошлины, виды государственной пошлины, её назначение

В современной налоговой системе РФ государственная пошлина наиболее "древний" элемент. До налоговой реформы 1930-х годов существовали различные пошлины, которые в ходе реформы были преобразованы в единую государственную пошлину. В 1942 г. она была заменена просто государственной пошлиной.

Законодательство рассматривает государственную пошлину как сбор, взимаемый уполномоченными на то органами или должностными лицами за совершение юридически значимых действий, в том числе выдачу документов, их копий и дубликатов.

При этом в НК РФ предусмотрено, что государственная пошлина взимается при обращении плательщика сбора исключительно в государственные органы, органы местного самоуправления, другие органы и к должностным лицам, которые уполномочены федеральными или региональными законами, или же нормативными правовыми актами органов местного самоуправления. [1]

Можно выделить следующие основные черты государственной пошлины, которые раскрывают её назначение:

1.обязательный и возмездный характер, так как она выступает в качестве обязательной компенсации за оказание юридическим и физическим лицам конкретных государственных услуг;

2.определённый регулятивный характер, так как она выступает в качестве особого инструмента для управления спросом и предложением на государственные услуги;

3.фискальный характер, так как она обеспечивает бюджетам определённый доход от установления монополии государства на отдельные виды услуг;

4.учитывается в составе налоговых доходов бюджетов различных уровней. [6, c.116]

Поскольку государственная пошлина является сбором, включенным в российскую налоговую систему, то на порядок её исчисления и уплаты в бюджет распространяются все положения, установленные в НК РФ. При это необходимо подчеркнуть, что госпошлина была включена в налоговую систему с первых лет её формирования, несмотря на то, что из системы налогов за непродолжительную историю были исключены или переведены в категорию неналоговых платежей многочисленные налоги и сборы.

Между уровнями бюджетной системы госпошлина распределяется в зависимости от того, за что именно взимается конкретный платёж. Так, госпошлина по делам, рассматриваемым в Конституционном суде, Арбитражных судах, а так же за регистрацию юридических лиц зачисляется в доход федерального бюджета. В остальных случаях госпошлина зачисляется в местные бюджеты по месту нахождению банка, принявшего платёж.[14,c.531]

Все уплачиваемые государственные пошлины можно разделить по различным видам. Во-первых, их можно разделить по объекту обложения на две группы:

1.плата за получение различных документов;

2.плата за выполнение услуг нотариального, судебного характера.

Во-вторых, по способу взимания государственная пошлина может быть простой, пропорциональной и смешенной.

В-третьих, можно разделить государственную пошлину по срокам уплаты:

1.до совершения юридически значимых действий, предусмотренных законодательством;

2.после совершения юридически значимого действия, предусмотренного законодательством.

В-четвёртых, государственную пошлину можно разделить по видам оплаты. Здесь выделяют оплату в наличной и безналичной форме.

В-пятых, государственную пошлину необходимо разделить по видам плательщиков:

1.плательщики, которые уплачивают государственную пошлину в полном объёме в порядке, установленном НК РФ;

2.плательщики, имеющие право в соответствии с законодательством РФ получить отсрочку или рассрочку платежа;

3.плательщики, имеющие право на уменьшение размера государственной пошлины;

4.плательщики, полностью освобождаемые от уплаты государственной пошлины;

Похожие работы

... Проценты на сумму государственной пошлины не начисляются в течение всего срока, на который предоставлена отсрочка (рассрочка)[1]. 2 Анализ действующего механизма исчисления и уплаты государственной пошлины на предприятии (на примере Староминского Райпо) 2.1 Организационно-экономическая характеристика Староминское районное потребительское общество – общественное объединение граждан и ( ...

... соблюдения положений налогового законодательства возложены на налоговые органы. Они осуществляют проверку правильности исчисления и уплаты государственной пошлины в государственных нотариальных конторах, органах записи актов гражданского состояния и других органах, организациях, осуществляющих в отношении плательщиков действия, за осуществление которых в соответствии с действующим налоговым ...

... СМИ, специализирующимся на выпуске продукции для детей, подростков и инвалидов, а также к СМИ образовательного и культурно-просветительского назначения осуществляется в соответствии с законодательством РФ. Государственная пошлина за право использования наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний в наименованиях юридических лиц уплачивается при ...

... «Евросеть-Ритейл» является плательщиком налога на добавленную стоимость (НДС), налога на имущество организаций, единого социального налога (ЕСН). С 1 января 2004 г. осуществляется исчисление и уплата налога на имущество организаций в соответствии с главой 30 Налогового кодекса РФ. ООО Филиал Южный «Евросеть-Ритейл» в соответствии со статьёй 373 главы 30 Налогового кодекса РФ «Налог на имущество» ...

0 комментариев