Навигация

1650 руб.-24% = 396 руб.

В бухгалтерском учете ОАО «КамАЗ-Дизель» постоянные налоговые обязательства отражаются следующей записью:

Дебет 99, субсчет «Налог на прибыль»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - 396 руб. - отражено постоянное налоговое обязательство.

Временные разницы - это доходы и расходы, которые формируют прибыль (убыток) в бухгалтерском учете в одном отчетном периоде, а налогооблагаемую прибыль - в другом, то есть признаются в бухгалтерском и налоговом учете в разных отчетных периодах (11, С.92). Временные разницы приводят к образован отложенного налога на прибыль.

Отложенный налог на прибыль - это сумма, которая увеличивает или уменьшает налог прибыль, подлежащий уплате в бюджет в следующих отчетных периодах.

ПБУ 18/02 делит временные разницы на два вида: вычитаемые временные разницы и налогооблагаемые временные разницы.

Вычитаемые временные разницы - это такие доходы и расходы, которые уменьшают бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль - в следующих. Вычитаемые временные разницы образуются, когда (12, С.70):

- сумма амортизации, которая начислена в бухучете, превышает ту, что рассчитана по правилам налогового учета;

- коммерческие и управленческие расходы в бухгалтерском учете и для

целей налогообложения списываются по-разному;

- переносится на будущее убыток, который уменьшит налогооблагаемые доходы в последующих отчетных периодах;

- переплата по налогу на прибыль не возвращается организации, а засчитывается в счет будущих платежей;

- предприятие, использующее кассовый метод, в бухгалтерском учете включает стоимость материалов в затраты, которые еще не оплачены, и т. д.

В общем, из-за вычитаемых временных разниц в отчетном периоде «бухгалтерский» налог на прибыль будет меньше «налогового».

Вычитаемые временные разницы тоже нужно отражать обособленно, в аналитическом учете. Приведенный в ПБУ 18/02 перечень вычитаемых временных разниц открыт, то есть перечислены только некоторые из них. Кроме указанных, у предприятия могут быть другие аналогичные доходы и расходы. Они также будут вычитаемыми временными разницами (21, С.93).

Налогооблагаемые временные разницы - это такие доходы и расходы, которые увеличивают бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую - в последующих.

В частности, налогооблагаемые временные разницы образуются у предприятия, если (12, С.71):

- сумма амортизации, начисленная в налоговом учете, больше той, что рассчитана по правилам бухгалтерского учета;

- проценты по выданным займам предприятие начисляло ежемесячно, а должник погасил их единовременно. В данном случае разница возникает, если применяется кассовый метод;

- проценты по кредитам и суммовые разницы в налоговом учете включаете в состав внереализационных расходов, а в бухгалтерском учете - е стоимость основных средств или материалов (если кредит взят на покупку этого имущества);

- в бухгалтерском учете затраты отражаются в составе расходов будущие периодов, а в налоговом - списываются сразу (например, стоимость

электронных баз данных). Если в договоре не определен срок, в течение которого их нужно списывать, то его устанавливает руководитель. А вот в налоговом учете компьютерная программа может быть списана сразу.

Перечень налогооблагаемых временных разниц открытый. Поэтому другие подобные доходы и расходы также должны учитываться в бухгалтерском учете как налогооблагаемые временные разницы.

В бухгалтерском учете вычитаемые временные разницы и налогооблагаемые временные разницы учитываются обособленно. Для них открывается отдельный субсчет по тому счету актива и обязательств, по которому возникла та и иная разница (14, С.94).

Отложенный налоговый актив - это та часть отложенного налога на прибыль, на которую уменьшится налог на прибыль, подлежащий уплате в следующие отчетные периоды. Для отражения отложенного налогового актива используется синтетический счет 09 «Отложенные налоговые активы».

Чтобы определить сумму отложенного налогового актива, необходимо умножить вычитаемую временную разницу на ставку налога на прибыль.

Например, в феврале 2008 года ОАО «КамАЗ-Дизель» приняло к учету автомобиль «ВАЗ-2106». В бухгалтерском и налоговом учете первоначальная стоимость автомобиля одинакова и составляет 220000 руб. Согласно Классификации основных средств (утверждена постановлением Правительства РФ от 1 января 2002 г. №1), этот автомобиль относится к третьей амортизационной группе. Срок его полезного использования может составлять от трех лет одного месяца до пяти лет включительно. ОАО «КамАЗ-Дизель» решило, что автомобиль прослужит пять лет. В учетной политике для целей налогообложения у ОАО «КамАЗ-Дизель» определено, что амортизация начисляется линейным способом. А в бухгалтерском учете предприятие начисляет амортизацию методом уменьшаемого остатка.

Предположим, что в I квартале 2008 года в бухгалтерском учете сумма начисленной амортизации составила 10000 руб., а в налоговом - 6000 руб. Поэтому вычитаемая временная разница равна 4000 руб. (10000 - 6000).

электронных баз данных). Если в договоре не определен срок, в течение которого их нужно списывать, то его устанавливает руководитель. А вот в налоговом учете компьютерная программа может быть списана сразу.

Перечень налогооблагаемых временных разниц открытый. Поэтому другие подобные доходы и расходы также должны учитываться в бухгалтерском учете как налогооблагаемые временные разницы.

В бухгалтерском учете вычитаемые временные разницы и налогооблагаемые временные разницы учитываются обособленно. Для них открывается отдельный субсчет по тому счету актива и обязательств, по которому возникла та и иная разница (21, С.94).

Отложенный налоговый актив — это та часть отложенного налога на прибыль, на которую уменьшится налог на прибыль, подлежащий уплате в следующие отчетные периоды. Для отражения отложенного налогового актива используется синтетический счет 09 «Отложенные налоговые активы».

Чтобы определить сумму отложенного налогового актива, необходимо умножить вычитаемую временную разницу на ставку налога на прибыль.

Например, в феврале 2008 года ОАО «КамАЗ-Дизель» приняло к учету автомобиль «ВАЗ-2106». В бухгалтерском и налоговом учете первоначальная стоимость автомобиля одинакова и составляет 220000 руб. Согласно Классификации основных средств (утверждена постановлением Правительства РФ от 1 января 2002 г. №1), этот автомобиль относится к третьей амортизационной группе. Срок его полезного использования может составлять от трех лет одного месяца до пяти лет включительно. ОАО «КамАЗ-Дизель» решило, что автомобиль прослужит пять лет. В учетной политике для целей налогообложения у ОАО «КамАЗ-Дизель» определено, что амортизация начисляется линейным способом. А в бухгалтерском учете предприятие начисляет амортизацию методом уменьшаемого остатка.

Предположим, что в I квартале 2008 года в бухгалтерском учете сумма начисленной амортизации составила 10000 руб., а в налоговом - 6000 руб Поэтому вычитаемая временная разница равна 4000 руб. (10000 - 6000).

В бухгалтерском учете начисление амортизации отражается так:

Дебет 20 «Основное производство»,

Кредит 02 «Амортизация основных средств» - 10000 руб. - начислена амортизация по автомобилю.

В аналитическом регистре к счету 02 «Амортизация основных средств» бухгалтер ОАО «КамАЗ-Дизель» записал данные, приведенные в таблице 2.

Сумма отложенного налогового актива равна 960 руб. (4000 руб. х 24%).

Таблица 2

Регистр аналитического учета к счету 02 «Амортизация основных средств»

| Виды расходов | Сумма, которая включается в затраты в бухгалтерском учете, руб. | Сумма, которая включается в расходы в налоговом учете, руб. | Вычитаемые временные разницы, возникшие в отчетном периоде, руб. |

| Амортизация автомобиля «ВАЗ- 2106» | 10000 | 6000 | 4000 |

Отложенные налоговые активы отражаются в бухгалтерском учете по всем вычитаемым временным разницам. Исключение составляют только отложенные налоговые активы по разницам, по которым существует вероятность того, что они не будут уменьшены или погашены в следующих отчетных периодах. Отложенные налоговые активы учитываются на аналитических и синтетических счетах. Аналитический учет активов ведется по их видам. Синтетический учет отложенных налоговых активов ведется на отдельном счете. В ПБУ 18/02 название этого счета не уточняется. При этом делается следующая проводка:

Дебет 09 «Отложенные налоговые активы»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - отражен отложенный налоговый актив.

Например, в I квартале 2008 года у ОАО «КамАЗ-Дизель» сумма отложенного налогового актива равна 960 руб. В бухгалтерском учете она отражается следующей записью:

Дебет 09 «Отложенные налоговые активы»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - 960 руб. - учтен отложенный налоговый актив.

Вычитаемые временные разницы, которые учитываются в текущем отчетном периоде, уменьшаются или погашаются в будущем. Одновременно погашаются отложенные налоговые активы, которые исчислены по этим разницам. Это отражается так:

Дебет 68, субсчет «Расчеты по налогу на прибыль»,

Кредит 09 «Отложенные налоговые активы» - погашен отложенный налоговый актив.

Однако такую проводку можно сделать лишь в том случае, если в отчетном периоде организация получила налогооблагаемую прибыль. Если в текущем отчетном периоде у предприятия отсутствует налогооблагаемая прибыль, в этом периоде не могут быть учтены вычитаемые временные разницы. Они останутся без изменений до тех пор, пока у организации не появится прибыль. Без изменений останутся и отложенные налоговые активы, которые исчислены с этих разниц (9, С.95).

Если организация продала или передала в безвозмездное пользование основное средство, с которым связан отложенный налоговый актив, то в этом случае оставшаяся сумма актива списывается следующей проводкой:

Дебет 99 «Прибыли и убытки»,

Кредит 09 «Отложенные налоговые активы» - списана сумма отложенного налогового актива в связи с выбытием объекта актива.

Отложенное налоговое обязательство - это та часть отложенного налога на прибыль, на которую увеличивается налог, подлежащий уплате в следующих отчетных периодах. Они отражаются в бухгалтерском учете тоже на отдельном синтетическом счете - счет 77 «Отложенные налоговые обязательства». В учете нужно записать:

Дебет 68, субсчет «Расчеты по налогу на прибыль»,

Кредит 77 - учтено отложенное налоговое обязательство.

Отложенные налоговые обязательства уменьшаются по мере погашения временных налогооблагаемых разниц, в учете эта операция отражается проводкой:

Дебет 77 «Отложенные налоговые обязательства»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - погашено отложенное налоговое обязательство.

Чтобы рассчитать отложенное налоговое обязательство, необходимо умножить налогооблагаемую временную разницу на ставку налога на прибыль.

Например, в феврале 2008 года ОАО «КамАЗ-Дизель» купило за 11800 руб. (в том числе НДС -1800 руб.) компьютерную программу для бухгалтерии.

Предположим, что владелец исключительного права на программу не указал срок, в течение которого ОАО «КамАЗ-Дизель» может ею пользоваться. Программу ввели в эксплуатацию 1 февраля 2008 года. Руководитель ОАО «КамАЗ-Дизель» распорядился списать ее стоимость на расходы:

- в бухучете - равномерно в течение трех лет;

- для целей налогообложения прибыли - полностью в феврале 2008 года. Поэтому с февраля 2008 года по январь 2011 года стоимость программы нужно частями включать в состав общехозяйственных расходов. В бухгалтерском учете это отражается проводкой:

Дебет 26 «Общехозяйственные расходы»,

Кредит 97 «Расходы будущих периодов» - 277 руб. 78 коп. ((11800 руб. -1800 руб.): 3 года: 12 мес.) - списана часть стоимости права на использование компьютерной программы.

В I квартале 2008 года в бухгалтерском учете в затраты необходимо включить 555 руб. 56 коп. (277,78 руб. х 2 мес). Между тем в налоговом учете вся стоимость программы была включена в расходы еще в феврале 2008 года. У ОАО «КамАЗ-Дизель» образуется налогооблагаемая временная разница, ее сумму бухгалтер отразил в аналитическом регистре к счету 97 «Расходы будущих периодов» в I квартале 2008 года (табл. 3).

Регистр аналитического учета к счету 97 «Расходы будущих периодов»

| Виды расходов | Сумма, которая включается в затраты в бухгалтерском учете, руб. | Сумма, которая включается в расходы в налоговом учете, руб. | Налогооблагаемые временные разницы, возникшие в отчетном периоде, руб. |

| Право на использование компьютерной программы, полученное на неопределенное время | 555,56 | 10000 | 9444,44 |

Сумма отложенного налогового обязательства составит 2266 руб. 67 коп. (9444 руб. 44 коп. х 24%). В бухгалтерском учете бухгалтер ОАО «КамАЗ-Дизель» сделает проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль»,

Кредит 77 «Отложенные налоговые обязательства» - 2266 руб. 67 коп. -учтено отложенное налоговое обязательство.

Погашаться налогооблагаемая временная разница будет уже во II квартале 2008 года. В бухгалтерском учете стоимость компьютерной программы ОАО «КамАЗ-Дизель» будет относить на затраты по частям - по 277 руб. 78 коп. в месяц, в налоговом учете всю стоимость программы организация уже включила в расходы в январе 2008 года. Поэтому ежемесячно налогооблагаемая временная разница будет уменьшаться на 277 руб. 78 коп., а сумма отложенного налогового обязательства, на которую в каждом месяце будет увеличиваться налог на прибыль, составит 66 руб. 67 коп. (277 руб. 78 коп. х 24%). В бухгалтерском учете ОАО «КамАЗ-Дизель» при этом следует записать:

Дебет 77 «Отложенные налоговые обязательства»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - 66 руб. 67 коп. -увеличен налог на прибыль в апреле 2007 года.

В случае, когда объект, с которым связана налогооблагаемая временная разница, выбывает, отложенное налоговое обязательство списывается следующей проводкой:

Дебет 77 «Отложенные налоговые обязательства»,

Кредит 99 - списана сумма отложенного налогового обязательства.

Отложенные налоговые обязательства учитываются в бухгалтерском учете в том отчетном периоде, в котором отражены налогооблагаемые временные разницы, с которых они исчислены. Они учитываются на счетах аналитического и синтетического учета. Аналитический учет обязательств ведется по видам активов и обязательств, по которым возникла налогооблагаемая временная разница. Разберемся с ситуацией, когда с одним объектом связано сразу несколько разниц.

Например, на балансе ОАО «КамАЗ-Дизель» числится станок, приобретенный в январе 2008 года за 96000 руб. Станок был куплен за счет средств, полученных в кредит. До того как оприходовать станок, организация заплатила проценты - 6000 руб. Они вошли в «бухгалтерскую» стоимость станка. В налоговом же учете их включили в состав внереализационных расходов в январе 2008 года. Поэтому для целей налогообложения прибыли станок стоит 90000 руб. В январе 2008 года у ОАО «КамАЗ-Дизель» образовалась налогооблагаемая временная разница - 6000 руб. (96000 - 90000). Причем погашаться она будет по мере начисления амортизации, то есть уже с февраля 2008 года. Отложенное налоговое обязательство составит 1440 руб. (6000руб. х 24%). Бухгалтер ОАО «КамАЗ-Дизель» в январе 2008 года сделает такую проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль»,

Кредит 77 - 1440 руб. - учтено отложенное налоговое обязательство, возникшее из-за разной стоимости станка в бухгалтерском и налоговом учете.

Предположим, что организация выбрала разные сроки полезного использования станка для бухгалтерского и налогового учета. Ежемесячная норма амортизации в бухучете - 1,192, а в налоговом - 1,818 процента.

В феврале 2008 года сумма амортизации по станку в бухгалтерском учете составила 1144 руб. 32 коп. (96000 руб. х 1,192%), а в налоговом -1636 руб. 20 коп. (90000 руб. х 1,818%).

В итоге в феврале 2008 года у ОАО «КамАЗ-Дизель» образовалась еще

одна налогооблагаемая временная разница - 491 руб. 88 коп. (1636,2 - 1144,32). (В эту сумму уже вошла погашенная часть первой разницы - той, что возникла из-за разной стоимости станка). Чтобы определить, какая это часть, необходимо рассчитать сумму временной налогооблагаемой разницы, которая образовалась из-за разных сроков полезного использования станка. Она равна: 1636 руб. 20 коп. - (90000 руб. х 1, 192%) = 563 руб. 40 коп. Отложенное налоговое обязательство по этой разнице составляет 135 руб. 22 коп. (563 руб. 40 коп. х 24%). В бухгалтерском учете ОАО «КамАЗ-Дизель» в феврале 2008 года необходимо записать:

Дебет 68, субсчет «Расчеты по налогу на прибыль»,

Кредит 77 — 135 руб. 22 коп. — учтено отложенное налоговое обязательство, возникшее из-за разных сроков полезного использования станка. Одновременно уменьшается первая налогооблагаемая разница. В феврале она станет меньше на 71 руб. 52 коп. (6000 руб. х 1,192%). Понятно, что таким образом погашается налоговое обязательство, возникшее из-за разной стоимости станка в бухгалтерском и налоговом учете, то есть налог на прибыль в феврале 2008 года будет увеличен на 17 руб. 17 коп. (71 руб. 52 коп. х 24%). В бухгалтерском учете нужно записать:

Дебет 77 «Отложенные налоговые обязательства»,

Кредит 68, субсчет «Расчеты по налогу на прибыль» - 17 руб. 17 коп. -погашено отложенное налоговое обязательство, возникшее из-за разной стоимости станка в бухгалтерском и налоговом учете.

Таким образом, из-за разных сроков полезного использования станка в бухгалтерском и налоговом учете получили временную налогооблагаемую разницу в 491 руб. 88 коп., в которую входит часть первой разницы. То есть сумма налогового обязательства составит 118 руб. 05 коп. (491 руб. 88 коп. х 24%). Такое же сальдо и по счету 77 «Отложенное налоговое обязательство» -118 руб. 05 коп. (135,22 - 17,17).

В конце отчетного периода на счете 68 «Расчеты по налогам и сборам» отражена сумма условного расхода по налогу на прибыль. Туда же отнесены

суммы налоговых активов и обязательств. Таким образом, по кредиту счета 68 указан текущий налог на прибыль.

Например, в I квартале 2008 года ОАО «КамАЗ-Дизель» по данным бухгалтерского учета получило прибыль, равную 48500 руб. Эта прибыль должна быть скорректирована на постоянные и временные разницы, которые образовались в I квартале 2008 года (табл. 4).

Таблица 4

Ведомость корректировки прибыли на постоянные и временные разницы

| Показатели, руб. | Виды расходов | ||

| командировочные расходы (суточные) | амортизация автомобиля «ВАЗ-2106» | право на использование компьютерной программы, полученное на неопределенное время | |

| 1. Суммы, которые учитываются при расчете прибыли в бухгалтерском учете | 2750 | 10000 | 555,56 |

| 2. Суммы, которые учитываются при расчете прибыли в налоговом учете | 1100 | 6000 | 10000 |

| 3. Разницы, возникшие в отчетном периоде, в том числе: | |||

| 3.1. постоянные | 1650 | ||

| 3.2. временные вычитаемые | 4000 | ||

| 3.3. временные налогооблагаемые | 9444,44 | ||

| 4. Постоянное налоговое обязательство | 396 | ||

| 5. Отложенные налоговые активы | 960 | ||

| 6. Отложенные налоговые обязательства | 2266,67 | ||

Условный расход по налогу на прибыль равен:

Похожие работы

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

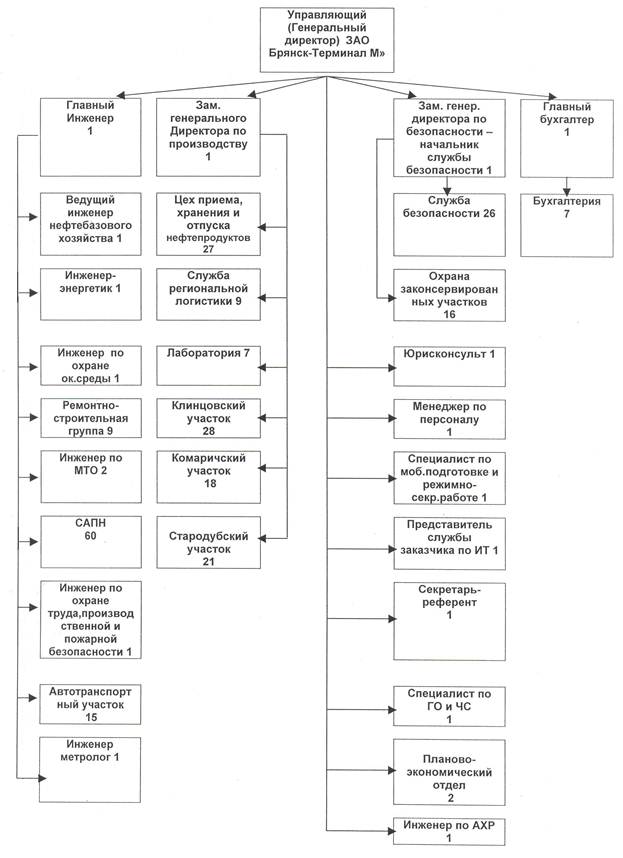

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

0 комментариев