Навигация

48500 руб. х 24% = 11640 руб.

Его величину нужно скорректировать на постоянное налоговое обязательство, а также на сумму отложенных налоговых активов и отложенных налоговых обязательств.

Таким образом, текущий налог на прибыль, который будет записан и в «Отчете о прибылях и убытках» (форма № 2), и в Декларации по налогу на прибыль, которая утверждена приказом Министерством финансов РФ от 7 февраля 2006 г. №24н (в ред. приказа от 09.01.2007 № 1н), составит:

11640 руб. + 396 руб. + 960 руб. - 2266 руб. 67 руб. = 10729 руб. 33 коп.

2.3 Отражение в бухгалтерской отчетности расчетов по налогу на прибыльНачиная с бухгалтерской отчетности за 2003 год, вступил в силу приказ Минфина России от 22.07.03г. № 67н «О формах бухгалтерской отчетности организаций», который учел требования ПБУ 18/02, касающиеся отражения в отчетности расчетов, связанных с исчислением налога на прибыль в бухгалтерском и налоговом учете.

В бухгалтерском балансе отложенные налоговые активы отражаются в составе внеоборотных активов по строке 145 «Отложенные налоговые активы» а отложенные налоговые обязательства — в составе долгосрочных обязательств по строке 515 «Отложенные налоговые обязательства». Причем сальдо по этим счетам в бухгалтерском балансе можно отразить «свернутое» (16, С. 10).

В форме № 2 «Отчет о прибылях и убытках» необходимо отразить сумм* отложенных налоговых активов, отложенных налоговых обязательств текущего налога на прибыль и справочно - сумму постоянных налоговых обязательств (активов).

Строка 141 «Отложенные налоговые активы» предназначена для отложенных налоговых активов, которые образовались в учете организации за год. В строку 141 отчета попадает разница между дебетовым и кредитовым оборотами по счету 09 «Отложенные налоговые активы». Если полученная величина положительна, то разницу (то есть сумму начисленных активов за минусом погашенных и списанных) прибавляют к прибыли до налогообложения, если же, напротив, она отрицательна, то величину активов в отчетном периоде нужно вычитать из прибыли.

«Отложенные налоговые обязательства» (строка 142). Как и в случае активами, отложенные налоговые обязательства могут как вычитаться и прибыли (убытка) до налогообложения, так и прибавляться. Как и в случае активами, в «Отчет о прибылях и убытках» попадает разница между оборотам: по счету 77 «Отложенные налоговые обязательства». Если кредитовый (где отражают начисление) превышает дебетовый (тут показывают списании обязательства), то этот показатель уменьшит прибыль, наоборот - увеличит.

«Текущий налог на прибыль» (строка 150) - это сумма, которая отражена по строке 250 листа 02 декларации.

Чтобы проверить, правильно ли отражены все разницы в бухгалтерском учете, необходимо воспользоваться формулой, приведенной в пункте 21 ПБУ 18/02. Выглядит она так (22, С.68):

+ условный текущий

расход постоянное отложенный отложенное расход

(- условный + налоговое + налоговый - налоговое = (доход),

доход) обязательство актив обязательство по налогу

по налогу (- актив) на прибыль

на прибыль

Условный расход (доход) - это «бухгалтерская» прибыль (или убыток) из строки отчета, умноженная на ставку налога на прибыль. Условный доход, то есть налог с «бухгалтерского» убытка, начисляют в бухгалтерском учете только в том случае, если в налоговом учете организация получила прибыль.

Постоянные налоговые обязательства получают, если постоянные разницы умножить на ставку налога на прибыль. Они образуются, когда расходы, которые учитываются для целей бухгалтерского учета, не включаются в затраты при расчете налога на прибыль (суммы, которые организация истратила сверх норм, установленных в Налоговом кодексе РФ: суточные, компенсации за использование личного транспорта, представительские расходы, затраты на страхование).

Постоянные налоговые активы возникают также из-за постоянных разниц. Например, если «налоговые» расходы не принимаются для целей бухучета. В отличие от постоянных налоговых обязательств постоянные налоговые активы в отчетном периоде уменьшают начисленный налог на прибыль.

Выводы и предложения

Расчеты с бюджетом по налогу на прибыль является одним из разновидностей расчетов организации по нетоварным операциям, и как любая хозяйственная операция, она должна найти свое полное и своевременное отражение на счетах бухгалтерского учета.

До сих пор в бухгалтерском учете организации отражали налог на прибыль, который рассчитывали по правилам, установленным Налоговым кодексом Российской Федерации. С 1 января 2003 года вступило в силу новое Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02). Оно было утверждено приказом Минфина России от 19 ноября 2002 года №114н. Им должны руководствоваться все российские предприятия, которые являются плательщиками налога на прибыль. Исключение сделано лишь для кредитных организаций, страховых компаний и бюджетных учреждений; данное положение разрешено не применять малым предприятиям.

В ПБУ 18/02 установлены новые правила, по которым в бухгалтерском учете надо отражать расчеты с бюджетом по налогу на прибыль. Положение увязывает бухгалтерскую прибыль с налогооблагаемой. Теперь определить облагаемую налогом прибыль можно будет и в бухгалтерском учете.

Необходимость в этом возникла из-за главы 25 Налогового кодекса. После вступления ее в силу доходы и расходы в бухучете и для целей налогообложения стали учитываться раздельно. Поэтому в бухгалтерском учете определялась одна прибыль, а в налоговом - другая. То есть каждый показатель существовал сам по себе.

Для того чтобы устранить эти недостатки и сблизить оба учета, было разработано ПБУ 18/02. Теперь в бухгалтерском учете будут учитываться суммы, из-за которых бухгалтерская прибыль отличается от налогооблагаемой и наоборот. Причем отражаться будут не только суммы, которые влияют на прибыль текущего периода, но и те, которые могут изменить ее в будущем.

Теперь организация обязана сравнивать доходы и расходы, отраженные в бухгалтерском и налоговом учете, чтобы выявить разницы между ними.

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02) раскрывает профессиональную бухгалтерскую терминологию и новые понятия.

Для исчисления облагаемой прибыли и налога с нее в ПБУ 18/02 применяется девять показателей. Каждый из них - это сумма, которая увеличивает (уменьшает) облагаемую прибыль или подлежащий уплате налог.

В бухгалтерском учете они называются: постоянные разницы; временные разницы; постоянные налоговые обязательства; отложенный налог на прибыль; отложенные налоговые активы; отложенные налоговые обязательства; условный расход; условный доход; текущий налог на прибыль.

Основными показателями являются постоянные и временные разницы. Это суммы, из-за которых бухгалтерская прибыль отличается от налогооблагаемой. На их основе рассчитываются остальные показатели, за исключением условных расхода и дохода

Сумма налога на прибыль, определенная исходя из бухгалтерской прибыли и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли, является условным расходом по налогу на прибыль.

Условный доход (расход) по налогу на прибыль корректируется на суммы постоянных и временных разниц доходов и расходов, исчисленных по данным бухгалтерского и налогового учета, и умноженных на ставку налога на прибыль. Таким образом, корректируется сумма налога на прибыль в бухгалтерском учете до суммы налога на прибыль в налоговом учете.

Корректировка бухгалтерского налога на прибыль отражается в суммах постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств.

Для того, чтобы сформировать в бухгалтерском учете сумму налога, подлежащую уплате в бюджет по итогам отчетного периода в соответствии с положениями ПБУ 18/02, необходимо скорректировать условный расход (условный доход) по налогу на прибыль на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства. В результате будет получена сумма текущего налога на прибыль, который отражается в Декларации по налогу на прибыль. Но в бухгалтерской отчетности показывается и та сумма налога, которую предприятие на самом деле задолжало бюджету. В ПБУ 18/02 этот налог назван текущим налогом на прибыль.

Основа расчета текущего налога на прибыль - аналитический учет разниц доходов и расходов, возникающих в налоговом учете в отличие от бухгалтерского учета.

Для отражения в бухгалтерском учете расчетов с бюджетом по налогу на прибыль, предусматривается применение отдельных синтетических счетов, таки как: счет 68 «Расчеты с бюджетом по налогам» и 99 «Прибыли и убытки», 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства» в разрезе отдельных субсчетов, открываемых к ним при необходимости.

В бухгалтерском балансе отложенные налоговые активы отражаются в составе внеоборотных активов, а отложенные налоговые обязательства - в составе долгосрочных обязательств. В форме № 2 «Отчет о прибылях и убытках» необходимо отразить суммы отложенных налоговых активов, отложенных налоговых обязательств, текущего налога на прибыль и справочно - сумму постоянных налоговых обязательств (активов).

Список использованной литературы

I. Нормативно-правовые материалы:

1. Налоговый кодекс Российской Федерации. Части первая и вторая. - М.: Проспект, 2008. - 464 с.

2. Федеральный Закон «О бухгалтерском учете» от 21.11.96 № 129-ФЗ (в ред. изм. и доп. от 30 июня 2003г. № 86-ФЗ).

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина РФ от 29.07.98 № 34н.

4. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденное Приказом Минфина РФ от 19.11.02 №114н.

5. Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утвержденная приказом Министерства финансов Российской Федерации от 31 октября 2000г. № 94н.

II. Специальная литература:

6. Вещунова Н.Л., Фомина Л.Ф. Бухгалтерский учет на предприятиях различных форм собственности. Учебно-практическое пособие. - М.: Изд-во «Магис», 2005. - 525 с.

7. Глушков И.Е. Бухгалтерский учет на современном предприятии. - М.: КНОРУС; Новосибирск: ЭКОР-КНИГА, 2006. - 808 с.

8. Годовой отчет - 2007 /Под общ. ред. В.И. Мещерякова. - М.: «Бератор», 2007.-512 с.

9. Кожинов В.Я. Бухгалтерский учет. - 6-е издание, перераб. и доп. - М.: Издательство «Экзамен». - 2007. - 815 с.

10. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. - 7-е изд., перераб. и доп. - М.: ИНФРА-М, 2008. - 584 с. П.Лапина О.Г. Годовой отчет за 2008 год с учетом требований налоговых органов: Практические рекомендации. - М.: АКДИ «Экономика и жизнь», 2009. - 784 с.

11. Артюхин СВ. Особенности применения ПБУ 18/02 «Учет расчетов по налогу на прибыль» //Бухгалтер Татарстана. - 2005. - № 13. - С. 29-38.

12. Бакаев А. Об отражении в бухгалтерском учете и отчетности суммы налога на прибыль по базе переходного периода //Финансовая газета. - 2006. - № 4. - С. 6.

13. Богатырева Е.И. Отражение в бухгалтерской отчетности расчетов по налогу на прибыль в соответствии с ПБУ 18/02 //Бухгалтерский учет. - 2007. -№ 13.-С. 3-15.

14. Богатырева Е.И. Формирование отдельных показателей по расчету налога на прибыль согласно ПБУ 18/02 //Бухгалтерский учет. - 2007. - № 14. -С.10-19. Веселова Т. Порядок отражения налога на прибыль в бухгалтерском учете и бухгалтерской отчетности //Финансовая газета. - 2005. - № 11. - С. 9-10.

15. Дари Л.И. Налоговый учет и требования ПБУ 18/02 по расчету налога на прибыль //Налоговый учет для бухгалтера. - 2003. - № 9. - С.40-61. Колесникова Л.О. О положении по бухгалтерскому учету «Учет расчетов по налогу на прибыль» //Финансовая газета. - 2003. - № 25. - С. 10-11. Налог на прибыль: расчет и уплата в 2007 году //Главная книга.

16. Специальный выпуск. - 2007. - 80 с. 20.Наумкина А.О. Порядок применения Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 //Налоговый вестник.- 2005. -№ 10.-С. 19-27.

17. Нестеркина О.Н. Комментарии к Положению по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 //Нормативные Акты для бухгалтера. - 2003. - № 3. - С. 90-97. 22.Феоктистов И.А. Как отразить в бухучете расчеты по налогу на прибыль. Комментарий к ПБУ 18/02 //Главбух. - 2006 - № 3. - С. 67-77.

Похожие работы

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

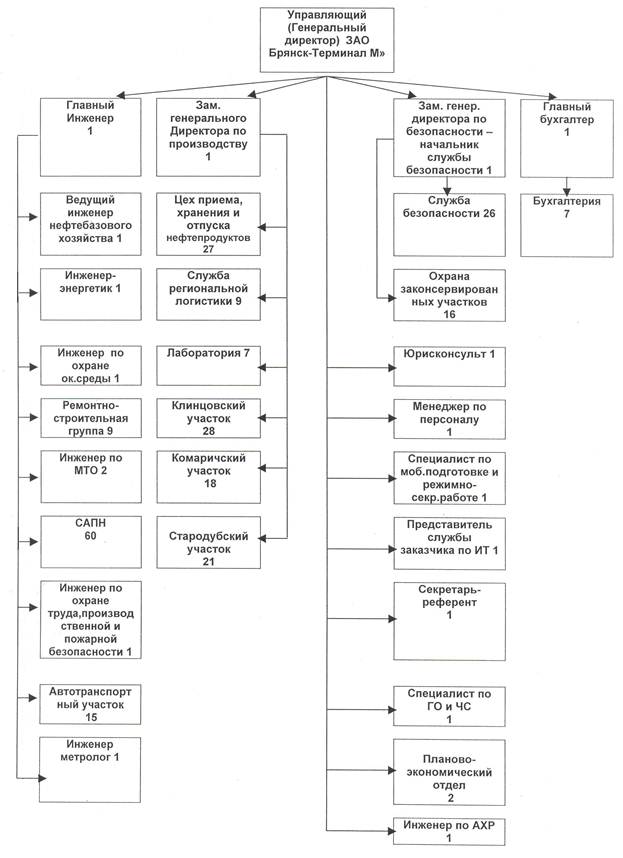

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

0 комментариев