Навигация

Налогообложение образовательных учреждений

СОДЕРЖАНИЕ

Введение

1 Правовое регулирование налогообложения образовательных учреждений

1.1 Налоговая система России и характеристика основных налогов

1.2 Особенности налогообложения образовательных учреждений

1.3 Международный опыт налогообложения образовательных учреждений

2 Характеристика финансово-хозяйственной деятельности автономного образовательного учреждения

2.1 Анализ деятельности учреждения

2.2 Порядок получения и расходования бюджетных средств

2.3 Порядок уплаты налогов и анализ налоговой нагрузки

3 Проблемы и направления совершенствования налогообложения образовательных учреждений

3.1 Предложения по изменению налогового законодательства

3.2 Совершенствование учетной политики образовательных учреждений

3.3 Механизм использования налоговых льгот образовательными учреждениями

Заключение

Список использованной литературы

Введение

На современном этапе развития мирового сообщества образование становится одним из важнейших факторов, обеспечивающих устойчивый экономический рост, социальную стабильность, развитие институтов гражданского общества, а также национальную безопасность государства. Уровень образовательной подготовки населения, и особенно подрастающего поколения является одним из показателей, характеризующих конкурентоспособность страны.

Образование является важнейшим элементом социальной сферы государства, обеспечивающим процесс получения конкретным человеком систематизированных знаний, умений и навыков с целью их эффективного использования в профессиональной деятельности. Весьма актуальной для Российской Федерации является глубокая и всесторонняя модернизация сферы образования на федеральном, региональном и местном уровнях, с выделением требуемых для этого ресурсов и созданием механизмов их эффективного использования. При этом особенно значимым является переход на инновационный путь развития отечественного образования.

Значительную роль в инновационном развитии сферы образования играют регионы, поскольку реальная реформа не может осуществляться в рамках одинаковой для всех субъектов Российской Федерации программы действий. Диспропорции, сложившиеся в экономическом положении регионов, существенно влияют на неравенство предоставления образовательных услуг на конкретной территории. Соответственно успешное проведение реформы в области образования возможно при сочетании единых принципов реформы и разнообразии подходов, средств и методов модернизации в отдельных регионах.

Важнейшей проблемой, которая возникает в деятельности учреждений образования, является проблема налогообложения доходов, полученных от коммерческой деятельности. Во многих регионах Российской Федерации в настоящее время используются механизмы льготного налогообложения образовательных учреждений, однако, в Ростовской области пока соответствующие законы не приняты. Этим обусловлена актуальность темы дипломной работы.

Вопросы социальной политики, экономического развития социальной сферы, в том числе и системы образования, занимают заметное место в отечественной экономической науке. Методам и способам осуществления реформ в отраслях социальной сферы в условиях социально-ориентированной рыночной экономики посвящены научные работы целого ряда исследователей: А.М.Бабича, В.Н.Бобкова, Е.В.Егорова, Н.А.Волгина, Г.А. Комиссаровой., С.В. Шишкина.

Исследование разных аспектов образования нашло отражение в трудах И.В. Абанкиной, Г.А. Балыхина, С.А.Белякова, М.И Вильчека, А.Б. Вифлеемского, Г.А. Галимовой, Э.Д. Днепрова, И.В. Ишиной, Т.Л. Клячко, А.Н. Козырина, Я.И. Кузьминова, Е.В. Маркиной, Н.М. Мухетдиновой, А.А. Пинского, В.А. Садовничего, Ю.Б. Сазоновой, О.Н. Смолина, В.И. Шкатулла.

Целью настоящей дипломной работы является исследование особенностей налогообложения образовательных учреждений. Для достижения поставленной цели в работе решены следующие задачи:

1. охарактеризованы основные черты и особенности современной российской налоговой системы;

2. проанализированы особенности и льготы в налогообложении образовательных учреждений;

3. проведен анализ деятельности и особенностей налогообложения МСОШ №7 г. Ростов-на-Дону;

4. разработаны предложения по повышению эффективности системы налогообложения образовательных учреждений, а также по совершенствованию учетной политики в целях налогообложения, формируемой образовательным учреждением.

Поставленные цель и задачи обусловили структуру и логику дипломной работы, которая состоит из введения, трех глав, заключения и списка использованной литературы.

1 Правовое регулирование налогообложения образовательных учреждений

1.1 Налоговая система России и характеристика основных налогов

Налоговая система Российской Федерации представляет собой совокупность предусмотренных Налоговым Кодексом[1] налогов и сборов, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по обеспечению их уплаты, а также форм и методов налогового контроля и ответственности за нарушение налогового законодательства.

Задачи налоговой системы – обеспечение государства финансовыми ресурсами с помощью перераспределения национального дохода; противодействие спаду производства (в качестве “встроенных амортизаторов”); создание благоприятных условий для развития предпринимательства; реализация социальных программ.

Главная функция налоговой системы – фискальная (формирование доходной части государственного бюджета). Прочие функции – ослабление дифференциации общества по доходам; воздействие на структуру и объем производства через механизм спроса и предложения; стимулирование научно-технического прогресса; регулирование внешнеэкономической деятельности.

Основное место в Российской налоговой системе занимают косвенные налоги, к которым относятся: налог на добавленную стоимость, акцизы, также большое значение стал иметь налог на добычу полезных ископаемых. В составе доходов бюджета они занимают определяющее место.

Налог на добавленную стоимость (НДС) – косвенный налог на потребление, который взимается практически со всей видов товаров и таким образом ложится на плечи конечного потребителя.

Налоговым периодом по НДС в течение ранее являлся календарный месяц. Для налогоплательщиков с ежемесячными (в течение квартала) суммами выручки от реализации товаров (работ, услуг) без учета НДС, не превышающими 2 млн. руб., налоговый период составлял один квартал. С 1 января 2008 г. налоговый период для всех налогоплательщиков составляет один квартал.

Судя по всему, фискальное значение НДС будет постепенно снижаться, а издержки связанные с ним, неуклонно расти. В итоге нам придется всерьез задуматься о существенном уточнении налоговой базы, объекта налогообложения и ставок этого эффективного, но проблемного налога.

Не исключено, что Россия будет вынуждена пойти по пути ряда европейских стран, вводя значительное количество пониженных ставок, что представляется мерой не налоговой политики, а социальной политики[2].

Акцизы, как и НДС – федеральный косвенный налог, выступающий в виде надбавки к цене товара.

Налоговый период для налогоплательщиков акцизов – календарный месяц. Исчисленная сумма налога уменьшается на установленные НК РФ налоговые вычеты. Сумма акциза, подлежащего вычету, должна быть выделена в расчетных документах и счетах-фактурах, предъявленных поставщиком покупателю товара.

Необходимо отметить, что с введением в действие гл.22 НК РФ «Акцизы» вопросы правового регулирования практики применения акцизов в РФ поднялись на качественно новый уровень, что имеет большое значение для более полного использования государством фискальных возможностей этого налога[3].

С 2002 г. введен единый налог на добычу полезных ископаемых взамен действовавших до этого трех налогов: на право пользования недрами, акциз на сырье и налога на воспроизводство материально-сырьевой базы (гл.26 НК РФ). Сейчас этот налог играет очень важную роль.

Налог на прибыль организаций относится к прямым налогам и является важнейшим элементом налоговой системы РФ. Это один из наиболее сложных налогов с часто меняющейся законодательной базой. Современный характер налогообложения прибыли организаций РФ, в целом, соответствует мировому уровню.

Объектом налогообложения является прибыль, полученная налогоплательщиком.

Кардинальные изменения произошли в налоге на прибыль с 1 января 2002 г., что определено в гл. 25 НК РФ. Совокупная ставка налога снижена с 35 до 24% с одновременной отменой всех льгот, а с 1 января 2009 г. – до 20%. Реформирование налогообложения прибыли предусматривает снятие ограничений на возможность отнесения налогоплательщиками на затраты таких расходов, связанных с извлечением прибыли, как расходы на рекламу, медицинское и имущественное страхование, принятие к вычету всех необходимых документально подтвержденных производственных расходов, установление единой ставки налога для всех сфер деятельности; либерализации амортизационной политики. Отметим некоторые спорные моменты в новом порядке налогообложения прибыли, касающиеся большинства организаций – плательщиков. В настоящее время просматривается общеевропейская тенденция снижения ставки корпоративного налога на прибыль, таким образом, формально Россия «идет в ногу» с современной налоговой практикой развитых стран. Вместе с тем есть и явное «забегание вперед», что касается в первую очередь полномасштабной отмены льгот по налогу на прибыль. Кроме того, это дестимулирует бюджетные учреждения к привлечению не бюджетных источников и, следовательно, не способствует развитию их деятельности. Некоторые авторы полагают, что необходимо освободить от налога на прибыль данные доходы бюджетных учреждений[4].

Единый социальный налог был введен с 1 января 2001 г., он носит целевой характер, поскольку предназначен для мобилизации средств на реализацию права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

На данный момент он обеспечивает около 6% поступлений в федеральный бюджет.

В целях дальнейшей стабилизации налогового бремени с 1 января 2005г. снижены ставки единого социального налога (далее ЕСН) и страховых взносов в Пенсионный фонд РФ.

Такой подход обеспечит реальное снижение ЕСН для работодателей в тех отраслях, где оплата труда невысока и которые не могли воспользоваться регрессивной шкалой налогообложения.

Не секрет, что непомерная нагрузка на фонд заработной платы вынуждает многих работодателей выплачивать «черную» зарплату.

До 2005 года многие предприятия не пользовались регрессивными ставками ЕСН, поскольку размеры оплаты труда в этих организациях не соответствуют условиям применения регрессии. Накопленная с начала года величина налоговой базы в среднем на одно физическое лицо, поделенная на количество месяцев в текущем налоговом периоде, составляла менее 2,5 тыс. руб.

После трех лет тяжелых дискуссий и обсуждений принята и с 1 января 2005 года введена в действие гл. 25.3 «Государственная пошлина». Это показательный и очень важный факт, даже с общеправовой точки зрения, потому что с помощью этой главы удалось решить задачу разграничения платежей налогового и неналогового характера. Теперь наряду с конституционной нормой о том, что каждый должен уплачивать законно установленные налоги, появляется возможность реализовать зеркальный по отношению к ней принцип, согласно которому ни на кого не может быть возложена обязанность уплачивать какие-либо платежи, обладающее всеми признаками налога и сбора, если они прямо не поименованы в НК РФ. Обращаясь в те или иные уполномоченные государственные органы за совершением юридически значимых действий, налогоплательщик должен платить в размере, предусмотренных НК РФ. При этом размеры государственной пошлины во многих случаях снижены, а по большинству позиций установлены ее предельные размеры.

С введением в действие главы о государственной пошлине отменен налог на рекламу.

Совершенно очевидно, что это был не рыночный налог. В то же время представительным органом местного самоуправления предоставлено право введения единого налога на вмененный доход от деятельности по размещению наружной рекламы.

Похожие работы

... с кредитом счета 040101130 «Доходы от рыночных продаж товаров, работ, услуг». Примерные проводки и корреспонденция счетов учета доходов и расходов образовательного учреждения приведены в таблице 1 приложений. 2. ФОРМИРОВАНИЕ ДОХОДОВ И РАСХОДОВ ПРЕДПРИЯТИЯ «ГОУ НПО ПРОФЕССИОНАЛЬНОЕ УЧИЛИЩЕ №5» 2.1 Организационно-правовая характеристика предприятия Государственное образовательное учреждение « ...

... образовательных услуг некоммерческие организации иногда маскируют под членские взносы от лиц, фактически являющихся потребителями данных услуг, однако при налоговой проверке подобные обстоятельства всегда выявляются. 2. Налоговые проверки образовательного учреждения Ключевым моментом в вопросах налогообложения образовательных учреждений стало принятие изменений в Налоговом кодексе РФ в 2007 ...

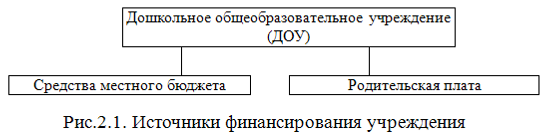

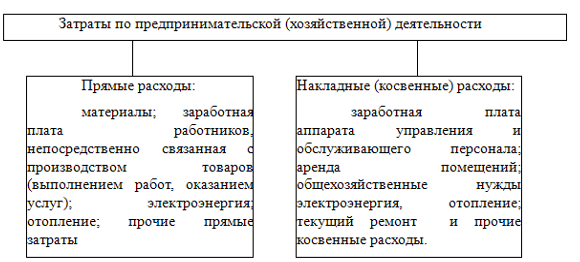

... Законом «Об образовании» платными могут быть только те образовательные услуги, которые не предусмотрены основными для данного учреждения программами, финансируемыми из бюджета. 3. Анализ и проблемы финансирования деятельности дошкольного образовательного учреждения №29 «Аленушка» 3.1 Анализ выполнения сметы расходов на содержание дошкольного образовательного учреждения №29 «Аленушка» за 2005 ...

... , на наш взгляд, возврат к прежнему порядку исключения в полном объеме расходов на приобретение основных средств из налоговой базы бюджетных учреждений. Наиболее важной проблемой налогообложения прибыли бюджетных учреждений является противоречие налогового и бюджетного законодательства. Первоначальная редакция Бюджетного кодекса РФ (ст. 41, 42) предполагала необходимость отражения доходов ...

0 комментариев