Навигация

Спрощена система інтегрованого оподаткування сільгоспвиробників у вигляді фіксованого сільськогосподарського податку

1.2 Спрощена система інтегрованого оподаткування сільгоспвиробників у вигляді фіксованого сільськогосподарського податку

ЗАКОН УКРАЇНИ „Про фіксований сільськогосподарський податок” [11,с.3] визначає механізм справляння фіксованого сільськогосподарського податку, що сплачується сільськогосподарськими товаровиробниками у грошовій формі.

У цьому Законі наведені нижче терміни вживаються у такому значенні:

- товарна сільськогосподарська продукція - це продукція сільськогоспо-дарського виробництва, призначена для реалізації;

- фіксований сільськогосподарський податок - це податок, який не зміню-ється протягом визначеного цим Законом терміну і справляється з одиниці зе-мельної площі.

Фіксований сільськогосподарський податок сплачується в рахунок таких податків і зборів (обов'язкових платежів):

- податку на прибуток підприємств;

- плати (податку) за землю;

- податку з власників транспортних засобів та інших самохідних машин і механізмів;

- комунального податку;

- збору за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

- плати за придбання торгового патенту на здійснення торговельної діяльності;

- збору за спеціальне водокористування.

Інші податки та збори (обов'язкові платежі), визначені Законом України "Про систему оподаткування", сплачуються сільськогосподарськими товарови-робниками в порядку і розмірах, визначених законодавчими актами України.

Особи можуть бути зареєстровані як платники ФСП, якщо такі особи є сільськогосподарськими підприємствами різних організаційно-правових форм, передбачених законами України, селянські та інші господарства, які займаються виробництвом (вирощуванням), переробкою та збутом сільськогосподарсь-кої продукції, а також рибницькі, рибальські та риболовецькі господарства, які займаються розведенням, вирощуванням та виловом риби у внутрішніх водоймах (озерах, ставках та водосховищах), у яких сума, одержана від реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки за попередній звітний (податковий) рік, перевищує 75 відсотків загальної суми валового доходу.

Для отримання реєстрації як платника ФСП особа має подати відповід-ному податковому органу документи за переліком, який встановлюється за процедурою, визначеною законом для подання податкової звітності.

Не можуть бути платниками фіксованого сільськогосподарського податку суб'єкти господарювання, які реалізують інвестиційні або інноваційні проекти у спеціальних (вільних) економічних зонах, на територіях пріоритетного розвитку із спеціальним режимом інвестиційної діяльності, в умовах технологічних парків, реалізують інноваційні проекти відповідно до Закону України "Про інноваційну діяльність" або зареєстровані платниками єдиного податку для суб'єктів малого підприємництва.

У разі, коли у звітному податковому періоді валовий доход від операцій з реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки становить менш як 75 відсотків загальної суми валового доходу, підприємство сплачує податки у наступному звітному періоді на загальних підставах.

Зміна порядку сплати податків і зборів (обов'язкових платежів) протягом звітного (податкового) року не допускається.

Об'єктом оподаткування для платників фіксованого сільськогосподарсь-кого податку (далі - платники податку) є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди, а також земель водного фонду, які використовуються рибницькими, рибальськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах (озерах, ставках та водосховищах).

Ставка фіксованого сільськогосподарського податку з одного гектара сільськогосподарських угідь встановлюється у відсотках до їх грошової оцінки, проведеної за станом на 1 липня 1995 року, відповідно до Методики, затверд-женої Кабінетом Міністрів України, в таких розмірах:

- для ріллі, сіножатей та пасовищ - 0,15;

- для багаторічних насаджень - 0,09;

- для земель водного фонду, які використовуються рибницькими, рибаль-ськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах, - 0,45 відсотка грошової оцінки одиниці площі ріллі по областях та Автономній Республіці Крим.

Грошова оцінка сільськогосподарських угідь у разі необхідності може уточнюватися згідно із законодавством.

Платники податку визначають суму фіксованого сільськогосподарського податку на поточний рік у порядку і розмірах, передбачених Законом [11,с.7], і подають розрахунок органу державної податкової служби за місцем знаходження платника податку до 1 лютого поточного року.

Сплата податку проводиться щомісячно протягом 30 календарних днів, наступних за останнім календарним днем базового звітного (податкового) міся-ця, у розмірі третини суми податку, визначеної на кожний квартал від річної суми податку, у таких розмірах:

- у I кварталі - 10 відсотків;

- у II кварталі - 10 відсотків;

- у III кварталі - 50 відсотків;

- у IV кварталі - 30 відсотків.

Платники податку перераховують у визначений строк загальну суму коштів на відповідний рахунок місцевого бюджету за місцем розташування земельної ділянки.

Органи державної податкової служби у районах ведуть облік нарахування і сплати сум фіксованого сільськогосподарського податку за формою і в поряд-ку, затвердженими Державною податковою адміністрацією України. Контроль за своєчасним і повним надходженням сум фіксованого сільськогосподарського податку здійснюють органи державної податкової служби.

Протягом останніх років було внесено зміни до Закону № 320-XIV щодо визначення кола платників ФСП, об’єкта оподаткування, умов i особливостей його застосування, в результаті чого змінюється порядок справляння ФСП.

Законом України від 19.06.2003 р. № 974-IV «Про внесення змін до деяких законів України щодо регулювання діяльності в аграрному секторі економіки» (за текстом – Закон № 974-IV), що набрав чинності з 1 січня 2004 р., внесено суттєві зміни до Закону № 320-XIV, які полягають у такому.

По-перше, Законом № 974-IV продовжено дію Закону № 320-XIV до 31 грудня 2009 р. Тобто ФСП продовжує застосовуватися поряд із загальною системою оподаткування до 31 грудня 2009 р.

По-друге, Законом України від 03.04.2003 р. № 659-IV «Про внесення змін до Закону України «Про фіксований сільськогосподарський податок» (за текстом – Закон № 659-IV) доповнено перелік об’єктів оподаткування для плат-ників ФСП земельними ділянками, зайнятими поверхневими водами внутріш-ніх водойм (озер, ставків та водосховищ), які знаходяться у власності або/та ко-ристуванні, а також на умовах оренди i використовуються сільськогосподарсь-кими товаровиробниками.

По-третє, раніше платники ФСП мали право вибору форми сплати ФСП – в грошовій формі або/та у вигляді поставок сільськогосподарської продукції. З прийняттям Закону від 21.12.2000 р. № 2181-III «Про порядок погашення зобо-в’язань платників податків перед бюджетами та державними цільовими фонда-ми» [13,с.32] та № 659-IV платники ФСП сплачують суми ФСП лише у грошовій формі.

По-четверте, змінено коло платників ФСП та порядок оподаткування.

До платників ФСП також належать суб’єкти господарювання, утворені в ре-зультаті реорганізації сільськогосподарського підприємства – платника ФСП (незалежно від терміну реорганізації), які також займаються виробництвом (вирощуванням), переробкою та збутом сільськогосподарської продукції. Новостворені суб’єкти господарювання, основним видом діяльності яких є ви-робництво (вирощування), переробка та збут сільськогосподарської продукції, у рік створення є платниками ФСП (ст. 2 Закону № 320-XIV).

При цьому до платників ФСП можуть належати лише сільськогосподар-ські підприємства різних організаційно-правових форм, передбачених законами України, селянські та інші господарства, які займаються виробництвом (виро-щуванням), переробкою та збутом сільськогосподарської продукції, в яких су-ма, одержана від реалізації сільськогосподарської продукції власного вироб-ництва та продуктів її переробки за попередній звітний (податковий) рік, пере-вищує 75 % загальної суми валового доходу підприємства. А в разі коли у звіт-ному періоді валовий дохід від операцій з реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки становить менше 75 % загального обсягу реалізації, підприємство сплачує податки у наступному звітному періоді на загальних підставах.

По-п’яте, з прийняттям Закону № 974-IV строки сплати ФСП приведено у відповідність до Закону № 2181-III.

Відтепер ФСП сплачується щомісяця протягом 30 календарних днів, нас-тупних за останнім календарним днем базового звітного (податкового) місяця, у розмірі третини суми податку, визначеної на кожний квартал від річної суми податку, в розмірах, визначених Законом № 320-XIV (частина друга ст. 5).

Нова форма податкового розрахунку ФСП, затверджена наказом № 170 ДПА України [21,с.6], застосовується платниками податку починаючи з травня 2004 р. у разі подання звітного розрахунку за 2005 р. i наступні роки.

Звертає увагу, що загальний розрахунок ФСП на всю площу земельних ділянок (сільськогосподарських угідь (ріллі, сіножатей, пасовищ та багато річ-них насаджень) або/та земель водного фонду) подається щорічно до 1 лютого платником податку до органу державної податкової служби за місцем своєї реєстрації. У той же термін платник податку подає розрахунок ФСП окремо по кожній земельній ділянці до органу державної податкової служби за місцем розташування такої земельної ділянки.

У разі якщо платник податку подає загальний розрахунок податку на всі площі земельних ділянок, які підлягають оподаткуванню, до органу державної податкової служби за місцем своєї реєстрації, то у верхній частині розрахунку в клітинці «Загальний розрахунок» за рядком 1 робиться позначка «X».

Якщо платник податку подає розрахунок за земельну ділянку до органу державної податкової служби за місцем розташування такої земельної ділянки, то позначка «X» робиться у клітинці «Звітний розрахунок» за рядком 1.

Якщо у платника податку у власності або/та користуванні, у тому числі на умовах оренди, є лише земельні ділянки в межах території одного органу місцевого самоврядування, до бюджету якого зараховується відповідна частина ФСП, то у звітному розрахунку позначка «X» робиться у двох клітинках «Звіт-ний розрахунок» та «Загальний розрахунок» за рядком 1, а окремий загальний розрахунок не подається.

У 2004 році законодавці порадували платників ФСП. Законом про держ-бюджет-2004 [14, с.17] було передбачено, що у 2004 році платники ФСП окре-мо внески до Пенсійного фонду не сплачують. Сплатою вважатиметься спряму-вання 68 % суми ФСП до Пенсійного фонду. Тож принаймні на один рік отримано перепо-чинок (це «звільнення» стосується як нарахувань «32 %», так і фіксованої суми пенсійних внесків для приватних підприємців)*.

З 2005 року збори в Пенсійний фонд України для страхувальників, які є платниками фіксованого сільськогосподарського податку, згідно Інструкції [20, с.13] сплачуються в наступних розмірах:

- у 2005 та 2006 роках - 6,4 відсотка суми фактичних витрат на оплату праці (грошового забезпечення) працівників, що включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенса-ційних виплат, у тому числі в натуральній формі, які визначаються згідно з нор-мативно-правовими актами, прийнятими відповідно до Закону України "Про оплату праці", що підлягають обкладенню податком на доходи фізичних осіб, а також на суми оплати перших п'яти днів тимчасової непрацездатності, яка здій-снюється за рахунок коштів роботодавця та допомоги у зв'язку з тимчасовою непрацездатністю;

- у 2007 році - 12,8 відсотка суми фактичних витрат на оплату праці (гро-шового забезпечення) працівників, що включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних вип-лат, у тому числі в натуральній формі, які визначаються згідно з нормативно-правовими актами, прийнятими відповідно до Закону України "Про оплату пра-ці", що підлягають обкладенню податком на доходи фізичних осіб, а також на суми оплати перших п'яти днів тимчасової непрацездатності, яка здійснюється за рахунок коштів роботодавця та допомоги у зв'язку з тимчасовою непрацез-датністю;

- у 2008 році - 19,2 відсотка суми фактичних витрат на оплату праці (гро-шового забезпечення) працівників, що включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних вип-лат, у тому числі в натуральній формі, які визначаються згідно з нормативно-правовими актами, прийнятими відповідно до Закону України "Про оплату пра-ці", що підлягають обкладенню податком на доходи фізичних осіб, а також на суми оплати перших п'яти днів тимчасової непрацездатності, яка здійснюється за рахунок коштів роботодавця та допомоги у зв'язку з тимчасовою непрацез-датністю;

- у 2009 році - 25,6 відсотка суми фактичних витрат на оплату праці (гро-шового забезпечення) працівників, що включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних вип-лат, у тому числі в натуральній формі, які визначаються згідно з нормативно-правовими актами, прийнятими відповідно до Закону України "Про оплату пра-ці", що підлягають обкладенню податком на доходи фізичних осіб, а також на суми оплати перших п'яти днів тимчасової непрацездатності, яка здійснюється за рахунок коштів роботодавця та допомоги у зв'язку з тимчасовою непрацез-датністю;

- з 2010 року - 32 відсотка суми фактичних витрат на оплату праці (гро-шового забезпечення) працівників, що включають витрати на виплату основної і додаткової заробітної плати та інших заохочувальних та компенсаційних вип-лат, у тому числі в натуральній формі, що підлягають обкладенню податком на доходи фізичних осіб, а також на суми оплати перших п'яти днів тимчасової непрацездатності, яка здійснюється за рахунок коштів роботодавця та допомоги у зв'язку з тимчасовою непрацез-датністю;

Розраховувати виручку від реалізації сільгосппродукції пропонується на підставі статистичної звітності – форми № 50-сг «Основні економічні показни-ки роботи сільгосппідприємств», затвердженої наказом Держкомстату від 06.06.2003 р. № 165. Звіт за формою № 50-сг має подаватися всіма сільськогос-подарськими юридичними особами. При цьому звертаємо увагу на таку пробле-му. У звітності виручка від реалізації сільгосппродукції обліковується з ПДВ, тобто суми, що переносяться з форми № 50-сг, містять суми ПДВ. При цьому, на думку ДПАУ, при розрахунку 75 % порога суми ПДВ необхідно виключити з розрахунку [42, c36].

Слід зауважити, що якщо платник ФСП не надає форму № 50-сг, то роз-рахунок можна здійснити і на підставі даних бухгалтерського обліку, та і сама форма № 50-сг складається на підставі даних бухгалтерського обліку. При цьому необхідно брати до уваги оборот по дебету субрахунка 701 «Дохід від реалі-зації готової продукції» в частині реалізації сільгосппродукції. Такі дані можуть бути отримані тільки з аналітичного обліку за видами сільгосппродукції.

Нижче наводиться рекомендована форма розрахунку і пояснення щодо її заповнення згідно з Методрекомендаціями № 419 [44,c.38].

Таблиця 1.1 РОЗРАХУНОК визначення питомої ваги доходу (виручки) від реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки в загальному обсязі валового доходу підприємства за 200__ рік тис. грн., з одним десятковим знаком

| № з/п | Назва показників | Дохід (виручка) від реалізації |

| 1 | Вартість реалізованої продукції рослинництва | Графа 6, код рядка 0010 фор-ми № 50-сг мінус сума ПДВ |

| 2 | Вартість реалізованої продукції тваринництва | Графа 6, код рядка 0130 фор-ми № 50-сг мінус сума ПДВ |

| 3 | Вартість реалізованої СГ продукції, вироб-леної із СГ сировини власного виробницт-ва на власних переробних підприємствах та на давальницьких умовах, незалежно від територіального розміщення перероб-ного підприємства, в тому числі: | Графа 6, код рядка 0220 форми № 50-сг мінус сума ПДВ |

| 3.1 | – дохід (виручка) від реалізації продукції допоміжних виробництв і промислів (крім продукції переробки власних сільгосп-продуктів) | Графа 6, код рядка 0250 фор-ми № 50-сг мінус сума ПДВ |

| 4 | Сума акцизного збору | Код рядка 0221 форми № 50-сг |

| 5 | Вартість наданих послуг (послуги машин-но-тракторного парку, будівельних і ре-монтних бригад, інші послуги), пов’язаних із сільськогосподарським виробництвом | Графа 6, код рядка 0260 форми № 50-сг мінус сума ПДВ |

| 6 | Скоригованій дохід від реалізації СГ про-дукції власного виробництва та продуктів її переробки(дані рядків 1 + 2 + 3 – 3.1 – 4 + 5) | Визначається розрахунково |

| 7 | Загальна сума валового доходу | Графа 3, код рядка 010 форми № 2 мінус графа 3 код рядка 015 форми № 2 мінус графа 3, код рядка 020 форми № 2 або графа 3, код рядка 010 форми № 2-м мінус графа 3, код рядка 020 форми № 2-м |

| 8 | Питома вага доходу від реалізації СГ про-дукції власного виробництва та продуктів її переробки в сумі валового доходу, % | Рядок 6 : рядок 7 х 100 % |

Дані для розрахунку 75 % порога можуть бути й неточними. Так, праців-ники податкових органів просять до 1 січня підтвердити свій статус платника ФСП на наступний рік. Звичайно, у цьому випадку дані будуть не точними, а прогнозними.

Розрахунок податку не викликає труднощів. Об’єктом обкладення ФСП є:

– площа сільськогосподарських угідь, переданих у власність або наданих у користування (оренду) сільськогосподарським товаровиробникам;

– площа земель водного фонду, що використовуються для розпліднення, вирощування та вилову риби у внутрішніх водоймах (озерах, ставках і водосхо-вищах) рибницькими, рибальськими та риболовецькими господарствами.

Зауважимо, що платник ФСП одночасно може мати як сільгоспугіддя, так і землі водного фонду, податок у цьому випадку справлятиметься із загальних площ таких земель.

Ставку податку встановлено залежно від виду сільгоспугідь (див. табл. 1.2). Причому вона різна для платників, які здійснюють діяльність у гірських зонах та на поліських територіях (графа 4), та платників, земельні угіддя яких не розташовані на таких територіях (графа 3).

Таблиця 1.2

| Вид сільгоспугідь | База оподаткування | Ставка, % | |

| загальна | на поліських та гірських територіях | ||

| Рілля, сіножаті й пасовища | Грошова оцінка одиниці площі (га) | 0,15 | 0,3 |

| Багаторічні насадження | Грошова оцінка одиниці площі (га) | 0,09 | 0,1 |

| Землі водного фонду, що використовуються для розпліднення, вирощуван-ня та вилову риби | Грошова оцінка одиниці площі ріллі по областях та Автономній Республіці Крим | 0,45 | 0,45 |

Базою оподаткування є грошова оцінка земельних сільськогосподарських угідь, що визначається на підставі їх грошової оцінки, проведеної станом на 01.07.95 р. за Методикою № 213. У зв’язку з цим виникає таке запитання: чи потрібно індексувати грошову оцінку землі для розрахунку суми ФСП? Нагада-ємо, що грошова оцінка землі застосовується для економічного регулювання земельних відносин при укладанні цивільно-правових угод, розрахунку суми земельного податку та ФСП. Коефіцієнт індексації грошової оцінки землі засто-совується згідно із Законом про плату за землю. Він щороку розраховується Держкомземом, доводиться до власників земельних ділянок і враховується при обчисленні сум податку на землю.

У той же час платники ФСП для цілей його обчислення індексацію гро-шової оцінки землі не провадять. Це пов’язане з тим, що на платників ФСП не поширюються норми Закону про плату за землю, у тому числі в частині проведення індексації грошової оцінки землі. Такої позиції дотримуються і працівники податкових органів («Вісник податкової служби України», 2003, № 36).

Разом із тим у Положенні про ФСП передбачено, що грошова оцінка земельних ділянок уточнюється у зв’язку зі зміною їх складу. Як ураховуються орендовані площі? Це залежить від того, у кого платник ФСП орендує земельні ділянки, – у платника ФСП чи особи, котра такою не є.

Таблиця 1.3

| Статус орендодавця | Якщо орендар – платник ФСП | Якщо орендар – неплатник ФСП |

| Орендодавець – платник ФСП | Орендовані площі включаються до розрахунку суми ФСП орендодавця | Орендовані площі включаються до розрахунку суми ФСП орендодавця |

| Орендодавець – неплатник ФСП | Орендовані площі включаються до розрахунку суми ФСП орендаря | Х |

Справляння ФСП одночасно з орендодавця та орендаря, платників ФСП не передбачено. Цей податок сплачує хтось один. Зауважимо: у будь-якому ви-падку орендар – платник ФСП зобов’язаний, крім суми ФСП, сплачувати й орендну плату згідно з умовами договору оренди землі. До того ж нагадаємо, що укладення такого договору є обов’язковим. Так, відповідно до ст. 125 Зе-мельного кодексу України від 25.10.2001 р. № 2768-III приступати до викорис-тання земельної ділянки до встановлення її меж у натурі (на місцевості), отри-мання документа, що засвідчує право на неї, та державної реєстрації забороня-ється. Договір оренди землі засвідчує право користування землею, отже, без його укладення орендарю обробляти земельну ділянку заборонено.

Порядком розрахунку ФСП передбачено подання Розрахунку фіксованого сільськогосподарського податку. Слід відзначити таку особливість – Розраху-нок складається не за минулий звітний рік, а на поточний, тобто ФСП нарахову-ється авансом.

Із 1 січня 2004 року Розрахунок необхідно буде подавати в такі терміни:

Таблиця 1.4

| Суб’єкти | Період, за який подається Розрахунок | Термін подання Розрахунку |

| Новостворені | Від дня їх створення до кінця року | Протягом 20 календарних днів, наступних за місяцем їх створення |

| Створені шляхом реорганізації | Від дня їх створення до кінця року | Протягом 20 календарних днів, наступних за місяцем їх створення |

| Діючі | На поточний рік | До 1 лютого поточного року |

Порядок розрахунку фіксованого сільськогосподарського податку та складання податкового розрахунку [43,c.12] визначає єдині правила обчислення фіксованого сільськогосподарського податку і складання податкового розрахунку фіксованого сільськогосподарського податку, розроблений відповідно до Законів України "Про фіксований сільськогосподарський податок","Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами" та Положення про порядок справляння та обліку фіксованого сільськогосподарського податку, затвердженого постановою Кабінету Міністрів України від 23 квітня 1999 року N 658 [22,с.6].

Платники фіксованого сільськогосподарського податку (далі - платники податку) визначають суму фіксованого сільськогосподарського податку на поточний рік у порядку і розмірах, передбачених Законом України "Про фіксований сільськогосподарський податок", виходячи з площі земельних ділянок та її грошової оцінки, проведеної за станом на 1 липня 1995 року, відповідно до Ме-тодики грошової оцінки земель сільськогосподарського призначення та населе-них пунктів, затвердженої постановою Кабінету Міністрів України від 23 берез-ня 1995 року N 213 (далі - Методика).

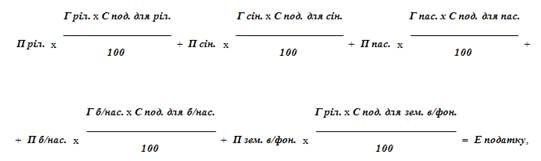

Розрахунок суми фіксованого сільськогосподарського податку здійсню-ється платниками податку за формулою

де П ріл. - площа ріллі;

П сін. - площа сіножатей;

П пас. - площа пасовищ;

П б/нас. - площа багаторічних насаджень;

П зем. в/фон. - площа земель водного фонду, які використовуються рибницькими, рибальськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах (озерах, ставках та водосховищ), що перебувають у власності платника податку або надані йому у користування, у тому числі на умовах оренди;

Г ріл. - грошова оцінка ріллі, проведена за станом на 01.07.95 і розрахована за Методикою;

Г сін. - грошова оцінка сіножатей, проведена за станом на 01.07.95 і розрахована за Методикою;

Г пас. - грошова оцінка пасовищ, проведена за станом на 01.07.95 і розрахована за Методикою;

Г б/нас. - грошова оцінка багаторічних насаджень, проведена за станом на 01.07.95 і розрахована за Методикою;

С под. для ріл. - ставка податку у відсотках до грошової оцінки 1 га ріллі;

С под. для сін. - ставка податку у відсотках до грошової оцінки 1 га сіножатей;

С под. для пас. - ставка податку у відсотках до грошової оцінки 1 га пасовищ;

С под. для б/нас. - ставка податку у відсотках до грошової оцінки 1 га багаторічних насаджень;

С под. для зем. в/фон. - ставка податку у відсотках до грошової оцінки одиниці площі ріллі по областях та Автономній Республіці Крим для земель водного фонду, які використовуються рибницькими, рибальськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах (озерах, ставках та водосховищах);

Е податку - загальна сума фіксованого сільськогосподарського податку.

Платники податку, які не займаються розведенням, вирощуванням та виловом риби у внутрішніх водоймах (озерах, ставках та водосховищах), не включають до розрахунку суми фіксованого сільськогосподарського податку площу земель водного фонду.

Загальний розрахунок фіксованого сільськогосподарського податку на поточний рік на всю площу земельних ділянок, які підлягають оподаткуванню, подається щорічно до 1 лютого поточного року платником податку до органу державної податкової служби за місцем своєї реєстрації. У цей самий термін платник податку подає звітний розрахунок фіксованого сільськогосподарського податку окремо за кожною земельною ділянкою до органу державної податко-вої служби за місцем розташування такої земельної ділянки.

Платник фіксованого сільськогосподарського податку виправляє самос-тійно виявлені ним помилки майбутніх або минулих податкових періодів у по-рядку, установленому пунктом 5.1 статті 5 і пунктом 17.2 статті 17 Закону [13,с.37].

У разі зміни об'єкта оподаткування протягом року, що зменшує суму фіксованого сільськогосподарського податку за звітний місяць, платник податку до закінчення граничних строків подання податкових декларацій за такий місяць, установлених підпунктом "а" підпункту 4.1.4 пункту 4.1 статті 4 Закону Украї-ни [13,с.30] (протягом 20 календарних днів, наступних за останнім календарним днем звітного місяця), подає новий загальний розрахунок за місцем своєї реєстрації і новий звітний розрахунок за місцем розташування земельної ділянки з виправленими показниками за такий звітний місяць (а за потреби - і за наступні за звітним місяці) без нарахування штрафів, установлених пунктом 17.2 статті 17 цього Закону.

Податковий розрахунок фіксованого сільськогосподарського податку може бути поданий до податкового органу за добровільним рішенням платника податку в електронній формі за умови дотримання вимог чинного законодавства, що регулює ці питання.

Сплата фіксованого сільськогосподарського податку здійснюється про-тягом 30 календарних днів, наступних за останнім календарним днем базового звітного (податкового) місяця.

Розділ 2. Аналіз адміністрування податків з сільгоспвиробників (юридичних осіб) в районній податковій інспекції

Похожие работы

... ідності забезпечення конкурентоспроможності аграрного сектору на внутрішньому та зовнішньому ринку. З метою досягнення максимальної ефективності реформування податкової системи, у механізм оподаткування сільськогосподарських підприємств України включено ряд суттєвих правових та регулятивних аспектів, що вимагають детального роз’яснення для суб’єктів господарювання. Динаміка змін податкового ...

... до ринкових відносин в аграрному секторі України та його особливості Специфічними особливостями та характерними рисами сучасного стану аграрно-промислового комплексу України є такі: взаємопов’язаний АПК як ціле тільки формується; переважну частку вартості в АПК створює сільське господарство, оскільки воно ще виступає значною мірою нерозчленованим на складові, без відокремлення вироблення сі ...

... кроком у вирішенні якої є порівняльний аналіз змісту аграрних перетворень у державах ЦСЄ та в Україні. Тому вивчення особливостей реалізації аграрних реформ у державах ЦСЄ становить для України істотний інтерес. Щодо просування вітчизняної продукції на світовий ринок, то тут потрібно посилення роботи наших посольств, їх торгових місій, особливо в країнах — потенційних партнерах зовнішньоекономі ...

... в Україні був би ще відчутнішим. За розрахунками , було б виробленя на 8% менше продукції. Особисті підсобні господарства сьогодні є стабілізуючою формою господарювання. У сучасних умовах вони гальмують спад виробництва сільськогосподарської продукції у всіх категоріях господарств і за умов безробіття стримують від різкого спаду рівень життя сільського населення, забезпечують додатковий заробіток ...

0 комментариев