Навигация

Доходы прошлых лет, выявленные в отчетном (налоговом) периоде

8. Доходы прошлых лет, выявленные в отчетном (налоговом) периоде.

9. Положительная курсовая разница, возникшая от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ.

Положительной курсовой разницей признается курсовая разница, которая возникает при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований, выраженных в иностранной валюте, либо при уценке выраженных в иностранной валюте обязательств.

10. Суммовая разница, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

11. Стоимость полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств (за исключением случаев их уничтожения, установленных ст. 5 Конвенции о запрещении разработки, производства, накопления и применения химического оружия и о его уничтожении и частью 5 приложения по проверке к указанной конвенции).

12. Доходы от использованного не по целевому назначению имущества, в том числе денежных средств, работ, услуг, которые получены в рамках благотворительной деятельности (в виде благотворительной помощи, пожертвований), целевых поступлений, целевого финансирования, за исключением бюджетных средств. В отношении бюджетных средств, использованных не по целевому назначению, применяются нормы бюджетного законодательства РФ.

13. Кредиторская задолженность (обязательства перед кредиторами), списанная в связи с истечением срока исковой давности или по другим основаниям.

14. Стоимость излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации.

2.3 Доходы, не учитываемые при определении налоговой базы

В первую очередь у бюджетных организаций возникает вопрос: включать ли в налогооблагаемый доход средства финансирования из бюджета, то есть денежные средства, полученные в рамках сметы доходов и расходов. Ответ на него содержится в пп. 14 п. 1 ст. 251 НК РФ.

| Средства бюджетов всех уровней, государственных внебюджетных фондов выделяемые бюджетным учреждениям по смете доходов и расходов бюджетного учреждения не учитываются при определении налоговой базы. |

Таким образом, в соответствии с НК РФ не все доходы, получаемые организацией, учитываются при определении прибыли. Перечень доходов, которые можно не включать в налоговою базу по налогу на прибыль, содержится в ст. 251 НК РФ. Сразу же оговоримся, что этот перечень является закрытым, а это, в свою очередь, означает, что все доходы, не поименованные в указанной статье, следует учитывать при определении налогооблагаемой базы.

Поскольку список необлагаемых доходов достаточно большой, мы остановимся только на тех из них, которые могут иметь отношение к деятельности бюджетных учреждений, – это:

– целевое финансирование;

– целевые поступления;

– прочие доходы, не учитываемые при определении налоговой базы.

2.4 Целевое финансирование

Какие средства относятся к целевому финансированию, установлено пп. 14 п. 1 ст. 251 НК РФ. Обязательное условие для включения целевого финансирования в необлагаемые доходы – раздельный учет доходов (расходов), полученных (произведенных) в рамках такого финансирования. При отсутствии раздельного учета указанные средства подлежат налогообложению с момента их получения. Если указанные средства в течение налогового периода не использованы или использованы не по целевому назначению, то к ним применяются нормы бюджетного законодательства РФ.

К средствам целевого финансирования относится имущество, полученное организацией и использованное ею по назначению, определенному либо источником финансирования (организацией или физическим лицом) либо федеральным законом. Кроме средств бюджетов всех уровней, государственных внебюджетных фондов, выделяемых бюджетным учреждениям по смете доходов и расходов, к средствам целевого финансирования относятся:

1. Гранты. Они предоставляются на безвозмездной и безвозвратной основах российскими физическими лицами, некоммерческими организациями, а также иностранными и международными организациями и объединениями по перечню таких организаций, утвержденному Правительством РФ, на осуществление конкретных программ в области образования, искусства, культуры, охраны здоровья населения, охраны окружающей среды, защиты прав и свобод человека и гражданина, предусмотренных законодательством РФ, социального обслуживания малоимущих и социально незащищенных категорий граждан, а также на проведение конкретных научных исследований на условиях, определяемых грантодателем, с обязательным представлением грантодателю отчета о целевом использовании гранта. Если выделенные средства одновременно отвечают всем вышеперечисленным критериям, то их можно признать грантами.

2. Инвестиции на проведение инвестиционных конкурсов (торгов) в порядке, установленном законодательством РФ.

3. Инвестиции иностранных инвесторов на финансирование капитальных вложений производственного назначения при условии их использования в течение одного календарного года с момента получения.

4. Средства дольщиков и инвесторов аккумулированные на счетах организации-застройщика.

5. Средства, полученные из Российского фонда фундаментальных исследований, Российского фонда технологического развития, Российского гуманитарного научного фонда, Фонда содействия развитию малых форм предприятий в научно-технической сфере, Федерального фонда производственных инноваций.

6. Средства, поступившие на формирование Российского фонда технологического развития, а также иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструкторских работ, зарегистрированных в порядке, предусмотренном Федеральным законом «О науке и государственной научно-технической политике».

7. Средства, получаемые медицинскими организациями, осуществляющими медицинскую деятельность в системе обязательного медицинского страхования, за оказание медицинских услуг застрахованным лицам от страховых организаций, осуществляющих обязательное медицинское этих лиц.

Похожие работы

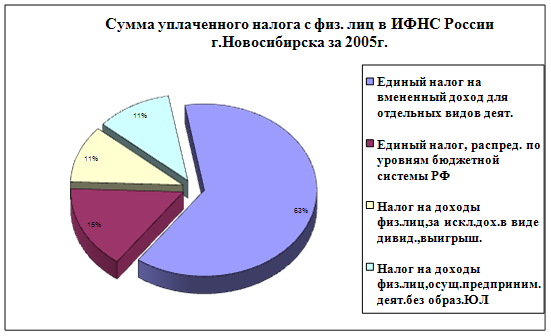

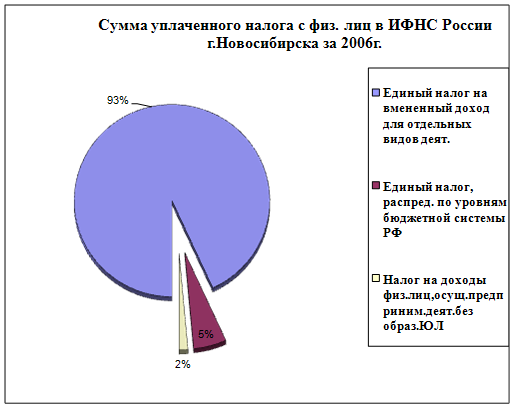

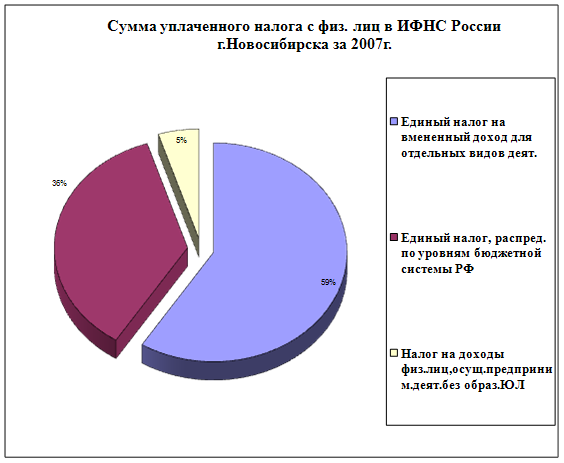

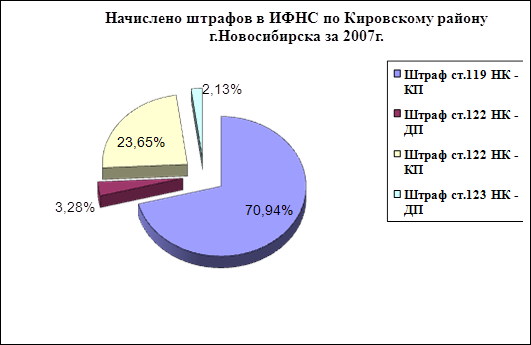

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... в зависимости от качества и месторасположения жилых помещений; дальнейшего упорядочения системы льгот и усиления их адресной направленности, выделяемых на эти цели средств. 3. Особенности налогообложения доходов жилищно-коммунального хозяйства в Республике Беларусь и направления усовершенствования Налог на прибыль, налог на доходы организаций жилищно-коммунального хозяйства Республики ...

... к социальным проблемам молодежи, определению средств, форм, методов и критериев работы с молодым поколением. 2. Социальная работа с молодежью в деятельности молодежных общественных организаций 2.1 Социально-правовой статус молодежных общественных организаций Молодежные общественные организации – объединения граждан в возрасте от 14 до 35 лет, целью которых является осуществление и защита ...

... доход, что вызывает необходимость разработки мероприятий, направленных на снижение налогового бремени по данным видам деятельности. 3 Проблемы и направления совершенствования налогообложения образовательных учреждений 3.1 Предложения по изменению налогового законодательства Стратегической задачей развития Российской Федерации является формирование инновационной национальной экономики. В ...

0 комментариев